Credit Bureau Asia, som är en relativt ny deltagare, har varit på vår börs i mindre än ett år efter att ha noterats i början av december 2020. För er som är bekanta med hur jag väljer aktier, jag älskar ett bra handelsupplägg där vi ser prisåtgärder som ständigt testar motstånd eller där vi ser priskonsolidering på en viss nivå.

Med Credit Bureau Asia är det jag gillar mest med den här aktien hur motståndskraftig den har varit trots ekonomins toppar och dalar.

Ta till exempel Singapores senaste flytt tillbaka till fas 2 (maj-juni 2021) där vi såg aktier som Lendlease säljas med nästan 20 % vid pressmeddelandet. När det gäller CBA rörde sig aktien knappt under den perioden. Jag skulle faktiskt gå så långt som att säga att den här aktien har konsoliderats ända sedan mars 2021.

Så mycket som jag är hausse på tillväxtaktier som Palantir och NIO tror jag också på en väldiversifierad portfölj (med defensiva aktier) och CBA är definitivt en av dem.

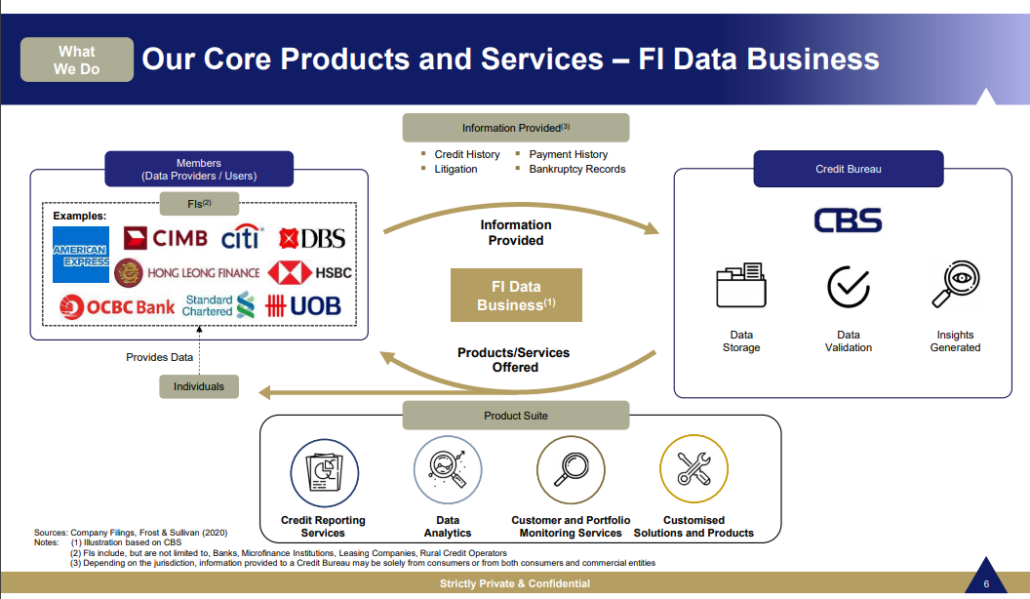

Innan vi tittar på det tekniska, låt oss titta på exakt vad Credit Bureau gör och hur de genererar intäkter inom sin bransch.

Kort sagt, Credit Bureau (CBA) hjälper sina kunder att fatta kreditbeslut med förtroende .

CBA är verksamt inom branschen för kredit- och riskinformationslösningar, allmänt känd som "CRIS".

Deras huvudsakliga verksamhet innefattar att samla in, konsolidera, analysera och organisera kreditinformation och sälja sådan information till tredje part. Deras verksamhet är starkt beroende av behovet av att samla enorma mängder data samt att ha teknologin för att sålla bort relevant kredit- och riskinformation.

Jag är ingen expert på CRIS-branschen men om jag kunde förenkla deras affärsmodell så är det ungefär som en glassbutik som säljer sina kunddata (t.ex. vilka kunder som köper vilken smak av glass, när de köper, hur mycket de spenderar etc.) till ett dataanalysföretag som sedan kommer att bearbeta uppgifterna och återföra dem till glassbutiken och avslöja vad deras kunder kan beställa för sitt nästa besök och hur mycket de potentiellt kommer att spendera under hela konsumentlivscykeln baserat på deras tidigare utgiftsmönster.

Diagrammet nedan visar förhållandet mellan Credit Bureau, dess medlemmar och enskilda konsumenter.

Så mycket som varje aktie kommer med risk, här är 3 anledningar till varför jag gillar den här aktien och varför jag tycker att den här disken kan förtjäna en plats på din bevakningslista eller portfölj.

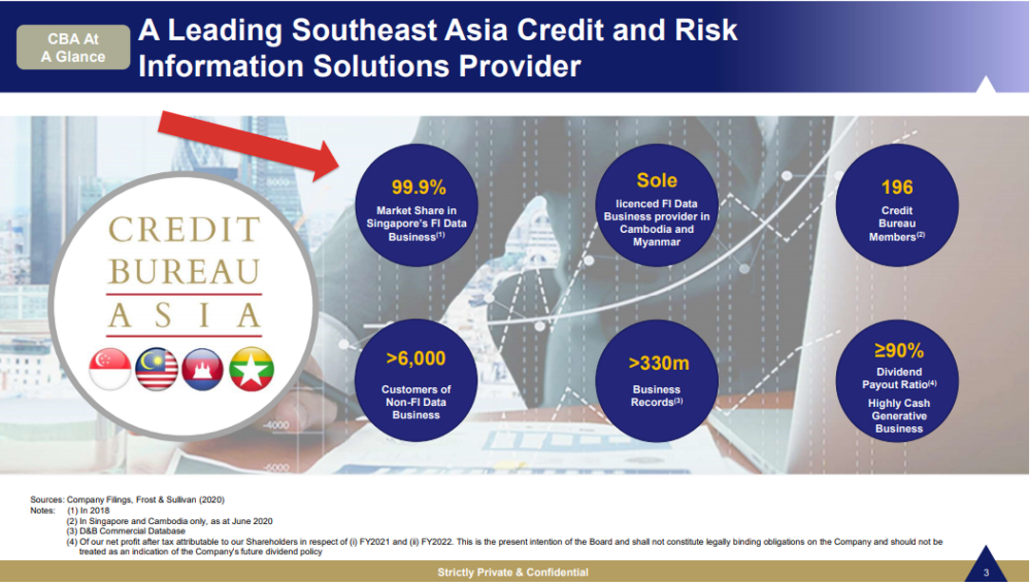

Med 99,9 % av marknadsandelen i Singapore... behöver jag säga mer?

När jag analyserar intäktsströmmen för ett företag är en av de mest grundläggande frågorna jag ställer mig själv "hur mycket skulle företagets intäkter skilja sig åt i goda eller dåliga tider?"

Med CBA gillar jag hur de har:

För mig är detta ett företag vars tjänster kommer att efterfrågas i tider av både lågkonjunktur och högkonjunktur.

Jag föredrar motståndskraftiga aktier vars prisåtgärder är relativt opåverkade av fluktuationer i ekonomin.

Med exemplet med retail REITS som Lendlease såg vi svaghet i aktien när det fanns Covid-restriktioner som införts av regeringen.

I fallet med CBA, bortsett från mindre reaktioner, verkar aktien vara något omedveten om sin omgivning.

Ett exempel på en bra teknisk installation förberedd för ett breakout är när prisåtgärder ständigt når motstånd.

Ett annat exempel är när prisåtgärder bildar ett ”golv”, vilket innebär att stödet är starkt och att det finns gott om köpare i kön som väntar på att andra ska sälja.

Med det här golvet som håller starkt tolkar jag det som ensignal att ta en lång position i detta lager. Sådana mönster indikerar vanligtvis att investerare nu har kommit att acceptera priset på företaget på denna nivå.

Om du är en kortsiktig handlare som letar efter mer bekräftelse i prisåtgärden, kommer du att vilja fästa stor uppmärksamhet vid de kortsiktiga stöd- och motståndsnivåerna för denna aktie. Även om det är osannolikt att prisåtgärder kommer att testa tidigare support igen, låt oss aldrig göra sådana antaganden.

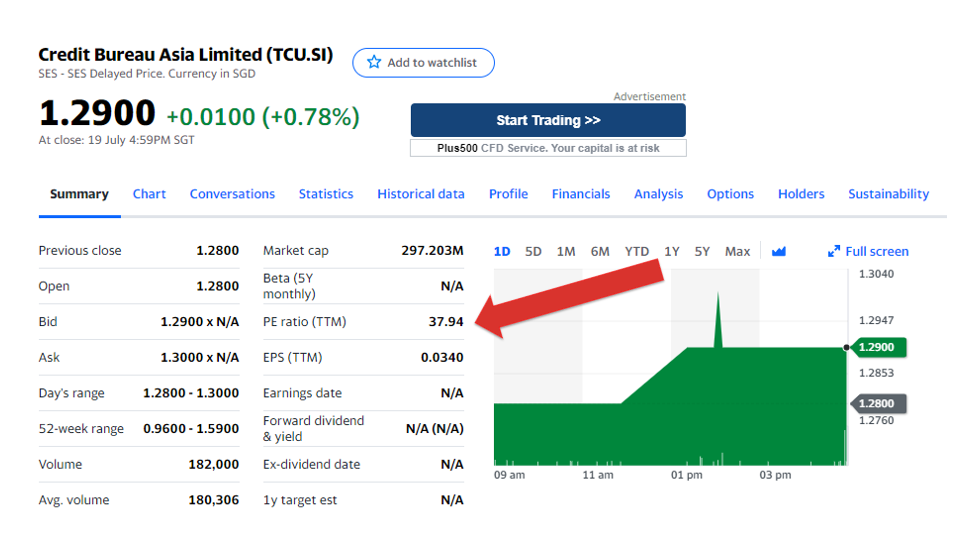

Även om jag tycker att Credit Bureaus tekniska egenskaper är gynnsamma, tyder dess grunder på att den är lite övervärderad, för att skriva.

Bortsett från PE-kvoten är de flesta grundläggande analysmått inte tillgängliga för närvarande som de nyligen har listat.

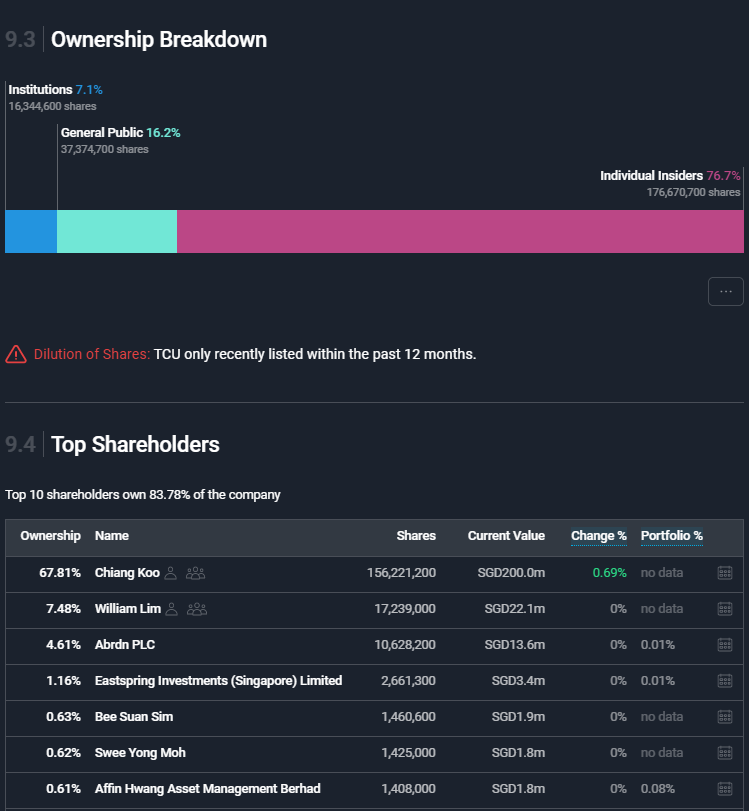

Credit Bureau har ett högt insiderägande på 76,7 %:

Generellt sett tolkar jag hög insiderägare som ett positivt tecken. Det tyder på att de personer som leder verksamheten har en större andel och hud i spelet när det kommer till företagets framgång eller misslyckande. Det kan vara bra eller dåligt beroende på ledningsgruppens riskaptit.

Men andra kan se detta som ett tveeggat svärd. I de fall där det finns få aktieägare att ta hänsyn till kanske strävan mot högre prestationer inte är lika framträdande. Företaget rapporterar tekniskt till sig självt.

Både Alvin och Zhi Rong har också berört frågan om högt insiderägande i dessa artiklar. Vad tycker du om sådana här aktier med över 70 % insiderägande?

Låt mig veta dina tankar i kommentarerna nedan.