Alibaba (NYSE:BABA) har varit en allt svårare aktie att hantera i år. Å ena sidan har vi tusen och en anledning att köpa in i aktien (inte lika mycket FOMO, Charlie Munger etc.) men å andra sidan verkar marknadssentimentet helt enkelt inte vara hausse.

Tyvärr gjorde deras resultatrapport för tredje kvartalet i går kväll stor besvikelse på investerare och jag skulle säga att för närvarande kommer björnrallyt sannolikt att fortsätta med tanke på hur alla faktorer verkar motverka företaget för närvarande.

I den här artikeln kommer jag att göra en djupdykning i den tekniska analysen av Alibaba på denna avgörande supportnivå på $140-$142 och ge lite kommentarer om grunderna för deras intäkter såväl som deras prisåtgärder.

Följande nyckeltal sammanfattar BABAs resultat för tredje kvartalet,

Nyckelkommentar,

Fakta och siffror ovan är inte precis optimistiska på något sätt men spiken i kistan var verkligen hur företaget sänker sina mål för AY2021

Situationen är verkligen dyster för Alibaba. När vi tittar på den kinesiska regeringens skärpning av reglerna ser vi på mer än bara en rejäl böter. Vi tittar på att regeringen försöker "justera" vissa aspekter av konsumentbeteende där begreppet "gemensamt välstånd" kan styra minskningen av välståndsklyftan i Kina.

För detta ändamål är mina personliga tankar att detta verkligen kan påverka e-handel negativt eftersom det finns en outtalad regel där människor inte ska spendera överdrivet mycket när det är onödigt.

I händelse av att mina tankar stämmer skulle det innebära att vi kan vara vid en brytpunkt för e-handel där försäljningen härifrån kan börja stagnera eller till och med minska.

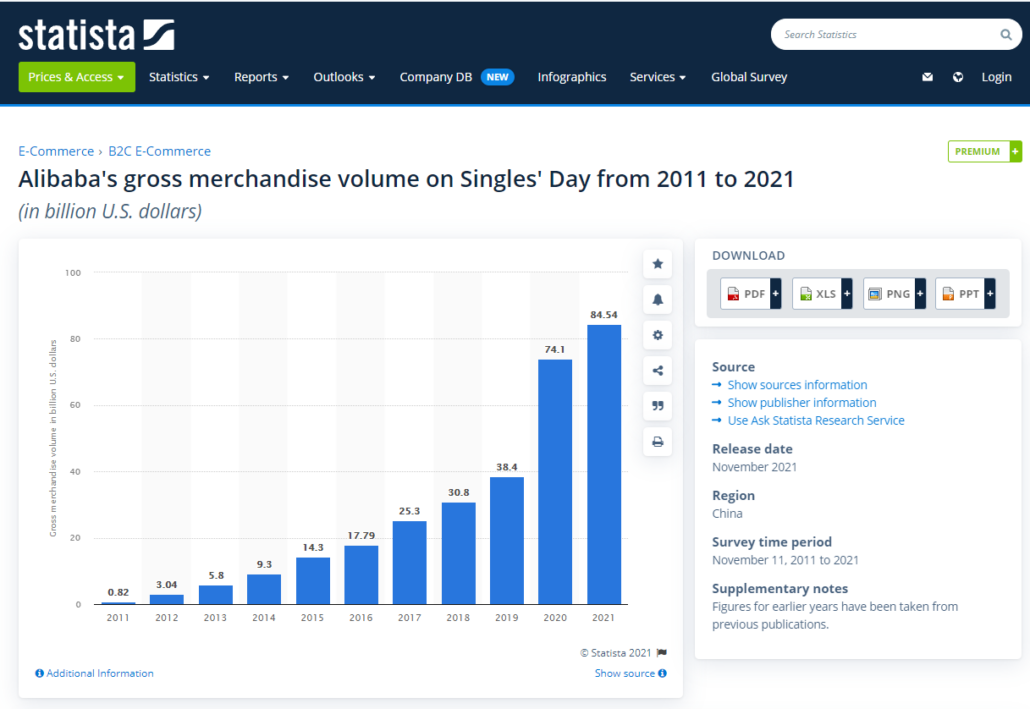

Med singlars dag GMV som en indikator kan vi se från det här diagrammet nedan att vi kan ha nått toppförsäljning med tanke på hur Covid var en viktig katalysator för e-handel förra året och hur försäljningen för i år växte med bara "8,5%, långsammaste tempot någonsin.”

Innan resultaten publicerades diskuterade analytiker att det kan finnas en möjlig hausseartad vändning i BABAs prisåtgärd. Detta ses i diagrammet nedan genom en omvänd huvud-och-axel-formation som av många anses vara det möjliga slutet på ett björnrally. Med botten bildas på $140 och ringningen på $160 . $160 ansågs allmänt vara ett starkt kortsiktigt stöd för aktien.

Med Q3-resultaten ser vi nu prisåtgärden från BABA som testar sin tidigare lågsta på 140 $ som det gjorde i början av oktober. Skulle priserna återhämta sig härifrån kommer det att vara den välbehövliga dubbelbotten som tjurarna behöver för BABA eftersom det också betraktas som ett hausseartat vändningstecken.

Bortsett från prisåtgärden ser Relative Strength Index (RSI) neutralt ut för tillfället med RSI för aktien på ca. 30. Jag tolkar detta som ett positivt tecken eftersom det kan vara en indikation på att investerare är "bekväma" att gå in på sådana priser.

Framåt härifrån förväntar jag mig att se en viss konsolidering på dessa $140-nivåer eftersom jag tror att det är osannolikt att BABA kommer att göra några dalar härifrån. Samtidigt skulle jag inte vara för optimistisk att vi kommer att se priset bryta över urringningen på $160 också.

För mig har jag köpt Alibaba vid varje större låg initialt för $200 och igen för $150 eftersom jag anser att dessa prispunkter är fysiologiska stödnivåer för aktien. Med hänvisning till det omvända huvud-och-axlar-diagrammet ovan, var jag också fången på fel sida av det eftersom jag köpte fler aktier för cirka 160 $ bara för att se det falla till 140 $ vid vinstsläpp. Med gårdagens action köpte jag mer eftersom det verkligen var lite lockande.

Har jag rätt eller har jag fel?

Ingen vet men vad jag kan säga är att jag är mer bekväm med att gå in på runt $150 snarare än på $300-nivåerna när denna aktie handlades vid den här tiden förra året.