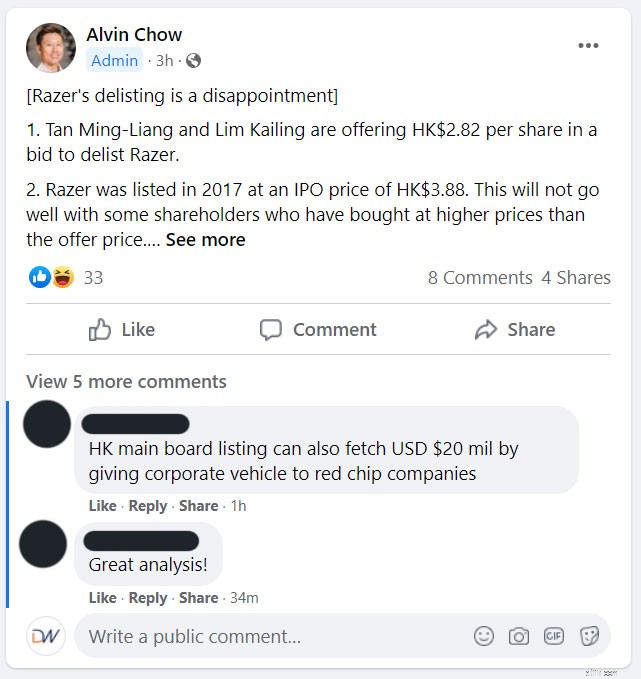

Tan Ming-Liang och Lim Kailing erbjuder 2,82 HK$ per aktie i ett försök att avnotera Razer.

Razer börsnoterades 2017 till ett börsnoteringspris på HK$3,88. Deras budpris kommer inte att gå bra med vissa aktieägare som har köpt till högre priser.

Insiders bör inte klandras eftersom marknaden bestämmer aktiekurserna. När allt kommer omkring bör investerare känna till risken med aktieinvestering – det finns inga garanterade vinster.

Men ett avnoteringserbjudande som är tidsbestämt vid en punkt där aktiekursen är under börsnoteringspriset kommer att verka opportunistiskt. Jag tror att aktieägare skulle föredra att aktien förblir noterad, eftersom det finns en chans att aktiekurserna kan gå upp i framtiden.

Vissa kanske klagar på att Tan hade fått 10,457 miljoner USD i ersättning (9,871 miljoner USD var i aktier) 2020. Detta var mer än nettovinsten på USD 805 000 som Razer genererade. Han var enligt uppgift ute efter att köpa en GCB i juli 2021 till en prislapp på 52,8 miljoner S$! Därför ansåg vissa aktieägare att de fick den kortare änden av stickan medan insiders gynnades.

Jag har inga problem med sådan kompensation eftersom jag tycker att belöningen han fick var välförtjänt för den prestation han levererade. Han tog risken att starta verksamheten och lyckades växa den till en intäktsverksamhet på 1 miljard USD och göra den lönsam. Intäkterna ökade med 33 % CAGR under de senaste 5 åren!

Jag gillar bara inte avlistningserbjudandet.

En av konsekvenserna av att vara ett börsnoterat bolag innebär att du har ytterligare en intressent att svara för – de offentliga aktieägarna. De kanske inte förstår insiders situation och kommer bara att ta hand om sina egna fördelar, vem gör inte det? En sådan till synes "lågboll" avnotering kan lämna en dålig smak för dessa investerare.

Razer övervägde att notera i USA eftersom de tror att de skulle få en högre värdering.

Men det skulle vara en smäll på Razers aktieägares ansikte om Razer avnoteras och åternoteras i USA till ett högre pris.

Det verkar som om Razers erbjudande inte är så illa eftersom det redan är det "dyraste" bland de 3 spelarna. Men aktieägare tänker inte så här – de kommer att jämföra erbjudandepriset med priset de köpte och känna sig orättvist om erbjudandepriset är lägre.

Det vore bättre om de bara behöll företaget noterat och fortsätter att fokusera på verksamheten. Lämna aktiekursen till marknaderna. Inga goda skäl gavs för avnoteringserbjudandet. Jag tycker att det är en besvikelse och förväntar mig bättre av en välrespekterad entreprenör med ett populärt konsumentvarumärke. Det ser opportunistiskt ut med det här erbjudandet.

Aktieägare kommer att rösta om erbjudandet och behöver 75 % för att godkänna det och inte mer än 10 % emot det under stämman. Jag är inte säker på hur aktieägarna tar detta. Jag är inte aktieägare.

Gå med i diskussionen med oss i vår Facebookgrupp:

Försöker du stoppa identitetsstöld? Gå bortom en kreditfrysning

9 stater med de lägsta fastighetsskattesatserna

Reviderad bankförordning som minskar hindren för marknadsinträde för Fintech-företag träder i kraft den 1 augusti 2017

De 20 mest beundrade företagen i världen

Hur man ändrar namnet på en elräkning