ETF:er gör det enkelt för investerare som inte har tid eller lust att välja aktier för att delta på aktiemarknaden. Men alla ETF:er är inte skapade lika.

Du kanske har hört talas om STI ETF, som har blivit förlöjligad för sin svaga prestanda. Jämfört med sina motsvarigheter S&P500 ETF, som spårar USA-noterade företag och Hang Seng ETF, som spårar Hongkong-noterade företag, har STI ETF:s resultat varit riktigt dålig de senaste åren.

Om man tittar närmare, kan denna skillnad drivas av det faktum att dessa ETF:er innehåller fler nya ekonomiaktier än STI ETF, som i första hand har traditionella aktier som banker.

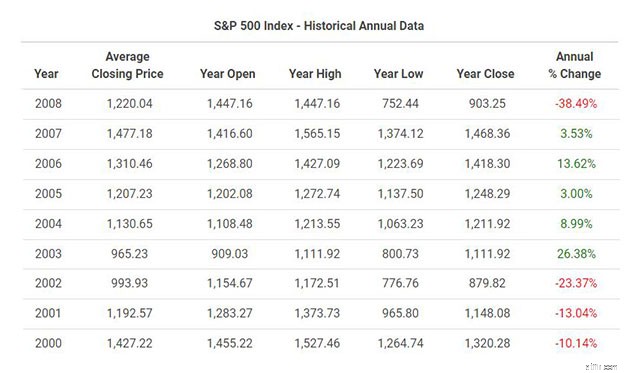

Naturligtvis är det inget fel med att investera i STI ETF, med tanke på tidigare resultat är ingen garanti för framtida resultat, och allas risktolerans är olika. Även om S&P500 har presterat bra de senaste åren, berättar perioden från 2000 till 2008 en annan historia.

Med det sagt, tänk om vi hade en ETF som spårar fler Singapore-företag som speglar den nya ekonomin?

Det finns faktiskt MSCI Singapore ETF, som är jämförbar med STI ETF men inkluderar företag som SEA Limited i sin portfölj. Faktum är att SEA sakta men stadigt blir den största komponenten i MSCI SG och vi kan snart se Grab inkluderas i detta index.

Så, hur står sig STI ETF mot MSCI Singapore ETF?

Straits Times Index (STI) är ett börsvärdesviktande index som spårar resultatet för de 30 bästa företagen som är noterade på Singapore Exchange och anses allmänt vara ett referensindex och en marknadsbarometer för landet. I huvudsak består STI-indexet av de få största företagen som är noterade på SGX efter börsvärde, och ju större deras börsvärde är, desto större procentandel har detta index.

På Singapore Exchange har vi Nikko AM STI ETF (SGX:G3B) och SPDR STI ETF (SGX:ES3), som spårar utvecklingen för Straits Times Index. Att gå med någon av dem är bra med tanke på att deras kostnadskvoter är identiska på 0,30 % p.a. För den här artikeln kommer vi att använda SPDR STI ETF eftersom den har ett större AUM på 1 610 miljoner S$.

SPDR STI ETF lanserades 2002 och erbjuder en halvårsutdelning. Den har för närvarande en distributionsavkastning på 2,64 %, och i termer av värdering är ETF:s pris/intjäningsförhållande 15,85, medan pris/bokförhållande är 1,10.

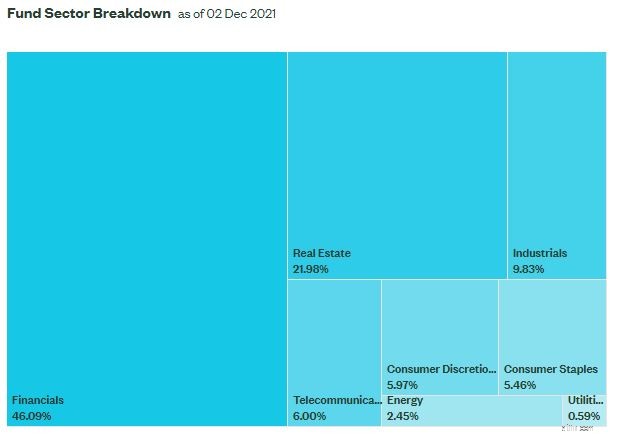

När vi tittar på indexsammansättningen kan vi se att den finansiella sektorn står för majoriteten av indexet, särskilt de tre lokala bankerna DBS, UOB och OCBC.

Med tanke på den betydande viktningen av finanser är det inte förvånande att STI ETF ofta sägs representera Singapores ekonomi, med tanke på vår blomstrande finanssektor.

De tio bästa innehaven i STI ETF ses på bilden ovan; dessa är vanliga hushållsnamn som du bör känna till. De återstående 20 listas i tabellen nedan.

| Singapore Exchange Ltd. | Keppel Corporation Limited | Thai Beverage Public Co. Ltd. | Singapore Airlines Ltd. |

| Singapore Technologies Engineering Ltd | Mapletree Logistics Trust | Mapletree Industrial Trust | Venture Corporation Limited |

| Mapletree Commercial Trust | Genting Singapore Limited | Frasers Logistics &Commercial Trust | UOL Group Limited |

| City Developments Limited | Comfortdelgro Corporation Limited | Yangzijiang Shipbuilding (Holdings) Ltd. | Keppel DC REIT |

| SATS Ltd | Jardine Cycle &Carriage Limited | Sembcorp Industries Ltd. | Dairy Farm International Holdings Limited |

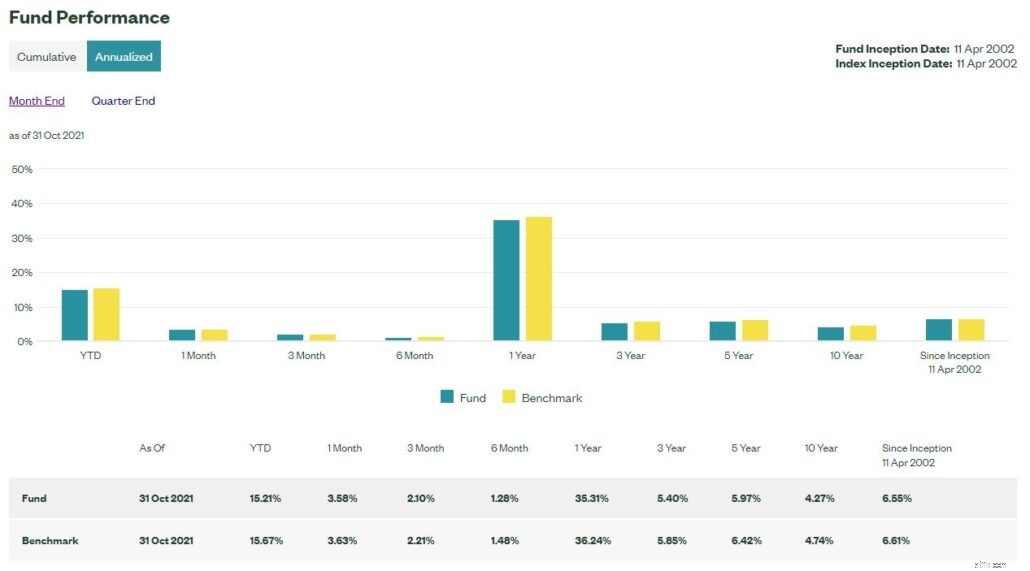

På grund av den låga basen förra året hade STI ETF ett extraordinärt år 2021.

Men om man hade investerat sedan början skulle den årliga avkastningen vara 6,55% (förutsatt att alla utdelningar och utdelningar återinvesteras). Denna avkastning sjunker till 4,27 % på tio år.

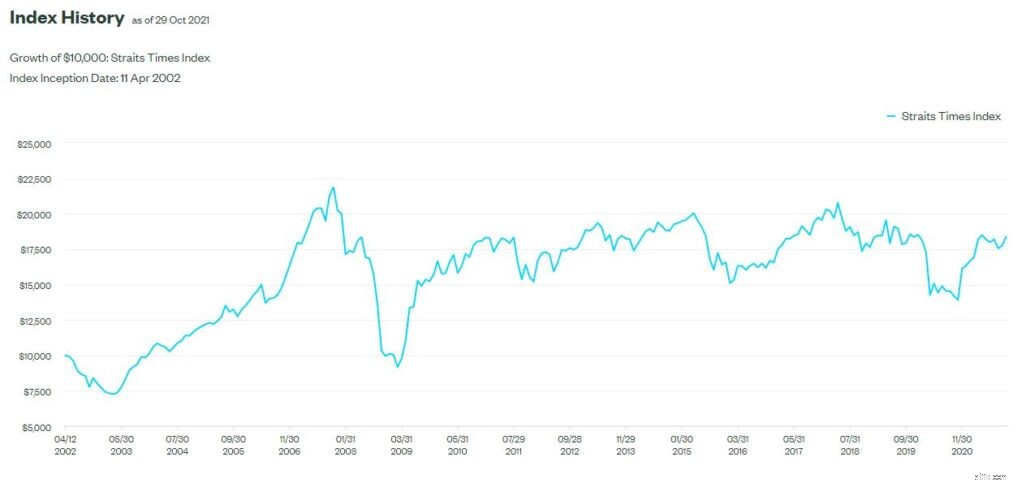

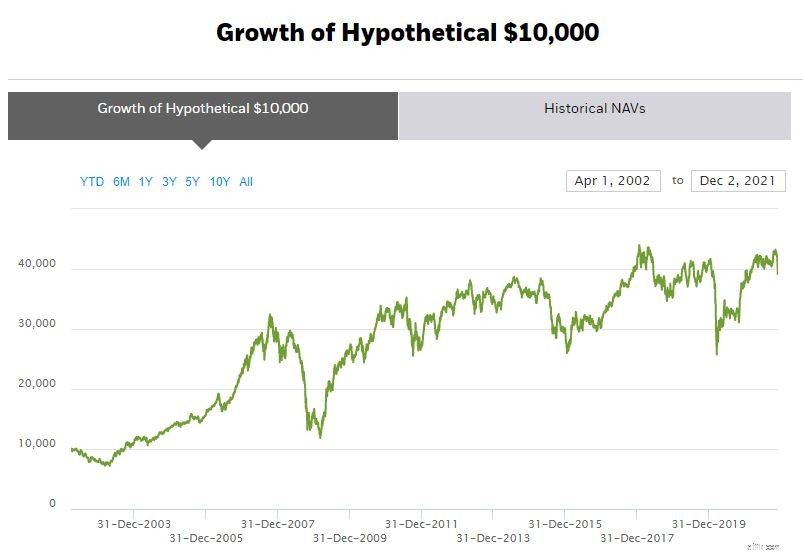

Det här diagrammet visar den hypotetiska tillväxten på 10 000 USD som investerats i STI ETF från 2002.

MSCI Singapore Index skapades för att följa utvecklingen för Singapore-marknadens stora och medelstora företag. Indexet har för närvarande 19 aktier som beslutas enligt MSCI Global Investable Market Indexes (GIMI) Methodology.

En ETF som spårar detta är iShares MSCI Singapore ETF (NYSEARCA:EWS) som är noterad på NYSE Arca, den första helt elektroniska börsen i USA. Alla mäklare med tillgång till New York Stock Exchange bör ha detta; allt du behöver göra är att knappa in tickersymbolen EWS.

ETF har en kostnadskvot på 0,51 % för närvarande, vilket är högre än STI ETF och dess utdelning betalas ut halvårsvis med en avkastning på 2,33 %, något lägre än STI ETF.

När det gäller värdering har MSCI Singapore ETF ett pris/vinstförhållande på 19,65 och ett pris/bokförhållande på 1,47, vilka båda är högre än STI ETF, på grund av dess exponering i aktier som SEA, som har en högre premie värdering än de gamla ekonomiaktier som ingår i STI ETF.

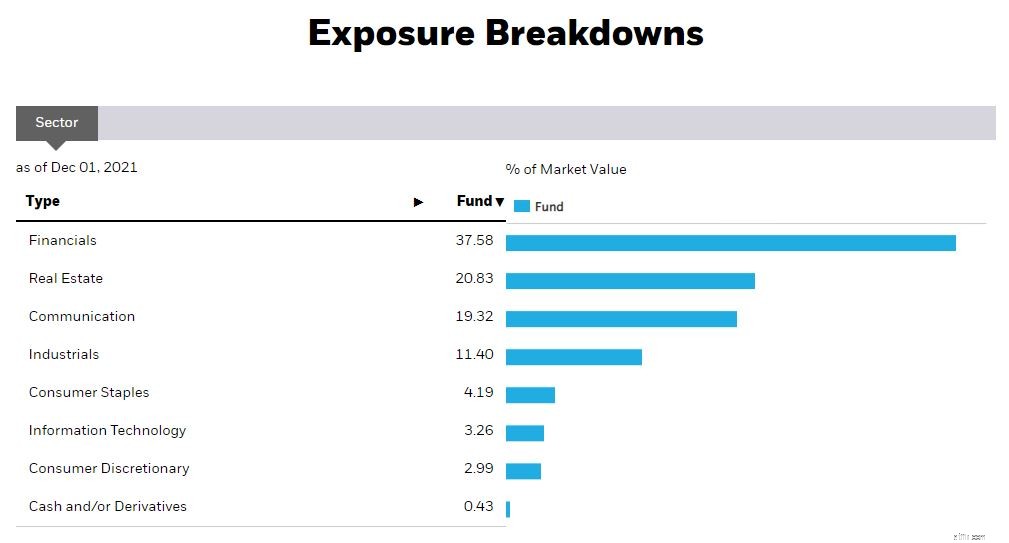

Företag inom finansbranschen står för närvarande för en betydande del av innehavet, i likhet med STI ETF. Trots det är dess innehav fortfarande lägre på 37,6 % jämfört med STI ETF:s 46 %.

De tio bästa innehaven i MSCI Singapore ETF visas ovan, med de återstående innehaven listade i tabellen nedan.

| Singapore Technologies Engineering | Mapletree Logistics Trust | Venture Corporation |

| Mapletree Commercial Trust | Genting Singapore | UOL Group |

| Capitaland Integrated Commercial Trust | Stadsutveckling | Capitaland Investment |

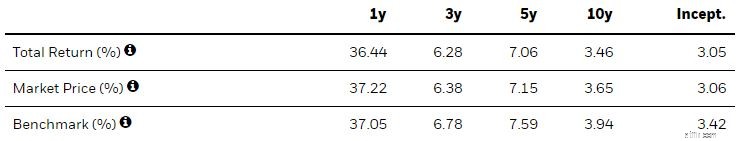

MSCI Singapore ETF har underpresterat STI ETF under de senaste tio åren, med en årlig avkastning på endast 3,46 % jämfört med STI ETF:s 4,27 %. Likaså, om vi tittar på det sedan starten har STI ETF presterat bättre.

Vad som är mer spännande är att i takt med att tidsramen blir kortare har MSCI ETF klarat sig bättre, särskilt för tidsperioderna på 5 år, 3 år och 1 år, som alla är ungefär 1 % högre än STI ETF. Från detta resultat kan vi se en förändring i både ETF:s resultat när MSCI ETF börjar spegla mer av den nya ekonomin.

Grafen nedan visar hur mycket pengar du skulle ha tjänat om du hade investerat 10 000 USD i MSCI Singapore ETF samtidigt som STI ETF startades.

Även om STI ETF har fluktuerat i takt med tillväxten i Singapores ekonomi, kanske det inte är en korrekt representation av Singapores ekonomi.

Tabellen nedan visar uppdelningen av Singapores nominella BNP för 2020, vilket hänvisar till det totala värdet av varor och tjänster som genereras inom Singapore. Medan finans och försäkring endast står för 15,7 % av dess BNP, står finanssektorn för cirka 46 % av STI ETF.

Sedan, medan fastigheter endast står för 3 % av Singapores BNP, står de för 21,98 % i indexet. Å andra sidan är vår tillverkningssektor, som står för 21,5 % av Singapores BNP, underrepresenterad i STI ETF.

Med tanke på dess betydande viktning inom finansiella och fastigheter kan MSCI Singapore ETF tyckas likna STI ETF. Det är dock värt att notera att båda dessa kategorier är betydligt lägre i MSCI Singapore ETF än i STI ETF, vilket antyder att den är mer representativ på vissa sätt.

Dessutom kan vi se MSCI Singapore ETF lägga till ytterligare företag som är indikativa för den nya ekonomin i framtiden, som Grab, som kan blåsa nytt liv i ett annars stagnerande index.

Allt som allt, här är en jämförelsetabell som jämför båda indexen.

| STI ETF (SGX:ES3) | MSCI Singapore ETF (NYSEARCA:EWS) | |

| Start | 2002 | 1996 |

| Antal innehav | 30 | 20 |

| Distributionsavkastning | 2,64 % | 2,33 % |

| Pris till intäkter | 15,85 | 19.65 |

| Pris till bokförhållande | 1.10 | 1,47 |

| Utgiftskvot | 0,30 % | 0,51 % |

| AUM | 1 610 miljoner USD | 571,9 miljoner S$ |

| Endast innehav i STI ETF | Endast innehav i MSCI Singapore |

| Jardine Mathson Holdings Limited | SEA |

| HongKong Land Holdings Limited | |

| Thai Beverage Public Co. Ltd. | |

| Mapletree Logistics Trust | |

| Frasers Logistics &Commercial Trust | |

| Comfortdelgro Corporation Limited | |

| Yangzijiang Shipbuilding (Holdings) Ltd. | |

| Keppel DC REIT | |

| SATS Ltd | |

| Jardine Cycle &Carriage Limited | |

| Sembcorp Industries Ltd. | |

| Dairy Farm International Holdings Limited |

Av vad vi har sett verkar MSCI Singapore vara ett bättre val för investerare som vill investera i Singapores tillväxt eftersom den är mer mångfaldig och mer representativ för den nya ekonomin.

Som sagt, det finns några saker att tänka på.

Till att börja med är kostnadskvoten för MSCI Singapore ETF betydligt högre än för STI ETF. För det andra, eftersom MSCI Singapore ETF är noterat i USA, kommer alla mottagna utdelningar att omfattas av en källskatt på 30 %. Med tanke på att MSCI ETF fortfarande i första hand är en utdelnings-ETF, gör detta den mindre tilltalande i det aktuella tillfället.

STI ETF kan fortfarande vara mer tilltalande för investerare som väljer mellan de två om den inte börjar gå över mot en mer tillväxtaktieorienterad ETF där majoriteten av avkastningen kommer från kapitalvinster snarare än utdelningar.