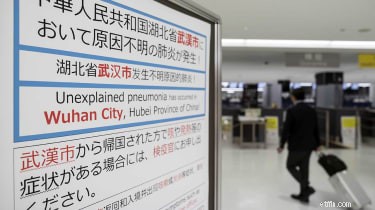

Covid-19 coronaviruset är på väg över hela världen. Utbrottet började i slutet av 2019 i Wuhan, Kina; det har dödat ungefär 2 500 människor, infekterat mer än 83 000 människor totalt och spridit sig till nästan 50 länder, inklusive USA, sedan dess.

Coronaviruset har nu passerat SARS-utbrotten 2002-03 och 2015 MERS-utbrott i omfattning, och det har utlöst stor försäljning:Aktieindex runt om i världen, inklusive här hemma, har skickats till korrigeringsområde. Många aktieval finns redan på björnmarknader.

Det är ingen liten oro. SARS-utbrottet räknade till 774 dödsfall i mer än 8 000 fall under en sexmånadersperiod, men bidrog ändå till att sänka Kinas BNP från 11,1 % under första kvartalet 2003 till 9,1 % under andra kvartalet. Coronavirusets ultimata potential att störa den globala ekonomin är mycket värre.

Den här hälsofrågan tynger de flesta aktier, men den skär sig särskilt djupt in i några specifika branscher där den ekonomiska påfrestningen redan märks. Om det finns något guldkant så är det att det, precis som med SARS, kan bli en möjlighet att köpa aktier av annars hög kvalitet till en rabatt för en potentiell snap-back.

Här tittar vi på 13 aktieval som hamras av coronavirusutbrottet. Dessa aktier kan bäst undvikas tills en tydligare bild av coronavirusets eventuella nedfall utvecklas. Men de kan så småningom bli extremt attraktiva köp-the-dip-utsikter.

Tekniken blir en viktigare aspekt i de flesta aspekter av våra liv. Det inkluderar allt från AI-drivna superdatorer som övervakar dina sökfrågor för att avgöra vilka annonser som ska visas för dig … till, ja, din brödrost. Och det är den ödmjuka halvledaren som driver allt detta.

Med tanke på både Kinas plats som tillverkare och som en användare av teknik, har coronaviruset några ganska allvarliga kortsiktiga konsekvenser för den bredare halvledarindustrin.

Analoga enheter har drabbats på båda fronterna (ADI, 10,72 USD).

Analog Devices skar tänderna på tråkiga analoga chips med låg marginal, men den har sedan dess flyttat till processorer med högre marginaler som används i allt från 5G-kommunikation till självkörande bilar. Problemet? Försäljningen av analoga chips till tillverkare av originalutrustning har minskat, medan 5G och andra avancerade tekniska utrullningar har stannat av i Kina.

CFO Prashanth Mahendra-Rajah hade nyligen detta att säga:

"Föga överraskande har vi börjat se en svagare efterfrågan i Kina relaterat till det förlängda kinesiska nyåret och pågående affärsstörningar. Som sådan antar våra utsikter att Kinas efterfrågan på industri, fordon och konsumenter är minimal under hela februari innan vi återgår till en mer normal nivå under de två sista månaderna av vårt andra kvartal. Och vi antar en inverkan på vår kommunikationsverksamhet på grund av den höga sannolikheten för en försening i utbyggnaden av 5G."

Mahendra-Rajah tillade att företaget kommer att få 70 miljoner dollar i intäkter för andra kvartalet.

Den potentiella normaliseringen kan innebära nu är möjligheten för ett relativt fynd. Aktierna har fallit med mer än 12 % den senaste veckan, och ADI:s forward P/E har sjunkit till 22 – inte billigt, men anständigt jämfört med några av dess industririvaler.

Dessutom har Analog Devices ökat sin utbetalning under 16 år i rad, inklusive en 15 % ökning av utbetalningen som tillkännagavs i mitten av februari. Att göra det mitt i coronavirusutbrottet är en inblick i ledningens långsiktiga förtroende.

Kinas regering, i ett försök att begränsa coronaviruset, ökade snabbt karantäninsatserna och införde många reserestriktioner. Fler regeringar börjar följa efter, och resandet begränsas också på andra sätt. I USA, till exempel, ställer flera universitet in eller omdirigerar program för resor utomlands.

Bokning har gjort Kina, och dess enorma konsumentbas, till ett primärt fokus för tillväxt. Man har investerat i ledande kinesiska resesidor inklusive Trip.com (TCOM) och Meituan-Dianping för att få fotfäste på denna marknad. Bokning visar inte Kinas intäkter specifikt, men det har sagt att Kina är en stor del av dess International Other-intäkter, som stod för 13 % av intäkterna för de första nio månaderna 2019.

Dess band till Kina har tyngt aktien på senare tid - BKNG har fallit med mer än 15% under de senaste veckorna. Men det här kan vara ett fall av kortvarig smärta, långsiktig vinst.

En stärkande kinesisk konsument stärker reseutgifterna i landet, både nationellt och internationellt. Kinas forskningsinstitut för utgående turism fastställer en ökning på 170 % av antalet årliga utlandsresor av kinesiska invånare, från 149,7 miljoner 2018 till 400 miljoner 2030.

Hur djupt BKNG och liknande aktieval faller är svårt att avgöra eftersom covid-19 inte har begränsats – ju längre utbrottet varar och ju bredare dess spridning är, desto värre kan det bli för Booking. Men för sammanhanget, New York Times säger att kinesiska aktier som helhet "kommit ikapp" sina internationella jämställda ungefär sex månader efter första rapporteringen av SARS till Världshälsoorganisationen.

Flygbolagsaktier som Delta Air Lines (DAL, $48,19) och United Airlines (UAL, $64,94) har levererat mestadels oförändrad aktieutveckling under de senaste åren. Men de var redan i värdeområde för att börja 2020, och deras aktier blir ännu billigare i takt med att rädslan för resor ökar.

Enligt Bureau of Transportation Statistics flög endast cirka 60 000 passagerare från USA till Wuhan förra året. Delta och United erbjuder inte ens direktflyg till Wuhan, även om de erbjuder service via sina OneWorld och Star Alliance-partnerskap. Som sagt, deras band till Kina mer allmänt, såväl som Hongkong, är betydligt starkare. Stifel-analytiker förutspår till exempel att United har cirka 5,5 % av sin kapacitet på väg längs rutter från USA till Kina/Hongkong.

Båda flygbolagen har tvingats utfärda återbetalningar, ställa in flyg och omdirigera personer som återvänder från Kina bara för att genomföra screeningåtgärder. Nu sprider sig smärtan till USA:s resor. Undersökningsföretaget Vertical Research Partners sa nyligen att biljettförsäljningen av amerikanska resebyråer, räknat i dollar, sjönk med 9,4 % jämfört med föregående år mellan den 24 och 28 februari. Deras problem kommer sannolikt bara att bli värre ju längre utbrottet varar – reseförbuden kommer sannolikt att bli mer restriktiva, och människor i allmänhet kommer sannolikt att skjuta upp internationella och till och med inrikesresor tills coronavirussituationen har åtgärdats.

Oro för dessa utfall har redan tyngt UAL (-26 % 2020) och DAL (-18 %) och kan fortsätta att dra ner deras aktier. Men det finns skäl att gilla flygbolagsaktier när risken för coronaviruset har lagt sig. Lägre bränslekostnader, stigande avgifter och totalt sett högre biljettpriser har förbättrat många flygbolags ekonomiska situation.

Analytiker hade till en början varit optimistiskt försiktiga. Bernstein-analytikern David Vernon, för en, förutspådde att coronaviruset bara skulle påverka Uniteds vinst med 8 cent per aktie, och skrev att det skulle vara "mindre allvarligt" på belastningsfaktorer än SARS. Delta, som har mindre exponering mot Kina än United, borde känna en ännu mindre påverkan, skrev han. Nedgraderingar har dock kommit in på dessa och andra amerikanska flygbolag när de anpassar sig för växande oro för coronaviruset på hemmaplan.

Men samtidigt som investerare fawned över Disneys storbildsframgång, gjorde House of Mouse också vinster i temaparksbranschen. Intäkterna från "Parker, upplevelser och produkter" ökade med 6 % jämfört med föregående år under räkenskapsåret som slutade september 2019, och rörelseresultatet förbättrades med 11 %.

Men tack vare reseförbud som införts av den kinesiska regeringen har Disney tvingats stänga sin Shanghai Disney Resort och Hong Kong Disneyland. Ännu värre, det har inte angett något återöppningsdatum. Ännu värre, detta kommer under den kritiska resesäsongen för månnyåret. Och utöver allt detta hade dess kinesiska verksamhet redan skadats. Disneys finanschef Christine McCarthy nämnde under det fjärde kvartalets resultatrelease att protesterna i Hongkong "har lett till en betydande minskning av turismen från Kina och andra delar av Asien" och att företaget förväntade sig en minskning av intäkterna på 275 miljoner dollar för helåret i dessa verksamheter. . Det var före utbrottet.

Disney har fortsatt att glida på senare tid mitt i växande oro för coronaviruset, särskilt den potentiella påverkan på dess amerikanska och andra internationella parker. Ytterligare komplicerar saken är den nyligen plötsliga avgången av vd Robert Iger, som ledde en massiv expansion för underhållningsjätten sedan han tog över för Michael Eisner 2005. Han kommer att ersättas av parkchefen Bob Chapek.

Det är inte alla elände hos Disney:Dess nya Disney+-tjänst är en hit och får nya prenumeranter i ett snabbt klipp. Rosenblatt Securities analytiker Bernie McTernan skrev inför Disneys senaste kvartalsrapport att han förväntade sig att företaget skulle kräva 25 miljoner prenumeranter på sin streamingtjänst, jämfört med en tidigare uppskattning på 21 miljoner. Disney överträffade hans och andra förväntningar genom att säga att det redan hade nått 28,6 miljoner.

Disney har sitt kortsiktiga arbete för det, men försäljningen av coronaviruset slår åtminstone en hel del skum från aktiens värdering. Det handlas nu till 22 gånger framtidsinriktade uppskattningar, vilket inte är en stöld, men är betydligt billigare än vad investerare hade betalat i månader.

Kina blev världens största importör av råolja 2016. Du kan tacka inte bara Kinas växande interna efterfrågan, utan också fracking och lågkostnadsproduktion av skiffer i USA för det.

Men den typen av position kan skapa några allvarliga hicka på den globala energimarknaden.

Coronaviruset har redan slagit ut cirka 3 miljoner fat per dag från Kinas konsumtion. Det, såväl som oro för vad som kommer att hända när covid-19 sprider sig över världen, hamrar oljepriserna, som har fallit in på björnmarknadens territorium (en nedgång med minst 20 % från en topp.) WTI handlas för närvarande på $44 per fat – de lägsta priserna vi sett på mer än ett år.

För rena energiprospekterings- och produktionsföretag är vinster helt enkelt ett mått på varans pris minus deras kostnader för att producera den. Till dessa låga priser är det inte många som kan generera någon form av verkligt värde från råolja. Men Exxon Mobil (XOM, $49,82) kan, och det är till 15-års låga priser. Ur ett värderingsperspektiv handlas det till 14 gånger framtida vinstuppskattningar, vilket är mindre än marknaden. XOM har också en mer än generös avkastning på 7,0 % på en utdelning som den har växt under 37 år i rad.

Exxon har absolut problem. Lägre oljepriser kommer faktiskt att påverka Exxons E&P-verksamhet negativt. Analytiker är oroliga för att företaget halkar efter med sin fleråriga tillväxtplan. Och i sin tur har Wall Street sänkt sina prismål.

Men som en integrerad energisupermajor har XOM sina slevar i en mängd olika soppor, från pipelines och produktion till raffinering av kemikalier och LNG-export. Företaget har spenderat massor av dollar på att expandera till lågkostnadsskifferregioner som Permian Basin. Faktum är att Exxon Mobil tror att dess break-even-kostnader för Permian kommer att vara runt 15 dollar per fat inom en snar framtid. Samtidigt har energilagret riktat sin uppmärksamhet mot att exportera naturgas med nya avtal med Indiens IndianOil och Petronet. Dessutom fortsätter efterfrågan på naturgas i Kina att växa trots minskningar av råolja.

Panikförsäljningen kan vara överdriven. Försök inte att "fånga en fallande kniv" och köp aktien idag. Men när priset stabiliseras under några veckor till en månad kan XOM äntligen vara redo för nya pengar.

Kinas närvaro som ett lågkostnadsnav för tillverkning har länge varit en krycka för återförsäljare, särskilt dollarbutiker och lågprisbutiker. Men coronaviruset har tvingat fram många stängningar av fabriker och lager, stör leverantörskedjan och försämrar återförsäljare som tvingas brottas med högre priser på varor.

Vissa har dock kunnat navigera bättre än andra.

Det beror på Five Belows nisch. Även om det tekniskt sett är en dollarbutik, riktar sig FIVE inte till vuxna, utan deras barn.

Five Below säljer en mängd olika leksaker, godis, hälso- och skönhetsartiklar, mode och prylar. Det är den typen av saker som 7- till 14-åriga barn helt enkelt inte kan få nog av. Dessutom tenderar måldemografin att vara övre medel till överklass, vilket har gjort det möjligt för den att höja priserna och införa "Tio Below"-zoner i flera av sina butiker. Omsättningen för tredje kvartalet ökade med nästan 21 % under det senaste rapporterade kvartalet. Kostnadskontroller och högre priser lyckades hålla rörelseintäkterna på fortfarande höga nivåer trots tariffproblemen.

FEM kommer utan tvekan att ta itu med försörjningskedjan så länge som utbrottet av coronaviruset består, men företaget är helt klart inställt på lång sikt. Det är också skuldfritt, vilket är en utmärkt egenskap för alla innehav under en ekonomisk störning.

Att säga att kinesiska aktier är billiga skulle vara en underdrift.

Kinas aktier var redan uppbrutna tack vare handelskrigsproblem och avtagande tillväxt. Men coronaviruset har krossat landets aktier till värderingar som inte setts på flera år. I början av januari (de senaste tillgängliga uppgifterna) handlades MSCI China Index till mindre än 12 gånger uppskattningarna för nästa års intäkter – vilket gör Kina till en av de billigaste marknaderna i världen, och det är definitivt billigare nu än då. .

Detta kan vara en chans att köpa ett av världens bättre långsiktiga spel till en sällsynt djup rabatt. Många av drivkrafterna bakom kinesisk optimism före coronaviruset, som en växande och allt rikare medelklass, är fortfarande mycket på plats.

Ett av de bästa sätten att få exponering är fortfarande iShares MSCI China ETF (MCHI, 61,81 USD).

Den börshandlade fonden följer det tidigare nämnda MSCI China Index, vilket ger exponering mot nästan 600 kinesiska aktier med stora och medelstora bolag. Du får en "total bild" av den kinesiska ekonomin – stora multinationella företag såväl som mindre, regionala aktörer. Naturligtvis är det tyngst i tungviktarna, så du får avsevärd exponering mot företag som e-handelsjätten Alibaba Group (BABA), internetkonglomeratet Tencent (TCEHY) och China Construction Bank (CICHY).

MCHI, med bara 0,59 % per år, är ungefär hälften så dyrt som en genomsnittlig kinesisk-fokuserad aktiefond.

* Den efterföljande 12-månadersavkastningen, som är ett standardmått för aktiefonder.

Den kinesiska konsumentens uppgång ökar inte bara normala varor – det har snabbt blivit ett shoppares paradis för lyxprodukter. Data från konsultföretaget Bain &Company visar att kinesiska shoppare står för 35 % av all global försäljning av lyxvaror. Dessutom står den ökande kinesiska efterfrågan på exklusiva handväskor, smycken, skor och andra varor för mer än 90 % av tillväxten på lyxmarknaden. Dessa försäljningar sker inte bara på det kinesiska fastlandet och Hongkong, utan också på resor till Europa och stora amerikanska städer.

Denna trend har varit en välsignelse för lyxkraftverk LVMH (LVMUY, $79,35), vars varumärken inkluderar Louis Vuitton, Christian Dior, Moët och Hennessy. Dess intäkter har vuxit med 11 % årligen under de senaste fyra åren, och försäljningen i Asien före detta Japan stod för ungefär en tredjedel av 2018 års totala försäljning.

Men LVMUY-aktier har drabbats hårt, ned 12 % på bara ungefär en månad mitt i oro över de ekonomiska konsekvenserna av coronaviruset.

Även här är utsikterna på längre sikt fortfarande ljusa. Företaget fortsätter att stärka sin portfölj av varumärken, senast med köpet av Tiffany för 16,2 miljarder dollar, vilket förväntas ge mer än 4,4 miljarder dollar i årliga intäkter – merparten av det från Nordamerika. En eventuell återgång till normalitet kommer sannolikt att inkludera en återgång till kinesiska lyxutgifter i många av LVMH:s främsta varumärken.

RCL känner dock bettet nu. Företaget var tvunget att ställa in en segling från Shanghai till Japan, och det kommer att avvisa passagerare antingen från Wuhan eller som nyligen har rest genom staden. Mer allmänt sett blir konsumenter alltmer försiktiga för scenarier där de är instängda med andra på nära håll i flera dagar. Och spridningen av coronaviruset på Princess Cruises kryssningsfartyg Diamond Princess har målat upp en oroande bild för blivande passagerare. I mitten av februari var Royal Caribbean tvungen att ställa in 18 kryssningar.

Aktierna har fallit med 40 % under 2020, delvis för att även om investerare antar att utbrottet av covid-19 kommer att ta en ekonomisk vägtull, finns det liten insyn i hur mycket. Under företagets kvartalsvisa vinstsamtal i början av februari sa VD Richard Fain på frågan om hur många kryssningar företaget skulle behöva ställa in:"Vi vet ännu inte hur många."

Liksom dessa andra aktieval kan RCL:s kortsiktiga nedgång vara ett köptillfälle. För Royal Caribbean är dess varumärke dess dragningskraft. Kryssningar tenderar att förlita sig starkt på varumärkeslojalitet; deras bokningsförmåner håller konsumenterna förankrade i ett enda kryssningsrederi. Och RCL har ett starkt grepp om den kinesiska marknaden. Men investerare bör vänta på att aktien har stabiliserats innan de överväger att doppa in.

Komikern Lewis Black har en berömd bit om två Starbucks (SBUX, $78,29) kaffeställen ligger tvärs över gatan från varandra. Även om det har mer att göra med människors ombytliga natur och väntetider, belyser det hur Starbucks är ganska mättat här i USA. Det är därför som kaféet i Seattle har siktet inställt på Kina som en källa till ny tillväxt.

De är också ambitiösa planer. Starbucks är mitt uppe i en flerårig plan att bygga nästan 3 000 nya butiker på Kinas fastland mellan 2018 och 2022. Det är i princip dubbelt så många platser som det hade tidigare och det motsvarar en ny butik som öppnar var 15:e timme. Starbucks går också tungt in i digital verksamhet med nyhetsappar och partnerskap med kinesiska Alibaba. Dessa ansträngningar hade burit frukt:Starbucks rapporterade i slutet av januari att de kinesiska intäkterna under det senaste kvartalet ökade med 13 % jämfört med föregående år, inklusive försäljningstillväxt i jämförbara butiker (intäkter från butiker öppnade minst ett år) som förbättrades med 3 % .

Rädslan för coronaviruset har gjort allt detta för en slinga. Kafferosteriet tvingades stänga mer än 2 000 av sina nuvarande 4 300 butiker i januari. Det återstår att se vad den kommer att behöva göra i andra delar av världen där den har exponering, inklusive i USA.

Men en sak att notera:Ungefär 85 % av dess kinesiska butiker är öppna nu. Medan coronaviruset fortfarande sprider sig i Kina säger de officiella siffrorna att spridningen där har börjat avta. Starbucks säger att viruset "avsevärt" kommer att påverka dess resultat för innevarande kvartal och hela året, men effekten kan bli mindre än vad folk räknar in.

När coronaviruset går, gör Starbucks det också. Om Kina stabiliserar sig kan SBUX se ett liknande mönster av korta avbrott över hela världen innan de återgår till normalitet. Starbucks forward P/E på 26 kan vara ett anständigt pris för den eventuella återhämtningen. Men om utbrottet förvärras – särskilt om det återhämtar sig i Kina – kan SBUX bli mycket billigare.

Som en av de enda platserna i Kina där spel är lagligt, har det speciella distriktet Macau blivit ett resemecka för nöjessökande – och Wynn var en av de första grupperna som beviljades en operativ licens i regionen. Idag drar Wynn nästan tre fjärdedelar av sin justerade fastighets-EBITDA (vinst före räntor, skatter, avskrivningar och amorteringar) från regionen – den högsta bland de stora konkurrenterna där.

Problemet för investerare som tittar på historien är att Wynns närvaro i Macau började efter SARA-utbrottet 2002-03, så det finns lite att jämföra med. Jefferies analytiker David Katz säger dock att ett värsta scenario för WYNN skulle se en nedgång på cirka 29 % från stängningskursen den 20 januari – och aktierna har redan fallit 27 % sedan dess.

Intressant nog, mer nyligen uppgraderade Bank of America-analytikern Shaun Kelley faktiskt WYNN-aktier, från Neutral (motsvarande Hold) till Buy, mitt i stabila och sjunkande tillväxttakt i Kina och utomlands. Medan Kina fortsätter att stabiliseras, accelererar tillväxttakten i andra delar av världen.

Den långsiktiga uppsidan för Wynn ligger inte i VIPs, utan den så kallade "massmarknadsspelaren". Wynn har ändrat sin produktmix i Macau för att uppvakta den genomsnittlige Joe, och det fungerar. VIPs kräver ofta överdådiga förmåner och skär ner i deras marginaler, men Wynn upptäcker att det kan pressa ut massor av vinst från vanliga spelare. Därför genomför företaget flera projekt, inklusive att konvertera några lyxiga rum till standarder, för att ta mer av denna marknadsandel.

Den snabba nedgången i WYNN-aktier har också lett till en avkastning på över 3 %, vilket är i den övre delen av intervallet de senaste åren.

Renodlade kinesiska inhemska konsumtionsaktier har fått stryk. Global X MSCI China Consumer Discretionary ETF (CHIQ) har till exempel sjunkit med tvåsiffriga siffror på bara en veckas handel i slutet av januari.

Med mer än 8 750 restauranger i över 1 300 städer, Mums! Kina har varit bland de bättre aktievalen som har utnyttjat den inhemska kinesiska ekonomin och erbjudit en kraftig tillväxt – både när det var en del av Yum! Varumärken (YUM) samt följa dess 2015 spinoff. Mums! Kina är ansvarigt för Pizza Hut, KFC och Taco Bells verksamhet i Kina.

Men när kinesiska konsumenter inte kommer – eller kan – spendera några pengar, kommer YUMC naturligtvis att hamna i en svår situation. Mums! Kina stängde tillfälligt några av sina KFC- och Pizza Hut-butiker i Wuhan på grund av utbrottet. Det är en liten bråkdel av dess bas; den verkliga rädslan är att den totala trafiken kommer att minska i hela företaget eftersom färre människor vågar sig på grund av virusrädsla.

Men medan YUMC-aktier skulle kunna bära ännu fler förluster ju längre utbrottet av coronaviruset drar ut, har aktien stabiliserats i flera veckor mitt i en förbättrad bild över större delen av Kina. En återhämtning på längre sikt verkar trolig med tanke på dess långsiktiga tillväxtdrivkrafter, såsom kaffekonceptet COFFii &JOY och dess kontrollerande intresse i hotpot-kedjan Huang Ji Huang. Och när Kina fortsätter att modernisera, Mums! Kina planerar att expandera sitt imperium till fler städer, med inriktning på 20 000 potentiella platser i sitt nätverk. I framtiden kanske du inte kan åka någonstans i landet utan att stöta på en KFC eller Pizza Hut – och det skulle vara musik i investerarnas öron.