Investerare som undrar över sätt att återriska portföljer efter covid-19-pandemin bör överväga att öka allokeringen till amerikanska småbolagsvärdeaktier. Efter år av underavkastning och en kollaps i värderingarna i mars verkar dessa aktier redo för en efterlängtad, uthållig återhämtning.

Förespråkare av värdeinvesteringar har förutspått en stor rotation från tillväxt till värdeaktier i flera år. Så varför ska investerare tro det nu?

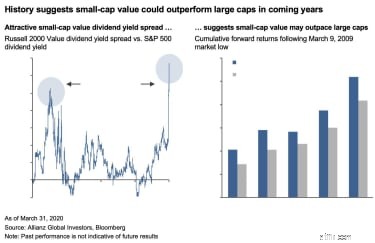

Eftersom detta inte är min personliga åsikt, utan snarare en slutsats som dras från en grundlig analys av tidigare störningar som går tillbaka till 1937, där skillnaden mellan utdelningsavkastning på småbolagsvärde (mätt med Russell 2000 Value Index) och stora företag aktier (mätt med S&P 500 Index) ökade avsevärt.

I varje tidigare fall överträffade småbolagsvärdet därefter stora företag, ofta under flera år och med stor marginal. I mitten av mars var skillnaden mellan Russell 2000 Value Index och S&P 500 Index den bredaste den hade varit sedan 2008 års globala finanskris (GFC). Historiskt sett har detta föreslagit en attraktiv ingångspunkt till småbolagsvärde.

Under "normala" tider tenderar små- och storbolagsaktier att prestera liknande, med en relativt hög korrelation (0,8 i genomsnitt) mellan Russell 2000- och S&P 500-indexen. Men vid kritiska ögonblick i marknadshistorien har dessa index divergerat, med underpresterandet av små bolag som skapar ett betydande gap mellan dem. Ofta under avyttringar drabbas småbolagsvärdeaktier hårdast, vilket skapar en ännu bredare utdelningsspridning över stora bolag.

Den senaste händelsen av detta slag var GFC.

Under marknadsförsäljningen i januari 2008 ökade utdelningsdifferensen mellan Russell 2000 Value Index och S&P 500, som historiskt har varit i genomsnitt cirka 0,19 %, till 1,05 %. Under de kommande fem åren överträffade Russell 2000 Value S&P 500 med ackumulerade 50,4 %.

Det mönstret av småbolagsvärde som drabbas hårdast upprepar sig idag.

Tack vare att en stor del av amerikanerna går in i lockdown, lider småföretag mycket värre än större företag som har mer resurser för att uthärda intäktsförluster och anpassa sig till dislokationen. Som ett resultat, i mars 2020, höjde skillnaden mellan Russell 2000 Value direktavkastningen och S&P 500 direktavkastningen till en ny topp på 1,34 %.

Baserat på erfarenheterna från 2008 och andra historiska marknadshändelser representerar spreadar av denna storleksordning en kraftfull signal om att småbolagsvärdeaktier har förmågan att överträffa under den kommande återhämtningen.

Naturligtvis är det alltid möjligt att saker och ting är annorlunda den här gången.

Det finns verkligen viktiga skillnader mellan marknadens reaktioner på covid-19-pandemin och GFC. Mest anmärkningsvärt var att aktieförsäljningen 2008 drabbade urskillningslöst i olika branscher. I den nuvarande krisen har effekten varit ojämn. I storbolagsaktier, till exempel, är det vissa branscher som flygbolag, underhållning och fritid som bär bördan, medan industrier som teknik upprätthåller och till och med ser högre värderingar.

Med tanke på dessa skillnader är det vettigt att de efterföljande återhämtningarna också kan skilja sig åt, åtminstone för stora bolag.

I småbolagsaktier har emellertid försäljningen av covid-19 varit våldsam och över hela linjen, med praktiskt taget ingen differentiering mellan sektorer. På så sätt speglar situationen idag GFC nästan perfekt. Som ett resultat av detta är det rimligt att dra slutsatsen att återhämtningen också kommer att likna den tidigare krisen och att småbolagsvärdet återigen skulle kunna överträffa.

Möjligheten i värdeaktier med små bolag i förhållande till stora bolag kommer när investerare har strömmat till tillväxtaktier med stora bolag, till stor del som en flykt till säkerhet i efterdyningarna av försäljningen av covid-19. Nu, efter det senaste börsrallyt, ser många marknadsobservatörer att stora bolag har lite utrymme att uppskatta. Att satsa mot en betydande appreciering av småbolagsvärde skulle däremot kräva att man tror att skillnaden mellan småbolagsvärde och andra tillgångar inte kommer att återgå till historiska medel och småföretag kommer att fortsätta släpa efter den bredare ekonomin under återhämtningen.

Det finns en faktor som motverkar småbolagsvärde:fallande utdelningar. Utdelningar är en avgörande komponent i värdeavkastningen för småbolag – upp till 40 % i genomsnitt – och det råder ingen tvekan om att småföretag kommer att tvingas fortsätta att minska eller eliminera utdelningar. Men samma fenomen inträffade under GFC och det störde inte på något sätt överprestationstrenden under den efterföljande återhämtningen.

Med tanke på hur den nuvarande krisen omformar ekonomin, kan investerare som överväger att luta mot småbolagsvärde idag dra nytta av att undvika breda indexstrategier till förmån för aktivt hanterade tillvägagångssätt som bättre kan navigera i den skiftande ekonomiska sanden för att fokusera på företag med starkaste fundamenta samtidigt som man minimerar draget av utdelningssänkningar på potentiell avkastning.

Även om man tar hänsyn till lägre utdelningar, sänder marknaden tydliga signaler om att småbolagsvärde verkar potentiellt redo att överträffa stora aktier. Investerare som fortfarande inte är övertygade av den historiska informationen och fruktar en fortsättning av småbolagsvärdets långa underprestanda bör komma ihåg att Washington har klargjort att den federala regeringen kommer att stödja småföretag under hela krisen – potentiellt i ännu större utsträckning än i någon tidigare kris.

Det åtagandet bör stärka investerarnas förtroende för den historiska trenden.

Historien lär oss att det är dags att agera på dessa signaler nu. Investerare som fortfarande är tveksamma till "återbäring av värde" riskerar att gå miste om den potentiellt betydande överavkastningen av småbolagsvärde under de inledande stadierna av den kommande återhämtningen från Covid-19-pandemin.