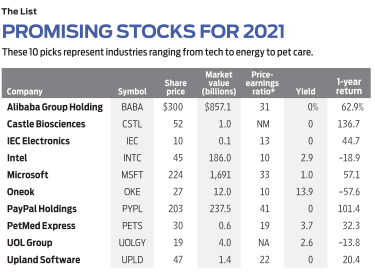

Sedan 1993 har jag erbjudit en årlig lista med 10 aktier. Nio är hämtade från valen av experter jag litar på, och jag inkluderar en av mina egna. För femte året i rad slog dessa årliga urval S&P 500-index. Den här typen av streak är inte tänkt att hända, och läsarna bör varnas för att det inte finns någon garanti för att det kommer att fortsätta. Låt mig ändå fira lite. Resultaten för 2020 visar återigen vikten av diversifiering. Fyra av de 10 aktierna sjönk i värde (inklusive en som gick i konkurs), men fem steg med mer än 25 % vardera (inklusive två som mer än fördubblades). Sammantaget gav mina val i genomsnitt 28,8 % under de senaste 12 månaderna, jämfört med 16,3 % för S&P 500. (Priser och avkastning gäller den 6 november.)

Återigen kom Terry Tillman, analytiker på Truist Securities (tidigare SunTrust Robinson Humphrey), igenom stort. Mina årliga val från Tillmans "köp"-rekommendationer har slagit S&P nu nio år i rad. Hans val 2020, Okta (symbol OKTA), gav hela 115,5 %. För 2021 gillar jag hans val av Upland Software (UPLD, $47), baserat i Austin, Texas, som erbjuder digitala verktyg för företag att hantera sin kundbas. Denna småbolagsaktie är riskabel. Vinster är fortfarande svårfångade, men Upland har mer än 10 000 kunder, och intäkterna steg under det senaste kvartalet med 35 % jämfört med samma period förra året.

Den andra stora vinnaren 2020 var Nvidia (NVDA), tillverkare av mikroprocessorer för applikationer som artificiell intelligens och PC-spel. Med en avkastning på 180,9 % var det en framstående i portföljen för en annan stamgäst på min lista, Jerome Dodson från Parnassus Endeavour (PARWX). Dodson, en värdemästare, har på sistone skaffat sig aktier i en annan chiptillverkare, Intel (INTC, $45), som rörde sig i motsatt riktning mot Nvidia under det senaste året och föll med 18,9%. Intel ser ut som ett ovanligt teknikfynd, med en pris-inkomstkvot på 10 och en direktavkastning på 2,9 %.

I september firade Will Danoff 30 år som chef för Fidelity Contrafund (FCNTX). Hans senaste framträdande har inte varit fläckfritt. Fonden, med 125 miljarder dollar i tillgångar, har misslyckats med att slå sitt benchmark för stora företag under två av de senaste fem åren. Men jag räknar inte bort Danoff. Hans långsiktiga rekord är det som räknas, och det är lysande. Till exempel köpte Danoff PayPal Holdings (PYPL, $203), det digitala betalningsföretaget, 2015, året då det delades ut från eBay (EBAY). Sedan dess har aktiekursen mer än femdubblats, men Danoff låter sig inte avskräckas. Han köpte mer 2020. Jag anser att PayPal är en bra satsning för 2021 och framåt.

Bland de hundratals aktier som analyserats av Value Line Investment Survey, mycket få tilldelas en toppranking i var och en av tre kategorier:aktualitet, säkerhet och finansiell styrka. En är Microsoft (MSFT, $224), världens största mjukvarutillverkare. Microsofts intäkter låg i hjulspår mellan 2011 och 2017, men sedan dess har de nästan fördubblats. En stor anledning är cloud computing, som har blivit företagets största inkomstkälla. Value Line förutspår att Microsofts intäkter kommer att öka med i genomsnitt 15 % under de kommande fem åren – nästan dubbelt så mycket som de senaste fem. Och aktien ger 1,0 %.

Enligt Hulbert Financial Digest, ett nyhetsbrev som håller reda på resultatet av finansiella nyhetsbrev, Nates Notes har en av de bästa rekorden för den senaste 12-månadersperioden, med en modellportfölj som har gett en avkastning på 69,3 %. En av redaktören Nate Piles favoriter är PetMed Express (PETS, $30), ett husdjursapotek. Nate skriver att han är "optimistisk att vi kommer att göra bra för oss själva på lång sikt genom att fortsätta att tålmodigt bygga en position."

Småföretagsaktier har varit i onåd i minst sex år, men, som jag nyligen noterade, finns det fortfarande pärlor att mina. Dan Abramowitz, vars Rockville, Md., företag Hillson Financial Management specialiserat sig på sådana aktier, hittade en stor vinnare förra året i Chemours (CC), en tillverkare av köldmedier och andra kemikalier som gav 25,7 %. För 2021 gillar han IEC Electronics (IEC, 10 USD), med ett börsvärde (andelar utestående gånger pris) på bara 102 miljoner USD. IEC är specialiserat på utrustning för medicin- och försvarssektorn, och verksamheten har gått på högvarv. Abramowitz säger att han förväntar sig "viss återhållsamhet i tillväxttakten", men vinsten borde öka med tvåsiffriga siffror, och priset är rätt. Baserat på Abramowitz vinstprognos för det kommande året handlas aktier till ett P/E på 13, och vinsten "kan överraska på uppsidan." IEC är också ett potentiellt uppköpsmål.

För att hålla mig kvar vid ämnet små bolag, har jag tittat noga på portföljen av Wasatch Ultra Growth (WAMCX), en fond som står emot trenden genom att ge ett otroligt årligt genomsnitt på 26,6 % under de senaste fem åren. Wasatch satsar stort på vården. Det har utökat sitt innehav av Castle Biosciences (CSTL, $52), ett företag med huvudkontor utanför Houston som har utvecklat proprietära tester för hud- och ögoncancer. Castleaktier började handlas för bara ett och ett halvt år sedan och har sedan dess fördubblats.

Kinesiska aktier har generellt sett gått bra i år, men inte mitt urval 2020, Trip.com Group (TCOM), ett toppinnehav av min favoritfond för asiatiska aktier, Matthews China (MCHFX). Trip.com led när resandet saktade av med covid-19, och aktien var en förlorare. Jag gillar det fortfarande, men 2020 tog Matthews en stor, ny andel i Alibaba Group Holding (BABA, $300), den globala e-handelsjätten, vilket gör den till fondens näst största innehav. Alibaba blomstrar:Intäkterna har mer än tredubblats på tre år. Aktien blomstrar också, men det finns utrymme att springa.

Med undantag för enfamiljshus i förorterna har fastigheter ödelagts av covid. Inte konstigt att Schwab Global Real Estate (SWASX), som hade presterat bra i ett decennium, tog ett dyk 2020. Men för modiga själar är det dags att återvända till kommersiella fastigheter, och ett bra val är fondens tredje största innehav, UOL Group (UOLGY, $19). Det Singapore-baserade företaget investerar i fastigheter där, plus att det äger bostads- och kontorsbyggnader och hotell i Storbritannien, USA, Kina och Australien. Singapore kan vara det bäst drivna landet på jorden, och om politisk oro och epidemier fortsätter kommer det att bli ännu mer attraktivt. UOL-aktier, ned en tredjedel från sin högsta nivå, har ett attraktivt pris, och till sist rapporterade företaget att företaget hade 800 miljoner dollar i kontanter för att rida ut stormen.

Nu kan det avslöjas att företaget som ansökte om konkursskydd, Diamond Offshore Drilling (DOFSQ), var mitt personliga val för 2020. Det handlas för närvarande till 17 cent per aktie, ett offer för kraschen i oljepriset. Så, naturligtvis, mitt val för 2021 är ett annat energiföretag:Oneok (OKE, $27), det 114-åriga Tulsa naturgasraffinerings- och rörledningsföretaget. Oneok har haft problem i år, men de var inte alls lika förödande som prospekteringsföretag som Diamond, och saker och ting ser uppåt. Oneok behöll sin generösa utdelning intakt i sin utbetalning den 30 oktober, och resultatet för det senaste kvartalet ökade med 14 % jämfört med samma period förra året. Men aktien har fallit med mer än hälften under de senaste 12 månaderna. Du kan se varför jag lockas.

Jag avslutar med mina årliga varningar:Dessa 10 aktier varierar beroende på storlek och bransch, men de är inte avsedda att vara en diversifierad portfölj. Jag förväntar mig att de kommer att slå marknaden under det kommande året, men jag rekommenderar inte att du håller aktier i mindre än fem år, så överväg dessa långsiktiga investeringar. Och framför allt:jag kommer bara med förslag här. Valen är dina.

James K. Glassman är ordförande i Glassman Advisory, ett konsultföretag för offentliga angelägenheter. Han skriver inte om sina kunder. Hans senaste bok är Skyddsnät:Strategin för att minska risken för dina investeringar i en tid av turbulens. Av de aktier som nämns i den här kolumnen äger han Microsoft och Oneok. Nå honom på James_Glassman@kiplinger.com.