Att komma in tidigt på nästa Tesla (TSLA) eller Netflix (NFLX) är ett stort försäljningsargument för SPAC:er eller specialföretag för förvärv.

SPAC erbjuder ett alternativ till traditionella börsintroduktioner och har ökat i popularitet. Men att välja en vinnare är långt ifrån en säker sak.

På grund av hur SPAC är strukturerade – se dem som "blankocheck-företag" vars enda mål är att förvärva företag i ett tidigt skede och göra dem offentliga – är det svårt för SPAC-investerare att bedöma fördelarna med det de köper.

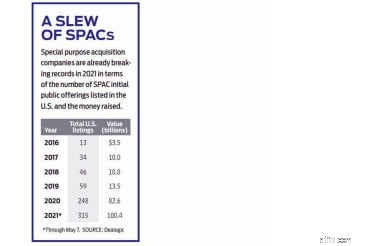

SPAC-mani har drivits av billiga pengar, en skyhög marknad och investerares sökande efter nya möjligheter. SPAC:er hade ett breakout-år 2020, med rekordstora 248 SPAC-börsnoteringar, en fyrfaldig ökning från 2019, enligt dataleverantören Dealogic.

Högprofilerade SPAC-börsnoteringar som nu handlas som vanliga aktier inkluderar sportspelsföretaget DraftKings (DKNG) och rymdturismföretaget Virgin Galactic (SPCE). (För mer om Virgin Galactic, se How to Cash In on the Final Frontier.)

SPAC fick en het start i år, med 315 SPAC noterade och 100,4 miljarder dollar insamlade till och med den 7 maj, vilket toppade helårsrekord för 2020. Hittills i år står SPAC för 41 % av alla börsintroduktioner.

När du investerar i en SPAC, investerar du inte i ett företag som Tesla med riktiga produkter och försäljning. Du ger dina pengar till en "sponsor" eller investeringsteam, som kommer att identifiera och investera i nästa potentiella Tesla åt dig. Sponsorn har två år på sig att förvärva ett företag som ännu inte har identifierats. Tills ett företagsförvärv är slutfört hålls pengarna som samlats in från investerare på ett förvaltningskonto.

SPAC-aktier handlas på en börs medan sponsorn söker efter ett företag att offentliggöra, och det är inte ovanligt att SPAC handlas kraftigt högre eftersom investerare reagerar på rykten om fusionskandidater.

Om ett förvärvsmål inte hittas inom den tilldelade tiden, kommer SPAC att likvideras. IPO-investerare kommer att få tillbaka sin initiala investering, och köpare på andrahandsmarknaden kan lösa in sina aktier till det ursprungliga priset, vanligtvis 10 USD per aktie, kallat pro rata-aktien.

När ett målbolag tillkännages måste du bestämma dig för om du vill fortsätta att investera i det nya bolaget efter fusionen, som kommer att handla med sin egen symbol, eller lösa in dina aktier till ett pro rata-pris. Du kan bränna dig om du hoppar in i en SPAC på eller nära en topp.

SPAC-febern svalnade i mitten av februari, då SPAC såldes med tekniska aktier och andra spekulativa frågor.

"SPACs uppvisade bubbelliknande egenskaper, och växtvärk var sannolikt", säger Jason Draho, chef för tillgångsallokering Americas på UBS Financial Services. Utplåningen har gått snabbt, med några av de sämst presterande SPAC:erna och aktierna efter fusionen minskade med 50 % till 70 % från mitten av februari till mitten av april, enligt Bespoke Investment Group.

Regelkontroll skadade också. Securities and Exchange Commission varnade nyligen SPAC för att utfärda vilseledande försäljningsprognoser och noterade att SPAC-sponsorer kan genomföra affärer som inte ligger i investerarnas bästa.

Sammantaget har resultatet efter sammanslagningen inte varit bra. Av SPAC:erna som offentliggjorde företag 2020 var medianavkastningen efter förvärvet sämre än S&P 500 Index med 13 procentenheter efter en månad och med 27 punkter efter sex månader, enligt investeringsbanken Goldman Sachs. SPAC har också underpresterat traditionella börsintroduktioner med stor marginal. En betydande SPAC-pipeline kan signalera en mättad marknad. I april var det nästan 400 SPAC som sökte förvärv, säger Goldman Sachs.

David Sekera, marknadsstrateg på Morningstar, tycker att de flesta privata investerare bör undvika SPAC. "Jag tycker inte att det här är en lämplig produkt", säger han.