Konkurs är den ultimata risken vid aktieinvesteringar. I det nuvarande ekonomiska läget är det en mycket högre risk än normalt. Många företag som hade mycket starka verksamheter i början av 2020 hamnade snabbt i allvarlig fara. Allt på grund av det totala stopp i vår ekonomi.

Både den federala regeringen och Federal Reserve har reagerat snabbt och beslutsamt för att försöka hålla företag flytande tills ekonomin förbättras.

Men vi kommer sannolikt att se en ökning av antalet konkurser under de kommande 12 månaderna. Faktum är att vi redan har sett en stor ökning av antalet konkursansökningar.

American Bankruptcy Institute rapporterade en ökning med 26 % av anmälningarna i april från förra året.

Du kanske äger aktier i ett företag som har ansökt om konkurs. Eller funderar på att ta en position i ett företag som nyligen har anmälts och tror att du kanske kan tjäna några enkla pengar. Var medveten om att det är beroende av om företaget överlever.

Den uppenbara frågan är vad som händer med mina aktier om ett företag ansöker om konkurs?

I den här artikeln kommer vi att undersöka de olika typerna av konkurser som är tillgängliga för företag och vad de betyder för aktieägarna; samt hur man undviker företag som riskerar att ansöka om konkurs.

Detta kan bara rädda din rumpa från att köpa en aktie som är i allvarliga problem. Konkursaktier kan få dig i problem om du inte är försiktig.

Före konkursen skickades gäldenärer som inte kunde betala tillbaka sina borgenärer till gäldenärsfängelse. Som du kan föreställa dig är det svårt att komma på pengar för att betala tillbaka någon när han är inlåst i fängelse.

Moderna konkurslagar i USA tog lång tid att komma till stånd. Konkurslagar antogs 3 gånger på 1800-talet; och omedelbart upphävdes innan Bankruptcy Act från 1898 antogs och slutligen stannade kvar i boken.

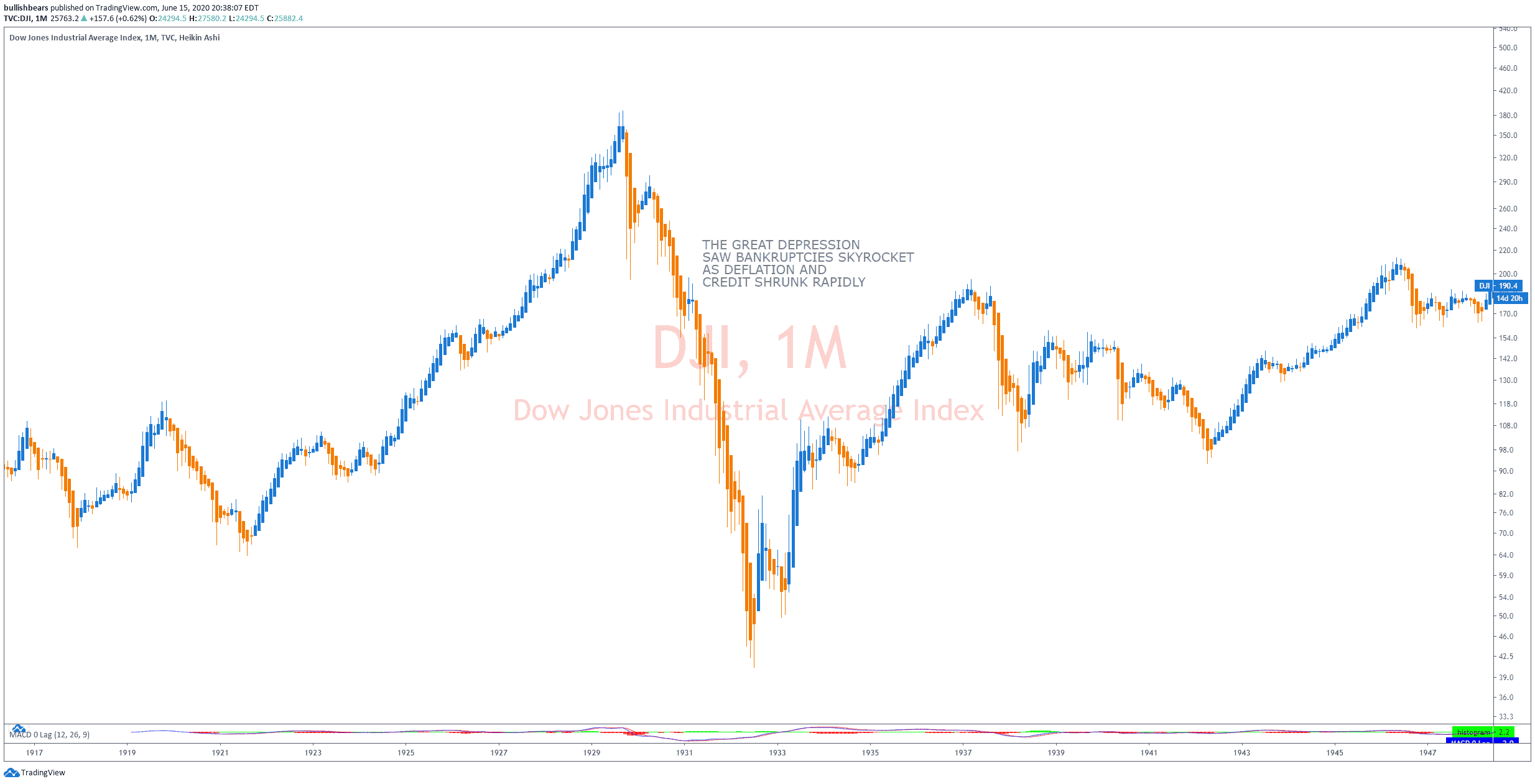

Dessa lagar förfinades i lagar som antogs 1933 och 1934 under den stora depressionens ekonomiska tumult.

Faktum är att många av de värdepapperslagar som fortfarande styr våra offentliga marknader idag antogs också under dessa två år. Vårt livehandelsrum kommer att diskutera saker som olika konkursaktier att titta på.

I de flesta fall lämnar gäldenären in en konkursansökan för att skydda sig från borgenärer. Men i sällsynta fall kan en borgenär lämna in en ansökan till konkursdomstolar om de tror att om ett företag fortsätter sin verksamhet kommer de att minska sina tillgångar.

Borgenärer har rätt till ett företags tillgångar om betalningsarrangemang inte följs. Det är därför du kanske hör frasen "konkursskydd." Mer om det om ett ögonblick.

Kapitel 7-konkurser är förmodligen vad de flesta tänker på när de hör termen "konkurs". Kapitelnumret hänvisar helt enkelt till den del av konkurskoden som är relevant för ansökan.

I kapitel 7 likvideras alla bolagets tillgångar och verksamheten kommer att upphöra. Vid likvidation finns det strikta regler angående "prioritetsordningen" som avgör vem som får betalt först; enligt följande:

Som du kan se ligger aktieägarna längst ner på listan. Sannolikheten för att aktieägare får något i en kapitel 7-konkurs är extremt låg.

Men om ett företag faktiskt hade pengar över efter att ha betalat av alla andra, skulle de återstående kontanterna delas ut med ett lika stort belopp per aktie. Därför, om du har konkurslager kan du se lite pengar.

För det mesta när ett företag ansöker om konkurs är det ett kapitel 11. I kapitel 11 skyddar domstolen företaget tills en detaljerad plan lämnas in.

Detta beskriver hur företaget kommer att återhämta sig ekonomiskt. Domstolen har befogenhet att acceptera denna plan; även utan borgenärernas samtycke. Men borgenärerna har en röst i denna process.

Kapitel 11-konkurs kommer vanligtvis att ha en tillfällig handelsstopp på aktierna och kommer sannolikt att avnoteras. Om aktien fortsätter att handlas på OTC-marknaderna kan ett "Q" läggas till tickersymbolen för att beteckna det som ett företag i konkurs.

Det finns många potentiella resultat för aktieägarna i kapitel 11. Men det vanligaste är att de befintliga aktierna raderas ut.

Ett av de vanligaste sätten att kompensera borgenärer i kapitel 11-konkurser är att få ut nya aktier; vilket förmodligen innebär att de befintliga aktierna kommer att annulleras.

Varje affär är olika; "djävulen sitter i detaljerna", som ofta är fallet vid aktiemarknadsinvesteringar.

Det kallas en "balansräkning" eftersom tillgångssidan (det som ägs) måste vara lika med summan av skulderna plus ägarens eget kapital.

Skulder är en annan term för skuld. Det är pengar som företaget är skyldigt till borgenärerna. Ägarens eget kapital inkluderar pengar som betalas in till företaget av investerare samt "behållna vinstmedel". Vilket är vinster som företaget behåller istället för att lämna tillbaka till aktieägarna.

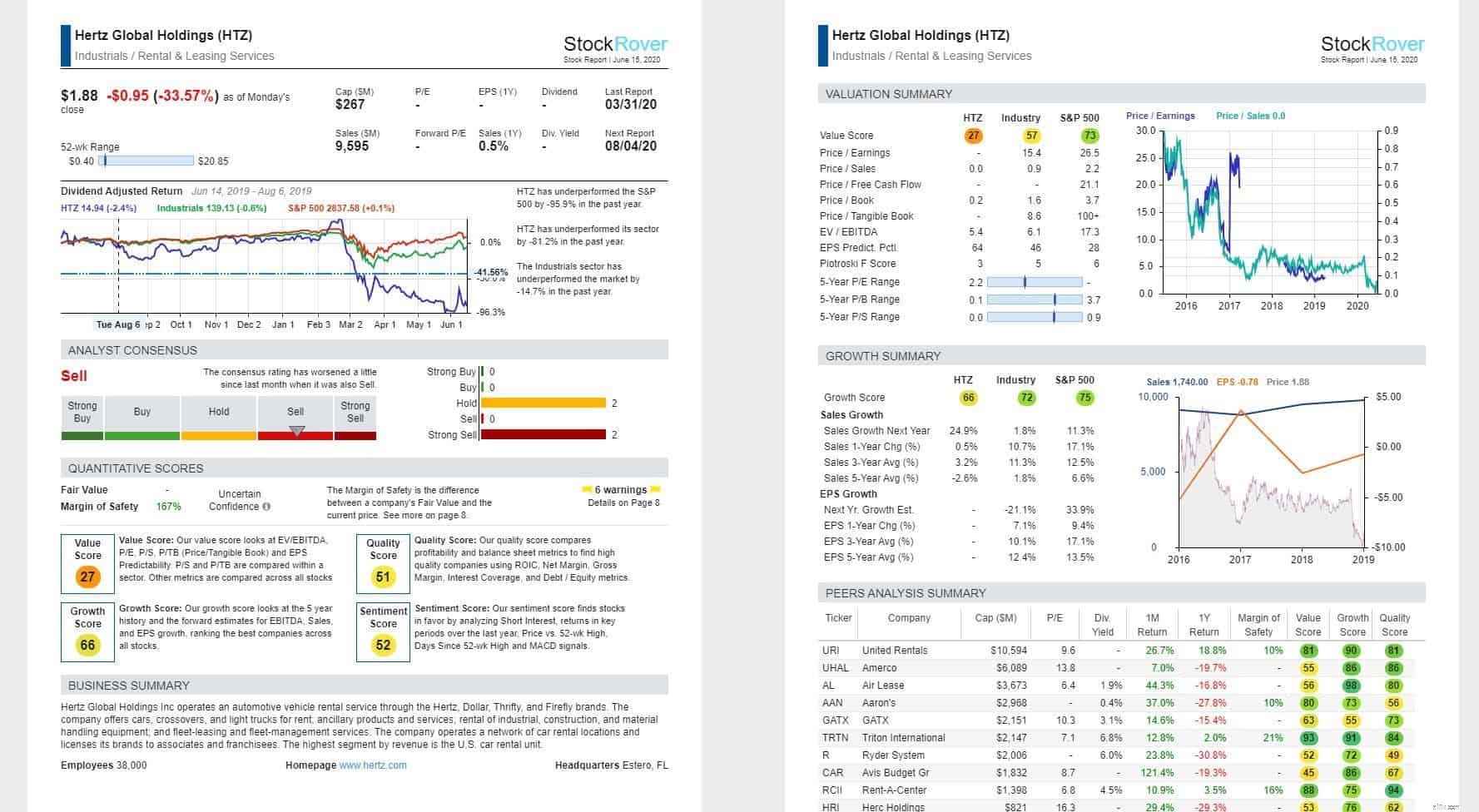

Vi har upptäckt att StockRover gör ett fantastiskt jobb med att utfärda varningar och avslöja de grundläggande detaljerna som investerare behöver veta. Ta en titt på $HTZ, som nyligen lämnade in.

Det finns två enkla nyckeltal att titta på som snabbt kan berätta för dig om ett företag har en solid finansiell grund eller inte.

Snabbkvoten för konkursaktier, ofta kallad "syratest"-kvoten, visar om företaget har tillräckligt med kontanter till hands för att betala sina omedelbara förpliktelser.

På tillgångssidan av balansräkningen hittar du en rad ungefär halvvägs ner som heter "Omsättningstillgångar". Dessa är saker som kontanter, kortsiktiga investeringar och kundfordringar (pengar som är skyldiga företaget), mindre lager (du kan inte betala dina räkningar med lager).

I skuldavsnittet hittar du "Kortfristiga skulder", som är skulder som ska betalas inom de närmaste tolv månaderna. Snabbkvoten beräknas som Omsättningstillgångar – Inventarier/Kortfristiga skulder. Om detta nummer är mindre än ett är det en röd flagga.

Det här är en enklare beräkning. Men det finns inte en så hård linje för vad som är bra eller dåligt. Du måste verkligen jämföra med andra företag i samma bransch för att se om ditt företag är bättre eller sämre än sina kollegor; eftersom olika typer av företag använder skulder olika.

Beräkningen är helt enkelt totala skulder/eget kapital. Generellt sett gillar jag att leta efter företag runt 1 eller lite mindre. Men återigen, några stora företag använder mer skulder för att finansiera sina företag.

Så du måste förstå den sektor och konkursaktier du tittar på för att få en verklig tydlig bild av vad skuldsättningsgraden säger dig.

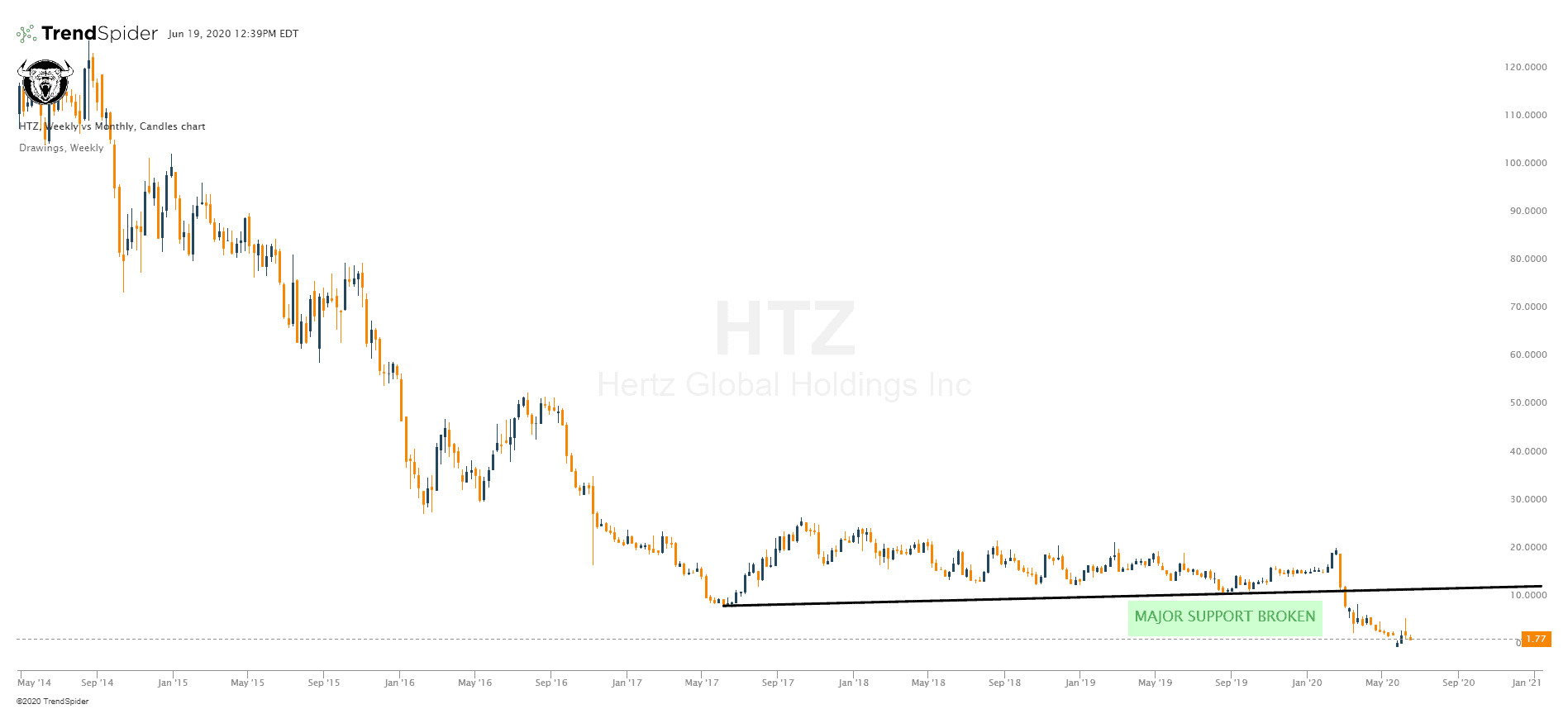

$HTZ-diagram säger allt. Konkurs är en händelse som kan förstöra ett diagram.

Skuld är inte alltid en dålig sak. Att använda skulder hjälper företag att växa snabbare och göra investeringar som de inte skulle kunna göra utan det. Som ett resultat kan konkursbeståndet vara bra.

Dessutom minskar ränta skatteskulder, så det finns en skattemässig fördel med att använda skulder för att finansiera ett företag. Men dåliga tider kommer i affärer.

Ibland dyker de upp från ingenstans av skäl helt utanför ett företags kontroll, som de har gjort i år. I dessa låga tider är en stark balansräkning ofta skillnaden mellan vem som överlever och vem som går i konkurs.