Vad händer med Square aktiehandelsappen? Varför hoppar användare från Robinhood och går över till denna användarvänliga investerings- och handelsapplikation? De tillåter nu handel och begränsar inte dina affärer. Efter GameStop-debaclet kommer detta att vara en välsignelse för Square.

Det nuvarande kaoset på Wall Street kretsar kring r/WallStreetBets eller WSB, vilket identifierar vissa aktier med en hög andel korta positioner mot dem.

De flesta av dessa korta positioner innehas av finansiella värdepappersföretag; Specifikt de fruktade blankningssäljarna som jagar priset på en aktie som går ner.

WSB har gjort det till sin mission att pressa dessa shorts tills de tvingas antingen köpa ut sina positioner eller ta en betydande förlust. Vilket är bra för Square aktiehandelsappen.

Denna åtgärd har faktiskt uppmärksammats av mycket av sociala medier, inklusive WSB-stöd från Elon Musk, Chamath Palihapitiya, Jon Stewart, Dave Portnoy och till och med AOC själv.

Mycket av sociala medier ligger bakom WSB och de så kallade 99% som äntligen använder den rika 1%s egna finansiella instrument mot dem i denna samordnade korta kläm av episka proportioner.

Många människor förstår faktiskt inte den ekonomiska sidan av vad som händer här. Ja, WSB och miljontals privata investerare kastar sina pengar i GameStop för att hålla dem till mannen! Men varför?

En kort squeeze är vad som händer när många korta positioner har fastnat i fel riktning. En kort position är en satsning på att aktiekursen faller någon gång i framtiden.

Dessa aktier som GameStop, som AMC (NYSE:AMC), som BlackBerry (NYSE:BB) och som Express Inc. (NYSE:EXPR), hade alla stora korta positioner av institutionella investerare.

Så vad händer när kursen på aktien stiger och rör sig mot de korta positionerna? Tja, de positionerna blir mindre värda.

Så småningom måste innehavaren av den korta positionen köpa sig ur den positionen, annars riskerar han att förlora allt. Vad händer när köpare köper aktien samtidigt som en blankningssäljare måste köpa aktier av aktien för att säkra?

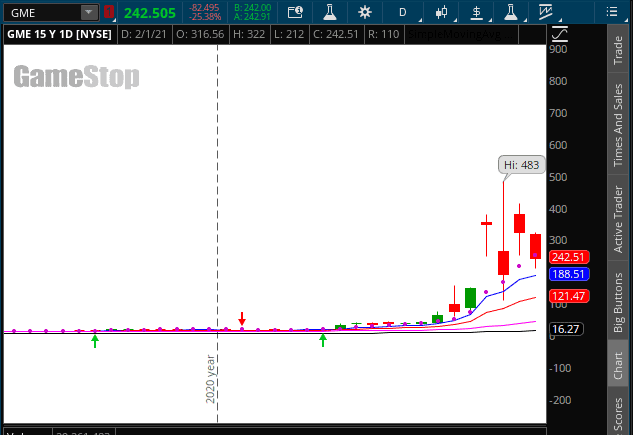

Det skapar en massiv uppåtgående rörelse av aktiens pris när inflödet av köpta aktier skjuter i höjden. Det är därför vi såg GameStops aktiekurs hamna i omloppsbana till löjliga $483,00 per aktie.

Är GameStop ett företag som behöver ett börsvärde på 13 miljarder USD och en aktie på 483,00 USD? Absolut inte. Men mekanismen med kortpress och utbud och efterfrågan tvingade priset att stiga högre.

Och det bästa är att det här är långt ifrån över. Vilket betyder fantastiska saker för Square aktiehandelsappen.

Kanske en av de mest tillfredsställande infallsvinklarna i det hela är det faktum att institutionella blankningar som trivs med aktier och företag som presterar dåligt, är de som blir klubbade.

Inte för att vi någonsin skulle önska att folk skulle förlora pengar, men om vi gjorde det skulle det definitivt vara blankare och hedgefondförvaltare som tjänar på de 99 % som ser sin portfölj i rött.

Två ökända blankningsföretag, Melvin Capital Management (MCM) och Citron Research har redan rapporterat att de har förlorat 100 % av sina initiala investeringar.

MCM hade faktiskt korta positioner värderade till nästan 55 miljoner dollar. Och för att fylla dessa, var tvungen att ta ett lån från bland annat Citadel på ett belopp av 3 miljarder dollar.

Detta var bara för att hålla hedgefonden flytande. Melvin Capital var det första offret för WSB-angreppet. Du kan vara säker på att de inte blir de sista.

Citron stängde sin position med total förlust. Managing partner Andrew Left skrev ett svidande brev på sin Twitter som sedan dess har raderats.

Vänster hävdade att medlemmar i WSB öppet hade trakasserat och till och med hotat hans familj. Även om det är underhållande för de flesta privatinvesterare att se Citron förlora, bör hot mot någons familj inte tolereras.

Citron släpper välkända kortsäljarrapporter som listar saker som är fel eller kan gå fel med ett företag; för att pressa ner kursen på aktien. Anmärkningsvärda Citron-rapporter inkluderar Tesla (NASDAQ:TSLA), Shopify (NYSE:SHOP) och NanoX (NASDAQ:NNOX).

Investerare vaknade till viss förvirring på torsdagen. Flera mäklarhus, inklusive den populära Robinhood-appen, stoppade möjligheten att köpa fler av dessa WSB-aktier.

Som väntat blev WSB och sociala medier upprörda över detta. De kallade Robinhood ut för illegal handelsmanipulation. Tung online hetta från Dave Portnoy och andra orsakade en migrering av användare bort från Robinhood i slutet av handelsdagen.

Ja, du hörde det rätt. Robinhood stoppade köpet av dessa aktier. Säljer inte, bara köper. Varför skulle de göra det här?

En majoritetsinvesterare i Robinhood kommer att förlora en hel del på detta; det förut nämnda Citadellet. Det rapporterades också att precis innan de beordrade Robinhood att stoppa handeln, gick Citadel in i sina korta positioner igen.

I huvudsak låste in det faktum att priset på GameStop skulle rasa eftersom investerare bara kunde sälja sina positioner. Vänta, det verkar inte stämma.

Det är inte. Faktum är att det mycket väl kan anses vara olagligt om det kommer fram att det är vad som hände. Men det här är precis den typen av bakrumskänslor och korruption som WSB krigar mot.

Det är inte bara för att kosta dessa institutionella investerare pengar på sina korta positioner, det är att skapa en röst och en rörelse för de 99% som är trötta på att få aktiemarknaden manipulerad mot dem.

Mycket har gjorts om att Robinhood vänder ryggen åt de privata investerarna som gjorde dem till de de är idag. Dess hemsida citerar att dess "uppdrag är att demokratisera finanser för alla".

Även om det vi har sett från Robinhood under de senaste 24 timmarna knappast är fallet. Med WSB-investerare och privata investerare runt om i USA frustrerade över hur Robinhood har hanterat detta, har många av dem bestämt sig för att gå vidare till en ny mobil handelsplattform.

Den mobila plattformen är fintech-branschens ledande Square (NYSE:SQ) och dess populära Cash App. Med den stora migrationen till sin plattform i torsdags var Square tvungen att införa vissa restriktioner för sin handelsplattform.

Men inget som de regler som Robinhood implementerade. Square skulle faktiskt kunna komma ur allt detta som en riktig vinnare.

Square grundades redan 2009 av nuvarande Twitter-vd Jack Dorsey, som ett sätt för småföretag och oberoende leverantörer att acceptera kreditkortsköp via sina mobiltelefoner.

Namnet Square kommer från de fyrkantiga tilläggen som kunder kan svepa sina kreditkort genom. Square utvecklades så småningom till en komplett fintech-lösning. Erbjuder finansiella tjänster, handelstjänster, mobila betalningar och digitala valutaöverföringar.

Square Cash, eller mer allmänt kallad Cash App, har förvandlats till en av de mest flexibla finansiella apparna på marknaden. Dess främsta rival är PayPals (NASDAQ:PYPL) Venmo-app; samt Robinhood-handelsappen.

Här kan människor göra betalningar, göra investeringar i aktier och till och med köpa och sälja kryptovalutor som BitCoin och Ethereum.

Square avser att Cash-appen ska vara en allt-i-ett digital finansiell lösning när vi blir allt mer beroende av våra mobiltelefoner. Företaget är för närvarande också i färd med att tillåta omedelbara lån på upp till 200 USD för användare av Cash-appen.

I Squares senaste kvartalsresultat rapporterade det att Cash App-transaktioner fördubblades sedan investeringar och handel med aktier implementerades. Över 2,5 miljoner användare har använt Cash-appen för att köpa aktier.

Cash-appen tjänar pengar till Square genom att ta betalt för transaktioner och kreditkortsköp med appen. Square har redan sett sin aktiekurs stiga med över 166% under de senaste 52 veckorna. Företaget har också sett sin börsvärde till cirka 100 miljarder dollar.

Men de senaste besluten som Robinhood och Citadel tagit har lämnat en dålig smak i våra munnar. Andra mäklarhus som Schwab och E*TRADE stoppade också handeln med dessa WSB-aktier.

Men det var verkligen Robinhood som var den valfria plattformen och hade verkligen blivit synonymt med den vardagliga investeraren.

På torsdagskvällen rapporterades det att Robinhood hade utnyttjat sina enorma kreditlinjer för att säkra upp till 1 miljard dollar i lån för att överleva den kommande veckans handel.

Tidigare under dagen trodde vissa att Robinhood skulle behöva lägga ner för gott. Men det har inte visat sig stämma. Två av långivarna inkluderar Sequoia Capital och Rabbit Capital.

En rapport sa att ett dussin husrepublikaner skickade ett brev till SEC för att undersöka samverkan mellan Robinhood och flera framstående institutionella investerare.

Timingen kunde inte vara sämre för Robinhood. Den mobila handelsplattformen tittade på ett börsnotering eller börsintroduktion någon gång under 2021.

Det värderades tidigare till cirka 12 miljarder dollar i sin första omgång av kapitalanskaffning. Men med sina senaste problem och smutsiga rykte, måste du undra om att göra en debut på Wall Street skulle vara det smartaste beslutet just nu.

När allt detta dör ut kunde vi se Robinhood fortfarande driva på för sin debut på Wall Street. Men vid denna tidpunkt kan det vara svårt att hitta investerare; speciellt om det någonsin undersöks av SEC.

Det är definitivt timmens fråga. WSB har vuxit med över tre miljoner medlemmar under de senaste dagarna. Och var och en av dem sjuder av vad som hände den 1/28/21.

Planen, åtminstone enligt WSB, är att fortsätta köpa och hålla aktier som GameStop tills alla institutionella investerare tvingas lämna sina positioner.

Är detta verkligen lagligt? Absolut. Det är en av de bästa delarna med hela den här prövningen; det använder miljardärens egna finansiella verktyg mot dem.

Att döma av det ekonomiska stödet som Robinhood har tagit, verkar det som att det håller på att rusta sig för den inkommande flodvågen av detaljhandelspengar på väg till dessa aktier.

Det ska bli intressant att se hur länge den mänskliga naturen kan hålla ut tills girigheten börjar ta upp sitt fula huvud. Kom ihåg att de flesta av dessa WSB-investerare inte är miljonärer.

Så om de ser sina positioner i AMC eller BlackBerry eller GameStop tredubblas eller fyrdubblas på en dag, kan vi se lite mer vinsttagning än vi tror.

Om detta går enligt WSB:s planer kan det gå till historien som en av de största överföringarna av välstånd på aktiemarknaden någonsin. Vi talar om miljarder dollar från institutionella investerare i händerna på 99%.

Detta, mer än något annat, är förmodligen därför den har väckt så mycket uppmärksamhet från hela världen. Faktum är att marknader i Asien och Europa öppnade sig och efterfrågan på GameStop och alla andra WSB-aktier var genom taket.

Som investerare har detta kanske varit en händelse en gång i livet som har varit otroligt att se från sidlinjen. Mängden stöd som WSB får visar hur stor ojämlikheten i rikedomen är i världen; inte bara i USA.

WSB-anhängare från jordens alla hörn har samlats och enats om att David störtade Goliath vid Goliaths egen match. Den rena ironin och poetiska rättvisan räcker för att få oss alla att heja på underdogen.

En större punkt som förbises för det mesta är att hela den här processen har gjort det tydligt hur lätt aktiemarknaden har blivit att manipulera.

WSB är inte den första onlinegruppen som manipulerar aktierörelser och du kan vara säker på att det inte kommer att vara den sista. Tidigare i år lyckades en grupp på FinTwit tjäna miljontals dollar på kort tid genom att kortsluta den amerikanska skifferindustrin; veckor innan någon Wall Street-analytiker kunde se det komma.

Internets tidsålder har försett oss med fler verktyg och resurser än vi någonsin kunnat föreställa oss. Och den viktigaste av dem är kanske de gemenskaper som skapas.

Så vem vet om WSB kommer att bli framgångsrik. det gör jag absolut inte. En myriad av saker kan gå fel när som helst. Och denna stora orsak kan försämras snabbare än en ögonblick.

Hur många människor här är faktiskt lojala mot saken och hur många är det bara för att tjäna några snabba pengar? Det är en fascinerande fallstudie i pöbelmentalitet och det momentum som kan byggas med hjälp av internet som plattform.

Det kan bli miljonärer omedelbart. Men tänk alltid på de människor som oundvikligen kommer att fastna för att köpa in sig i toppen och förlora allt baserat på dålig timing eller girighet.

Denna möjlighet kanske aldrig händer igen. Och jag kommer att heja på de 99 procenten när de går ut i krig på ett socioekonomiskt slagfält av puts and calls.