Medan ekonomer, investerare och chefer får en dålig rap för att vara torra, är vissa lika skickliga på ord som de är med siffror.

Från dagens ikoner som Warren Buffett och Jeff Bezos till de stora hjärnorna från det förflutna, var och en av dessa finansiella armaturer vet hur man snurrar en fras.

Och även om dessa konstiga skämt är underhållande att läsa, har var och en en viktig läxa för erfarna investerare och människor som precis har börjat.

Här är vårt val för de 10 bästa investeringskurserna genom tiderna.

"Jag är alltid fullt investerad. Det är en fantastisk känsla att bli fångad med byxorna uppe.”

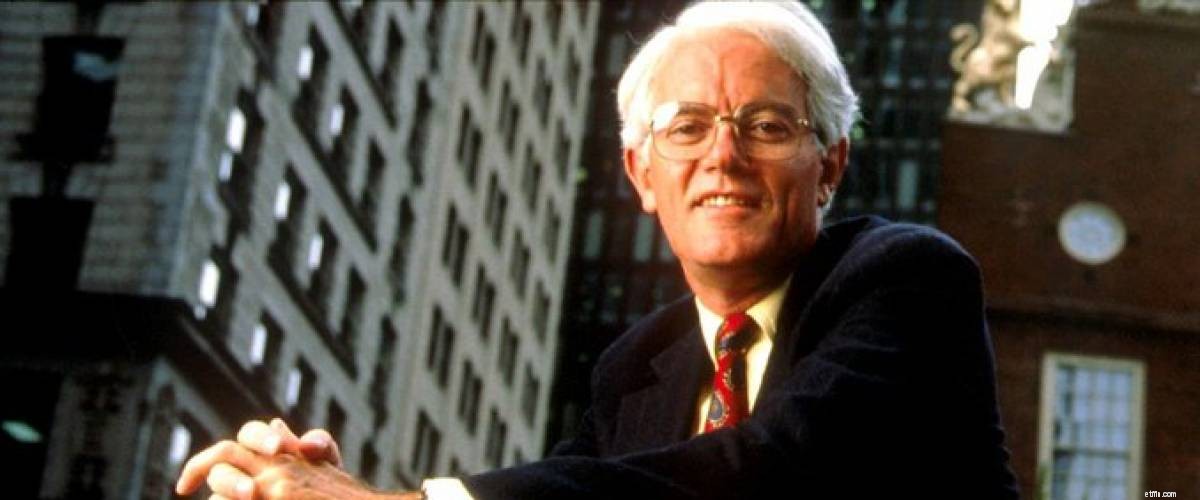

Den amerikanska investeraren Peter Lynch gjorde Fidelitys Magellan Fund till den bäst presterande fonden i världen under den tid han förvaltade den från 1977 till 1990.

Så det är säkert att säga att Lynch visste vad han pratade om när han skrev boken One Up On Wall Street 1989.

I det här avsnittet förklarar Lynch hur sommaren 1982 var en förödande tid på aktiemarknaden. Efter att precis ha köpt ett nytt hem oroade han sig för hur han skulle kunna hantera sina höga bolånebetalningar.

Men hans förmögenheter vände nästan över en natt. Marknaden växte upp i en vild takt och tog investerarna ur vakt när de fumlade för att köpa tillbaka de aktier som de hade lämnat för döda. Alla utom Lynch.

Lynch var fortfarande fullt investerad - som han alltid är. Det beror på att han håller ögonen vid horisonten. Han distraheras inte av vardagens upp- och nedgångar – eller ens exceptionella upp- och nedgångar.

"Jag skulle hellre se någon med en spelbenägenhet åka till Las Vegas och släppa $200 än att satsa på fläskmagar, silvermarknaden eller nyemissionsmarknaden. Du ska inte spekulera utom med pengar du har råd att förlora.”

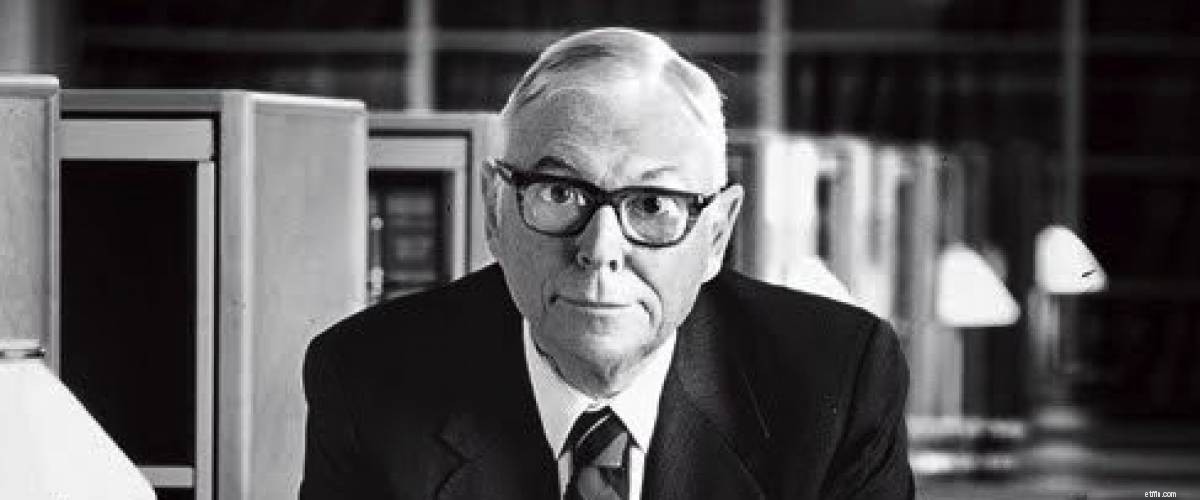

Samuelson var den första amerikanen som vann Nobelpriset i ekonomi 1970. Det var i en intervju med New York Times 1971 att han erbjöd denna bit av visdom.

Akademikern beklagade att oinformerade investerare ofta hamnar i fällan att söka råd från självmotiverade penningförvaltare, och tittar på när de inblandade avgifterna "skär bort" deras initiala investeringar över tid.

Men, tillade han, "såvida du inte kommer att veta något om vad du gör", spelar du effektivt. I så fall är det bäst att lita på professionell rådgivning för att hjälpa dig hitta investeringar som matchar din risk och ger tillräckligt snygg avkastning för att hålla inflationen före.

Tack och lov är det lättare och billigare att få professionell vägledning än det var under Samuelsons dag.

“Det är väntan som hjälper dig som investerare, och många människor orkar helt enkelt inte vänta. Om du inte fick genen för uppskjuten tillfredsställelse måste du arbeta mycket hårt för att övervinna det.”

Munger är Warren Buffetts högra hand på Berkshire Hathaway. Efter 60 års nära samarbete delar de en nära vänskap, liknande investeringsstrategi och en förkärlek för skeva observationer.

En viktig faktor som har gjort dem båda till miljardärer är deras till synes obegränsade lager av tålamod. Mungers citat kommer från en intervju han gjorde med The Wall Street Journal 2014.

Precis som Buffett har Mungers mål alltid varit att tjäna mycket pengar - men han är aldrig orolig för hur lång tid det kommer att ta. Liksom många smarta investerare litar han mer på långsiktig tillväxt än förbigående modeflugor och får inte panik när hans investeringar inte tar fart direkt.

Även om det kan vara svårt att se andra håva in pengar när deras spel lönar sig, är det svårt att säga till en man som har ett nettovärde på 2 miljarder dollar att hans strategi inte fungerar.

"Leta inte efter nålen, köp höstacken."

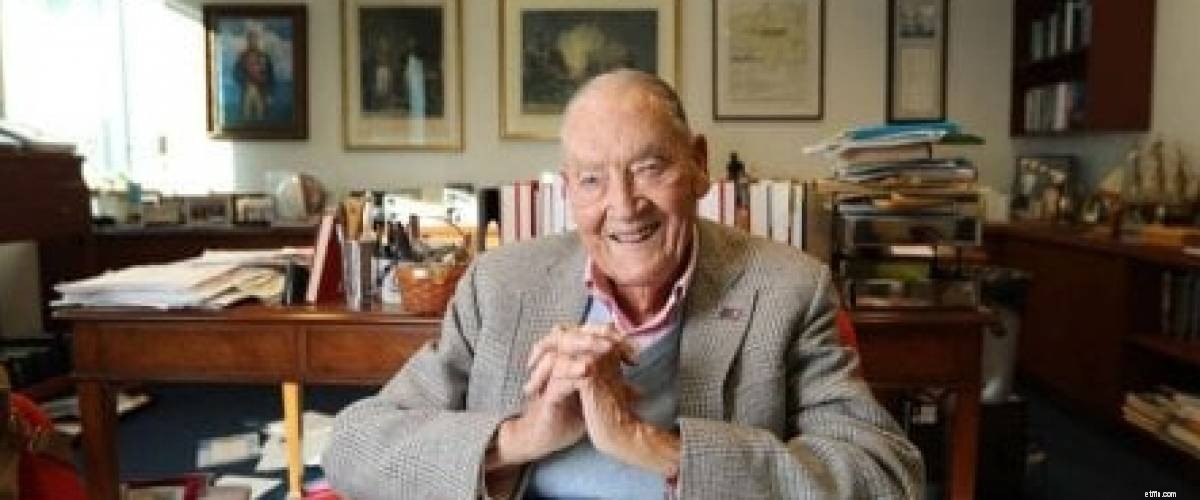

John C. Bogle, grundare av Vanguard Group, skrev boken om investeringar - eller åtminstone en av de mer populära. Hans godbit ovan kommer från hans arbete från 2007, The Little Book of Common Sense Investing .

Även om det kan låta som att han säger åt dig att urskillningslöst investera i allt, talar han verkligen om kraften hos indexfonder – något som Bogle ofta tillskrivs att ha uppfunnit.

Istället för att ägna din tid åt att leta efter en oupptäckt diamant i ojämnheten, kommer en enda indexfond att låta dig köpa in dig i ett brett spektrum av företag.

Detta tillvägagångssätt är inte bara mindre riskabelt, det tenderar att vara mer lönsamt också. Indexfonder har minimala avgifter och presterar ofta bättre än snygga portföljer som förvaltas av professionella aktieväljare.

Du kan komma in i indexfonder på många olika sätt – genom din 401(k) på jobbet, ett fondbolag, en rabattmäklare – men den snabba och enkla vägen är att använda en av dagens populära investeringsappar.

"Oktober:Det här är en av de speciellt farliga månaderna att spekulera i aktier. De andra är juli, januari, september, april, november, maj, mars, juni, december, augusti och februari.”

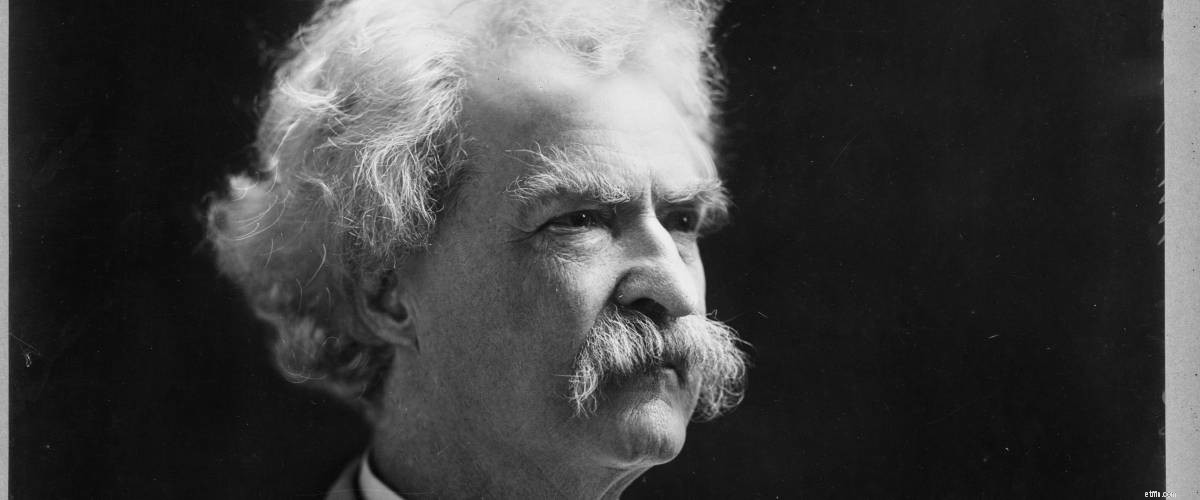

Kom ihåg att du kan lära dig lika mycket av misslyckanden som du kan av framgångar. Den legendariske amerikanske författaren tjänade en förmögenhet med sitt författarskap, sina föreläsningar och sitt äktenskap men gjorde sig själv i konkurs genom dåliga investeringar och bli rik-snabb-planer.

Publicerad år efteråt 1894, Twains The Tragedy of Puddn'head Wilson inkluderar denna sarkastiska observation i början av ett kapitel.

För något som började som en engångsserie har "Mark Twain-effekten" fått sitt eget liv. Detta citat hänvisas ofta till när aktiemarknaden rapporterar långsammare avkastning i oktober månad.

När man ser tillbaka, började Wall Street-kraschen 1929, Black Monday 1987 och finanskrisen 2008 var och en i oktober eller i slutet av september.

Nyckeln är att investerare alltid måste vara beredda på att allt går åt sidan i oktober — eller juli, januari, september, april, november, maj, mars, juni, december, augusti eller februari.

“The individual investor should act consistently as an investor and not as a speculator.”

Shortly before his death in 1976, the “father of value investing” gave an interview with the Financial Analyst Journal , sharing the insights of a 60-plus-year career.

Of the three rules he offered that individual investors should follow, the above quote was No. 1.

Graham explained that every decision an investor makes must be attributable to “impersonal, objective reasoning” that shows they’re getting more than their money’s worth for the purchase. Speculators, on the other hand, often trust their gut.

Even if you have impeccable instincts or great luck, Graham would argue that’s not a solid foundation on which to build a portfolio. Eventually it will fail, and your house may come crashing down around you.

If you’re looking to build on solid ground, there are lots of stable assets that still offer strong growth potential. You might consider investing in farmland, a profitable asset that has, until now, been difficult to buy into.

“Given a 10% chance of a 100 times payoff, you should take that bet every time. But you’re still going to be wrong nine times out of 10. We all know that if you swing for the fences, you’re going to strike out a lot, but you’re also going to hit some home runs.”

Bezos, the billionaire founder of Amazon, has been jockeying for the title of richest man in the world for the past year. Even if he’s lost the top spot, with a net worth of $193 billion, he’s surely got some valuable insights on building your fortune.

The biggest lesson he can pass on — other than taking a great idea, having excellent timing and building it up in your garage — is to accept risk. One of the first steps he took in founding today’s e-commerce juggernaut was to quit his job.

Amazon, which originally focused on books, could have flopped. But as he wrote in his 2015 letter to shareholders, betting on something you see value in can pay off. And while striking out is always a possibility, every failure is also an opportunity to learn, experiment and refine your strategy.

If you decide to take a risk on an individual stock, make sure it's a measured one. Some apps offer "fractional trading," which allows you to invest in even the most expensive stocks with as little as $1.

“There are two kinds of investors, be they large or small:those who don’t know where the market is headed, and those who don’t know what they don’t know. Then again, there is actually a third type of investor — the investment professional, who indeed knows that he or she doesn’t know, but whose livelihood depends on appearing to know.”

As a neurologist and cofounder of Efficient Frontier Advisors, an investment management firm, Bernstein’s mixed background no doubt offers him a unique insight.

But he’s far from the only expert to warn investors to stay away from anyone overly confident about the future of the market.

What you can take from this quote — published in his 2001 book, The Intelligent Asset Allocator — is that it’s important to acknowledge what you don’t know.

Investing is like riding a bull:The second you get comfortable with a certain rhythm, you’ll get tossed off. But if you know you could be headed for a fall any minute, you’ll be on your guard and better able to react.

“The investor who says, ‘This time is different,’ when in fact it’s virtually a repeat of an earlier situation, has uttered among the four most costly words in the annals of investing.”

This quote, published in Templeton’s 1993 article 16 Rules For Investment Success, emphasizes the importance of learning from your mistakes.

That’s not to say Templeton — who became a billionaire investing in emerging markets worldwide — thought it possible to avoid mistakes entirely. In his mind, the only way to escape missteps is not to invest at all, which would be an even larger mistake.

Instead, he recommended keeping a cool head when you do make a wrong move. Instead of taking larger risks to dig yourself out of the hole, evaluate the situation, figure out what you did wrong and make sure you avoid that same trap in the future.

As the saying goes, the definition of insanity is doing the same thing over and over and expecting a different result. When you’re investing, remember what history has taught you and be open to trying different approaches.

“Calling someone who trades actively in the market an investor is like calling someone who repeatedly engages in one-night stands a romantic.”

Warren Buffett is perhaps the king of cheeky and insightful investing quotes. This particular nugget is pulled from his book, The Essays of Warren Buffett:Lessons for Corporate America .

While he’s known for making smart picks as the “Oracle of Omaha,” Buffett is proudly outspoken about his long-term value-based strategy for investing, which has helped him amass his $100 billion fortune.

Buffett often jokes that his favorite holding period is “forever.” For example, he first bought shares of Coca-Cola back in 1988 and has never sold a single one.

To invest like Buffett, take a slow-and-steady approach, building and holding a diversified portfolio of companies with strong business models. One way to do that is to use an app that automatically invests your "spare change".