Kreditkortklagomål kan vara svåra att ta itu med. Ibland är kreditkortsföretag svåra att nå eller så är det inte klart vem du ska klaga till. I kölvattnet av finanskrisen 2008 inrättade den federala regeringen Consumer Financial Protection Bureau (CFPB) för att skydda konsumenterna. Den statliga CFPB-myndigheten hjälper konsumenter att ta itu med klagomål de har med banker, kreditföreningar, kreditkortsföretag, långivare och andra finansiella företag.

Kolla in vår guide till de bästa kreditkorten för saldoöverföring.

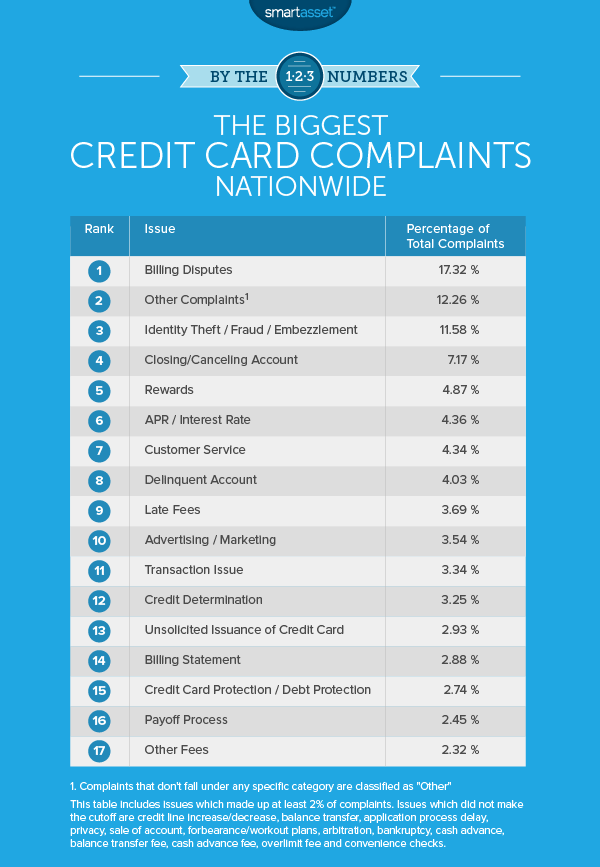

CFPB släpper data om klagomål som den tar emot (men håller konsumentinformation anonym). Nedan fördjupar vi oss i information om kreditkortsklagomål för att se vilka problem som fortsätter att dyka upp.

1. Faktureringstvister

Det främsta problemet amerikaner klagade över mest när det kom till kreditkort var faktureringstvister. Över 17 % av klagomålen, eller 3 653 klagomål, gällde denna fråga. Den goda nyheten är att för konsumenter som vill bestrida en avgift på sin faktura, tenderar kreditkortsföretag att vara skickliga på att lösa faktureringstvister. Över 35 % av alla klagomål om faktureringstvister slutar med ekonomisk lättnad för konsumenten.

2. Andra klagomål

Klagomål som inte omfattas av någon specifik kategori klassificeras som "Annat". "Övriga" klagomål utgör 12,26 % av alla klagomål i CFPB-databasen. Konsumenter vars klagomål faller under "Övrigt" tenderar att få minst tillbaka i form av ekonomiska fördelar. Endast 9,99 % av "Andra"-klagomål fick ekonomiska förmåner.

3. Identitetsstöld/bedrägeri/förskingring

Identitetsstöld, bedrägeri och förskingring kan komma i ett fåtal former när det kommer till kreditkort. Någon kan ha öppnat kreditkort i ditt namn och använt dem för att debitera eller helt enkelt använt ditt befintliga kreditkort för att göra debiteringar. Det läskiga med identitetsstöld är att det kan vara svårt att upptäcka förrän ganska sent, vilket sätter en buckla i din kreditpoäng. Det finns några enkla sätt att skydda dig mot identitetsstöld, som att ställa in varningar med de stora kreditbyråerna och din bank.

4. Stänga/avsluta konto

Tvister om att stänga och avsluta konton kommer i två former. Det finns konsumenter som rapporterar oförmåga att stänga ett konto och sedan finns det andra konsumenter som rapporterar att konton stängs utan deras samtycke. Cirka 7 % av alla klagomål föll under att stänga/avboka ett konto.

5. Belöningar

Konsumenter som klagar på kreditkortsbelöningar säger ofta att de känner sig vilseledda. Totalt är 4,87 % av kreditkortsklagomålen relaterade till belöningar. Knappt 35 % av belöningsklagomålen löses med antingen monetär eller icke-monetär lättnad för konsumenten. Av det löses 19 % med ekonomiska fördelar.

6. APR/Räntesats

Totalt föll 918 kreditkortsklagomål under APR eller ränteklagomål. Det är 4,36 % av alla kreditkortsklagomål. Ungefär som med belöningsklagomål säger konsumenter som klagar över den effektiva räntan eller räntor ofta att de har blivit vilseledda om hur räntorna förändras. Problemet för många människor är att när de väl börjar få oväntade räntebetalningar kan kreditkortsskulder börja hopa sig. Cirka 39 % av klagomålen under denna kategori löses med antingen monetär eller icke-monetär förmån.

7. Kundtjänst

Många av klagomålen kring kundtjänst fokuserar på hur svårt det kan vara att kommunicera med finansiella företag. Konsumenter klagar över att de har väntat i timmar, att telefonsamtal blir obesvarade eller att frågor inte besvaras tillräckligt. Över 20 % av kundtjänstklagomålen får pengar.

8. Förfallna konto

Konsumenter som klagar på förfallna konton blir vanligtvis förolämpade av en av två saker:Antingen gör en konsument ett klagomål om ett förfallna konto som de inte kände till, eller så klagar konsumenterna på metoderna som finansiella företag använder för att driva in förfallna skulder. En anledning till att detta är ett stort klagomål för människor är att det verkligen kan skada din kreditpoäng. Det är viktigt att kontrollera din kreditupplysning för att se till att du inte har några förfallna skulder.

9. Förseningsavgifter

Klagomål om förseningsavgifter står för 3,69 % av alla kreditkortsklagomål. Finansbolag tar ut förseningsavgifter när människor missar betalningar. Vanligtvis säger konsumenter som lämnar in klagomål att de betalat sitt saldo i tid och att ingen förseningsavgift är skyldig. I dessa tvister tenderar konsumenterna att komma överst. Över 56 % av klagomålen om sena avgifter får ekonomisk lättnad. Data från CFPB visar att medianbeloppet för lättnad är $130 och $25 är det vanligaste beloppet.

10. Reklam/Marknadsföring

Kreditkortskonsumenter lämnar in klagomål under reklam och marknadsföring när de känner att antingen ett företags reklam var vilseledande eller olämplig, eller att ett företag inte uppfyllde sina löften i en marknadsföringskampanj. Till exempel kan den förolämpade klaga på taktiken att annonsera till en minderårig. Reklam- och marknadsföringsklagomål utgör drygt 3,5 % av alla klagomål.

För att hitta de bästa kreditkortsklagomålen i landet samlade vi in data från Consumer Financial Protection Bureau. Närmare bestämt filtrerade vi data från CFPB-klagomålsdatabasen för att skapa en datauppsättning av alla kreditkortsklagomål från 2016. Vi delade upp klagomålen efter ärendetyp, till exempel förseningsavgifter, faktureringstvister, identitetsstöld och så vidare. Vi rangordnade sedan varje nummer efter vanligast till minst vanligt.

Frågor om vår studie? Kontakta press@smartasset.com.

Fotokredit:©iStock.com/AntonioGuillem