Min mamma, som många hemmafruar, investerar uteslutande i guld. Inga bank FDs. Inga fonder. Ingenting. Bara guld.

Varför?

Guld är lätt att köpa och sälja. Det är lätt att förvara. Det är lätt att gömma sig för män. Brist på komfort med någon annan tillgång. Enorm övertygelse (att guldpriset går upp). Superdisciplin (på grund av fällande dom och eftersom det inte finns något annat alternativ).

Även om jag inte blandar mig i mina föräldrars ekonomi, med tanke på hur guldpriserna har utvecklats under det senaste decenniet, skulle hennes portfölj (endast guld) ha gett de bästa fondförvaltarna och rådgivarna chansen för pengarna.> Hon skulle verkligen ha slagit min portfölj.

Nyligen frågade en investerare mig:"Varför ber du inte investerare att lägga mer pengar i guld? Varför bara 5-10 %?”

Hans motivering :Guld har gått bra under de senaste 10-12 åren. Det är en bra inflationssäkring. Går vanligtvis bra vid tillfällen då aktier inte går bra. Därför en bra diversifierare.

Jag måste erkänna att jag inte hade ett särskilt övertygande svar, förutom den rote visdomen.

Jag tänkte gräva djupare och titta på prestationen de senaste 12-14 åren och se hur bra guld verkligen har presterat. Även om jag kanske fortfarande inte har svar på hans frågor efter analysen, skulle jag åtminstone ha en fast uppfattning om hur mycket värde guld har tillfört under det senaste decenniet.

Skulle en blandning av guld och aktier i portföljen ha ett mervärde? Högre risk eller lägre avkastning eller båda eller ingetdera?

Låt oss ta reda på det.

Jag överväger tre portföljer för jämförelse.

Jag överväger data från 16 mars 2007 till 30 november 2020. Det var då guld-ETF lanserades.

Jag betraktar prestationen sedan 16 mars 2007.

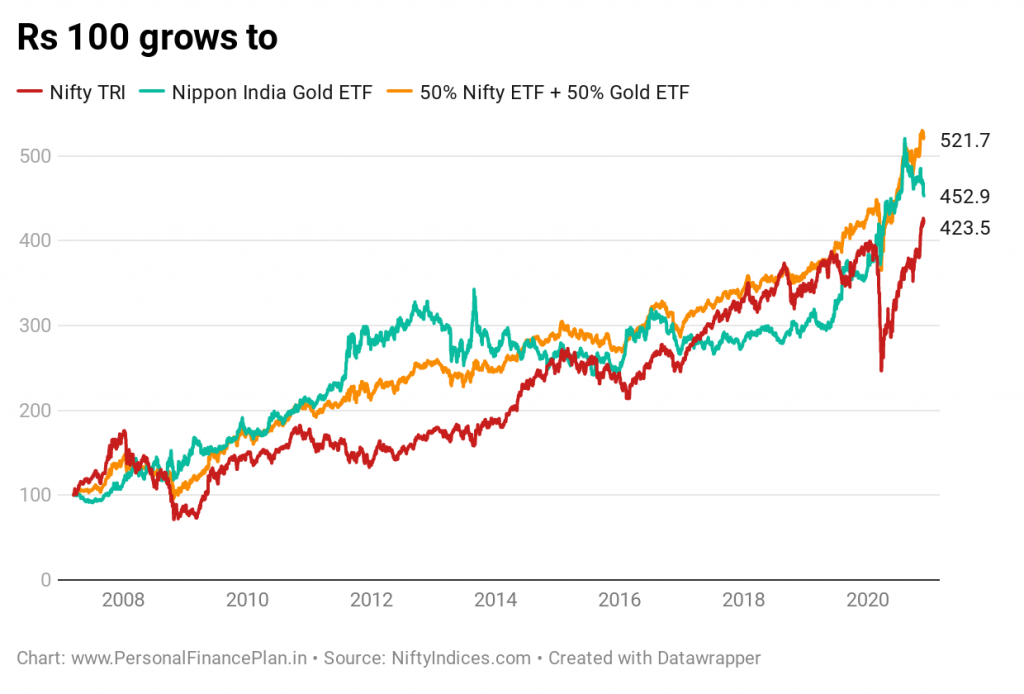

Den blandade portföljen (50 % aktier + 50 % guld) har klarat sig bättre än både 100 % guld och 100 % aktieportföljer.

Under denna period (16 mars 2007 till 20 november 2020) växer 100 Rs i Nifty 50 TRI till Rs 423. CAGR på 11,1 % per år.

Nippon India Gold ETF:452 Rs. CAGR på 11,65 % p.a.

Blandad portfölj (50 % eget kapital + 50 % guld):521 Rs. CAGR på 12,8 % per år.

Den här portföljen har skördat full nytta av portföljombalansering. Det finns en ombalanseringsbonus. Portföljavkastningen är större än avkastningen för någon av de underliggande tillgångarna (Nifty 50 och Gold ETF).

Lägg också märke till tillväxtbanan. Tillväxtlinjen för den blandade portföljen är mycket jämnare, vilket indikerar lägre volatilitet än portföljer med antingen 100 % aktie- eller 100 % guld.

Bättre avkastning vid lägre volatilitet. Vad mer vill du ha?

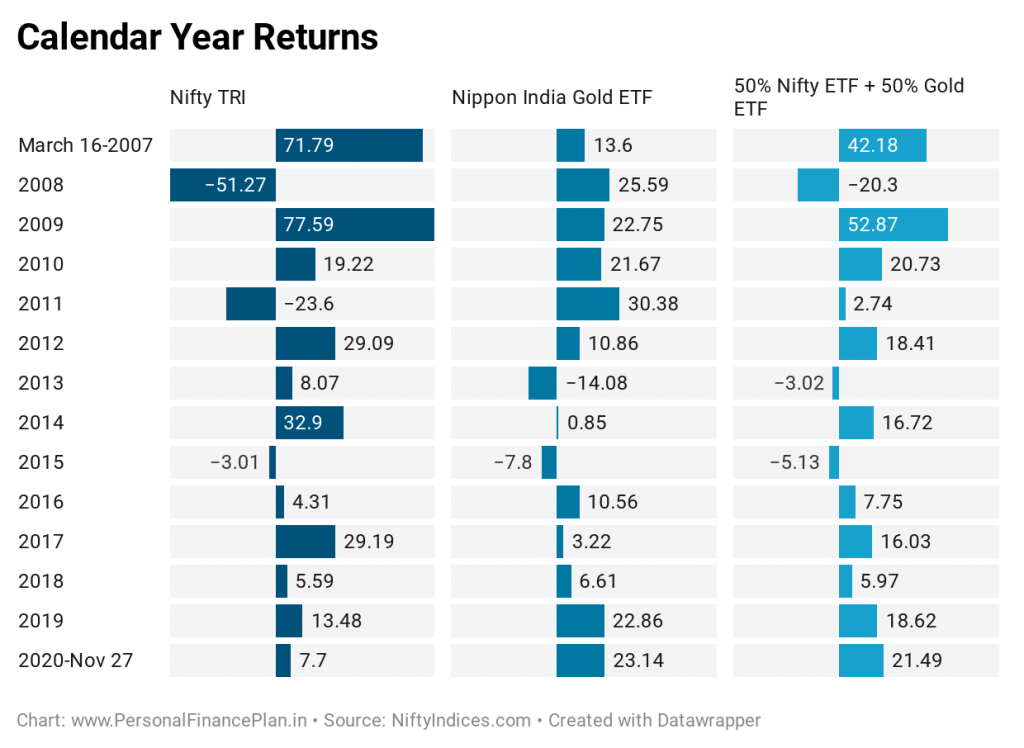

Med tanke på att kombinationsportföljen är konstruerad har den aldrig varit den bästa eller sämsta årsportföljen under något av de 14 åren.

100 % eget kapital var det bästa på 7 år. 100 % guldportfölj var vinnaren under de övriga 7 åren.

Hur kom då den blandade portföljen ut bäst under dessa 14 år?

Tja, det var aldrig den sämsta portföljen heller.

Därför vann den genom att förlora mindre.

2008 :Nifty tappade 51,7%. Den blandade portföljen tappade endast 20,3 %. Hur? Guld-ETF gav en avkastning på 25,59%.

2011 :Nifty tappade 23,6%. Den blandade portföljen gjorde 2,74%. Hur? Guld ETF gav en avkastning på 30,38 % samma år.

2013 :Guld tappade 14,08%. Den blandade portföljen tappade endast 3 %. Hur? Nifty gav en avkastning på 8 % under året.

Under den covid-19-relaterade marknadshärdsmältan i mars 2020 tappade Nifty TRI 22,5 % i mars månad. Den blandade portföljen tappade endast 8,5 %. Hur? Guld ETF steg med 3,5 % under månaden.

Det är vad som händer när du blandar två tillgångar med låga eller negativa korrelationer.

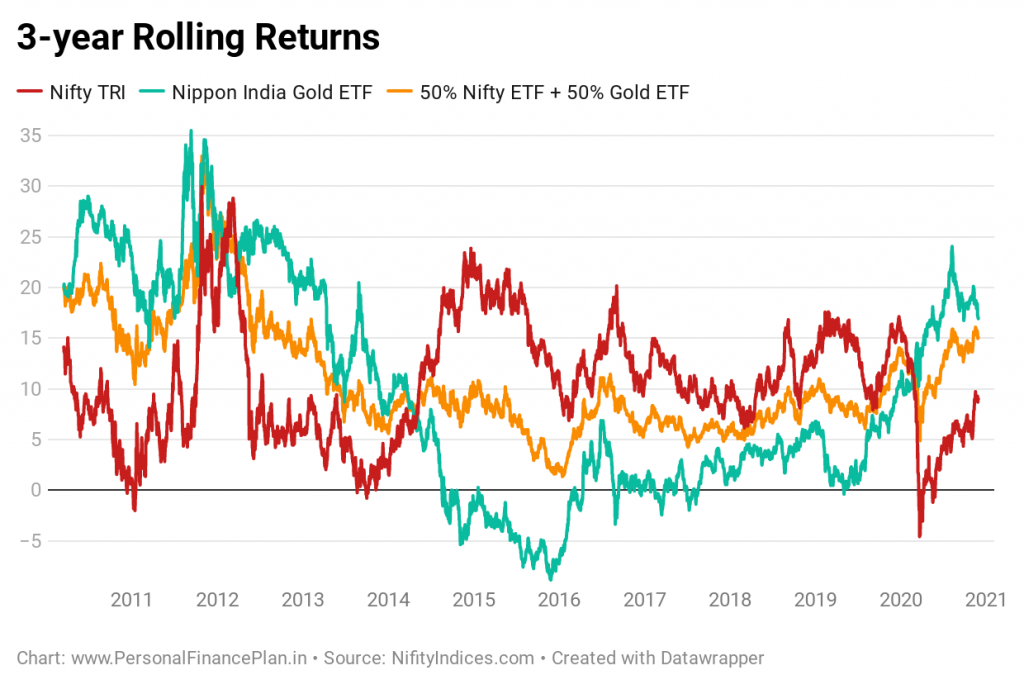

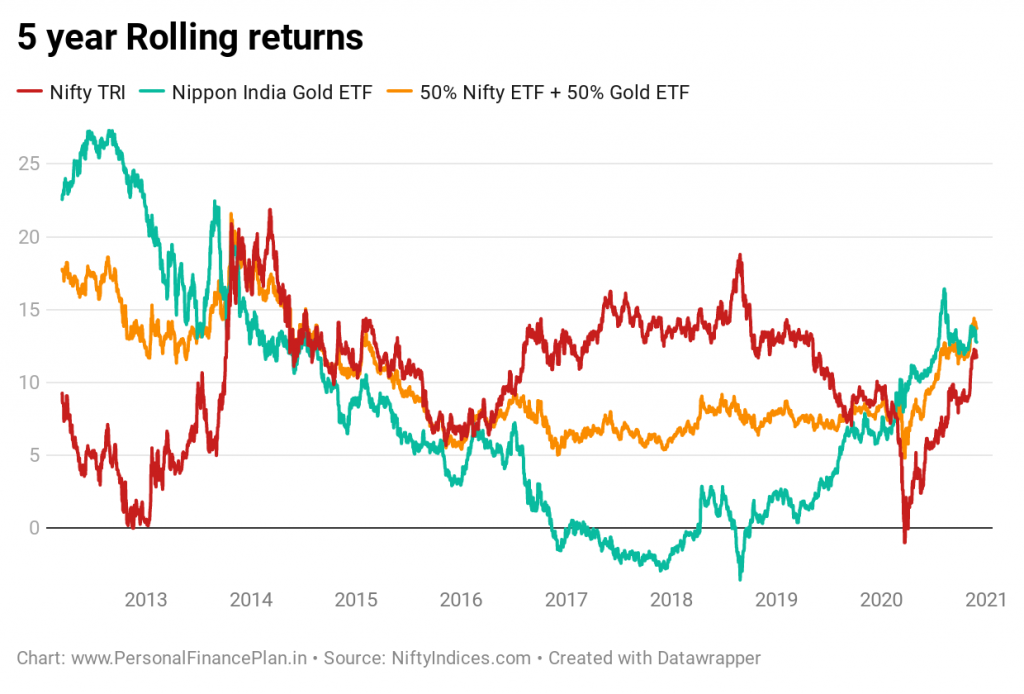

Återigen, bra prestation av kombinationsportföljen (50% eget kapital + 50% guld). Även om det aldrig är den bästa artisten, är det aldrig den sämsta artisten heller. Se bara på konsistensen. Ingen negativ 3- eller 5-årsavkastning.

Både 100 % aktie- och 100 % guldportfölj hade negativ 3- eller 5-årig avkastning vid något tillfälle.

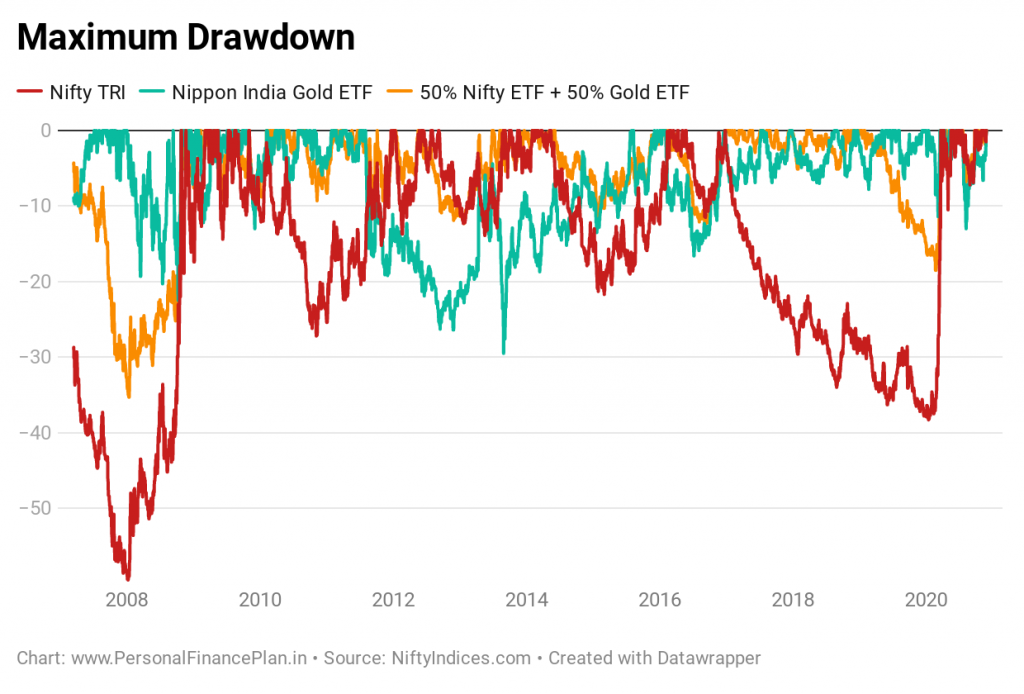

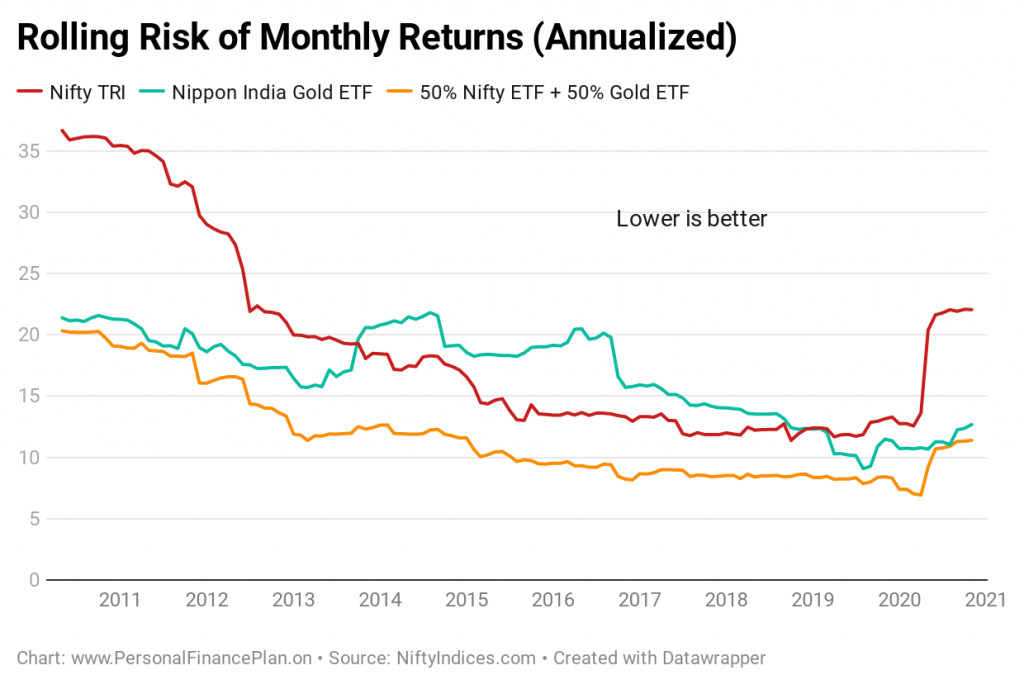

Med tanke på vad som har setts ovan kan du förvänta dig att den blandade portföljen (50 % eget kapital + 50 % guld) kommer att bli en stor vinnare här.

Och det är det.

Portföljen har haft lägre uttag (förluster).

Och det har också varit mycket mindre flyktigt.

Jag brukar råda mina investerare att hålla cirka 5-10% av sina långsiktiga portföljer i guld. Om jag tittar på den här analysen hade det varit bättre om jag hade bett dem att investera mer i guld.

Detta är dock en ögonblicksbild i tiden. Enligt min mening är guld en spekulativ tillgång. Därför är jag inte bekväm med att dirigera en stor del av min portfölj mot guld (min åsikt kan ändras i framtiden).

Jag kan inte mycket om råvaruprissättning. Enklare likviditetsförhållanden sedan finanskrisen 2008 kan dock ha hjälpt guldpriset. Rupee försvagades också under denna period. Icke desto mindre har guld ökat portföljdiversifieringen och vi vet redan att det är ett bra skydd mot inflation.

Dessutom, när jag talar om 5-10% allokering till guld, är det för hela portföljen. Baserat på ditt livsskede (och riskaptit) kan det vara säg 40-45% skuld och cirka 45-50% i eget kapital. Inom aktiekapitalet kommer det att finnas en bra allokering även till internationella aktier. Och vi har sett tidigare att tillförsel av internationellt aktiekapital kan ge mervärde. Med den informationen kanske 5-10 % guld inte ser så illa ut.

Hur mycket föredrar du att investera i guld?

NiftyIndices

ValueResearchOnline