Nifty 50 vs. Portfolio of Banking + Pharma + IT-aktier:Vilket är bättre?

Om du inte är förtjust i aktivt förvaltade fonder ger en investering i en Nifty 50 indexfond dig exponering mot en diversifierad aktieportfölj. Nifty 50 består dock av aktier från olika sektorer (bank, läkemedel, energi, råvaror, IT, konsumentvaror, bilar etc).

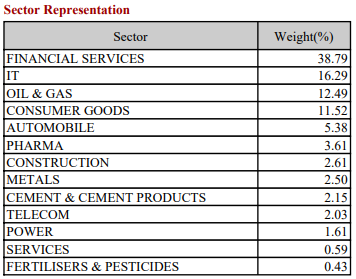

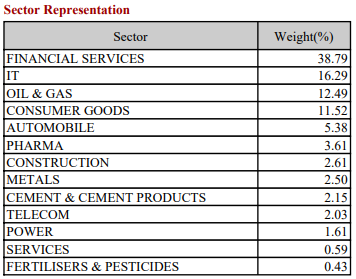

Här är den sektoriella uppdelningen av Nifty 50 (som den 31 december 2020).

Kan vi förbättra prestandan för Nifty 50 med en uppsättning sektorindex? Överavkastningen, om någon, kan vara i form av högre avkastning eller lägre volatilitet.

Vad tycker du?

Låt oss testa detta genom att använda en blandning av sektorindex (Banking, Pharma och IT).

Indeksen och strategierna

Vi använder data för de senaste 2 decennierna för följande index/strategier.

- Snygga 50 TRI

- Nifty Bank TRI

- Nifty Pharma TRI

- Snygg IT-TRI

- Banker + Pharma + IT :En lika viktad strategi (1/3

rd

) med lika tilldelning till Nifty Bank, Nifty Pharma och Nifty IT. Portföljen balanserades om till målvikter den 1 januari varje år.

Prestandajämförelse

Vi jämför indexens/strategins prestanda under de senaste 20 åren (1 januari 2001-8 januari 2021).

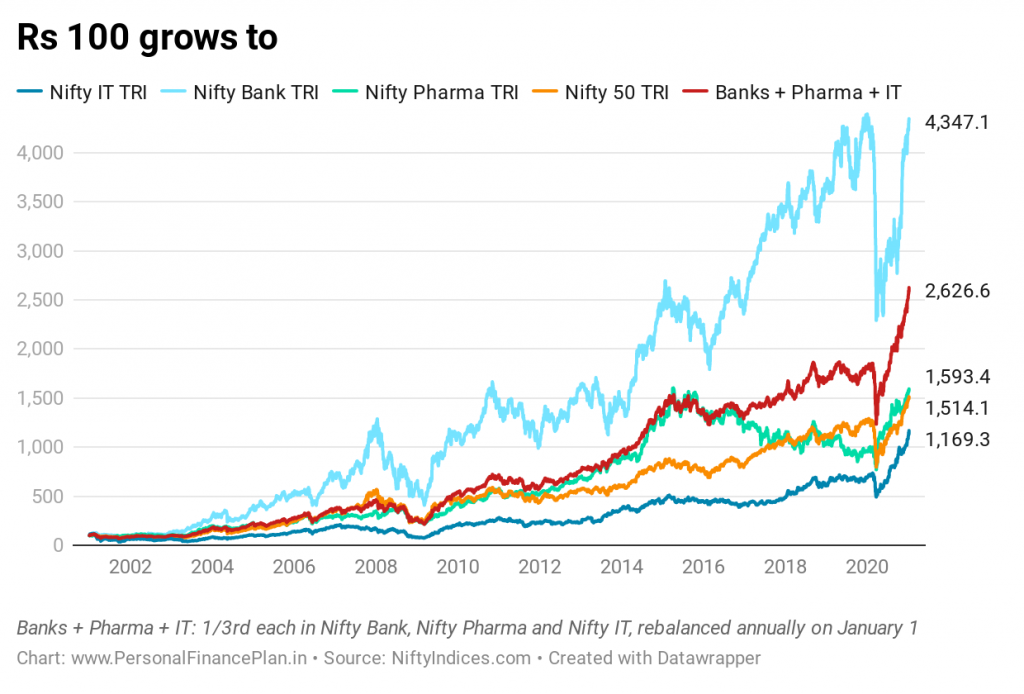

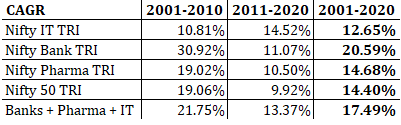

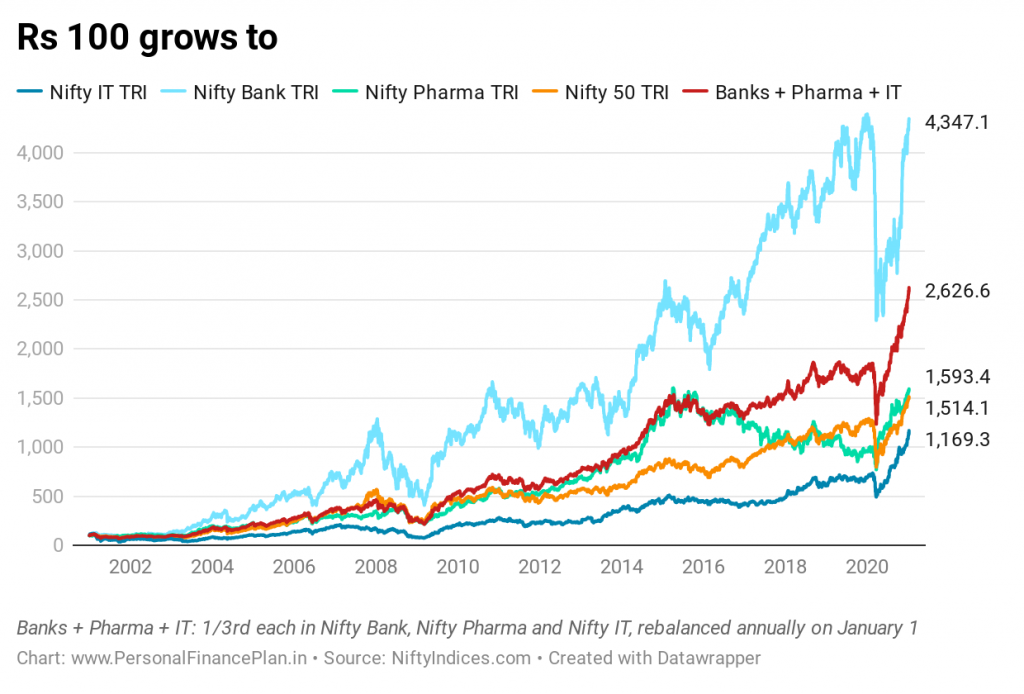

Nifty 50 :100 Rs växer till 1 514 Rs. CAGR på 14,53 % per år .

Nifty Bank TRI :Rs 100 växer till Rs 4 347. CAGR på 20,7 % p.a.

Nifty Pharma TRI :100 Rs växer till 1 593 Rs. CAGR på 14,82 % p.a.

Snygg IT TRI :Rs 100 växer till Rs 1 169. CAGR på 13,06 % p.a.

Banker + Pharma + IT :Rs 100 växer till Rs 2 626. CAGR på 17,72 % pa .

Bankaktierna har gjort det bäst. Och den lika viktade strategin (Banks + Pharma + IT) får den andra positionen och ger mer än 3 % högre avkastning än Nifty 50. Inte illa.

Några varningar här.

- Detta är en ögonblicksbild i tiden. Vi har valt en startpunkt och en slutpunkt. Returupplevelsen kan vara annorlunda för en annan uppsättning start- och slutpunkter . För att övervinna detta ska vi titta på rullande avkastning längre fram i inlägget.

- Enbart fokus på avkastning kanske inte är det bästa sättet. Om en strategi är väldigt volatil blir det svårt att hålla fast vid strategin under dåliga tider. Måste titta på volatiliteten också. Vi ska överväga maximala uttag och rullande risk (volatilitet) senare i inlägget.

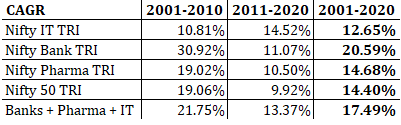

- Valet av utgångspunkt kan missgynna IT-indexets prestanda. Vi vet att tiden sammanfaller med dotcom-kraschen. Som du kan se kom överträffandet av Bank Nifty under det första decenniet (2001-2010). Under det andra decenniet (2011-2020) har IT-indexet varit bäst av de tre indexen.

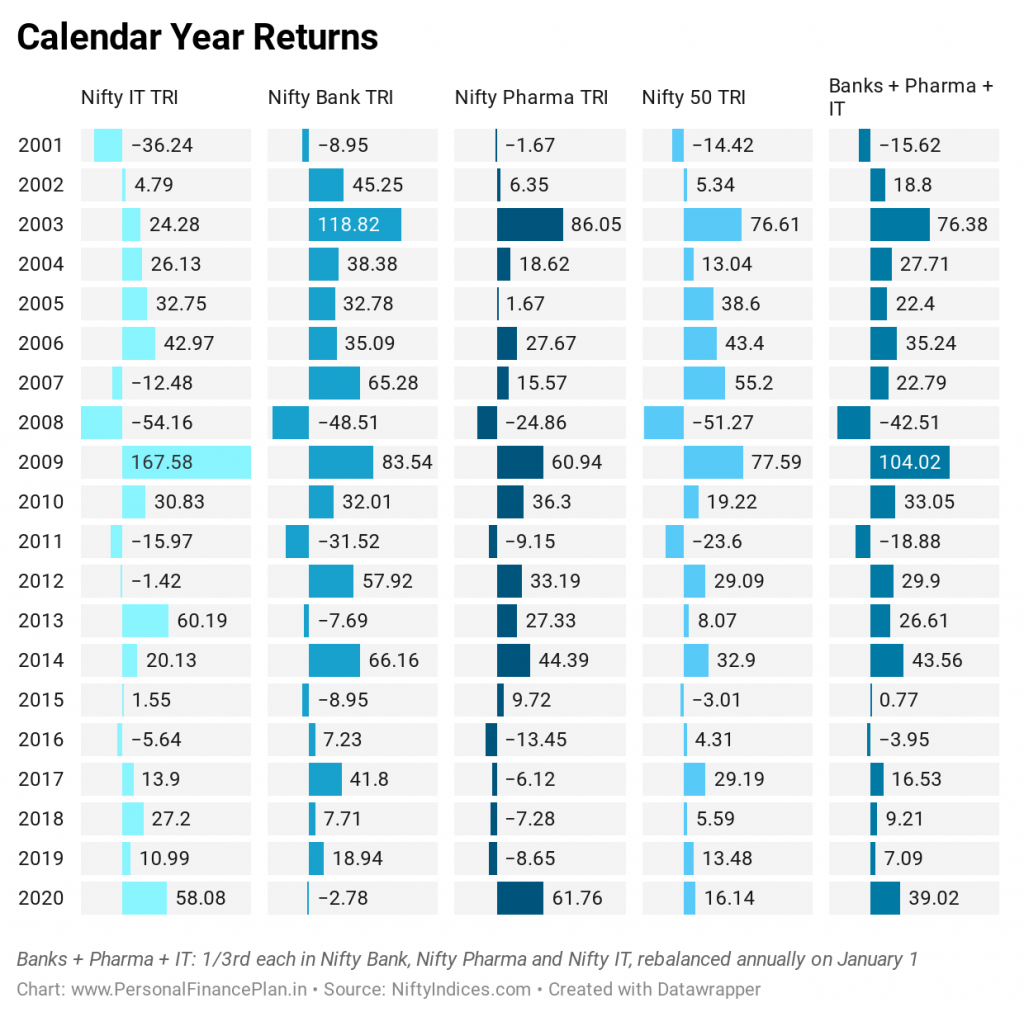

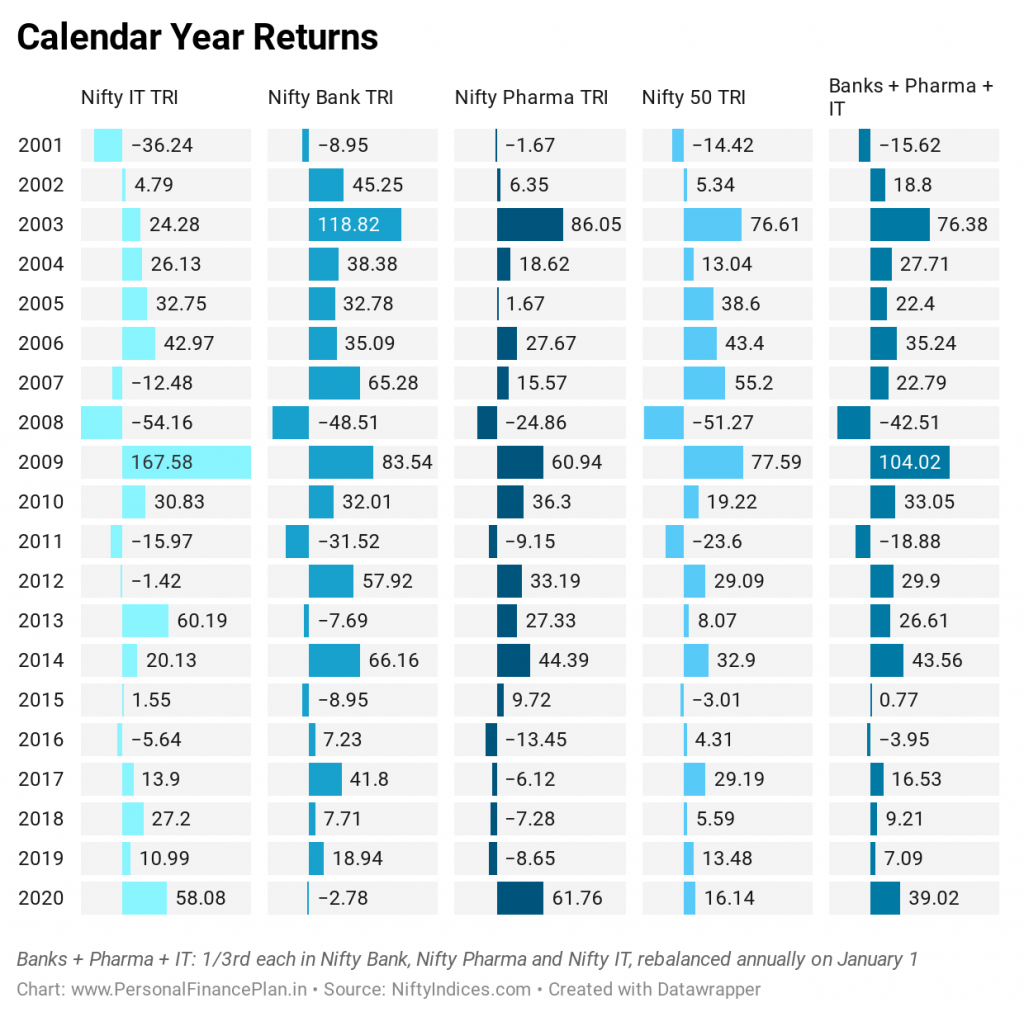

Nu återgår till kalenderåret.

Se bara på variationen i prestanda för de tre indexen under något av åren. Titta på utvecklingen 2020. Bankindex förlorade pengar medan avkastningen från Pharma och IT-index översteg 50 %.

Den lika viktade strategin (Banks + Pharma + IT) slår Nifty 50 på 12 av 20 år.

Rullande avkastning (prestandakonsistens)

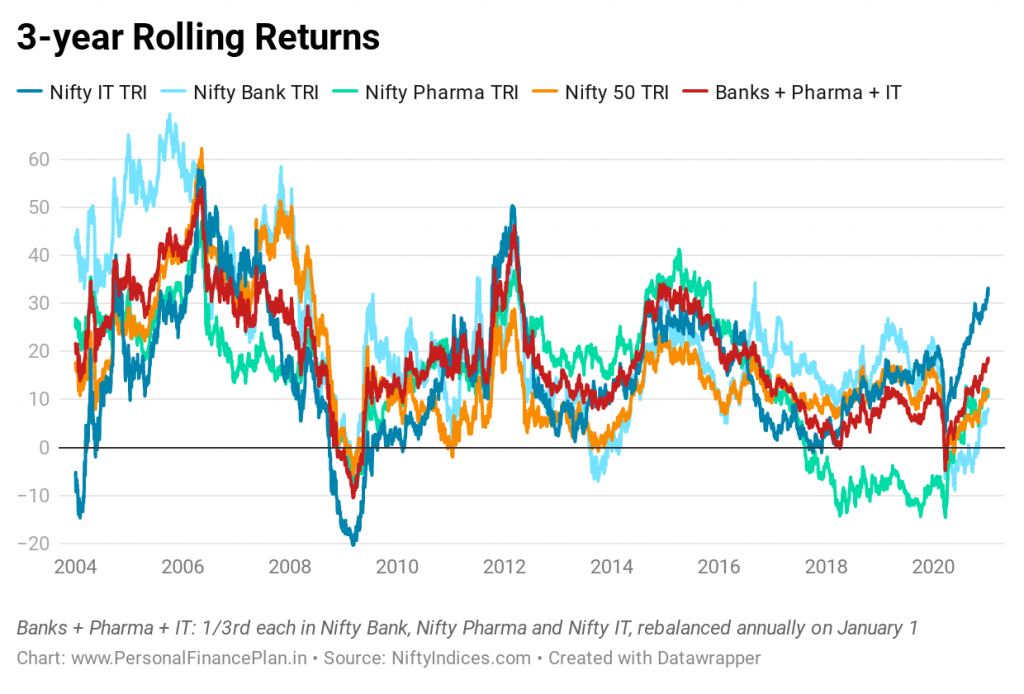

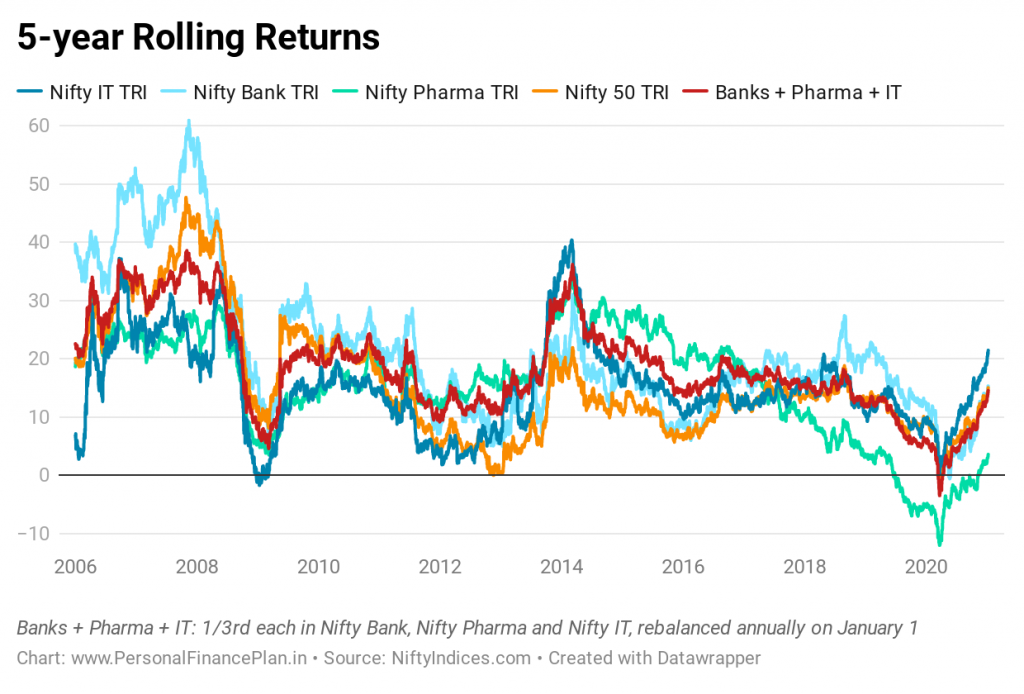

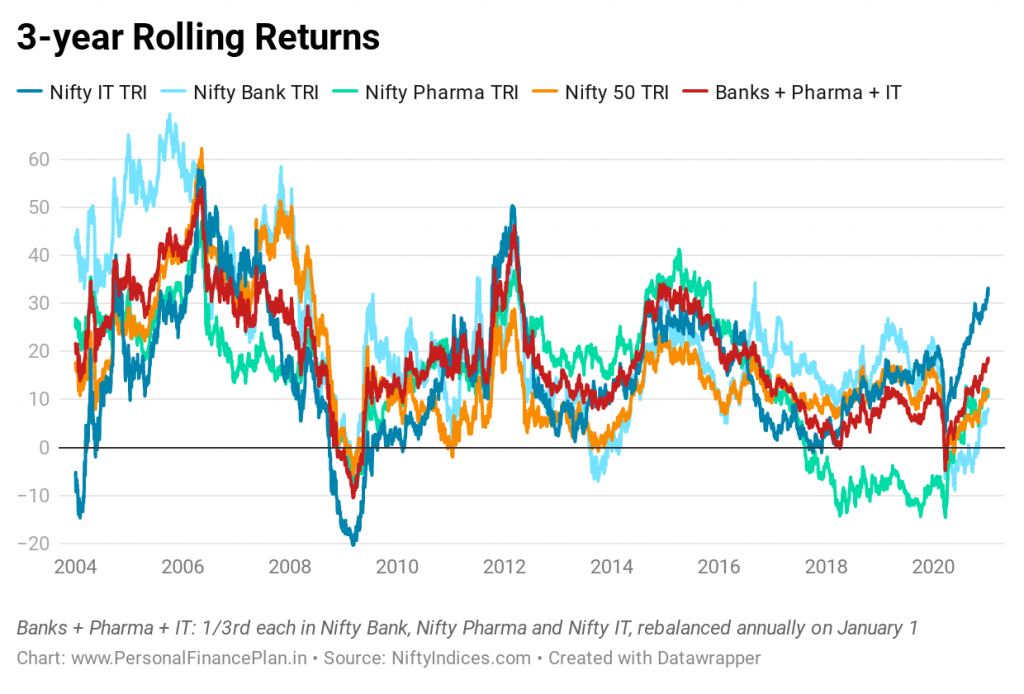

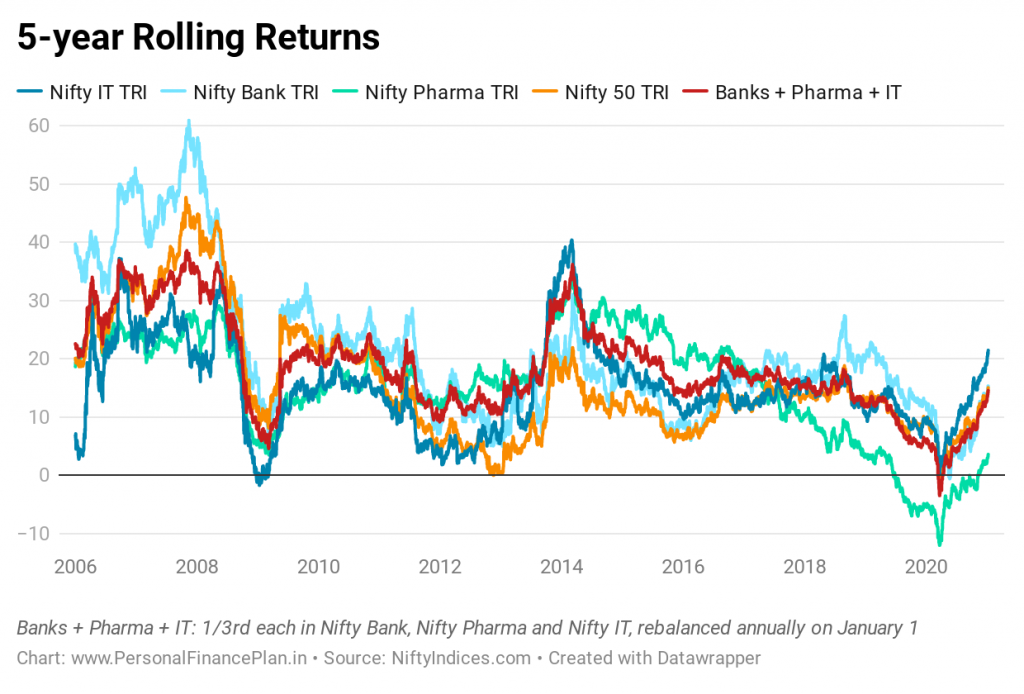

Vi tittar på 3-års och 5-års rullande avkastning.

Du kan se hur ofta den bäst presterande sektorn (mellan bank, läkemedel och IT) blir den sämst presterande sektorn. Att hålla sig till sektoriella investeringar kräver därför skicklighet, disciplin och en munks tålamod. Detta framgick förresten av kalenderårsavkastning.

Det bästa sättet att kringgå toppar och dalar i enskilda sektorer är att investera i en diversifierad portfölj (som Nifty 50) och använda en blandning av sektorindex (som vår lika viktade strategi gör).

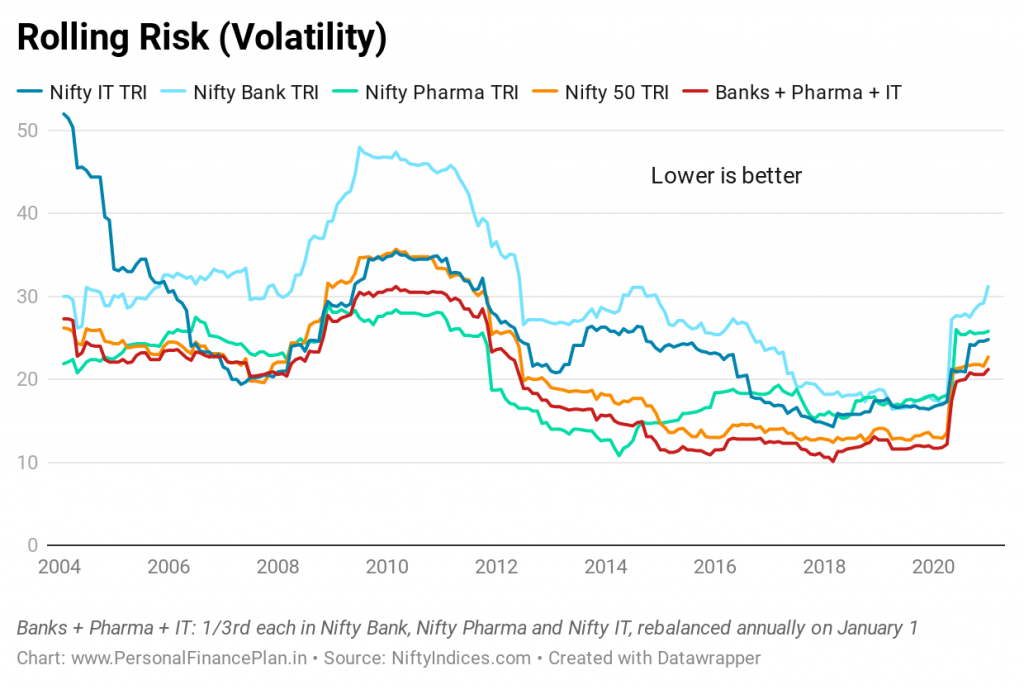

Volatilitet och Drawdowns

Vi har tittat på avkastningen. Låt oss nu titta på volatiliteten och neddragningarna också.

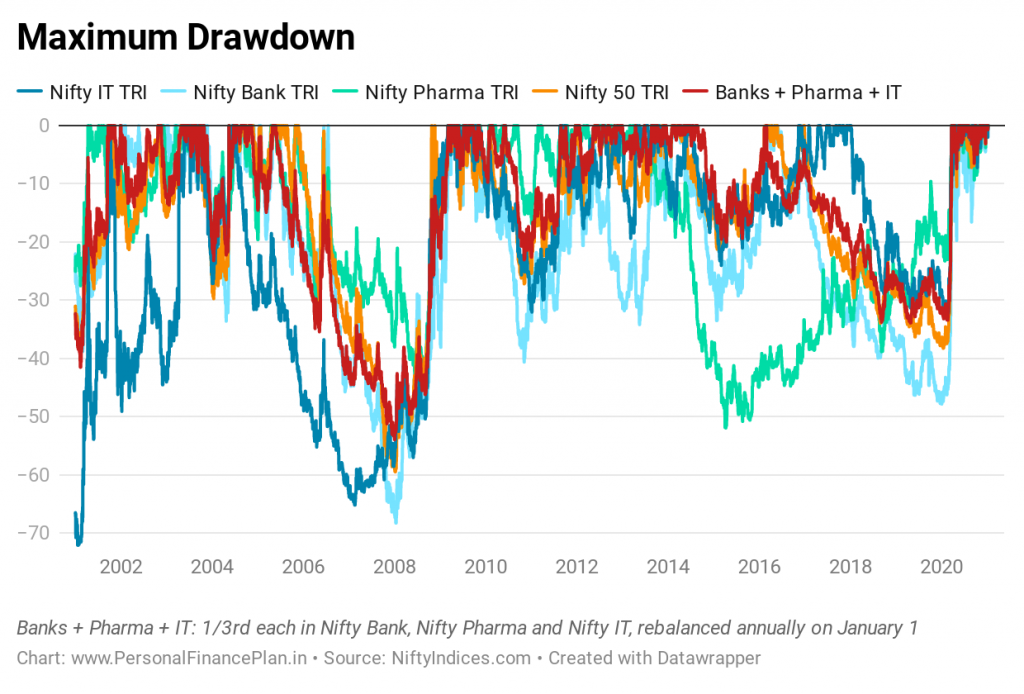

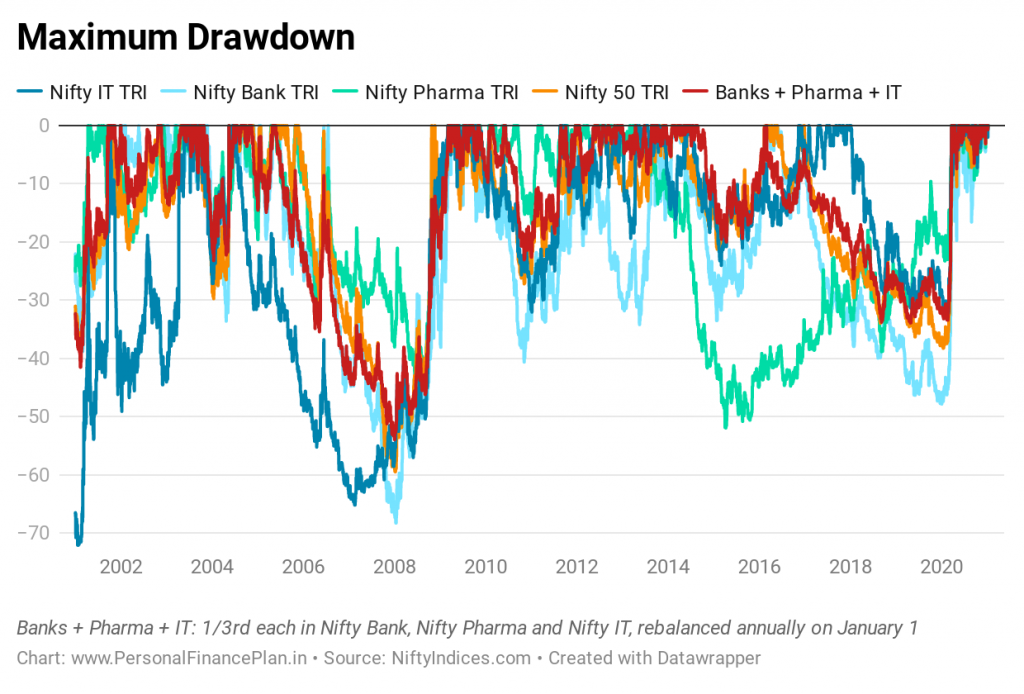

Maximal uttag avser den maximala förlusten (värderosion) som du skulle ha upplevt efter att ha investerat på ett visst datum. Lägre uttag är att föredra eftersom ingen gillar stora förluster. Det är svårt att få ut det mesta av en investeringsstrategi där du förlorar stort (även om det vinner stort senare) eftersom du kan rädda dig vid fel tidpunkt. Det finns en anledning till varför investerarnas avkastning är lägre än investeringsavkastningen. Investeringsdisciplin är en av dem. Stora förluster kan äventyra den disciplinen.

Du kan märka att IT visar de största neddragningarna de första åren. Sedan går stafettpinnen till bankerna. Och slutligen till Pharma.

Den diversifierade Nifty 50 och den lika viktade portföljen (Banks + Pharma + IT) klarar sig mycket bättre. Det intressanta är att den lika viktade portföljen (trots att den är mycket mindre diversifierad än Nifty 50) gör nästan lika bra.

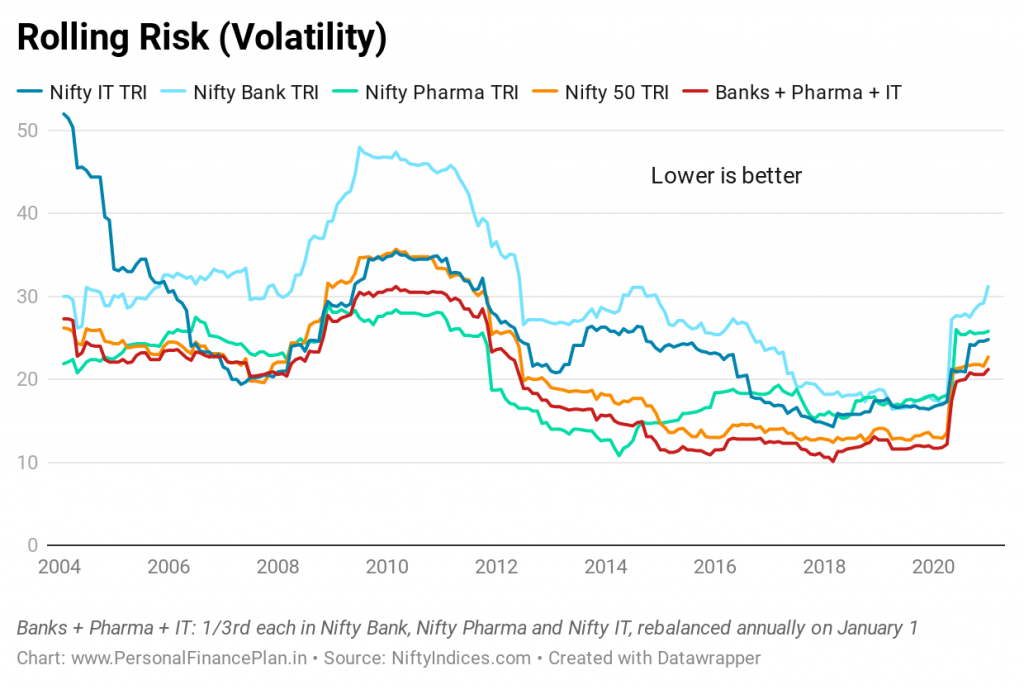

Det rullande riskdiagrammet visar en liknande bild. De diversifierade portföljerna är mycket mindre volatila (jämfört med sektorindex).

Förresten, meddelandet volatiliteten i bankindex. Allra högst upp. Kom ihåg att bankindex gav den bästa avkastningen under de senaste 20 åren.

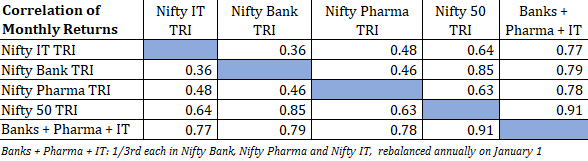

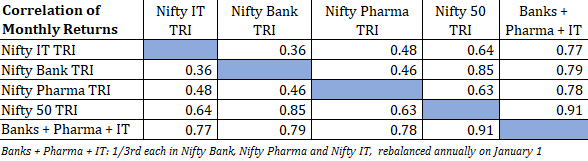

När det gäller jämförelsevis låg volatilitet i den likavägda portföljen (Banker + Pharma + IT), kan detta tillskrivas rimligt låga korrelationer mellan sektorindexen. Korrelationen av månatlig avkastning mellan paret av alla index är mindre än 0,5.

Som kontrast är korrelationen mellan guld och aktieavkastning negativ. En blandning av guld och aktier resulterar därför i en bättre diversifierad portfölj. Vi såg detta i ett tidigare inlägg. Låg positiv korrelation är inte lika bra som negativ korrelation när det gäller diversifiering. Fortfarande bättre än att hålla sig till en enskild sektor.

En ytterligare punkt att notera är att korrelationen mellan Banks + Pharma +IT-portföljen med Nifty 50 är 0,91. Förväntat också. När vi blandar fler och fler sektorer kommer korrelationen med Nifty 50 att öka. För det är vad Nifty är. En blandning av aktier från flera sektorer.

Varningar

- Tidigare prestationer kanske inte upprepas.

- Det är bekvämt för mig att titta på tidigare data, välja vinnande sektorer och börja dra slutsatser.

- Varför bara bank, läkemedel och IT? Varför inte FMCG eller olja och gas eller metaller? Det är möjligt att vi kunde ha plockat upp en annan mix av 3 index och slutat med bättre eller sämre. Jag har inte försökt testa någon annan kombination.

- Alla bäst presterande kommer inte från dessa tre index. Till exempel skulle Reliance Industries, trots att det varit en sådan investeringsframgång under de senaste 20 åren, inte ha varit en del av någon av bank-, läkemedels- och IT-indexen.

- Att byta mellan olika sektorindex (bank, läkemedel och IT) för ombalansering kommer att medföra skatte- och transaktionskostnader (mäkleri, stämpelskatt, STT etc). Därför är resultaten för Banking + Pharma + IT-portföljen överskattade.

- Jag har hämtat totalavkastningsindex (TRI) för analys. I den verkliga världen kanske inte ens indexfonder kan replikera TRI-resultatet korrekt. Det kommer att uppstå ett spårningsfel.

- Medan vi har haft indexfonder för Nifty 50 index under lång tid, har vi inte riktigt indexfonder för sektorfonderna ens nu.

- Det finns en enda indexfond för Nifty Bank (från Motilal Oswal AMC). Även den fonden lanserades först i september 2019. Förresten, Nippon Bank BeES (tidigare Benchmark AMC och Reliance AMC) lanserades 2004. Du måste dock se hur bekväm du är med handel med ETF:er.

- Det finns inga indexfonder för Nifty IT-index. Ett par ETF:er har lanserats först under år 2020.

- Det finns inga indexfonder eller ETF:er för läkemedelsindex.

- Därför, även om du visste (hade framsynthet) att detta tillvägagångssätt kommer att fungera bra, finns det inget enkelt sätt att genomföra strategin.

- Förresten, det finns ingen brist på aktiva fonder inom bank-, läkemedels- och IT-sektorerna. Aktivt förvaltade fonder har dock sina egna problem. Kostnadskvoterna blir högre. Det kommer att finnas perioder av underpresterande (eller överpresterande) som kommer att testa ditt tålamod. Vår MF-industri domineras av aktiva fondhus. Räkna därför inte med lanseringar av sektoriella indexfonder inom en snar framtid heller. Även om (och när) dessa indexfonder lanseras är det möjligt att kostnadskvoterna och tracking error kan vara högre än en Nifty indexfond.

- Nifty Bank lanserades i september 2003. Nifty Pharma lanserades i juli 2005. NiftyIndices webbplats tillhandahåller inte information om lanseringsdatum om Nifty IT-index. En del av vår analys är alltså på de tidigare testade uppgifterna.

- Observera att du inte bara kan blanda vilka 3 index som helst. Anledningen till att bank-, läkemedels- och IT-index verkar fungera så bra är enligt min mening att deras förmögenheter drivs av olika krafter. Bankverksamhet handlar om den lokala ekonomins prestanda medan Pharma och IT är mer beroende av den globala ekonomin och utländska regleringar. Eller det tror jag.

Vad ska du göra?

Banks + Pharma +IT ger bättre avkastning än Nifty 50 vid liknande eller lägre volatilitet.

Vad ska du göra?

Investera i Nifty 50 eller använda blandningen av dessa 3 index? (Förutsatt att investeringsuniversumet är begränsat till dessa två val).

Svaret är inte så lätt.

Som diskuterats tidigare finns det inget enkelt sätt att investera i en sådan strategi (Banker + Pharma + IT). Du kommer att behöva anstränga dig. Även om det skulle finnas, finns det ingen garanti för att dessa sektorer kommer att ligga i framkant av indiska index under de kommande 2 decennierna. Vinnare/ledare under de kommande decennierna kan komma från olika sektorer.

Det är därför att investera i Nifty 50 verkar vara ett enkelt och mer praktiskt val.

Du kan använda den likavägda strategin eller vanliga sektorindex i din satellitaktieportfölj.

Vad skulle du göra?

Ytterligare länkar

Under de senaste månaderna har vi testat olika investeringsstrategier eller idéer och jämfört resultatet med Köp-och-håll Nifty 50-portföljen. I några av de tidigare inläggen har vi:

- Undersökt huruvida lägga till en internationell aktiefond och guld till en aktieportfölj har förbättrat avkastningen och minskat volatiliteten.

- Fungerar Momentum Investing i Indien?

- Beslår lågvolatilitetsinvesteringar Nifty och Sensex?

- Prestationsjämförelse:Investera på 52-veckors lägsta värden kontra investeringar på 52 veckors toppar

- Nifty 200 Momentum 30 Index:Performance Review

- Snygga faktorindex (värde, momentum, kvalitet, låg volatilitet, alfa):prestandajämförelse

- Nifty Alpha Low Volatility 30:Performance Review

- 50 % guld + 50 % eget kapital:Hur presterar portföljen?

- Vilken är den bästa tillgångsallokeringen för din portfölj? 50:50, 60:40 eller 70:30?

- Tänkte på uppgifterna för de senaste 20 åren för att se om pris-vinstmultipeln (PE) säger oss något om den framtida avkastningen. Det gör det, eller har åtminstone gjort det tidigare.

- Testat en momentumstrategi för att växla mellan Nifty 50 och en likvid fond och jämförde resultatet med en enkel 50:50 årlig ombalanserad portfölj av Nifty indexfond och likvid fond.

- Använde en enkel rörligt genomsnittsbaserad strategi för marknadsinträde och utträde och jämförde prestandan med Köp-och-håll Nifty 50 under de senaste två decennierna.

- Jämförde prestandan för Nifty Next 50 med Nifty 50 under de senaste två decennierna.

- Jämförde prestandan för Nifty 50 Equal Weight vs Nifty 50 vs Nifty 50 under de senaste 20 åren.

- Ingenting fungerar hela tiden. Använde Nifty 50, Nifty MidCap 150 och Nifty Small Cap 250 index för att visa att intuitiva investeringsval ibland inte fungerar.

- Jämförde resultatet för två populära balanserade fonder med en enkel kombination av en indexfond och en likvid fond.

- Jämförde resultatet för en populär dynamisk tillgångsallokeringsfond (Balanced benefit fund) med en aktieindexfond och se om den har kunnat ge rimlig avkastning vid låg volatilitet.

- Vilket är det bästa datumet för SIP i fonder?

Bildkredit :Unsplash