Att beräkna cryptocurrency vinster och förluster för att rapportera på Form 8949 kan vara en plågsam uppgift för revisorer. Eftersom kryptovaluta är överförbar av naturen och kan skickas från en plattform till en annan, är det svårt att hålla reda på kostnadsbas och data om kapitalvinster/förluster. CryptoTrader.Tax är en plattform byggd för att automatisera hela krypteringsskatterapporteringen bearbeta och göra ditt liv som revisor mycket mindre smärtsamt.

Kryptovalutor som bitcoin behandlas som egendom i lagens ögon, inte som valuta. Precis som andra former av egendom — aktier, obligationer, fastigheter — får du kapitalvinster och kapitalförluster som måste redovisas i din skattedeklaration när du säljer, handlar eller på annat sätt gör dig av med din kryptovaluta.

Vår fullständiga guide till skatter på kryptovaluta diskuterar dessa grunder mer ingående.

Eftersom kryptovalutanvändare ständigt överför krypto till och ut från olika plattformar och kryptovalutabörser, har plattformarna själva ingen möjlighet att veta hur, när, var eller till vilken kostnad (kostnadsbasis) deras användare ursprungligen skaffade sina kryptovalutor. Den ser bara att de dök upp i en plånbok på deras plattform. Detta innebär att börserna inte heller kan tillhandahålla rapportering om denna data.

I samma sekund som du överför krypto till eller ut från en börs, förlorar den börsen förmågan att ge dig en korrekt rapport som beskriver kostnadsbasen och det verkliga marknadsvärdet för dina kryptovalutor, som båda är obligatoriska komponenter för skatterapportering. Med andra ord har kryptovalutabörser inte möjlighet att förse dig med nödvändig information för att beräkna dina kapitalvinster och förluster. Detta betyder också att de inte har möjlighet att förse dig med en 1099-B.

1099-B är den typiska formen som kunder skickar sina skatterevisorer i slutet av året med information om deras investeringsinnehav och aktivitet. Dessa är de formulär som revisorer använder för att beräkna totala kapitalvinster och förluster och är vanliga på plattformar som Betterment, Etrade och andra mäklarkonton. Utbyten av kryptovaluta kommer att skicka en 1099-K till vissa kunder , vilket inte är användbart för vinst/förlustrapportering. Återigen, eftersom börser inte kan tillhandahålla de nödvändiga uppgifterna, måste revisorer bygga 8949:orna från grunden. Det är där CryptoTrader.Tax kommer väl till pass.

Du kan använda CryptoTrader.Tax tillsammans med dina kunder för att automatisera 8949 och hela krypteringsskatterapporten skapande. Lär dig hur i alternativen nedan.

Om din kund redan har ett konto hos oss har de möjlighet att bjuda in dig att se och komma åt sitt konto. Detta låter dig se och ladda ner dina kunders ifyllda kryptovalutaskatteformulär direkt från din skatteprofessionella instrumentpanel. I den här omständigheten krävs mycket lite arbete från din sida. Din klient har redan importerat all sin transaktionshistorik för kryptovaluta och betalat för sin ifyllda skatterapport. Du kan komma åt deras skatterapporter, ladda ner dem och importera dem till din favoritprogramvara för skatteregistrering som ProConnect, Drake, ATX, UltraTax och mer.

Fördelarna med att följa den här vägen inkluderar:

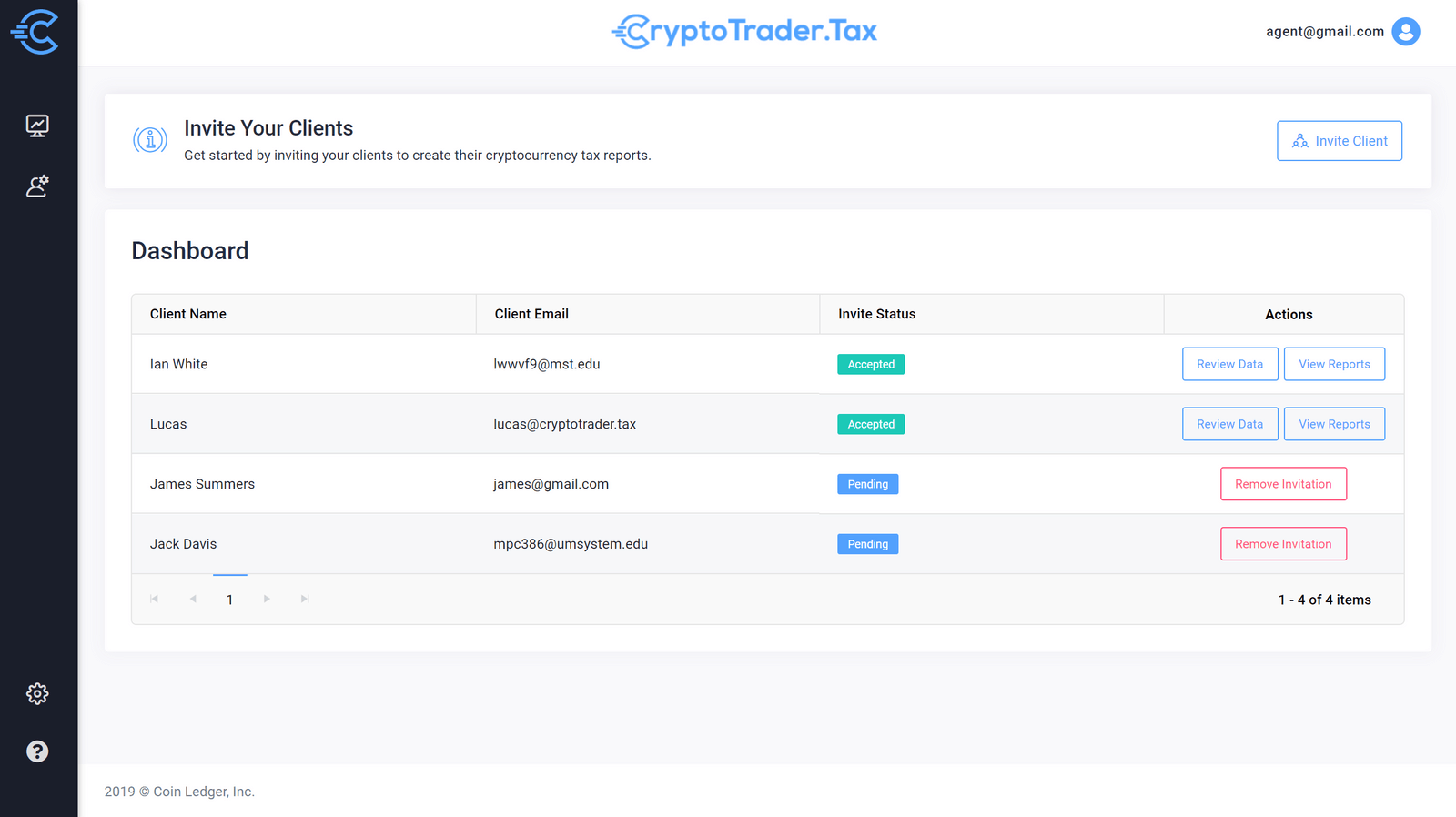

Om din kund har kommit till dig för att be om hjälp med sina kryptoskatter kan du bjuda in dem att använda CryptoTrader.Tax från ditt CryptoTrader.Tax Tax Professional Account . Genom att skapa ett skatteproffskonto inom CryptoTrader.Tax kommer du att ha en enda plats för att hantera alla dina kryptovalutaklienter på ett ställe. Du kan bjuda in så många kunder som du behöver under ditt skattekonto. Din klientinstrumentpanel ger dig ett bekvämt sätt att komma åt varje konto, hjälpa till att stämma av saknade transaktioner och hålla alla klientdata skyddade på en enda plats (bilden nedan). Att skapa ett CryptoTrader.Tax Tax Pro-konto är helt gratis. Du kan lära dig mer om det och registrera dig här .

Fördelarna med att bjuda in din kund inkluderar:

Om din kund inte är lika tekniskt kunnig eller inte vill röra något av detta, kan du också skapa sina nödvändiga skatterapporter för dem med CryptoTrader.Tax. Registrera dig helt enkelt för ett vanligt CryptoTrader.Tax-konto i det här fallet och gå igenom processen för att skapa rapport.

Att få dina kunders skatterapportering av kryptovaluta gjord behöver inte vara en smärtsam process. Det enklaste sättet att hantera dina cryptocurrency-klienter och automatiskt generera nödvändiga kryptoskatterapporter är att skapa ett Tax Professional-konto med CryptoTrader.Tax . Du kan skapa ditt konto gratis idag!

5 bästa hälsovårdsfonderna på lång sikt

Att täppa till skattegapet…. kan det vara bra för din hälsa?

2022 aktiemarknadsutsikter:3 förutsägelser från investeringsstrateger om vad som kan påverka din portfölj

Du betalar mer för sjukförsäkringen på jobbet än någonsin

Meet the Ordinary People Vanguards Jack Bogle Made Rich