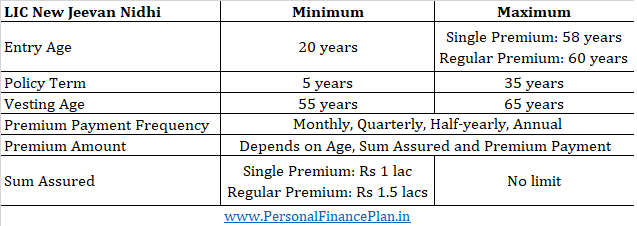

LIC New Jeevan Nidhi (Plan 818) är en pensionsplan från LIC. Du investerar i några år. Vid förfallodagen använder du de ackumulerade medlen för att köpa en livränta. Enkelt, eller hur? Låt oss ta reda på mer om LIC New Jeevan Nidhi och se om det förtjänar en plats i din investerings- och försäkringsportfölj.

Om försäkringstagaren dör före intjänandedagen (förfallodagen), kommer förvaltaren att få dödsfallsersättningen från planen.

Om dödsfallet inträffar inom 5 år efter köpet av försäkring :Den nominerade kommer att få försäkringsbelopp + ackumulerade garantitillägg

Om bortfallet inträffar efter 5 års försäkringsköp men före intjänandedatum :Den nominerade kommer att få garanterad summa + garanterade tillägg + förtjänade enkla återgångsbonusar + slutlig ytterligare bonus, om någon

Vid tidpunkten för intjänande (förfallodatum) har du två alternativ.

Din ackumulerade på intjänandedagen (förfallodagen) består av följande fyra komponenter.

AccumulatedCorpus at Mourity =Assured Summa + Garanted Additions + Invested Simple Reversionary Bonus + Final Extra Bonus, if any

Du får skatteförmån upp till Rs. 1,5 lacs på investeringar enligt Section 80CCC i inkomstskattelagen. Förmånen enligt Section 80CCC omfattas av den totala skatteförmånsgränsen på Rs1,5 lacs enligt Section 80C.

Engångsuttag är befriat från skatt vid förfallotidpunkten. Eftersom du inte kan ta ut mer än 1/3 rd som klumpsumma enligt IRDA-reglerna kan du säga att klumpsummauttag upp till 1/3 rd av den ackumulerade korpusen är befriad från skatt.

Alla inkomster från livränteköp beskattas under mottagandet enligt din marginalskattesats.

Du är 30 år gammal. Du köper en vanlig premiumvariant. Du har valt intjänandeåldern som 60 år. Försäkrat belopp på Rs 10 lacs.

Du kommer att ha topay-premie i 30 år.

Premium för det första året =32 166 (inklusive 4,5 % moms)

Premie för de efterföljande åren =31 474 (inklusive 2,25 % moms)

Vid tidpunkten för intjänande kommer din ackumulerade korpus att bestå av

Det gör det totalt Rs 27 lacs.

IRR på 6,1 % p.a.

Anta att du väljer att ta ut 1/3 rd som klumpsumma och använd det återstående beloppet för att köpa en omedelbar livränta.

Du kan ta ut Rs9 lacs skattefritt. Du använder de återstående Rs 18 lacs för att köpa en livränta. Förutsatt att du väljer en variant som ger dig 9 % p.a. (utan återbetalning av inköpspriset) får du 1,62 lacs per år för livet (eller 13 500 Rs per månad livet ut).

För en bättre bedömning av denna produkt måste du dela upp produkten i två delar.

Vi såg i illustrationen ovan att IRR under 30 år var cirka 6%. Även med något mer optimistiska antaganden kommer avkastningen bara att ligga runt denna nivå. Dessutom är dessa returer för en 30-åring. Eftersom det finns en försäkringsvinkel inblandad blir avkastningen lägre för äldre investerare.

Nu, för ackumuleringsfasen, 6 % p.a. är klart dåligt för en 30-årig investeringshorisont. Kom ihåg att annuitetsköp inte bara är begränsat till LIC New Jeevan Nidhi. Du kunde ha investerat i en diversifierad portfölj och använda de ackumulerade pengarna för att köpa LIC Jeevan Akshay eller LIC Jeevan Shanti. Så det finns sätt att garantera dig pension under pensioneringen.

Uttagsfasen är bra i LIC New Jeevan Nidhi. Bara att du inte kan justera med intjänandeåldern och att bara 1/3 rd kan dras tillbaka klumpsumma.

Dessutom, kontrast detta med NPS (National Pension Scheme). Enligt min åsikt är NPS en mycket bättre produkt än LIC New Jeevan Nidhi (så länge du är säker på att 60 blir din pension). Varför?

Observera att jag inte ställer upp för NPS. NPS har sina egna nackdelar. Samtidigt, om jag var tvungen att välja mellan NPS och LIC New Jeevan Nidhi, kommer jag att välja NPS.

Förresten, du kan helt enkelt fortsätta att sätta pengar på PPF-kontot och använda ditt PPF-konto för att ta ut pension efter pensioneringen.

Det finns många alternativ för att samla pengar för pensionering. Det finns många alternativ för att få inkomst under pensionen. Och dessa kan utesluta varandra. Det finns inget behov av att klubba denna ackumulerings- och uttagsfas eftersom det händer i LIC New Jeevan Nidhi.

Du kan få mer information om LIC New Jeevan Nidhi från LICs webbplats.