I ett av våra tidigare inlägg hade vi granskat en traditionell plan från HDFC Life Sanchay Plus. I det här inlägget, låt oss titta på en annan populär traditionell plan, HDFC Life Super Income Plan.

Traditionella planer är ogenomskinliga, ger låg livslängd och dålig avkastning. Därför har jag inte en särskilt hög uppfattning om traditionella livförsäkringsplaner. Men innan vi skriver av någon finansiell produkt måste vi ändå förstå hur produkten fungerar och få en uppfattning om den preliminära avkastningen. I det här inlägget, låt oss göra just det. Låt oss först försöka förstå produktstrukturen och räkna ut potentiell avkastning därefter. Vi kommer också att se hur en enkel kombination av en terminsplan och PPF kommer att klara sig mot HDFC Life Super Income Plan.

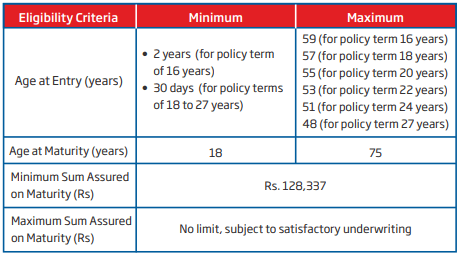

Vid försäkringstagarens bortgång under försäkringsperioden får förvaltaren:

SumAssured vid dödsfall + Upplupna bonusar + Interimsbonus, om någon +Terminal bonus, om möjligt

SumAssured on Death ska vara den högsta av:

Observera att dina försäkringsförmåner (förutom dödsfallsersättning) är befriade från inkomstskatt endast om summan för försäkring vid dödsfall (minsta dödsfallsersättning) är minst 10 gånger den årliga premien. Dödsfallsersättningen är befriad från skatt oavsett.

Det finns två komponenter i denna beräkning av dödsfallsersättning. Den första komponenten är Sum Assured på mognad:Jag vet inte hur man beräknar det men du kan kontrollera detta för ditt fall på HDFC Lifes webbplats. Den andra komponenten är en multipel av din premie, 10 gånger den årliga premien om din inträdesålder är upp till 50 år och 7 gånger den årliga premien om din inträdesålder är över 50 år.

Om din ålder vid tidpunkten för inträde i planen är upp till 50 år, kommer eventuella intäkter från denna försäkringsplan att vara befriade från skatt. Detta beror på att den andra komponenten i dödsfallsersättningen kommer att vara 10 gånger årlig premie.

Menom din inträdesålder är högre än 50, finns det ingen sådan garanti. Dina överlevnadsförmåner och mognadsförmåner kan mycket väl beskattas. Jag kontrollerade Sum Assuredon Maturity-värdet för olika kombinationer (för ålder> 50 år), men det var mycket mindre än 10 gånger årlig premie. Satsa därför inte på det för att göra dina intäkter skattebefriade.

Observera att utbetalning av överlevnadsersättning inte påverkar dödsfallsersättningen. Till exempel, oavsett om dödsfallet inträffar under det första året av utbetalningsperioden eller det sista året av utbetalningsperioden, förblir dödsfallsersättningen densamma. Inga ytterligare efterlevnadsersättningar ska betalas ut efter försäkringstagarens bortgång.

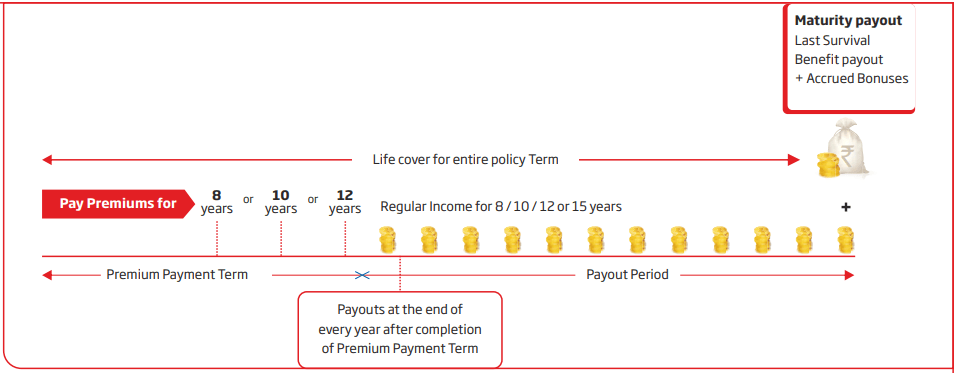

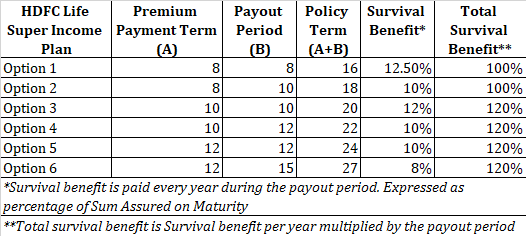

Premiumbetalningstid + utbetalningstid =försäkringsperiod

Under utbetalningsperioden får du 100 % eller 120 % av försäkringsbeloppet vid förfallodagen. Procentsatsen beror på din variant. Förmånen fördelas jämnt över utbetalningsperioden.

Vid förfallodagen får du olika bonusar som tillkommit försäkringen. Dessutom får du en eventuell terminalbonus i slutet av försäkringsperioden.

Mognadsförmån =Upplupen återbetalningsbonus (meddelas varje år) + Interimsbonus, om någon + Terminal Bonus, om någon (gäller endast under nedgångsåret/förfalloåret)

Notera, utbetalning av sista delbetalningen av överlevnadsersättning sammanfaller med utbetalningen av förfalloförmån.

En 45-årig person köper Alternativ 4 (Premiumbetalningstid:10 år, utbetalningstid:12 år, försäkringsperiod:22 år).

SumAssured vid förfallodag:Rs 10 lacs

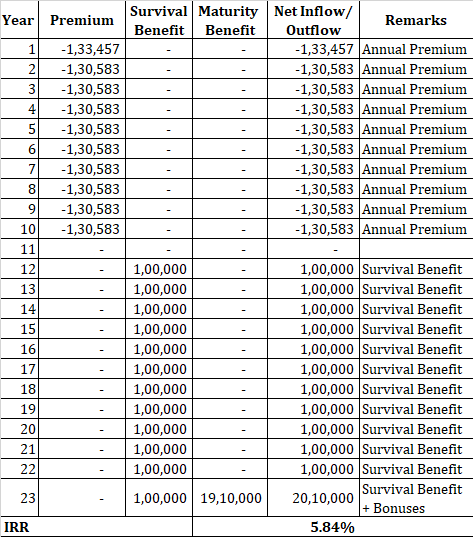

Årlig premie kommer att vara Rs 1,28 lacs (före moms). Efter att ha inkluderat moms blir förstaårspremien 1,33 lacs och premien för efterföljande år blir 1,31 lacs.

Pointto Note :Försäkrad summa vid förfallodag är Rs 10 lacs medan den årliga premien är Rs 1,33 lacs. Uppenbarligen är SumAssured vid förfall mindre än 10 gånger den årliga premien. Men räddningen är att inträdesåldern är 45. Därför säkerställer den andra komponenten av DeathBenefit att minimiförmånen vid dödsfall är 10 gånger den årliga premien. Detta säkerställer också att dina försäkringsförmåner kommer att vara befriade från skatt. Kom ihåg att du inte skulle ha haft den här lyxen om du var över 50 vid tidpunkten för inresan.

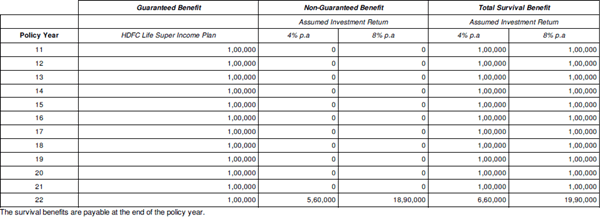

SurvivalBenefi t:Försäkringstagaren kommer att få 10 % av försäkringsbeloppet vid förfallodagen, dvs. 1 lac per år från utgången av 11 th försäkringsår till och med år 22 nd försäkringsår.

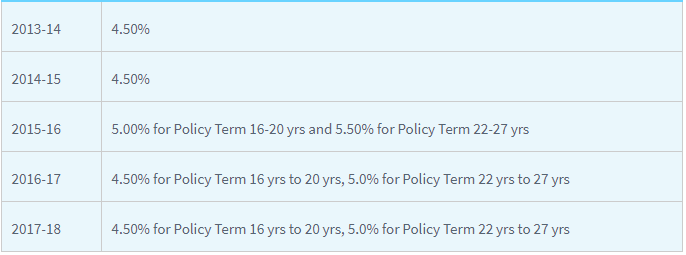

Mognadsförmån :Det är svårt att beräkna förfalloförmåner eftersom bonussatserna inte är garanterade och inte är kända i förväg. För återgångsbonusarna kan vi gå med de historiska kurserna. Här är informationen om återgångsbonussatser för HDFC Life Super Income Plan.

Låt oss anta att du får Simple Reversionary bonus på 5,5%. Återbetalningsbonus uttrycks som en procentandel av försäkringsbeloppet vid förfallodagen. I det här fallet hade vi valt att Summa Assured on Maturity ska vara Rs 10 lacs. Därför kommer en årlig bonus på 55 000 Rs per år. Kom ihåg att den här bonusen inte betalas ut till dig utan läggs till i försäkringen. Du får förmånen när försäkringen förfaller.

För försäkringsperioden på 22 år blir detta 55 000*22 Rs = 12,1 lacs Rs

För terminalbonus har vi inga tidigare uppgifter. Som jag ser har terminalbonus ännu inte meddelats i denna policy .Vi kommer att räkna ut siffrorna med några antaganden.

Försäkringsbolag är skyldiga att dela illustrationer med 4 % och 8 % avkastning på investeringen. För dessa typer av planer ser en avkastning på investeringen på 8 % ut som ett bra antagande med tanke på vilken typ av investeringar som kommer att göras. Här är en ögonblicksbild från illustrationen för samma hypotetiska exempel som betraktas i illustrationen.

Den visar Rs 18,9 lacs som mognadsförmån. Med vårt antagande har Rs 12,1 lacs redan kommit från återgångsbonusen. Låt oss säga att terminalbonusen är Rs 7 lacs. Därför är det totala löptidsvärdet på Rs 19,1 lacs.

Din avkastning för denna 22-åriga investering är 5,84 % p.a. (med antaganden). Du kan förvänta dig maximalt 6 % p.a. Förresten kommer avkastningen att bli bättre för yngre investerare och sämre för äldre investerare.

Nyckeln är att försäkringsbolaget skulle tjäna 8 % p.a. på sina investeringar kommer du bara att tjäna 5,84 % p.a. på grund av olika kostnader inklusive dödlighetsavgifter.

Samma person köper en löptid på Rs 50 lacs (försäkringsperiod på 22 år) och investerar det återstående beloppet i PPF. Årlig försäkringspremie kommer att vara 13 584 Rs (45 år, 22 års försäkringsperiod).

Låt oss anta att du tjänar en avkastning på 8% per år i PPF. Vi antar vidare att du kan ta ut pengar för betalning av försäkringspremier och överlevnadsförmåner (för att replikera Superincome-strukturen) varje år från PPF. I slutändan kommer du att ha Rs 25,5 lacs (du fick bara Rs 19,1 lacs i Super Income plan).

Här är ytterligare fördelar med att hålla försäkringar och investeringar åtskilda.

Kort sagt, du kan undvika HDFC Life Super Income Plan. Allt du behöver är ett billigt livskydd, genomtänkta investeringar och investeringsdisciplin. Om du inte kan göra det, sök professionell hjälp.