När vi talar om Unit Linked Insurance Plans (ULIPs) pekar belackarna på högre avgifter som leder till lägre avkastning. Å andra sidan pekar förespråkarna på den gynnsamma lågkostnadsstrukturen som kom till efter att IRDA reviderade Unit Linked Regulations, 2010.

Båda verkar ha en giltig poäng. Högre avgifter äter in i avkastningen. Å andra sidan är den nya tidsålderns ULIP inte i närheten av sina onda avatarer under det första decenniet av detta århundrade.

Vem har rätt?

Enligt min mening är båda det i viss utsträckning. Det är dock fortfarande ett bättre val att separera dina investerings- och försäkringsbehov.

Låt oss först titta på avgifterna i en enhetsbunden försäkring.

Nomenklatur och kvantum kan variera men avgifterna kommer normalt att följa en liknande struktur.

Olika försäkringsbolag kan göra innovation och leka med olika avgiftsnivåer. Fair enough.

Avsikten i det här inlägget är inte att gå in på arten och nivån av avgifter i en ULIP och hur det påverkar din avkastning. Jag har diskuterat denna aspekt i detalj i ett tidigare inlägg.

I det här inlägget vill jag fokusera på hur mycket du betalar för att få livskydd i en ULIP . Det kommer också att vara användbart att jämföra priset för samma livförsäkring som du betalar för en ren tidsförsäkring.

Premien för en livförsäkringsplan kan tolkas som ren dödlighetsavgift eftersom det inte finns något inslag av investering inblandat.

I fallet med en ULIP är beräkningen lite mer nyanserad.

Dödlighetsavgift beror på summan i riskzonen.

Sum at Risk är det belopp som försäkringsbolaget måste betala ur fickan i händelse av att försäkringstagaren dör.

I en typ-I ULIP , får den nominerade den HÖGRE av (försäkrad summa, fondvärde) . Därför, när fondens värde växer, sjunker Sum at risk.

I en typ II ULIP , får den nominerade SUMMA av (försäkrad summa, fondvärde) . Därför förblir Sum at Risk konstant vid Sum Assured.

För mer om Type-I och Type-II ULIP, gå igenom det här inlägget.

Dessutom, medan premien för en livförsäkringsplan förblir konstant under försäkringsperioden, ökar dödlighetsavgifterna varje år i en ULIP.

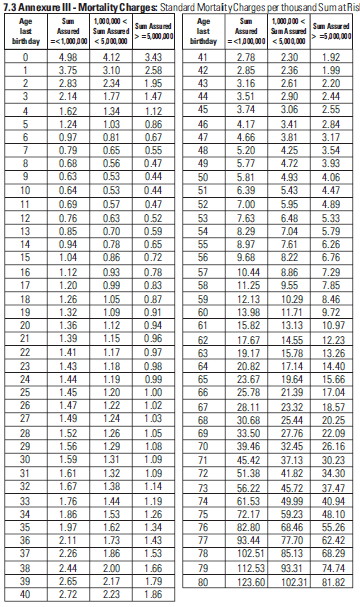

I händelse av en ULIP finns det en dödlighetstabell. I tabellen uttrycks dödlighetsavgifterna som promille av Sum at Risk per år.

Ett exempel på dödlighetstabell ges nedan.

Därför, enligt dödlighetstabellen, om bidraget är 3 för din ålder och risksumman är Rs 10 lacs, kommer du att betala mortalitetsavgift på Rs 3 X (Rs 10 lacs) /Rs 1 000) =Rs 3 000 för det året.

Och dödlighetsavgifterna ökar med åldern. Därför, om du antar att Sum at Risk förblir konstant (vilket det skulle göra vid en typ II ULIP), kommer din dödlighetsavgift att öka när du åldras. Avgifter för dödsfall återvinns vanligtvis från dig månads-/kvartalsvis genom annullering av fondandelar.

Om du fortsätter med exemplet ovan kommer enheter värda 250 Rs (3 000 Rs/12) att annulleras (lösas in) från ditt konto varje månad. Observera att jag ännu inte har övervägt effekten av GST. GST ska debiteras på dödlighetsavgiften.

Läs :Hur påverkar moms din livförsäkringspremie?

Låt oss försöka se hur mycket du betalar för att få livförsäkring för samma belopp enligt en terminsplan och en ULIP.

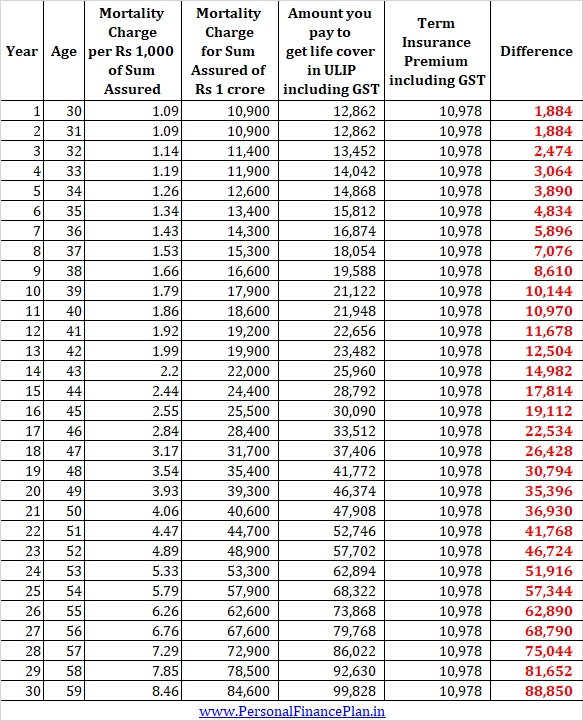

För jämförelsen. Jag har hämtat en ren tidsförsäkring och en ULIP från samma försäkringsbolag. Jag har köpt ICICI Prudential iProtect Smart-plan (en terminsplan) och ICICI Prudential Wealth Builder II (en typ II ULIP).

Vi överväger en 30-årig man som vill köpa ett livskydd på 1 crore Rs i 30 år.

Premien för terminsplanen kommer att vara 10 978 Rs per år. Observera att premien förblir konstant under de kommande 30 åren.

Låt oss nu jämföra detta med dödlighetsavgifter i en ULIP. Jag kommer att använda dödlighetstabellen ICICI Prudential Wealth Builder II-plan.

Du kan se att för samma funktion (samma nivå av livförsäkring) betalar du ett mycket högre belopp i fallet med nämnda ULIP.

Läs:I traditionella planer och ULIP:er påverkar din ålder avkastningen

Med ULIP är försäkringsbeloppet (dödsfallsersättning) vanligtvis en multipel av den årliga premien som betalas.

Därför, om din årliga premie är 50 000 Rs, får du en livförsäkring på Rs. 5 lac (10 gånger den årliga premien). I allmänhet är försäkringssumman inte mindre än 10 gånger den årliga premien eftersom dina skatteförmåner för premiebetalning i så fall kan påverkas. Dessutom kommer förfallointäkterna inte att vara skattefria.

Om Assured Summa är en högre multipel (större än 10), kommer mycket av dina pengar att gå till dödsfallsavgifter, vilket kommer att påverka avkastningen. Därför betalar de flesta företag till 10 gånger årspremien för unga.

Därför måste du betala en årlig premie på 10 lacs för att köpa en livförsäkring på 1 crore Rs under en ULIP. Verkar utanför gränserna för de flesta.

Om du är för stenhård på att undvika terminsplaner och inte har råd med en så hög premie kan du bli underförsäkrad.

Dessutom kan du se att dödlighetsavgiften i en ULIP beror på försäkringsbeloppet. Dödlighetsavgifterna är mycket högre för en låg försäkringsbelopp. Jag förstår inte orsaken bakom denna skarpa skillnad.

Jag har övervägt en typ II ULIP för min analys. Därför förblir Sum-at-risk för försäkringsbolaget konstant.

Om jag hade övervägt en typ-I ULIP, skulle Sum-at-risk konsekvent ha sjunkit på grund av stigande fondvärde. Faktum är att när fondvärdet bryter mot försäkringsbeloppet finns det ingen risksumma för försäkringsbolaget och därför kommer dödlighetsavgiften inte att tillämpas. Nu vet du hur ULIPs av typ I kommer att ge dig bättre avkastning än ULIP av typ II. Observera dock att täckningen är lägre i Type-I ULIP.

Det är uppenbart att det är en skarp skillnad mellan det pris du betalar för att få samma nivå av livförsäkring under en ULIP och en livstidsförsäkring.

Som jag förstår är emissionsnormerna för en fondförsäkringsplan (ULIPs) relativt avslappnade jämfört med en tidsförsäkringsplan. En del av anledningen är att risknivån som ett försäkringsbolag tar kanske inte är lika hög. När allt kommer omkring är försäkringsbeloppet en multipel av årlig premie (som diskuterats ovan).

I händelse av en livstidsplan får du en täckning på 1 crore Rs genom att betala en premie på endast 10 000-15 000 Rs.

På grund av dessa avslappnade försäkringsnormer kan det vara lättare att köpa en ULIP jämfört med en livförsäkringsplan. Många som kan nekas täckning enligt en terminsplan kan erbjudas livförsäkring enligt ett ULIP från samma livförsäkringsbolag.

Men om du kan kvalificera dig för en livstidsplan, är det rimligt att du betalar högre dödlighetsavgifter enligt en ULIP?