Felförsäljning är inte ovanligt vid försäljning av finansiella produkter. Många av oss köper investeringsprodukter med ett felaktigt intryck av produkten. Även om det är säljare/rådgivare som är de skyldiga, måste vi, investerarna, dela på skulden också. Vi litar för mycket på de illustrationer och broschyrer som delas och bryr oss inte om att se bortom de snygga dokumenten.

Rådgivare/säljare å sin sida kommer med aggressiva illustrationer, väl medvetna om att investerarna inte fullt ut kommer att uppskatta riskerna på egen hand. Det är säljarens ansvar att förklara produkten korrekt. Men när fokus bara är att göra en försäljning, hamnar sådana överväganden i bakgrunden. De presenterar de goda egenskaperna men förblir tysta om riskerna. Ibland (inte alltid) är det också avsiktligt.

I det här inlägget kommer jag att dela ett sådant fall av felförsäljning i SBI Life Smart Elite-planen . Jag kommer att diskutera en illustration som delades med en av mina NRI-klienter. Han blev imponerad och delade illustrationen med mig. Även om vi bestämde oss för att inte investera i planen, tänkte jag på att skriva om vad sådana försäljningsillustrationer bekvämt döljer och hur de vilseleder investerarna.

Observera att detta inte är en kommentar till SBI Life-Smart Elite-plan. Jag har inte för avsikt att granska planen eller diskutera dess fördelar eller nackdelar. Det här inlägget är en kommentar om hur ULIP:er säljs fel i vårt land. Detta kan gälla vilken ULIP som helst eller vilken annan investeringsprodukt som helst i landet.

Jag börjar med några funktioner i SBI Smart Elite ULIP och diskuterar problemen med illustrationen efteråt.

Typ-I ULIP . I händelse av försäkringstagarens bortgång får förvaltaren det högsta av försäkringsbeloppet eller fondvärdet (din ackumulerade förmögenhet i planen). Därför sjunker Sum-at-risk i takt med att fondens värde ökar med åren. Sum-at-risk är det belopp som försäkringsbolaget betalar ur fickan i händelse av försäkringstagarens bortgång.

Till exempel, om försäkringssumman är 10 lacs och fondens värde har vuxit till 2,5 lacs, går risksumman ner till 7,5 lacs.

Eftersom dödlighetsavgifterna är kopplade till summan i riskzonen minskar effekten av dödlighetsavgifterna med åren. Mortalitetsavgift är kostnaden du ådrar dig för att få livförsäkring i ULIP.

Medan dödlighetsavgiften per enhet Sum-at-risk ökar med åldern, minskar Sum-at-risk med ökningen av fondens värde. Nettoeffekten är den minskade effekten av dödsfallsavgifter. Faktum är att när fondens värde är högre än försäkringsbeloppet, ska ingen dödsfallsavgift dras av.

Typ II ULIP . I händelse av försäkringstagarens bortgång får förvaltaren försäkrat belopp + fondvärde . Därför förblir Risksumman konstant under åren .

Till exempel, om försäkringssumman är 10 lacs och fondens värde har vuxit till 2,5 lacs, kommer risksumman fortfarande att vara 10 lacs. Det kommer att vara Rs 10 lacs under hela försäkringsperioden.

Således ökar effekterna av dödlighetsavgifterna med åren. Summan-at-risk är konstant. Dödlighetsavgiften per enhet Sum-at-risk ökar med åldern.

Allt annat är sig likt, en investerare kommer att tjäna högre avkastning i en Type-I ULIP. Därför, om du måste investera i en ULIP för investering (och inte försäkring), måste du investera i en Type-I ULIP.

Läs:Hur väljer man den bästa ULIP för din portfölj? (Om du måste investera i en ULIP)

Min klient kom inte till den punkten. Så vi vet inte vad han sålde. Med tanke på att inte alla förstår de små detaljerna i sådana produkter, är det vanligtvis upp till säljarens gottfinnande. Prospekten tittar bara på illustrationsnumren (som inte är garanterade) och litar på säljaren.

Låt oss ge säljaren fördelen av tvivel. Eftersom min klient endast var intresserad av en investeringsplan, låt oss arbeta med antagandet att rådgivaren bara ville sälja SBI Life-Smart Elite-Gold-planen (Type-I ULIP) .

Det första att lägga märke till är att det inte är en officiell illustration. Vanligtvis händer det när illustrationerna är uppenbart felaktiga.

#1 Jag skulle kunna återskapa hela illustrationen med en bruttoinvesteringsavkastning på 8 % per år . Men vad du så småningom får är nettoavkastningen . Du tjänar avkastningen efter att alla avgifter (dödlighet, försäkringsadministration etc) har dragits av. Dessa avgifter har inte justerats i illustrationen. Din nettoavkastning kommer att vara mycket lägre än bruttoavkastningen. Ingen sådan förklaring erbjöds prospektet.

Läs :Hur olika avgifter äter in i ULIP returer?

#2 Observera att SBI Life-Smart Elite inte är en billig ULIP. Ganska dyr faktiskt. Själva premietilldelningsavgiften är 3 % av den årliga premien för vart och ett av de första fem åren.

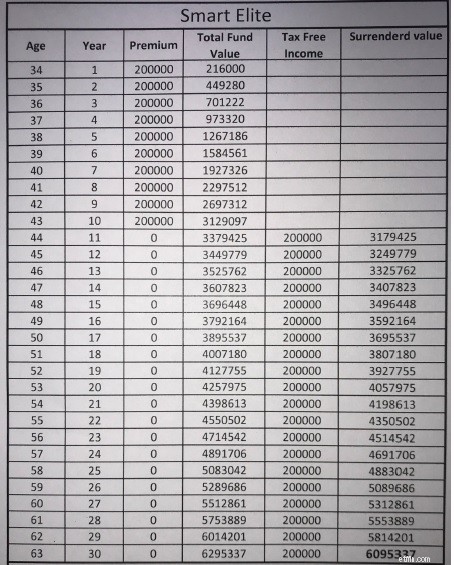

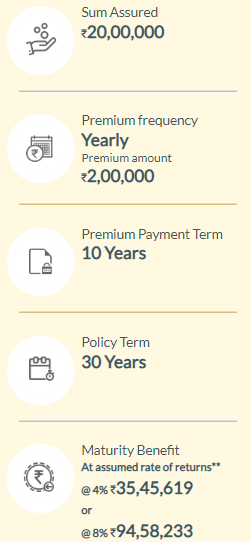

#3 Jag gick till SBI Lifes hemsida och försökte återskapa siffrorna. 34-åring, Premiebetalningstid:10 år, Försäkringsperiod:30 år, Guldvarianter. Här är utgången.

#4 Vad SBI visar är nettoavkastningen (och inte bruttoavkastningen). Den visar det preliminära löptidsvärdet under antagande av en bruttoinvesteringsavkastning på 4 % och 8 % p.a. Den tar inte hänsyn till ett partiellt uttag av Rs 2 lacs per år från den 10 e år. Vid 8 % p.a. bruttoavkastning, det slutar med 94,58 lac. Om du tar bort Rs 2 lacs-uttaget per år från våra beräkningar (eller enligt illustrationen), skulle vi ha slutat med Rs 1,46 crores.

Nu är det en anmärkningsvärd skillnad. SBI Life visar ett löptidsvärde på 94,58 lacs vid 8% p.a. bruttoavkastning medan vår beräkning (illustration) visar ett löptidsvärde på Rs 1,46 crores.

Varför denna skillnad på nästan 51 lac?

Detta är effekten av ULIP-avgifter. ULIP avgifter kommer att äta detta Rs 51 lacs under 30 år.

Därav bruttoavkastningen på 8 % p.a. (vilket skulle ha gett dig Rs 1,46 crores i slutet av 30 år) ger dig Rs 94,58 lacs (en nettoavkastning på 6,22 % p.a.)

Detta meddelades uppenbarligen inte till potentiella kunder.

#5 Dessutom finns det ett fel i beräkningarna efter den 10 e år. Medan Rs 2 lacs betalas ut varje år från slutet av den 11 th år, avkastningen för Rs 2 lacs räknas fortfarande under nästa år. I praktiken lägger man till 16 000 Rs i avkastning varje år (Rs 2 lacs X 8%). Detta är helt klart fel. Detta leder till en skillnad på Rs 6,63 lacs i slutvärdet. Det sista årets värde borde ha varit Rs 56,32 lacs. Det visas som 62,95 lacs. Observera att alla dessa beräkningar (i illustrationen) är på 8 % bruttoavkastning och ULIP-avgifter har inte beaktats.

Förstå vad du ger dig in på innan du investerar. Och det gäller alla investeringar och inte bara ULIP. Det gäller även fondinvesteringar. Felförsäljning sker också i MF-investeringar.

Notera bara gå efter vad din säljare erbjuder. Siffrorna är vanligtvis utsmyckade. De bästa scenarierna kan presenteras.

Excel är en rolig sak. Du kan göra mindre ändringar i din data eller returnera antaganden och visa vad du vill.

När det gäller ULIP:er ger IRDA mandat försäkringsbolag att tillhandahålla preliminära löptidsvärden till bruttoinvesteringsavkastning på 4 % och 8 %. Du kan göra dessa beräkningar på försäkringsbolagets webbplats. Plocka upp dessa mognadsvärden för ditt fall. Koppla in premiebetalningarna och löptidsvärdet i IRR-funktionen och räkna ut nettoavkastningen. Alternativt kan du jämföra löptidsvärdet på försäkringsbolagets webbplats med din egen beräkning på 8 % bruttoavkastning och se effekterna av avgifter.

Om SBI Smart Life, SBI Life-Smart Lifes produktsida på SBI Lifes webbplats nämner "För de få privilegierade som söker maximalt från livet". Lita på mig att många investerare faller för dessa nonsensmeddelanden. Med egon masserade är åtminstone en hämning ur vägen. Även om avsikten inte är att granska SBI Life Smart Elite-planen, måste jag säga att det är en oerhört dyr plan och måste undvikas. Jag ser inga fördelar med denna plan.

Upplysning :Jag strukturerar aktieportföljer för mina investerare med hjälp av fonder. Därför kan du förvänta dig min inställning till fonder. Jag förnekar inte det heller. För en objektiv analys av ULIP vs Mutual Funds debatt, se detta inlägg.

Läs :ULIPs kontra värdepappersfonder

SBI Life Smart Elite produktsida på SBI Lifes webbplats

SBI Life Smart Elite:Produktbroschyr

SBI Smart Elite Policy:Policyformuleringar