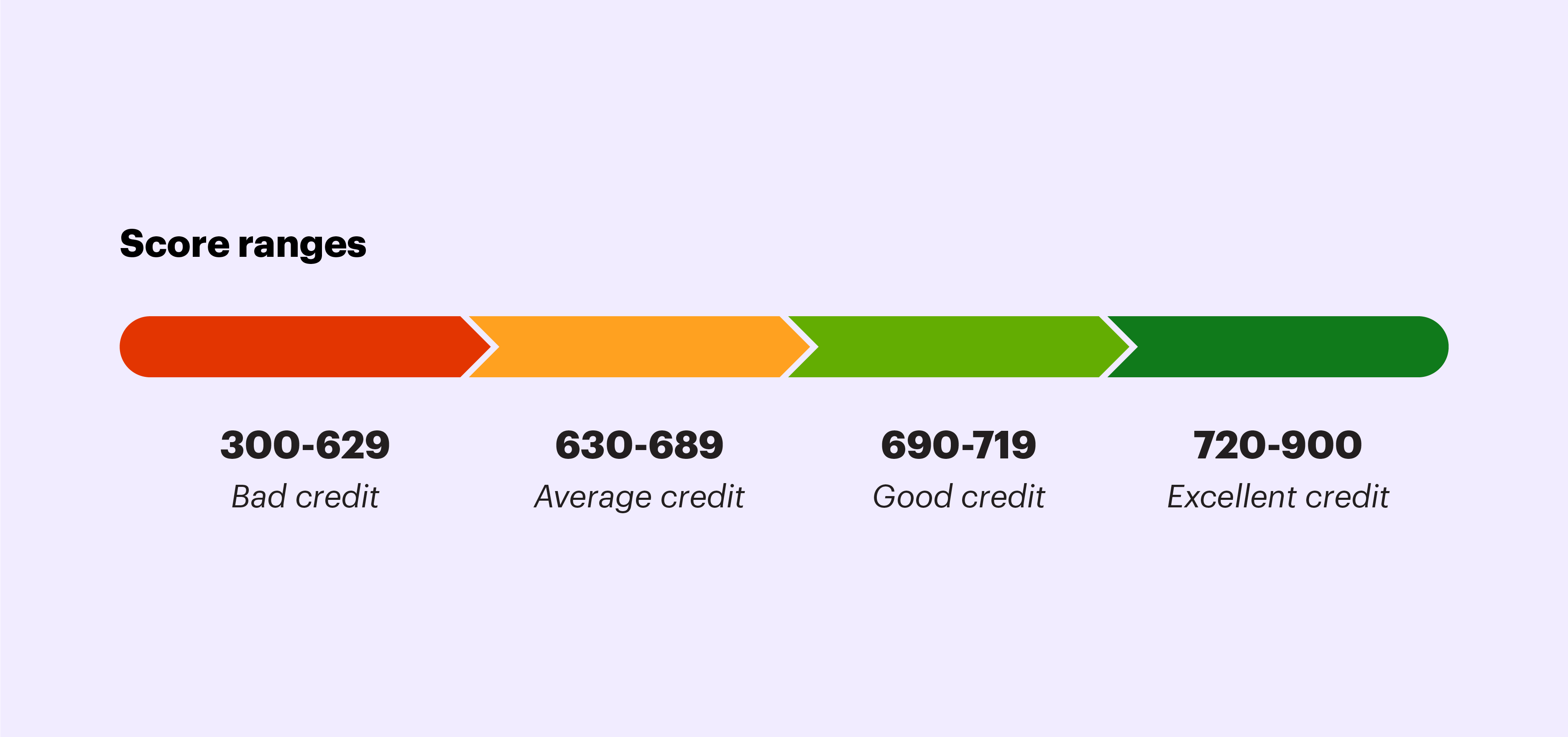

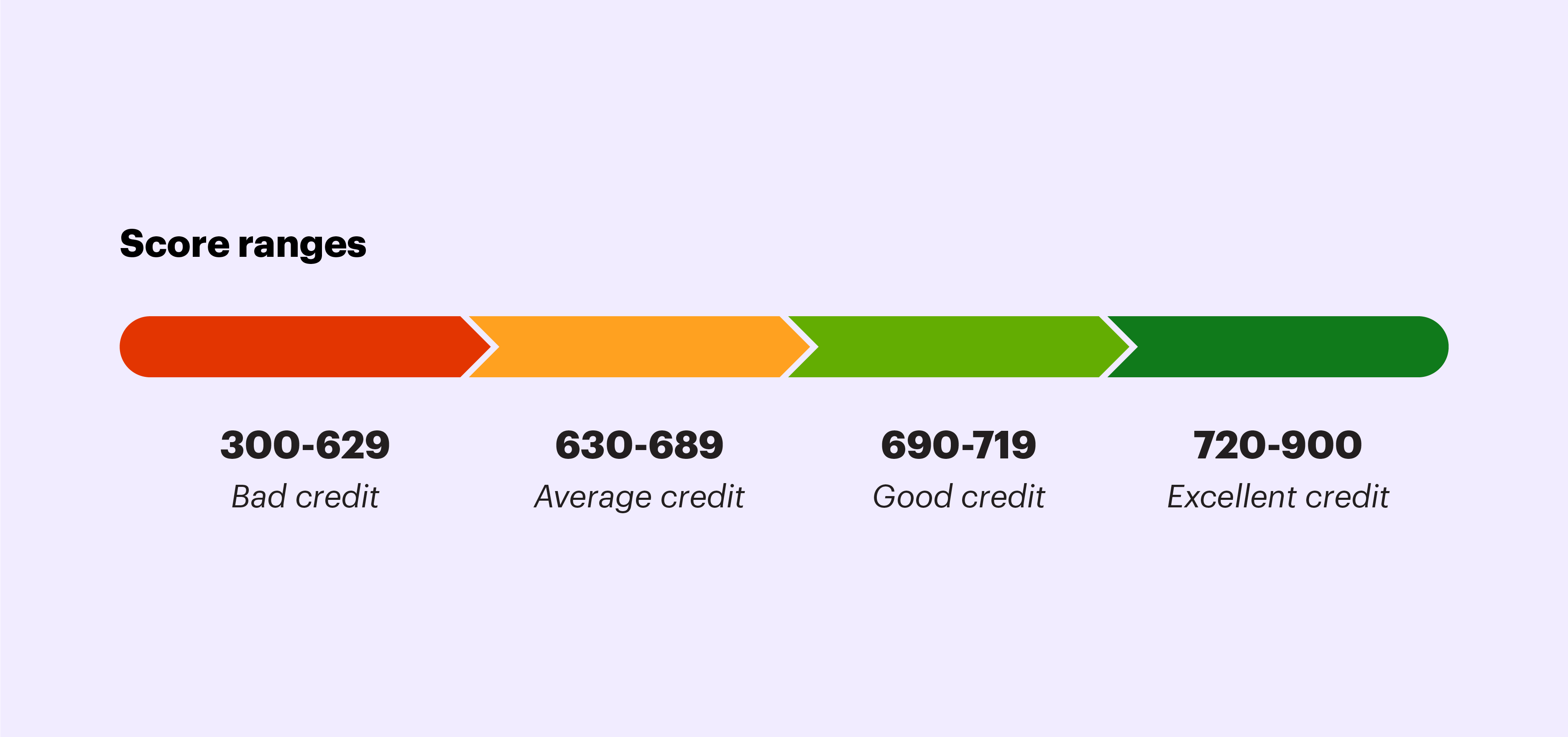

Se din kreditupplysning som ditt personliga finansiella rapportkort. Den här rapporten ger dig en tresiffrig poäng som sträcker sig från 300 till 850 som talar om för långivare hur riskabel du är som låntagare. Varje gång du betalar ditt kreditkortssaldo eller återbetalar ett lån, rapporteras transaktionen till kreditbyråerna och räknas till din totala poäng. En bra kreditvärdering (690 och högre) hjälper dig att positionera dig som en pålitlig, ansvarsfull kund. En låg kreditpoäng (allt under 630) kan ha betydande konsekvenser för din förmåga att få tillgång till pengar och kan till och med resultera i högre räntor och handpenning eftersom du kommer att betraktas som en "högrisk" låntagare.

Du kan ta reda på din kreditpoäng genom att begära en gratis kreditupplysning online från en nationell kreditbyrå (AnnualCreditReport.com är en federalt auktoriserad källa som erbjuder mer information). Du har rätt till ett gratis exemplar per år, eller inom 60 dagar efter att du blivit avvisad för kredit, anställning, försäkring eller hyresbostad på grund av dålig kredit.

Magin bakom siffrorna

Det första steget för att skapa god kredit är att förstå hur din poäng beräknas. Kreditupplysningsföretagen tar vanligtvis hänsyn till följande fem faktorer:

- Betalningshistorik. Att betala dina räkningar i tid har störst inverkan på din kreditvärdighet. Kreditbyråerna prioriterar kreditkortsbetalningar framför andra typer av skulder som studielån eller bolån.

- Kreditutnyttjandegrad. Detta är summan av alla dina utestående kreditsaldon (din totala skuld) dividerat med din totala kreditgräns. Med andra ord, hur mycket av din totala tillgängliga kredit använder du för närvarande. Till exempel, om du har ett saldo på 1 000 USD på ett kort med en gräns på 5 000 USD, är din kreditutnyttjandegrad för det kortet 20 %. Generellt gäller att ju lägre utnyttjandegrad du har, desto bättre.

- Längd på kredithistorik. Ju längre din kredithistorik, desto bättre, så försök att börja bygga kredit så tidigt som möjligt.

- Totalt antal öppna kreditramar och använda kredittyper. Det finns flera typer av krediter som kan påverka din kreditvärdering. Förutom kreditkort tar din kreditpoäng billån, bolån, studielån och flera andra former av skuld i beräkningen.

- Antal svåra kreditförfrågningar. Att kontrollera din egen kredit en gång om året kanske inte påverkar din poäng, men det finns många andra som kan begära en rapport för din räkning. Varje förfrågan som görs av en tredje part i ditt namn kan ha en negativ inverkan på din poäng, så försök att hålla dessa till ett minimum.

Vinnande spel för att behålla din kredit

Lyckligtvis finns det flera saker du kan göra för att behålla eller förbättra din poäng. Här är några sätt att hålla ditt finansiella rapportkort i gott skick:

- Undvik sena betalningar. Sena betalningar på allt från medicinska och elräkningar till kreditkortsavgifter och månadshyra kan få din kreditpoäng att sjunka och kan noteras på din kreditupplysning i upp till sju år. Kreditupplysningsföretag rapporterar vanligtvis inte sena betalningar förrän 30 dagar efter att betalningen förfaller, men låt det inte komma till det.

- Undvik att annullera kreditkort. Om du avbryter ett kort minskar det totala kreditbeloppet i ditt namn och sänker din kreditutnyttjandegrad som ett resultat, även om du inte har något saldo på ett kort.

- Undvik att ansöka om flera kreditkort samtidigt. Kreditinstitut registrerar alla kreditförfrågningar i ditt namn. Flera förfrågningar inom en kort tid kan tyda på att du kan vara "hög risk", vilket kan ha en negativ inverkan på din poäng.

- Automatisera betalningar. Ställ in automatiska betalningar för dina kreditkort för att undvika att bli straffade för sena betalningar.

- Gör kopior. Om du vet att flera personer kommer att fråga om din kredit inom en kort tidsperiod (till exempel när du flyttar eller ansöker om ett lån), erbjud dig att skicka dem en ny kopia av din kreditupplysning istället för att låta dem göra en formell kreditering. förfrågan å dina vägnar.

- Håll dig under en kreditutnyttjandegrad på 30 %. Tänk på att din kreditpoäng tar hänsyn till ditt totala kreditutnyttjande, såväl som kreditutnyttjandegraden för varje enskilt kort.

- Var försiktig när du samundertecknar ett lån. Om din medundertecknare försummar en betalning kan det också ha en negativ inverkan på din poäng.

- Granska din kreditupplysning årligen. Många kreditupplysningar har misstag som kan resultera i en lägre kreditpoäng, så se till att begära en rapport en gång om året. Inte alla institut rapporterar till alla tre kreditupplysningsföretag, till exempel.

Oavsett din utgångspunkt, underskatta inte kraften i dessa tre siffror och kom ihåg att det aldrig är för tidigt att bli kreditmässigt.

Källan till denna artikel, Credit 101:Using Credit Wisely (oktober 2020), är en del av Morgan Stanleys serie The Playbook:Your Guide to Life and Money . Läs mer om Playbook och andra tillgängliga resurser för att hjälpa dig att navigera i olika milstolpar i livet.

Hur kan E*TRADE hjälpa?

Spara och checkkonton

Är du redo att börja spara mer för dina mål? Ta en titt på dessa kontoval för att hitta ett som passar dig.

Läs mer arrow_forward

Automatisk investering

Vill du bygga upp goda ekonomiska vanor? Överväg att sätta upp återkommande investeringar i ett pensions- eller mäklarkonto.

Gå till Automatisk investering arrow_forward

(inloggning krävs)