>  Idag har jag ett bra gästinlägg att dela. Så här betalade den här personen av $65 000 i studielån samtidigt som han investerade.

Idag har jag ett bra gästinlägg att dela. Så här betalade den här personen av $65 000 i studielån samtidigt som han investerade.

Studentlån... alla har dem alla vill bli av med dem. Det här är en berättelse om min kamp med studielån och hur jag fann framgång mitt i en ond cirkel av brådska att investera, spara till ett hus och betala av skulder.

Min bakgrund om studielån

Jag gick i en ganska stor del av statens skola, vilket resulterade i en enorm årlig undervisningsbetalning tillsammans med kost och kost, mat, årliga resekostnader, etc. Jag var tvungen att betala för det på något sätt. Precis som alla andra var jag tvungen att återgå till studielån... Under alla fyra åren. Hoppsan.

Men det var inte allt. Studielån täckte endast undervisningskostnader. Jag var tvungen att arbeta deltid medan jag gick igenom college eftersom jag var tvungen att betala för mat, hyra, levnadskostnader och mer. Enbart på egen hand. Detta slutade med att bli en välsignelse när jag tog examen utan några kreditkortsskulder.

Som finansinriktning under hela college, har jag alltid haft den här fascinationen av personlig ekonomi. Jag läste den på min fritid och verkade alltid nyfiken på hur jag skulle kunna förbättra mig för framtiden.

Efter examen fann jag att det var extremt brådskande att:1) hitta en karriär som var finansrelaterad och 2) använda det jobbet för att förbättra min ekonomiska framtid.

Denna brådska för ekonomisk planering ledde till att jag skapade en färdplan för förmögenhetsstrategi som jag kunde följa. Dessa tips för att skapa välstånd skulle göra det möjligt för mig att:

Jag visste att jag ville åstadkomma alla dessa på samma gång. Genom att skapa min ekonomiska färdplan insåg jag att jag var tvungen att göra många uppoffringar.

En känsla av brådska att betala av studielån, investera OCH spara till ett hus

Genom att ta examen med en finansinriktning på college utvecklade jag denna känsla för "pengaroptimering" i kombination med traditionellt privatekonomitänkande.

Jag införlivade ett annat tillvägagångssätt för återbetalning av studielån eftersom jag ville investera och spara på vägen.

Här var min exakta färdplan för hur jag åstadkom alla tre.

Rakt utanför porten från college visste jag att om jag behövde dra nytta av fördelarna med sammansatt ränta och gratis pengar som min 401k match från min arbetsgivare.

Jag bet tidigt. Jag gjorde det maximala beloppet av bidrag till mina 401k som möjligt (hela $17 000, vilket var maxbeloppet vid den tiden!). I kombination med det gjorde jag det till en poäng att maximera min Roth IRA, som var $5 000 vid den tiden.

Aj! Det gjorde ont i början. Min slutliga hemlön var i princip ingenting. Jag var tvungen att skrapa förbi efter mat medan jag skötte hyresbetalningarna.

Men samtidigt som det gjorde ont i början. Detta var en av de bästa sakerna jag har gjort för min personliga ekonomiska planering.

Jag hade den här känslan av självförtroende att jag skulle vara i bra form om jag bet tidigt i kulan. Min inkomst kommer bara att öka med tiden (så länge jag fokuserar på min karriär).

Jag gjorde just det dock. Medan jag var på jobbet stannade jag sent och kom in tidigt. Jag siktade på tidiga kampanjer.

Jag älskar fördelarna med att investera. Min strategi med mina 401k och Roth IRA-konton inkluderar att investera i lågprisindexfonder för att säkerställa att jag inte urholkar för mycket av mina pensionsvinster på avgifter.

Investering var min högsta prioritet eftersom den till skillnad från skuld har obegränsad uppsida (den går inte till 0) och jag hade en lång startbana för kapitaltillväxt.

Mitt andra steg i min strategi för återbetalning av skulder var att skapa en tabell över den vägda genomsnittliga kostnaden för skulden.

Nästan alla privatekonomiska influencers jag följde sa till mig att skulder är dåliga. Bli av med all skuld du har. Omedelbart.

Jag tog ett lite annorlunda tillvägagångssätt. Jag ville bli av med all skuld som låg till en högre ränta än det långsiktiga genomsnittet av avkastningen på aktiemarknaden och/eller fastigheter.

Varför skulle jag bidra med $1 till något som ger lägre avkastning, går till 0 och inte har någon uppsida? Jag skulle hellre lägga den $1 i något som träffar motsatsen.

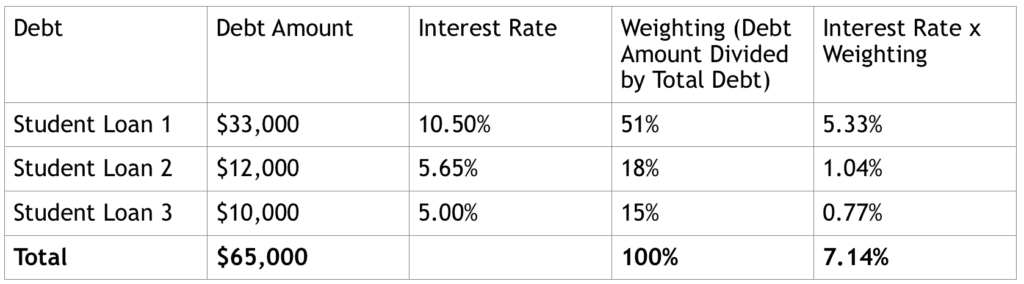

Så här såg min studielånssituation ut efter college när jag satte ihop min vägda genomsnittliga kostnad för skuld:

Ja, jag fick reda på precis när jag tog studenten att jag hade ett privatlån som hade en ränta på 10,50 %! Jag kunde inte tro det. Jag blev bestört. Det här lånet samlade faktiskt på sig ränta medan jag gick i skolan. Jag har sedan dess refinansierat studielånet.

I detta scenario med viktgenomsnittlig skuld bör du betala av den högsta ränteskulden först tills du når en tröskel under efter skatt aktiemarknadens avkastning.

Börsen har historiskt avkastat 7%-9% före skatt, vilket är försiktigt uppskattat till 4,2%-5,4% efter skatt. Detta kan vara mycket högre eftersom jag konservativt antog en skattesats på 40 %.

Med det sagt skulle jag vilja betala tillbaka alla former av skulder som är högre än 4,2-5,4 % ränta. Det slutade med att jag gjorde just det.

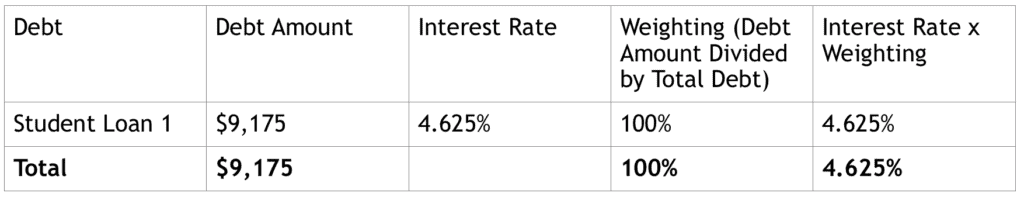

Här är en ögonblicksbild av min nuvarande studielånsbild. Det slutade faktiskt med att jag refinansierade mitt "Studentlån 1" till 4,625 % ränta. Jag tror att jag skulle kunna refinansiera det igen med en lägre ränta. Jag kanske gör det.

Det här är de typer av personliga ekonomiska nyckeltal som jag älskar att följa för att avgöra min lämpliga ekonomiska situation. Siffrorna ljuger aldrig.

Alla extra inkomster du har bör sopas för att återbetala skulder med räntor som är högre än 4,2%-5,4%. Som tur var hade jag extrainkomsten för att kunna göra det.

När jag nådde under tröskeln på 5,4 % ränta vände jag min uppmärksamhet till att fylla upp mina andra finansiella mål. För mig var det

s köper ett hus. Dessa mål kan dock inkludera att investera mer för att leva på utdelningar för alltid (ett nyfunnet mål för mig) eller indexinvesteringar.

Men jag blev lite tagen av min brådska att betala tillbaka studielån. Om du vill investera men inte har några pengar vad gör du? Du går ut och tjänar mer pengar.

Jag hittade några sidospår för att öka min inkomst, vilket inkluderade frilanskonsult, grafisk design och försäljning av fotografi. Detta var bra eftersom detta gjorde det möjligt för mig att dela upp mina mål för arbetsbesparingar och mina mål för inkomstbesparingar.

Jag älskar sidostjam eftersom de har så många fördelar utanför inkomstkomponenten:

Du kan inte ha sidoinkomst för att bara gå ut och spendera den. Jag skapade separata konton för att sätta all sidolivsinkomst på för att nå mitt mål att köpa ett hus.

Detta var obevekligt och krävde mycket disciplin, men det är möjligt. Jag föreslår att du fokuserar på 3-4 sidor och blir mycket bra på dem. Var passionerad och sluta inte arbeta.

För att få alla tre mål att fungera måste du offra helgfester för "fåtöljsfester".

Spolning framåt fyra år efter examen, och genom dessa sidomys kunde jag köpa mitt första hem.

Det finns så många viktiga takeaways från denna resa att vara -65 000 USD i nettoförmögenhet till ett 500 000 USD nettovärde. Låt mig beröra några som hjälper min plan att bli verklighet för dig:

Det finns tillfällen då skulder kan vara bra. Låt oss gå tillbaka till mitt husköp. Om jag skulle ha fokuserat på att betala tillbaka min 4,625% skuld helt tidigt, kanske jag inte har kunnat köpa min första bostad. Tack vare den senaste tidens uppgång i bostadspriserna kunde jag sälja min lägenhet 3,5 år senare. Detta resulterade i en 3x avkastning på min ursprungliga handpenning. Jag kunde rulla in det här till mitt första småhusköp.

På grund av besparingar på vägen medan jag bodde i min lägenhet, vänder jag nu min uppmärksamhet mot att köpa en investeringsfastighet stegvis till mitt senaste köp av enfamiljshus.

Hävstång är bra i rätt situationer. Som private equity-investerare i min nuvarande roll använder vi hela tiden skulder på våra investeringar. När den används på rätt sätt, ökar skulder din investeringsavkastning.

Så var strategisk med dina skuldmetoder. Om du diversifierar tillräckligt kan skulder göra underverk. Speciellt när det är knutet till inkomstproducerande och uppskattande tillgångar.

Var flexibel med din personliga ekonomiska plan. Det är okej att fokusera på flera saker samtidigt. Men korrekt planering i förväg lönar sig mycket. Om du kan behålla stegen längs din plan, kommer du att låsa upp betydande värde när du överpresterar din plan.

Kom ihåg att diversifiera dina inkomstströmmar. Alla av dem kommer inte att öka med tiden, så du måste se till att du har rätt skydd i händelse av en negativ situation.

För de yngre generationerna måste du jobba så hårt som möjligt och börja så tidigt som möjligt. Gör ditt skrivbord till en inkomstbringande maskin genom att stanna till 23.00 vissa nätter. Förvandla ditt skrivbord till ett sidolivsprojekt genom att arbeta med projekt efter arbetstid. Investera i dig själv genom att köpa en bärbar dator som du kan ta alla och arbeta med vad som helst när som helst.

Mina favorittyper av sidostråk är följande:

Arbeta med sidospår, men tappa inte fokus på din karriär. Din karriär kan ta dig mycket långt i dina ekonomiska frihetsmål.

För mig blev jag inspirerad av att hitta ett svar på ett problem. Jag blev också inspirerad av det faktum att jag kunde uppnå ett antal saker samtidigt om jag ville... Jag kunde skapa min egen plan . Ett litet knep som hjälpte mig var att skriva ut flera offerter om ekonomisk frihet och ha dem i min plånbok.

Om du känner dig nere, läs igenom dina favoritcitat om ekonomisk frihet. Dessa hjälper dig att titta på helheten och följa processen.

Här är en av mina favoriter som du kan ta med dig.

"Pengar talar ett språk... Om du räddar mig idag, räddar jag dig imorgon."

Dina mål kan nås oavsett situation. Kom ihåg att personlig ekonomi är relaterad till din ekonomiska situation. Det kallas personligt finansiera av en anledning. Håll dig till en plan som du är mest bekväm med. Det är bara du som känner till din risktolerans bäst.

Vad kommer du att göra för att betala tillbaka dina studielån och uppnå ekonomisk frihet? Vänligen meddela mig i kommentarerna nedan. Jag skulle gärna höra från dig.

Författarbiografi :Millionaire Mob är där människor samlas för att hitta de bästa reseerbjudandena och ekonomiska råd. Vi är specialiserade på utdelningstillväxtinvesteringar, passiv inkomst och resehacking. Våra råd har hjälpt andra att resa runt i världen och uppnå ekonomisk frihet. Följ mig på Instagram eller Twitter.

Vad är Efficient Market Hypothesis eller EMH?

Bitcoin nådde precis $13 000. Här är anledningen till att jag fortfarande köper aktier i Storbritannien för att bli rik

Lagar om att stoppa betalning på checkar

Vad vi gör nu när vi inte längre har en bil

Varje hund/katt förtjänar ett hem men inte alla hem förtjänar ett husdjur