Detta är en oberoende granskning av Nutmeg*-pensionen. Det är bäst att läsa recensionen i sin helhet, men om du vill gå till en viss del av den här recensionen kan du göra det via hyperlänkarna nedan.

Detta är en oberoende granskning av Nutmeg*-pensionen. Det är bäst att läsa recensionen i sin helhet, men om du vill gå till en viss del av den här recensionen kan du göra det via hyperlänkarna nedan.

Sammanfattningsvis känner jag att Nutmeg Pension kan vara lämplig för vissa läsare och jag har därför säkrat ett exklusivt erbjudande för Money to the Masses-läsare som innebär att Nutmeg kommer att avstå från sina förvaltningsavgifter under de första 12 månaderna* (Villkor och villkor gäller). På en investering på £50 000 är det en besparing på upp till £375. Det gör det till det bästa erbjudandet på marknaden för alla robo-rådgivningsföretag eller investeringsplattformar.

För insynens intresse har Nutmeg gått med på att betala en liten avgift för nya kunder som förvärvas via de asteriskerade länkarna i denna artikel. Men redaktionellt oberoende är av yttersta vikt för MoneytotheMasses.com och på inget sätt har denna recension eller mina åsikter någonsin påverkats av tredje part. Jag har inkluderat en länk till Nutmeg direkt längst ned i den här artikeln som du kan använda och MoneytotheMasses.com kommer inte att få någon betalning från din remiss.

Nutmeg är en av de äldsta robo-rådgivarna i Storbritannien och bygger reglerade riskbaserade portföljer sedan 2011. I en värld av gör-det-själv-plattformar som driver aktiva fonder, erbjuder den tillgång till lågkostnadshanterade portföljer av börshandlade fonder som användare kan övervaka och ändra online när som helst på dygnet.

Nutmeg började till en början med att erbjuda ISA och allmänna investeringskonton men gick in i världen av självinvesterad personlig pension (SIPP) 2015. Tekniskt sett, trots sina egna beskrivningar och pressbevakning, är Nutmeg pensionen inte en SIPP eftersom du inte kan välja din egna tillgångar och den investerar bara i ETF:er åt dig. Men du får ändå alla förmåner av en pension, med skattelättnader på avgifter.

Traditionellt sett, om du ville inrätta en pension skulle du behöva ta dig tid att träffa en finansiell rådgivare för att diskutera dina mål och de skulle vanligtvis välja vilken leverantör du skulle använda, eller så kunde du bara lita på vad din arbetsgivare erbjöd. Muskot ger dig mer kontroll med en enklare att använda och billig process.

När du upprättar en muskotpension måste du först ange ditt kön och din ålder och när du planerar att gå i pension. Detta kan vara svårt att veta eftersom alla drömmer om att gå i pension så snart som möjligt, men du måste ha sparat tillräckligt för att kunna behålla din livsstil.

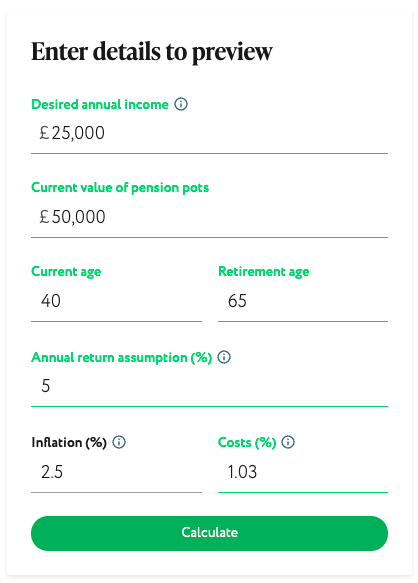

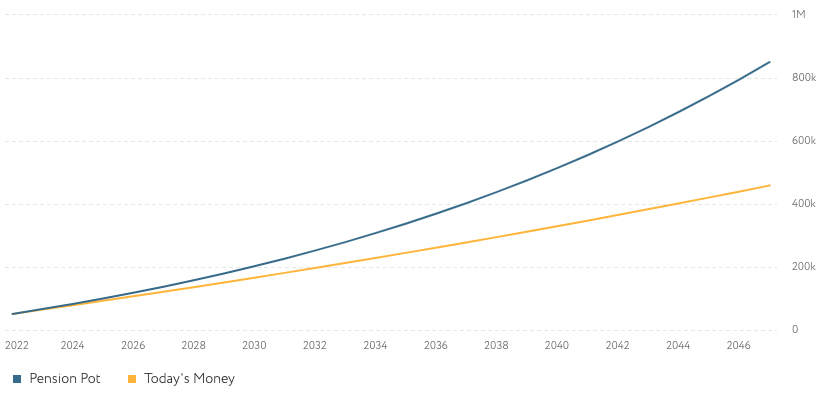

Nutmeg har en praktisk pensionskalkylator (visas nedan) som låter dig mata in din önskade pensionsinkomst och eventuella nuvarande pensionssparande för att se hur mycket du behöver spara och hur möjligt det är att nå ditt mål vid önskad ålder. Med allt detta i åtanke kan du sedan bestämma när du siktar på att gå i pension och kan till och med namnge din pensionspott.

Du väljer sedan hur länge du planerar att spara, hur mycket du vill betala in, antingen från överföringar eller månatliga avgifter, plus allt din arbetsgivare kommer att lägga in.

Till sist måste du bestämma dig för hur stor risk du vill ta. Detta kan vara svårt att beräkna, men Muskot syftar till att förenkla detta genom att erbjuda tio risknivåer, från den minst riskfyllda 1:an till den mest riskfyllda 10:an. Det är svårt att veta vad ett tal betyder, så var och en får ett namn, den lägsta nivån 1 risk har beskrivningen "att undvika risk är en prioritet", medan nummer 5 säger "Jag är villig att ta lite (risk). De som väljer nummer 10 kommer att se ett meddelande som säger:"Jag riskerar stora förluster för högre vinster."

Du kan leka med kalkylatorn för att se hur sannolikt det är att du når ditt mål baserat på de olika portföljerna och bidragsnivåerna. Detta låter dig se hur mycket du ska investera och hur mycket risk du ska ta. Du kommer också att se hur mycket portföljen kommer att kosta samt vilka tillgångar och individuella investeringar som finns i var och en och hur en jämförbar portfölj har presterat under de senaste 22 åren.

Prognoserna kommer också att berätta hur mycket din pension kan vara värd totalt när du går i pension, hur mycket du kan ta som ett engångsbelopp, vad en livränta kan vara värd och hur mycket du kommer att ha bidragit med (se nedan).

När allt detta är bestämt och du registrerar dig tar Nutmeg dig genom en riskbedömning som hjälper till att bygga din profil. Det syftar till att bedöma din investeringserfarenhet, förståelse för risk och förlust och din syn på aktiemarknaden. Nutmeg kommer sedan att rekommendera en av sina portföljer baserat på dina svar och bedömd övergripande risktolerans. Du kan göra om bedömningen om du är osäker på slutsatsen.

Om du är nöjd kan du börja ställa in överföringar från din bank till ditt nya Nutmeg pensionskonto. Användare kan logga in online och ändra bidrag och risknivå när som helst, samtidigt som de övervakar prestanda och prognoser. Nutmeg har också en app som låter dig ändra eventuella avgifter på ISA eller allmänna konton hos leverantören, men du kan för närvarande bara kontrollera din pensionsprestation på den.

Nutmeg har fyra investeringsalternativ, fullt förvaltade, fast allokering, smart alfa och socialt ansvarsfulla portföljer. Vi undersöker hela utbudet av Mutmeg investeringsalternativ i detalj i vår bredare Nutmeg recension.

Nutmeg håller kostnaderna nere genom att använda börshandlade fonder (ETF) som är billigare än aktiva fonder och du får mer transparens vad gäller var dina pengar är placerade. De kan spåra ett index, såsom FTSE 100, eller hålla stats- och företagsobligationer.

Nutmegs personliga pension investeras och förvaltas av Nutmeg, medan administratören är Hornbuckle och förvaltaren är Embark Trustees Limited, ett Hornbuckle-företag. Men all kontakt du får kommer att ske via muskotnöt.

Nutmegs förvaltade portföljer är diversifierade över olika tillgångar, regioner och sektorer, i enlighet med din överenskomna risknivå, och balanseras regelbundet om för att säkerställa att de är på rätt spår för att uppfylla dina mål. Din valda portfölj kan ändras när som helst och Nutmeg erbjuder regelbundet lämplighetsrapporter så att du kan övervaka om din attityd har förändrats och om du är på väg att nå dina mål. Även om detta kan beskrivas som robo-råd finns det faktiskt ett team av riktiga människor som träffas varje månad för att titta på tillgångsallokering och som kommer att göra de ändringar som behövs.

Denna uppställning är ungefär densamma som de flesta robo-adivce-företag, även om det alltid finns undantag som Exo Investing.

Alternativt kan investerare välja att investera via Nutmegs fasta allokeringsportfölj. Till skillnad från de fullt förvaltade portföljerna förändras inte de fasta allokeringsportföljerna dynamiskt som svar på rådande marknadsförhållanden. Som ett resultat av detta är portföljerna med fast allokering billigare än de fullt förvaltade muskotportföljerna, som förklaras nedan i vårt avgiftsavsnitt.

Minimiinvesteringen för en muskotpension är nu bara 500 pund, minskat från 5 000 pund när vi granskade produkten 2018. Vi kommenterade då att 5 000 pund var högt jämfört med deras rivaler och medan muskotnöt hävdade att det högre minimumet hjälpte till att diversifiera fonderna över en rad tillgångar, deras nya strategi verkar vara fokuserad på att skaffa fler tillgångar.

Muskot kommer också att låta arbetsgivare bidra till pensionen vilket är stort positivt. Du måste begära information som sedan kan skickas till din HR-avdelning.

Vem som helst över 55 år kan börja ta ut pengar från sitt pensionssparande men din portfölj kommer att ställas in för att maximera avkastningen fram till din valda pensionsålder som du angav när kontot först skapades. Detta kan ändras när som helst, vilket gör det till en kortare eller längre sikt.

Det finns några val när du går i pension, du kan behålla din pott investerad, gå in i inkomstuttag – så att du kan stanna kvar på aktiemarknaden men göra regelbundna överenskomna uttag – eller använda pengarna för att köpa en livränta. Du kan också ta ut 25 % av din pensionspott skattefritt.

Nutmeg erbjuder bara inkomstuttag, så om du vill köpa en livränta måste du överföra din portfölj till en annan leverantör. Det tillkommer inga extra avgifter för inkomstuttag via Muskot, utöver den vanliga pensionsportföljen och fondavgifterna, men det kommer att tillkomma inkomstskatt att betala på uttag som med all pension.

Du behöver inte bara betala in månatliga avgifter, du kan också lägga till din pension genom att flytta från andra leverantörer. En muskotpensionsöverföring är gratis (även om din befintliga pensionsleverantör kan ta ut en utträdesavgift). Detta kan vara från en gammal eller nuvarande arbetsplatspension, andra SIPP eller personliga pensioner. Du bör dock kontrollera om du kommer att förlora några värdefulla förmåner innan genom att lämna en leverantör, såsom garanterade livränta. Den enda typen av pension du inte kan överföra är en förmånsbestämd eller slutlöneplan.

Muskotpensionsavgifterna för en fullt förvaltad portfölj beror på hur mycket du investerar. Du betalar 0,75 % upp till 100 000 £ och 0,35 % utöver det. Nutmegs fullt förvaltade portföljer har en fondavgift som är i genomsnitt 0,21 % och avgifterna beräknas på daglig basis.

Muskotpensionsavgifterna för en fast allokeringsportfölj beror på hur mycket du investerar. Du betalar 0,45 % upp till 100 000 £ och 0,25 % utöver det. Nutmegs fasta allokeringsportföljer har en fondavgift som är i genomsnitt 0,19 % och avgifterna beräknas på daglig basis.

Muskotpensionsavgifterna för en smart alfaportfölj beror på hur mycket du investerar. Du betalar 0,75 % upp till 100 000 £ och 0,35 % utöver det. Nutmegs fasta allokeringsportföljer har en fondavgift som är i genomsnitt 0,18 % och avgifterna beräknas på daglig basis.

Muskotpensionsavgifterna för en socialt ansvarsfull portfölj beror på hur mycket du investerar. Du betalar 0,75 % upp till 100 000 £ och 0,35 % utöver det. Nutmegs socialt ansvarsfulla portföljer har en fondavgift som är i genomsnitt 0,27 % och avgifterna beräknas på daglig basis.

Dessa siffror tar inte hänsyn till vårt exklusiva Nutmeg-erbjudande* där Nutmeg kommer att avstå från sina förvaltningsavgifter under de första 12 månaderna (Villkor och villkor gäller). Detta är det bästa erbjudandet på marknaden och kan spara någon med en pensionspott på £50 000 upp till £375 under deras första år! Sparandet baseras på de fullt hanterade, socialt ansvarsfulla och smarta alfaportföljerna.

Du kan logga in när du vill se var din pensionspott är placerad och hur den presterar. Du får även en värdering fyra gånger per år.

Tidigare resultat är ingen garanti för framtida avkastning, men Nutmeg har en lång meritlista som du kan se på dess webbplats för att hjälpa dig göra en bedömning. Om du vill se analys av Nutmegs investeringsresultat gentemot andra robo-rådgivningsföretag, läs min fullständiga Nutmeg-recension. Generellt sett har den överträffat ett jämförelseindex bland konkurrenter, särskilt med sina portföljer med högre risk.

För närvarande har Nutmegs lägsta risknivå 1 fullt förvaltade portfölj avkastat 1,6 % under de senaste fem åren eller 0,3 % årligen. Gå upp en risknivå och avkastningen når 10,9 % eller 2,1 % årligen. De på risknivå 3 har sett en avkastning på 17,1 % över fem år och 3,2 % årligen, medan nivå 4 ligger på 22,5 % över fem år och 4,1 % per år.

Den fullt förvaltade medelstora portföljen 5 – som syftar till måttlig tillväxt utan extrem volatilitet – har avkastat 29,2 % på fem år och 5,3 % årligen. Du kommer då in i de mer volatila portföljerna, med nivå 6 som ger en avkastning på 33,7 % över fem år och 6,0 % årligen och nivå 7 på 40,6 % respektive 7,1 %. Nivå 8 har avkastat 46,7 % över fem år och 8,0 % per år, medan nivå 9 ligger på 53,3 % över fem år och 8,9 % årligen. Den högsta risknivå 10-portföljen har gett en avkastning på 56,4 % under fem år och 9,4 % årligen.

Det finns gott om andra robo-rådgivare på marknaden med varierande minimiinvesteringar och produktegenskaper. Nutmegs främsta konkurrenter är Moneyfarm och PensionBee.

Muskotnöt har samma minimiinvestering som Moneyfarm och PensionBee har faktiskt inte ett minimum.

Du får det bredaste urvalet av portföljer med Nutmeg som erbjuder tio fullt förvaltade portföljer, 10 socialt ansvarsfulla portföljer, fem fasta allokeringsportföljer och 5 smarta alfaportföljer. Detta kan jämföras med bara sex portföljer med Moneyfarm och sju med PensionBee.

Alla tre leverantörerna kommer att investera med ETF:er men deras avgiftsstrukturer skiljer sig åt. PensionBees avgifter beror på portföljen samt hur mycket du investerar, med avgifter som sjunker på belopp över £100 000. För pensioner under £100 000 betalar du årliga avgifter på 0,5-0,95 %, beroende på portfölj. Kostnaderna halveras på värden över £100 000. Moneyfarm-investerare betalar 0,75 % på de första £10 000, sedan 0,6 % på valfritt belopp från £10 000 till £50 000, 0,5 % på allt från £50 000 till £100 000 och sedan 0,35% på medel över det. Det finns också en genomsnittlig fondavgift på 0,20 %.

Alla tre leverantörerna tillåter överföringar från andra leverantörer men PensionBees tjänst går lite längre eftersom den också hjälper dig att hitta och konsolidera eventuella pensionssparande du kan ha haft tidigare. Detta gör att det sticker ut som en anständig pensionskonsolideringstjänst, särskilt som du bara kan komma igång genom att göra en överföring.

Nutmeg tillhandahåller en enkel att använda och tillgänglig tjänst som låter dig övervaka prestanda när och var du vill. Det är ett enkelt sätt för en pensionssparare att investera och glömma, antingen genom att välja en fast allokeringsportfölj eller låta Nutmeg göra benarbetet genom att bygga och förvalta din portfölj. Dess avgifter är i linje med konkurrenterna och har en mycket längre investeringsresultat, generellt sett bättre än många av sina konkurrenter (särskilt med sina portföljer med högre risk). Nutmeg kommer dock att avstå från sina förvaltningsavgifter under de första 12 månaderna* (Villkor gäller) vilket underskrider allt som konkurrenterna erbjuder.

De som vill vara mer engagerade har också möjligheten att fördjupa sig och titta under huven för att se vilka fonder och tillgångar deras pengar är investerade i och till och med projicera hur nära de är att nå sitt pensionsmål. Nutmeg ger regelbundet marknadsuppdateringar om sin strategi och i kombination med möjligheten att enkelt ändra bidrag och risker, samt övervaka om och när din portfölj når sitt mål. Det är lätt att se varför Nutmeg har blivit den största robo-rådgivaren i Storbritannien, särskilt som några av de andra fortfarande inte tillhandahåller en pensionsprodukt.

Om Muskotnötspensionen är av intresse föreslår jag att du läser vår fullständiga Nutmeg-recension där jag analyserar Nutmegs investeringsresultat i detalj och även tittar på vem som bör överväga Nutmeg-investeringar, vad dess kunder säger om dess tjänst och hur säkert det är att investera. med muskotnöt.

Det är viktigt att notera att som med alla investeringar är ditt kapital i fara. Värdet på din portfölj med Nutmeg kan gå ner såväl som upp och du kan få tillbaka mindre än du investerar. Tidigare resultat är inte en tillförlitlig indikator på framtida resultat. En pension kanske inte är rätt för alla och skattereglerna kan komma att ändras i framtiden. Sök alltid ekonomisk rådgivning om du är osäker på om en pension är rätt för dig.

*Nutmeg har gått med på att betala en liten avgift för nya kunder som förvärvats via de asteriskerade länkarna i denna artikel, vilket hjälper oss att hålla MoneytotheMasses.com fri att använda. Men som du tydligt kan se har detta inte på något sätt påverkat denna oberoende och balanserade recension av produkten. Använd följande länk om du föredrar att MoneytotheMasses.com inte får någon betalning för din remiss - Muskotnöt