Den här artikeln ingår i en serie om effekterna av covid-19 på den schweiziska banksektorn. Deloitte kommer att fortlöpande publicera sina perspektiv på viktiga implikationer och potentiella lösningar som banker bör överväga.

De negativa effekterna på den schweiziska ekonomin som utlösts av covid-19-krisen blir allt mer synliga och konsekvent värre. Baserat på de senaste SECO-prognoserna förväntas schweizisk BNP för närvarande minska med 6,7 % i år och lågkonjunkturen kommer med största sannolikhet att pågå till 2021.

Regeringen har vidtagit kraftfulla proaktiva åtgärder för att selektivt stödja den lidande ekonomin. Dessa inkluderar bland annat tillhandahållande av tillfälliga likviditetslån till små och medelstora företag på totalt 40 miljarder CHF (motsvarande över 5 % av schweizisk BNP) och tillfälliga FINMA-undantag för banker.

Från vår analys av relevanta covid-19-scenarier ser vi dock fortfarande betydande risker för schweiziska banker i den nuvarande situationen med potentiellt allvarliga kort- och medellångsiktiga effekter på deras resultat, balansräkning och kapitalställning. Om vi antar en ekonomisk nedgång som följer ett "L-scenario", har vi simulerat att företagens fallissemang i genomsnitt kan öka till över 3 % (dvs. fem gånger över det historiska genomsnittet). Dessutom, från vårt arbete som revisor och rådgivare till schweiziska banker, ser vi redan nu de ekonomiska effekterna komma igenom med en ökning av kreditnedskrivningstakten. Därför kräver den nuvarande situationen ett omedelbart svar från bankcheferna:

I detta avseende har Deloitte (i) utvecklat en detaljerad bild av relevanta scenarier för den aktuella krisen, (ii) har ett beprövat verktyg till hands för att ge stöd för att hantera situationen och (iii) kan definiera handlingsplaner för att mildra riskerna och hjälpa schweiziska banker att navigera framgångsrikt genom denna kris.

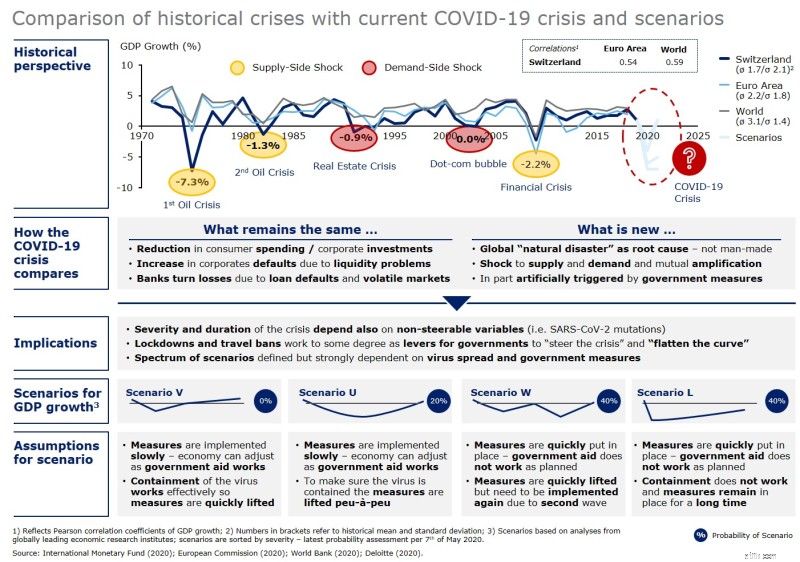

I jämförelse med andra kriser i det förflutna är den nuvarande covid-19-krisen unik med tanke på dess samtidiga chock för både utbuds- och efterfrågesidan av ekonomin. Därför jämförs krisens förväntade svårighetsgrad under tiden med vad den schweiziska ekonomin upplevde under den första oljekrisen i mitten av 1970-talet.

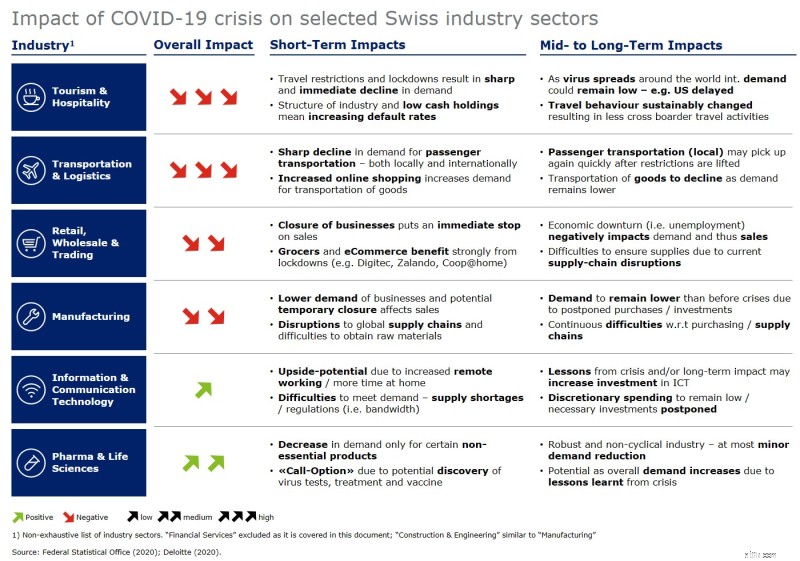

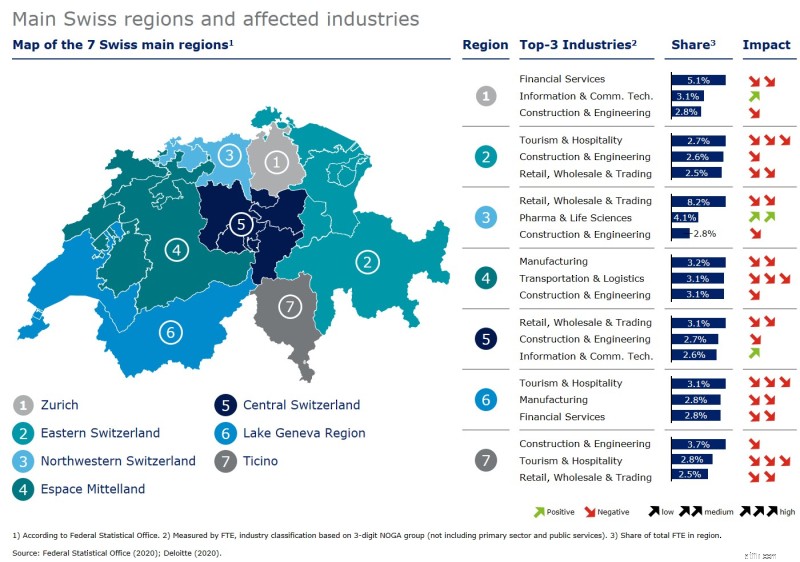

För banker kommer det att vara nyckeln i ett första steg att driva deras strategiska scenariosyn om hur krisen kan förverkligas på kort till medellång sikt. Här är det av stor vikt att inte begränsa analysen till en nationell, det vill säga schweizisk nivå, utan att beakta såväl industri- och sektorsnivåer som större regionala nivåer. Till exempel, medan läkemedelssektorn i Basel-regionen till och med kan dra nytta av utvecklingen av antikroppstester eller ett vaccin mot SARS-CoV-2, kommer turistsektorn i Graubünden och Valais-regionerna att behöva klara av en avsevärd minskning av bokningar.

I ett andra steg måste bankerna översätta sina strategiska scenariovyer till ett konkret mått på den sannolika effekten på deras resultat, balansräkning och kapitalposition. Detta kan till exempel göras med hjälp av en omfattande lånebokanalys med fokus på att identifiera koncentrationer av exponeringar på deras balansräkningar mot (i) staka namn, (ii) branscher/sektorer och (iii) regioner.

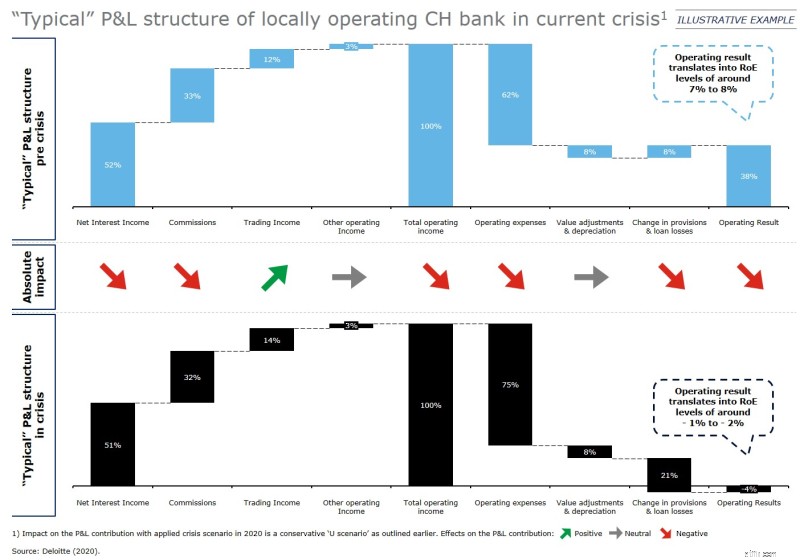

Vår analys visar att under rådande makroekonomiska prognoser för 2020 och 2021 är positiva rörelseresultat för lokalt verksamma schweiziska banker i riskzonen och kan bli negativa, främst på grund av minskade ränteintäkter och ökade reserveringar och kreditförluster.

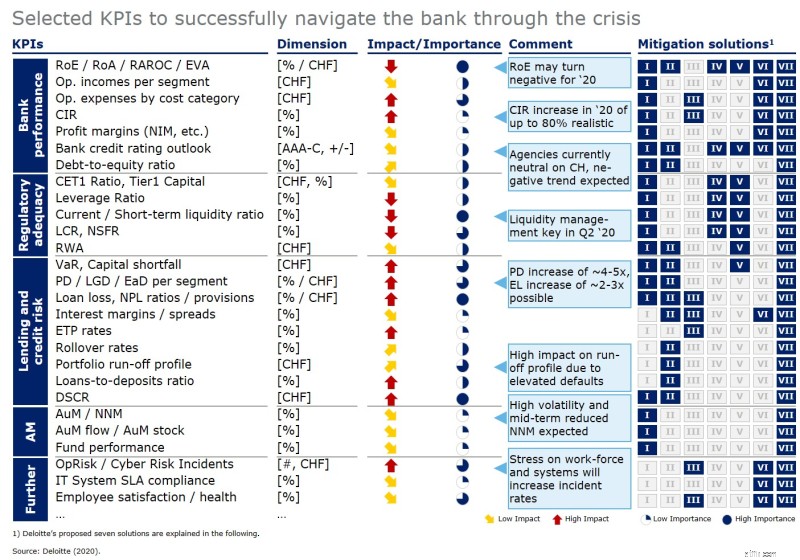

Som ett sista steg kan banker definiera en uppsättning kärn-KPI:er för målsättning, övervakning och aktiv förvaltning för att framgångsrikt navigera genom krisen och för att säkerställa kontinuerligt positiva operativa resultat. Ur vårt perspektiv ska dessa kärn-KPI:er fokusera på bankernas:

För att hantera denna uppsättning nyckeltal framgångsrikt har vi identifierat sju begränsningslösningar som vi anser vara bäst lämpade för att hjälpa banker att navigera genom den nuvarande krisen.

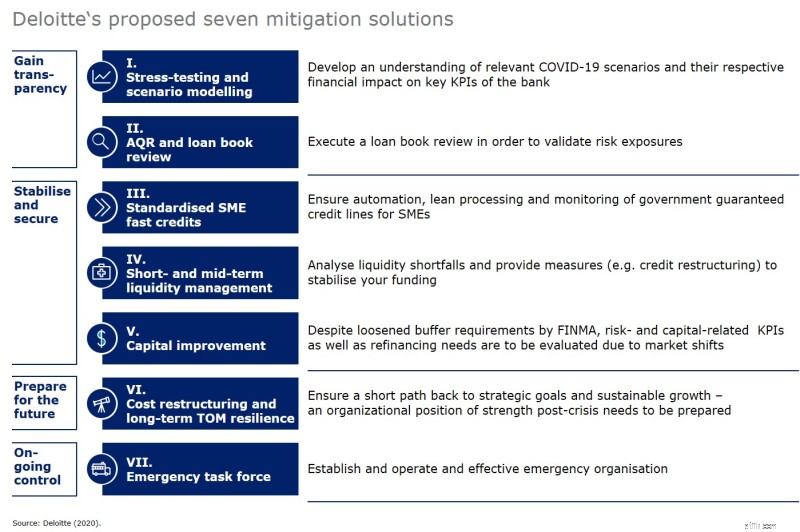

Enligt ovan föreslår vi att bankerna i första hand ska få full insyn i sina scenariovyer och att utföra en omfattande lånebokgranskning för att få relevanta insikter om potentiella effekter på deras balansräkningar. Vidare ska begränsningslösningar fokusera på att stabilisera och säkra bankernas lönsamhets-, kapital- och likviditetspositioner. I ett sista steg ska begränsningslösningar förbereda bankerna för världen efter krisen. En nödgrupp inom banker kan inrättas, som fungerar som den relevanta myndigheten för att samordna och styra de tidigare definierade begränsningslösningarna övergripande.

På Deloitte tror vi att även om den schweiziska regeringen redan har vidtagit åtgärder för att lätta på spärrrestriktionerna, är toppen av den ekonomiska nedgången fortfarande kvar. De effektiva proaktiva åtgärder som vidtagits – särskilt beviljandet av tillfälliga likviditetslån till små och medelstora företag på totalt 40 miljarder CHF – har för närvarande framgångsrikt avvärjt en omedelbar krasch i den schweiziska ekonomin. Vi förväntar oss dock att den ekonomiska aktiviteten kommer att ligga kvar på låga nivåer under de kommande månaderna och att företagens fallissemang (särskilt inom små och medelstora företag) kommer att börja öka under tredje och fjärde kvartalet 2020 i enlighet därmed. Därför är det nu dags för bankerna att förbereda sig och att (i) få insyn i de scenarier som eventuellt kan inträffa (ii) identifiera deras respektive effekter på deras finansiella ställning och (iii) definiera proaktiva begränsningslösningar för att framgångsrikt navigera genom kris under de kommande månaderna.

Vi hoppas att detta korta dokument kommer att hjälpa dig att vidta lämpliga åtgärder för att utveckla ett lämpligt arbetssätt för din bank. Om du har några frågor delar vi självklart mer än gärna våra erfarenheter och insikter med dig vidare.