Övergången från interbankerbjudna räntor (IBOR) till nya alternativa riskfria räntor (RFR) markerar en historisk vändpunkt på finansmarknaderna. Med ett upphörande av LIBOR förväntas i slutet av 2021, måste banker och andra finansiella aktörer fokusera på lämplig övergångsplanering. Schweiziska banker har redan fått en del erfarenhet i detta avseende, med övergången från Tomorrow/Next Indexed Swaps (TOIS)-fixing till Swiss Average Rate Overnight (SARON); men ersättningen av CHF LIBOR kommer att bli mycket mer komplex på grund av dess betydelse som grund för prissättning av schweiziska lån. En stor del av de finansiella kontrakten som hänvisar till CHF LIBOR har förfallodatum efter 2021, så reservbestämmelser måste stå högt på övergångsagendan för schweiziska banker för att säkerställa kontraktskontinuitet.

Reservramverket som utvecklats av International Swaps and Derivatives Association (ISDA), som allmänt antagits av nationella arbetsgrupper, har tre komponenter. Reservbeskrivningen, inklusive utlösare av pre-avbrytande och upphörande, måste definieras; och både löptider och räntejusteringar måste göras, som en konsekvens av strukturella skillnader mellan IBOR och RFR. Även om fokus för den här bloggen ligger på spridningsjusteringar för CHF LIBOR och SARON, kan begreppen som beskrivs här tillämpas generellt på andra valutor som US-dollar.

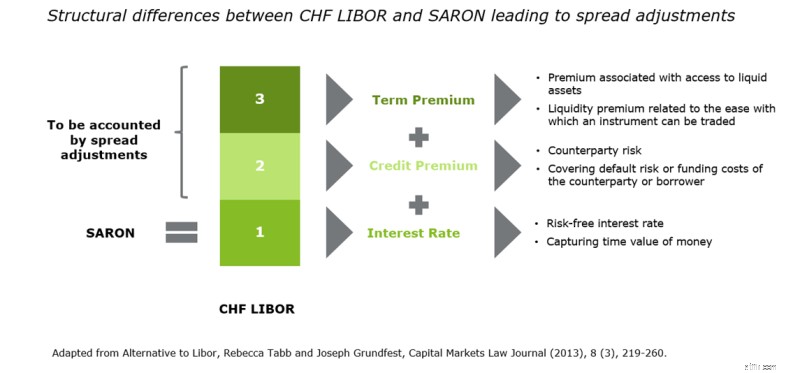

SARON är en riskfri, säkerställd ränta som härrör från transaktioner över natten på den säkrade schweiziska penningmarknaden; och den skiljer sig därför väsentligt från CHF LIBOR, som är en osäkrad interbankutlåningsränta. CHF LIBOR innehåller inte bara en kreditriskpremie, utan också en extra löptidspremie som återspeglar likviditet och fluktuationer i efterfrågan och utbud.

Figur 1:Strukturella skillnader mellan CHF LIBOR och SARON som leder till spridningsjusteringar (Källa:Deloitte, 2019)

Som illustreras i figur 1 måste spridningsjusteringar införas för att ta hänsyn till skillnaderna mellan SARON och CHF LIBOR, säkerställa kontraktskontinuitet och minimera värdeöverföring vid övergång. Under utvecklingen av reservramverket har följande tre vägledande principer följts av ISDA och andra arbetsgrupper:

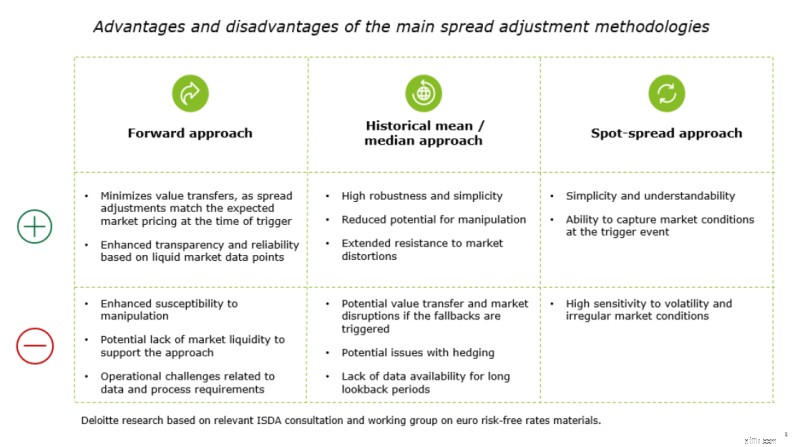

Följande tre spridningsjusteringsmetoder har varit föremål för omfattande ISDA-konsultationer:

Alla tre spridningsjusteringsmetoderna som beskrivs ovan har fördelar och nackdelar, som visas nedan.

Figur 2:Fördelar och nackdelar med de viktigaste metoderna för justering av spridning (Källa:Deloitte, 2019)

Eftersom alla tre metoderna uppfyller urvalskriterierna i olika grad finns det inget enskilt alternativ anpassat för alla behov som garanterar nollvärdeöverföring (dvs. det kommer alltid att ske en överföring av ekonomiskt värde mellan parterna som är inblandade i det finansiella kontraktet). Icke desto mindre måste valet av tillvägagångssätt för specifik spridningsjustering säkerställa en smidig övergång och konsekvent metodik. Efter ISDA-konsultationer där majoriteten (nästan 70 procent) av marknadsaktörerna angav att de föredrar det, valdes den historiska medel-/medianmetoden baserat på dess enkelhet, robusthet och motståndskraft mot snedvridning och manipulation. Ytterligare förfining och detaljering av det historiska medelvärdet/medianen förväntas vara klart i slutet av 2019, när typen av medelvärde (medelvärde, trimmat medelvärde eller median) och längden på tillbakablicksperioden behöver specificeras.

Den schweiziska nationella arbetsgruppen (NWG) för referensräntor har fokuserat på en lämplig reservdesign, spridningsjusteringar. För derivat är det föreslagna reservförfarandet att ändra ISDA-protokollet och huvudavtalen i enlighet med föredragen metod för historiskt medelvärde/median. Initial NWG-analys (presenterad vid dess 21 st möte) indikerar att medianen är stabilare än medelvärdet, när man jämför 6M - CHF LIBOR med en beräknad 6 månaders efterskott SARON. Som ett resultat bör medianen vara den föredragna metoden för att minimera värdeöverföring.

För lån och inlåning. NWG utvecklade en dedikerad reservmall tillsammans med advokatbyrån Homburger. Nödvändigheten av att utveckla en schweizisk specifik mall beror på att internationella modellklausuler har utvecklats för professionella motparter, medan CHF LIBOR också används flitigt på bostadslånemarknaden för privatpersoner i Schweiz. Inom den föreslagna ramen föreslås följande vattenfallsmetod för att fastställa lämpliga LIBOR-ersättningssatser för lån och inlåning:

Med reservbestämmelser som ska slutföras av ISDA i slutet av detta år, måste schweiziska banker börja intensifiera sina övergångsinsatser och utveckla riktade lösningar. Vi rekommenderar starkt att du börjar med en lämplig övergångsstrategi för berörda produkter och kontrakt. Proaktiv, transparent kundkommunikation kommer att vara nyckeln, tillsammans med en LIBOR-portföljstrategi och kontraktsmässig saneringsdesign.

Schweiziska banker måste förbereda sig på att reservbestämmelserna (inklusive pre-cessation triggers) träder i kraft när LIBOR-upphörande utlöses. Som redan påpekats i tidigare bloggar kommer implementeringen av övergångsändringarna att vara ett enormt åtagande, som påverkar nedströms system, processer och procedurer över hela banken. Med den kommande definitionen av reservbestämmelser måste schweiziska banker följa utvecklingen noggrant och anpassa sitt tillvägagångssätt med beslutsprocessen på marknaden. När reservdesignen har specificerats måste beräkningsmotorer och system justeras, baserat på ISDA-kraven och den föreslagna mallen för privatlån.

För mer om övergångsprocessen, utforska Deloittes nyligen publicerade insikter om resan framåt för IBOR.

En megadividend FTSE 100-aktie jag skulle köpa tillsammans med Legal &General Group plc

TaxCalc lanserar funktionen mot penningtvätt

Hur lång tid tar det för en bedömning och titelsökning på ett hem?

5 frågor att ställa innan du anlitar en finansiell expert

7 dumma sätt att pensionärer spränger sina besparingar