Regelbundna läsare kanske är medvetna om att jag upprepade gånger har påpekat hur svårt det är för fonder att slå NIfty Next 50 (NN50)-index när det gäller absolut avkastning* och att ingen aktiv aktiefond använder det som riktmärke! I det här inlägget klassificerar jag NSE-index i termer av risk och påpekar den unika positionen för Nifty Next 50. Låt oss försöka svara på två frågor:(1) Vilket index har en risk-avkastningsprofil som liknar NN50? (2) Finns det något index som har erbjudit bättre avkastning till lägre risk än NN50? Det här inlägget är inspirerat av Subrat Dash som ställde den här frågan i FB-gruppen Asan Ideas for Wealth.

* Och hur lätt det är att sänka risken jämfört med NN50. Som vanligt verkar många ha ignorerat detta faktum eftersom de påstås ha "högriskaptit". Tja, hoppas att de har lite antacida i lager. Obs! SEBI har i sitt cirkulär för placeringsfondklassificering angett följande som en definition för stora aktier: 1:a -100:e företag i termer av fullt börsvärde. Om du tar detta på allvar då kommer NN50 att kallas en stor keps, som du kommer att se nedan, det är den inte!

Vad är NIfty Next 50?

Det här är de tidigare inläggen på NN50:

Det här är min portfölj vs Sensex, Nifty Next 50:Vill du kolla din?

Nifty Next 50:Benchmark Index That No Mutual Fund Would Touch?!

Utvärdera Nifty Next 50 som en indexfond

Vi klassificerar baserat på volatilitet och inte baserat på avkastning. Anta att du frågar "vilket instrument ger mig 25 % avkastning?". Svaret är:Ibland kan guld erbjuda 25 %, ibland kan aktier, ibland kan fastigheter, ibland kan till och med statsobligationer, ibland kan valutor... Svaret är korrekt, men inte användbart eftersom frågan är felaktig. En bättre fråga skulle vara, "hur ofta skulle jag få 25 % från X.Y- eller Z-instrument och med vilken risk?"

Poängen är att det är rik som skiljer instrumenten åt som påpekats här: Investera i Cryptocoin vs Trading in Cryptocoin (det här inlägget handlar inte bara om krypto) och här: Nyckeln till framgångsrika fondinvesteringar och här: När ska man välja vilken aktiefond ? och här: Guld är mer riskabelt än aktier!

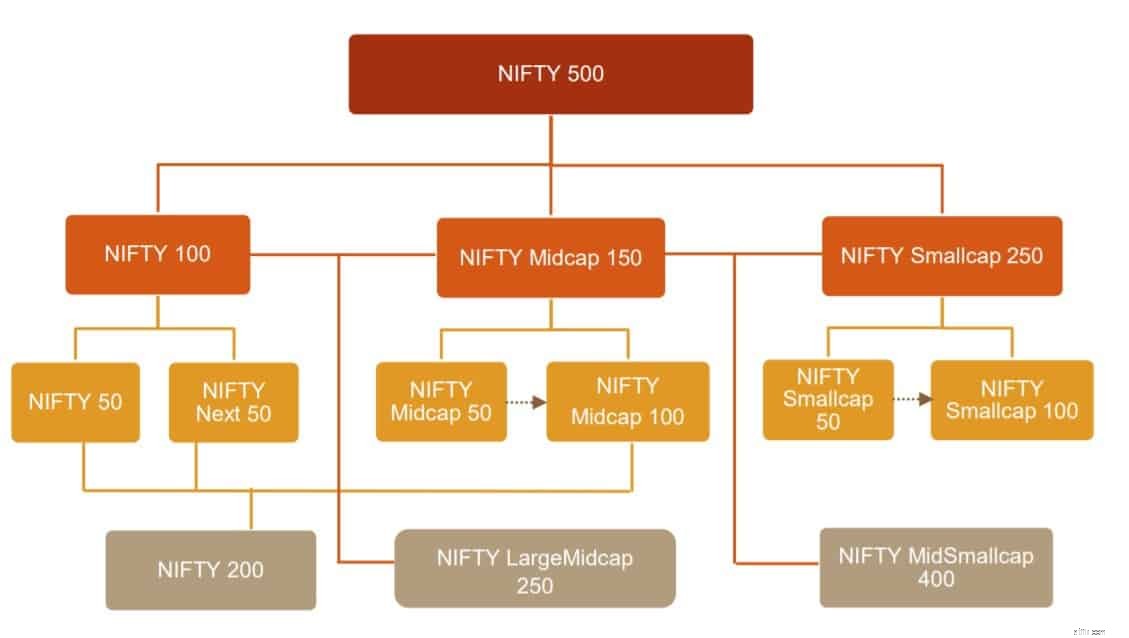

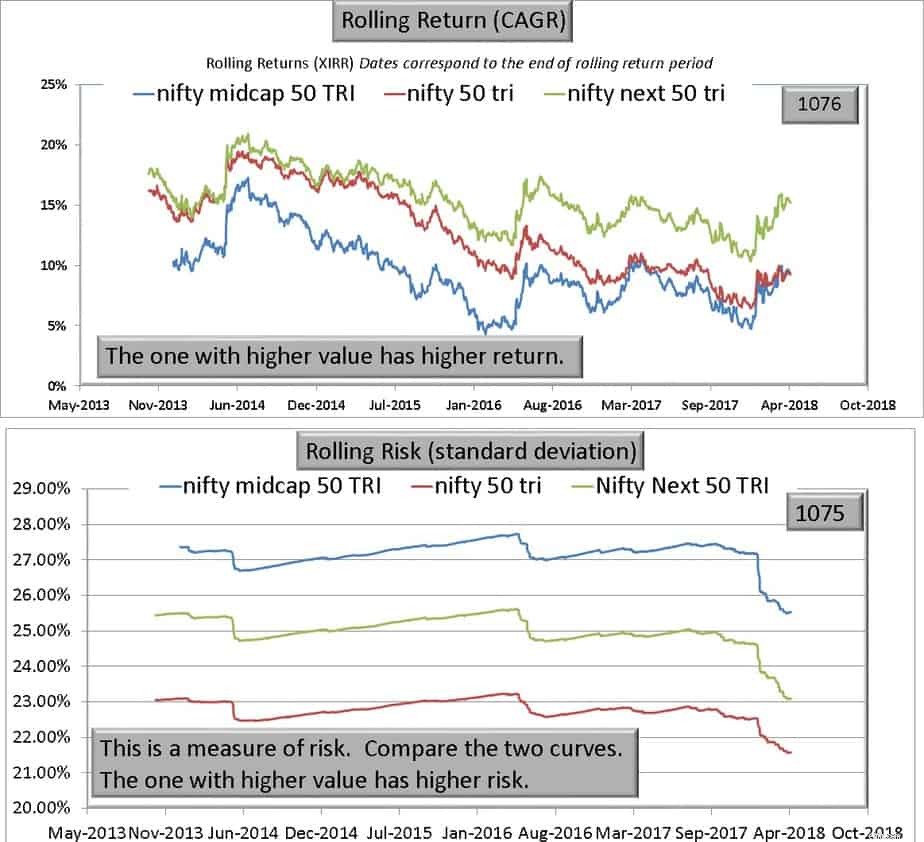

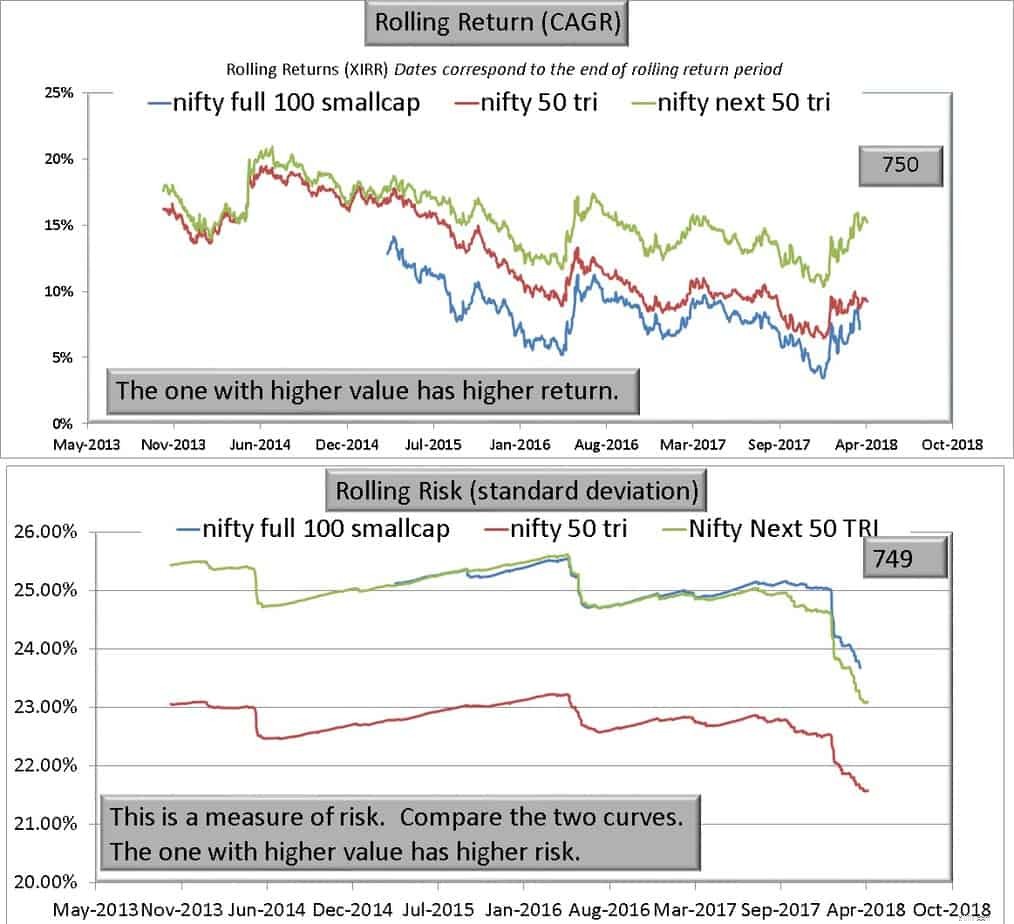

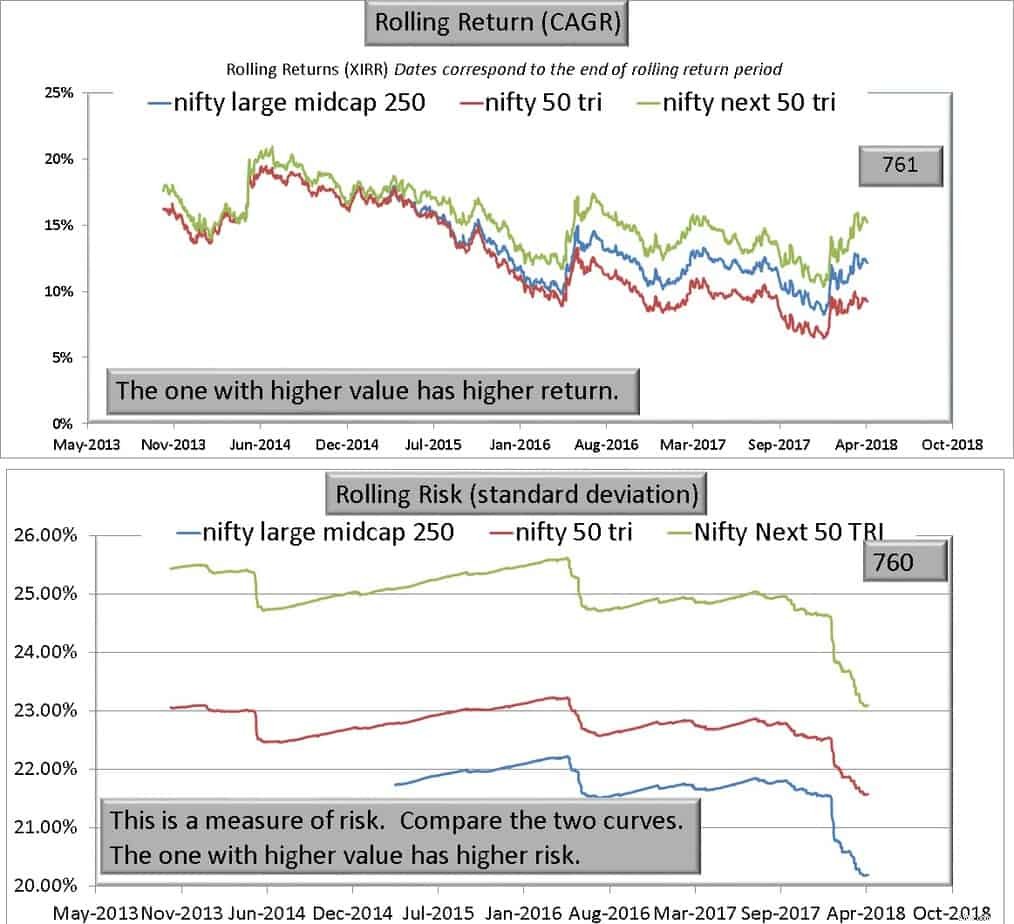

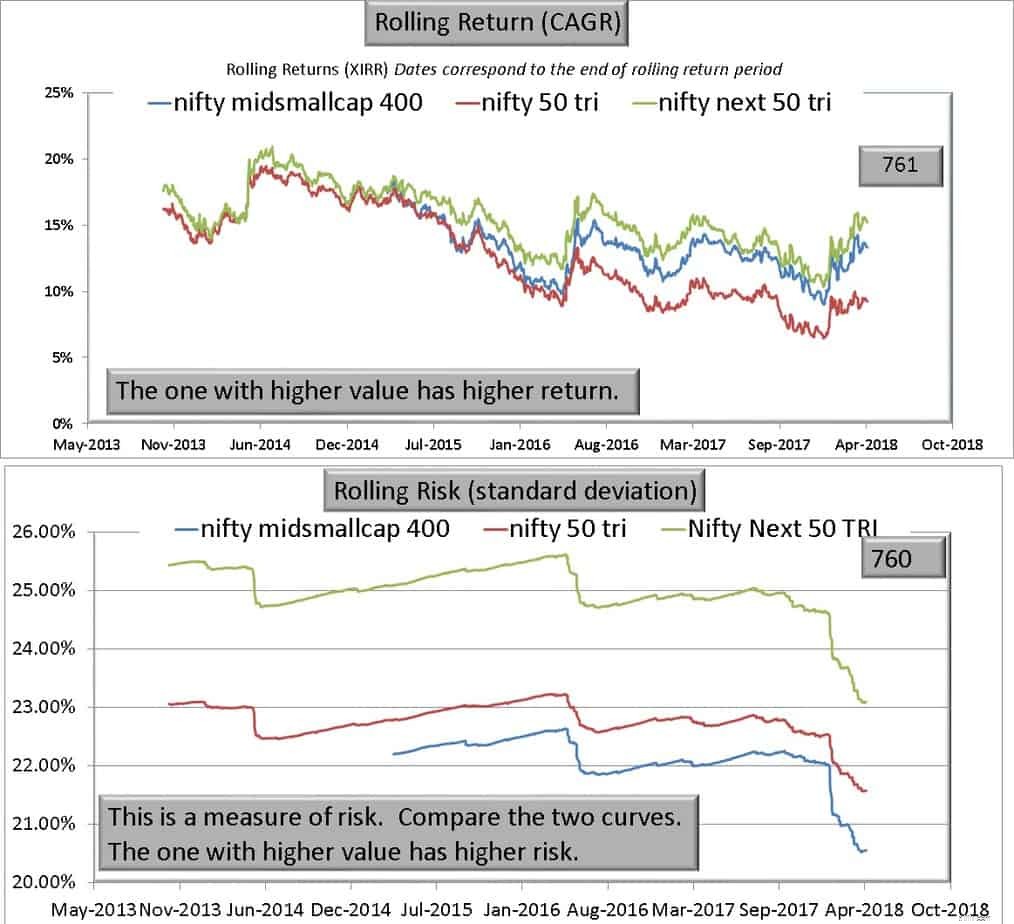

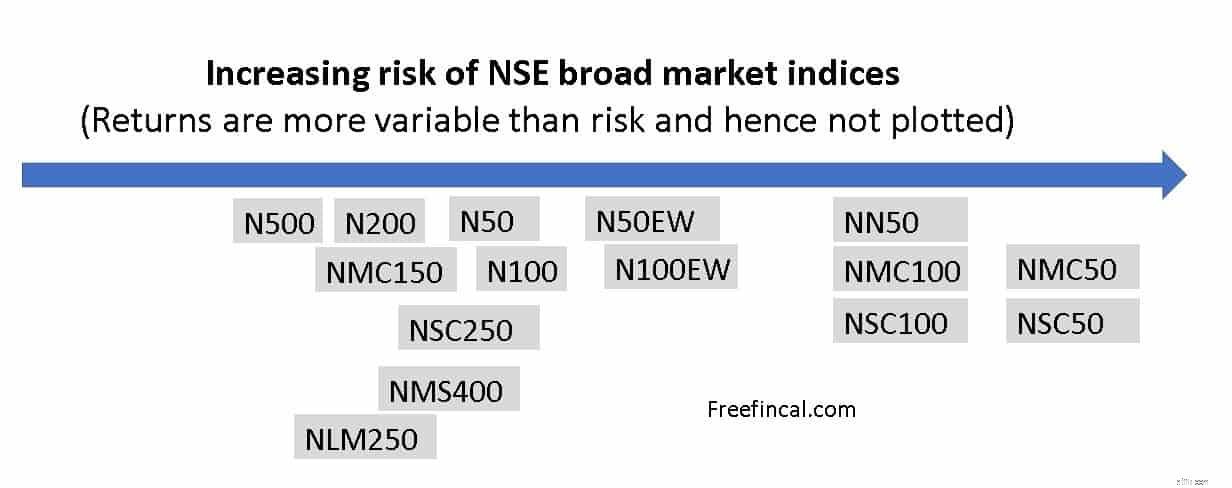

Utgående från de 500 bästa företagen baserat på fullt börsvärde, har NSE härlett följande index. Källa:bred marknadsmetodik. Vi kommer att studera dessa index nedan  Vi kommer att överväga både rullande avkastning (högre är bättre duh!) och rullande standardavvikelse (ett mått på volatilitet – lowe is better) över en tioårsperiod och använd Nifty 50 (N50) och Nifty Next 50 som dubbla riktmärken. Som nämnts ovan är vårt mål att svara på två frågor: 1) Vilket index har en risk-avkastningsprofil som liknar NN50? (2) Finns det något index som har erbjudit bättre avkastning till lägre risk än NN50?

Vi kommer att överväga både rullande avkastning (högre är bättre duh!) och rullande standardavvikelse (ett mått på volatilitet – lowe is better) över en tioårsperiod och använd Nifty 50 (N50) och Nifty Next 50 som dubbla riktmärken. Som nämnts ovan är vårt mål att svara på två frågor: 1) Vilket index har en risk-avkastningsprofil som liknar NN50? (2) Finns det något index som har erbjudit bättre avkastning till lägre risk än NN50?

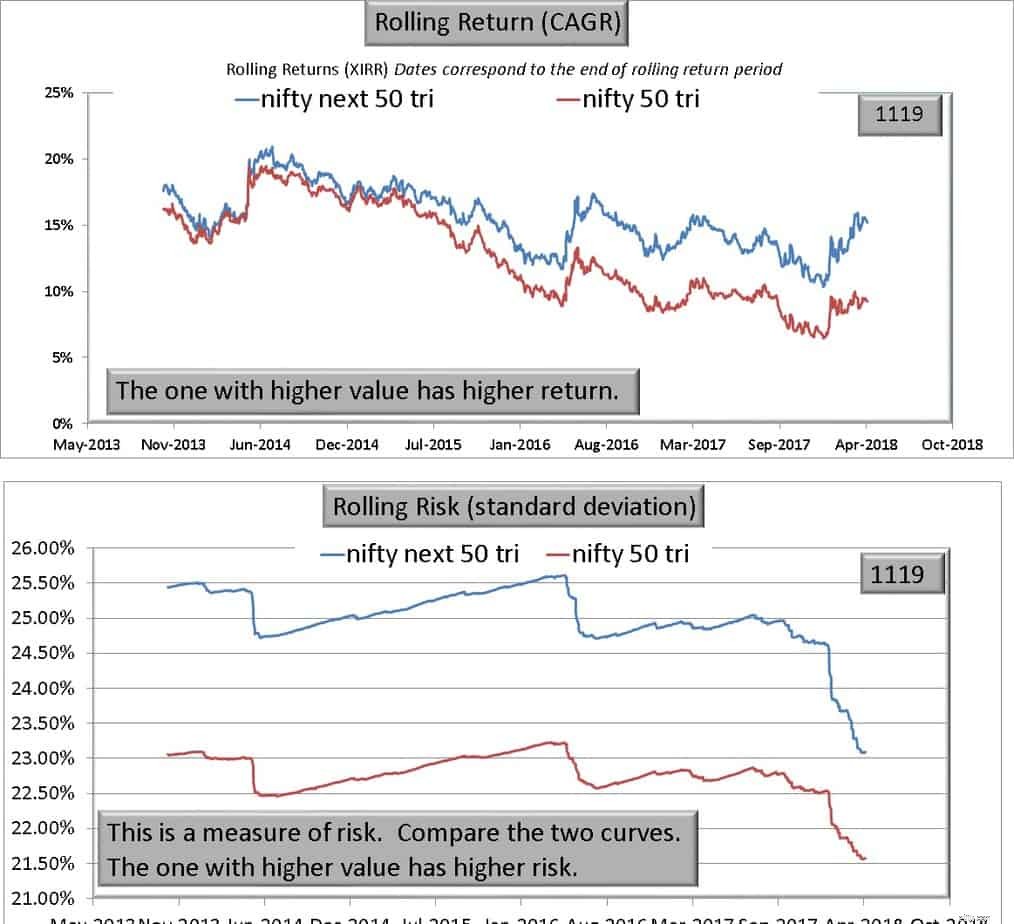

Den översta panelen har 10-åriga rullande avkastning med 1119 (10-års avkastning) datapunkter. Den nedre panelen har 10-årig rullande risk med 1119 datapunkter. Det här är mönstret som följs för alla diagram som du ser nedan.

Lägg märke till att NN50 generellt sett har klarat sig bättre än N50 i 5-årsperioden (se horisontell axel) men den är cirka 10 % mer flyktig (detta är signifikant). Vi kommer nu att överväga andra breda marknadsindex med dessa två som referenspunkter.

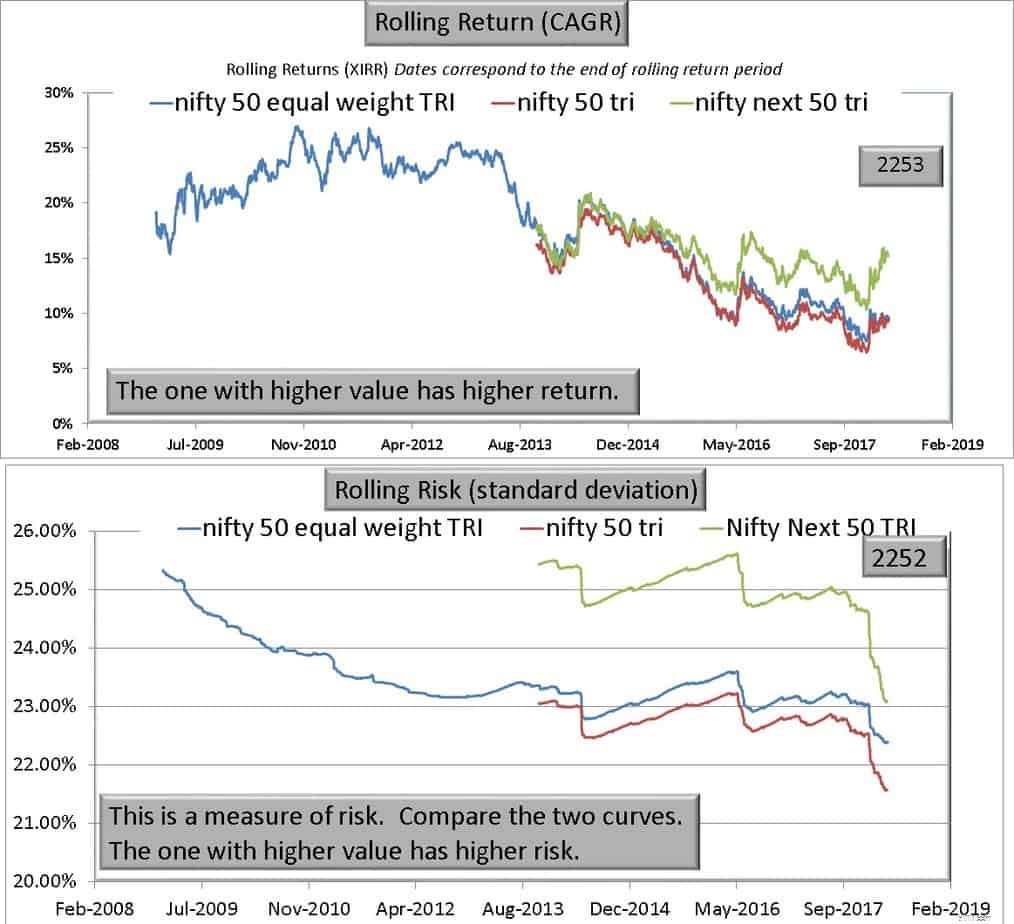

Likaviktsindexet kommer att ha en lika stor allokering till alla 50 aktier. Se: Nifty 50 Equal Weight Index vs Nifty 50:Ger samma vikt fler avkastning?

Observera att N50EW har lite mer risk än N50 på grund av lagerviktsskillnaden men avkastningen kanske inte alltid är högre.

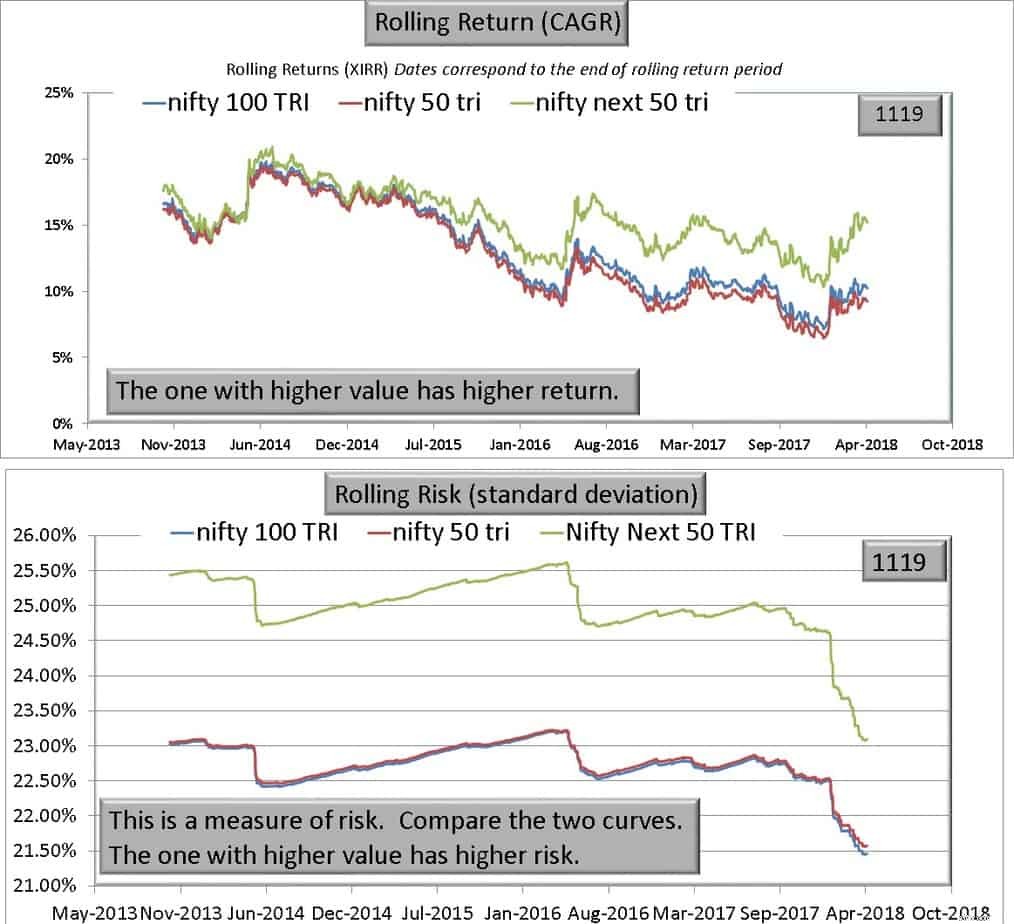

Om jag lägger till N50 och NN50 får jag de partiella fördelarna med NN50?

Svaret är nej! Eftersom aktier med högre börsvärden kommer att ha en högre vikt. N100 har en liknande riskprofil som N50 och ger lite mer avkastning, men inte för mycket och inte alltid.

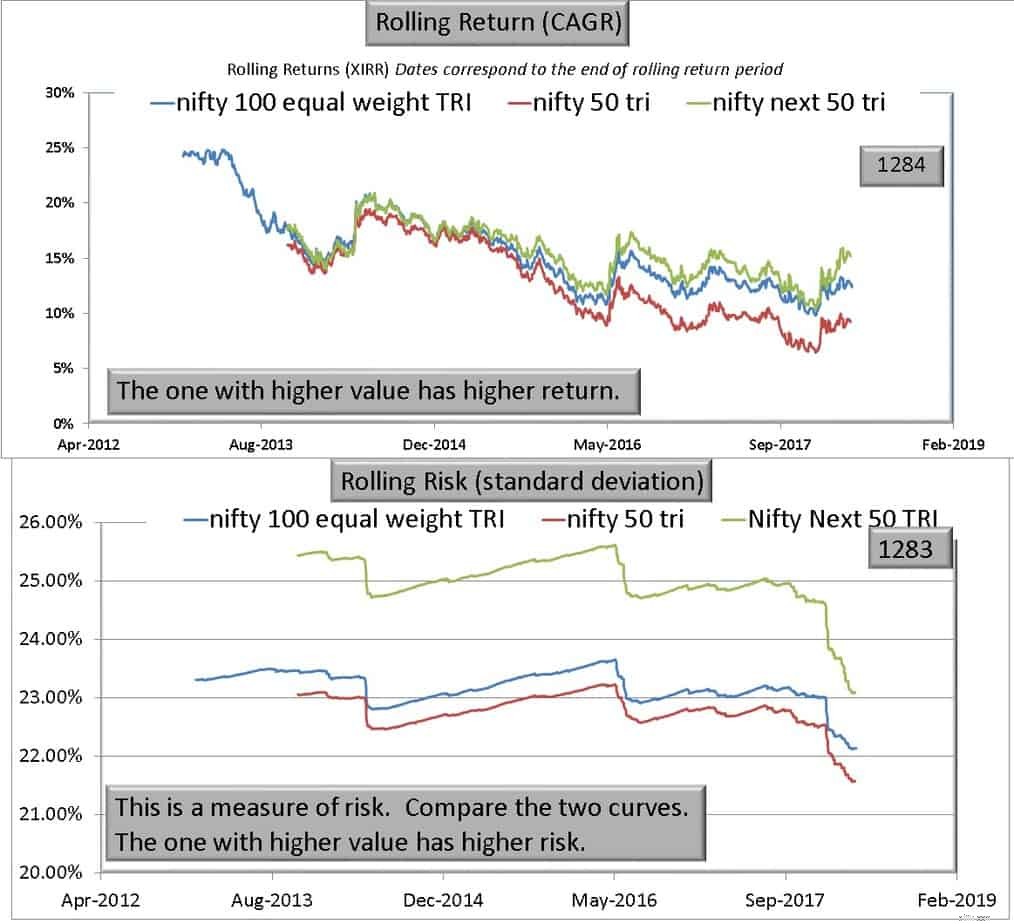

Så vad händer om jag väljer lika vikt av de 100 bästa aktierna?

Det är inte alls dåligt! N100EW erbjuder en belöning nära N50 men med betydligt lägre risk. Detta är ett bra alternativ för dem som inte kan hantera den överdrivna volatiliteten hos NN50.

Det är inte alls dåligt! N100EW erbjuder en belöning nära N50 men med betydligt lägre risk. Detta är ett bra alternativ för dem som inte kan hantera den överdrivna volatiliteten hos NN50.

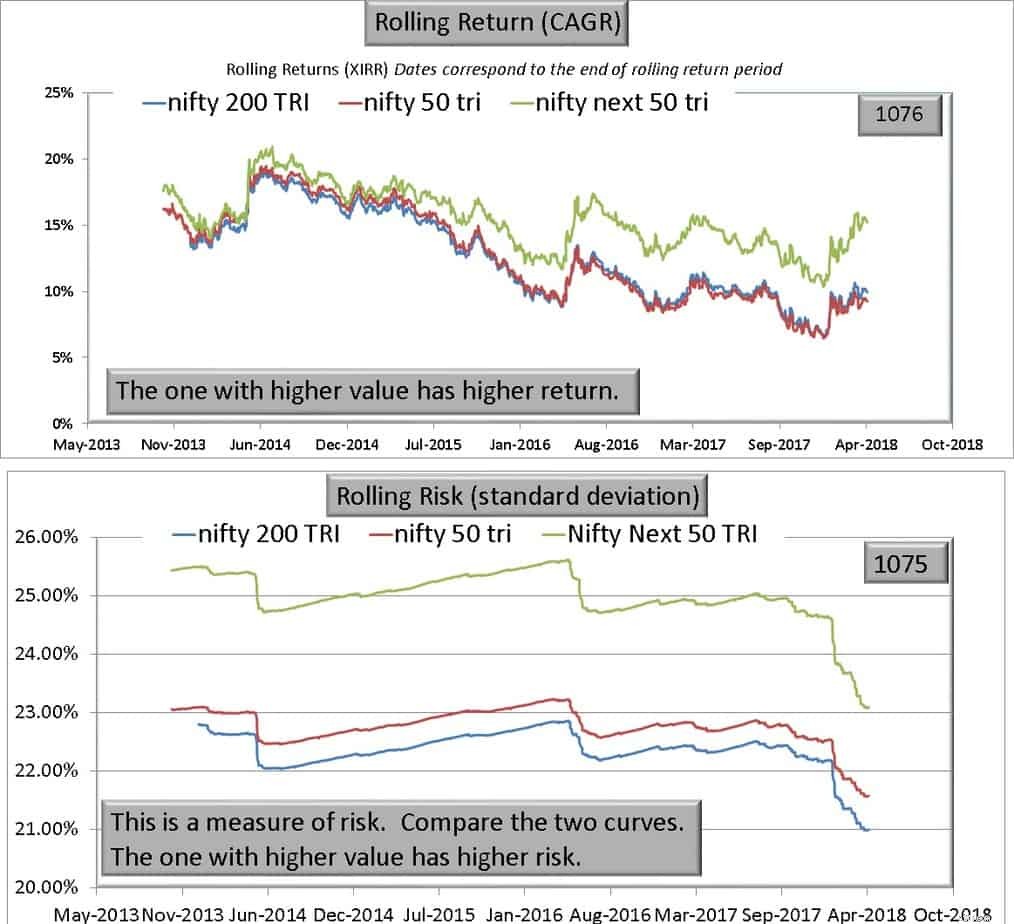

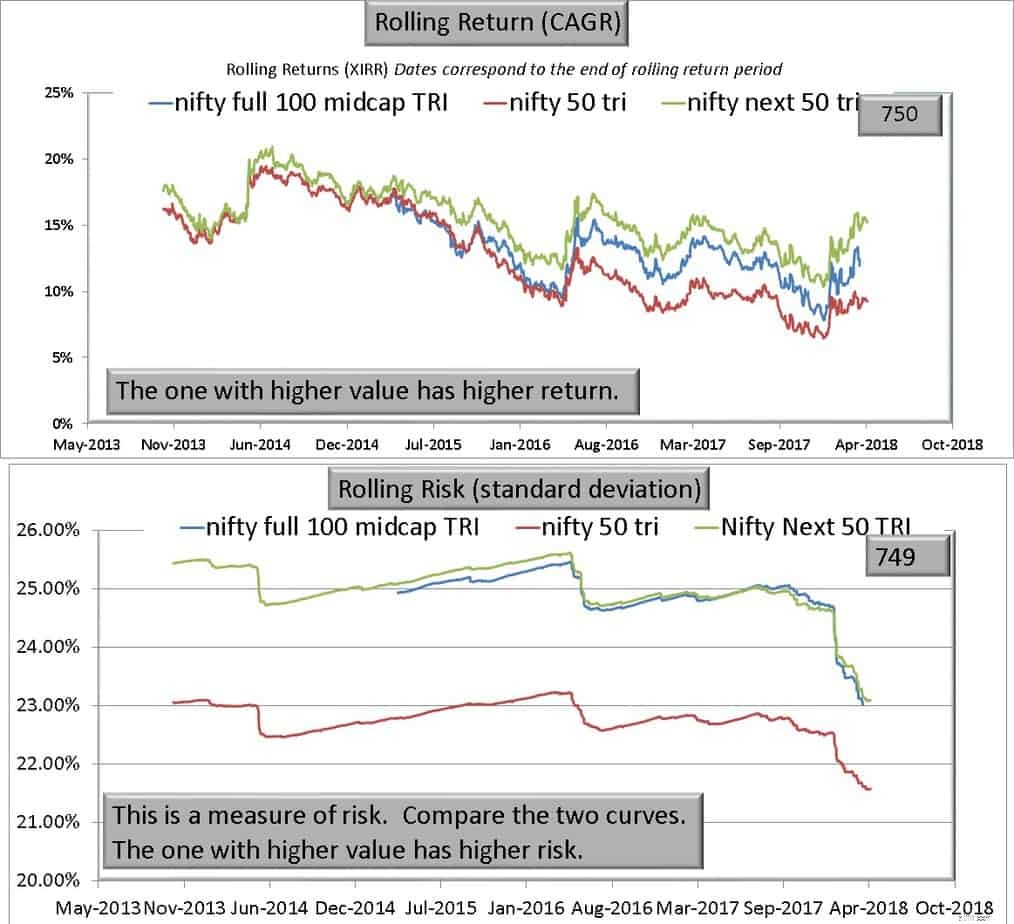

Vad händer om vi lägger till 100 fler aktier för att göra det till N200?

Lägg märke till hur diversifiering minskade risken men inte behåller avkastningen. N200 är ett bättre val än N50 om vi går efter detta.

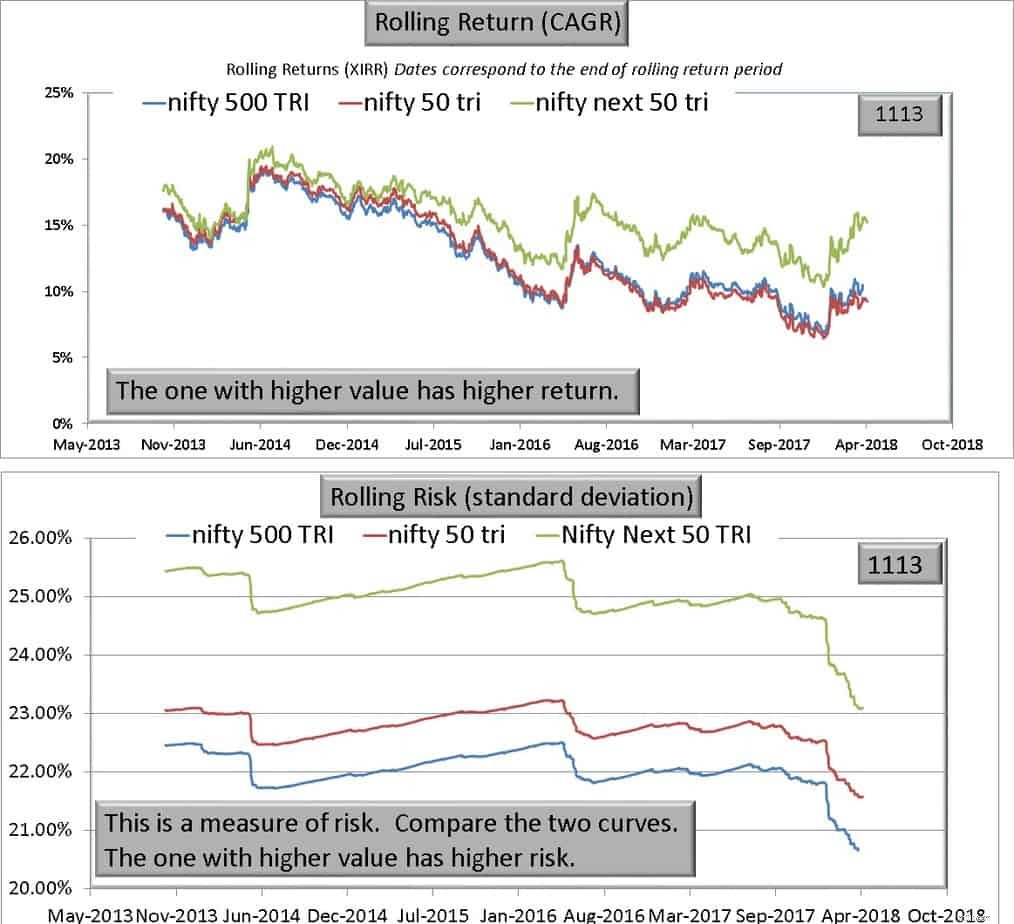

Gör det nu till 500 aktier!

Återigen lägre risk än N50 och N100 och avkastning nära N50.

Detta är återigen ett ganska bra val! Lägre risk än N50 (diversifiering på grund av fler aktier)

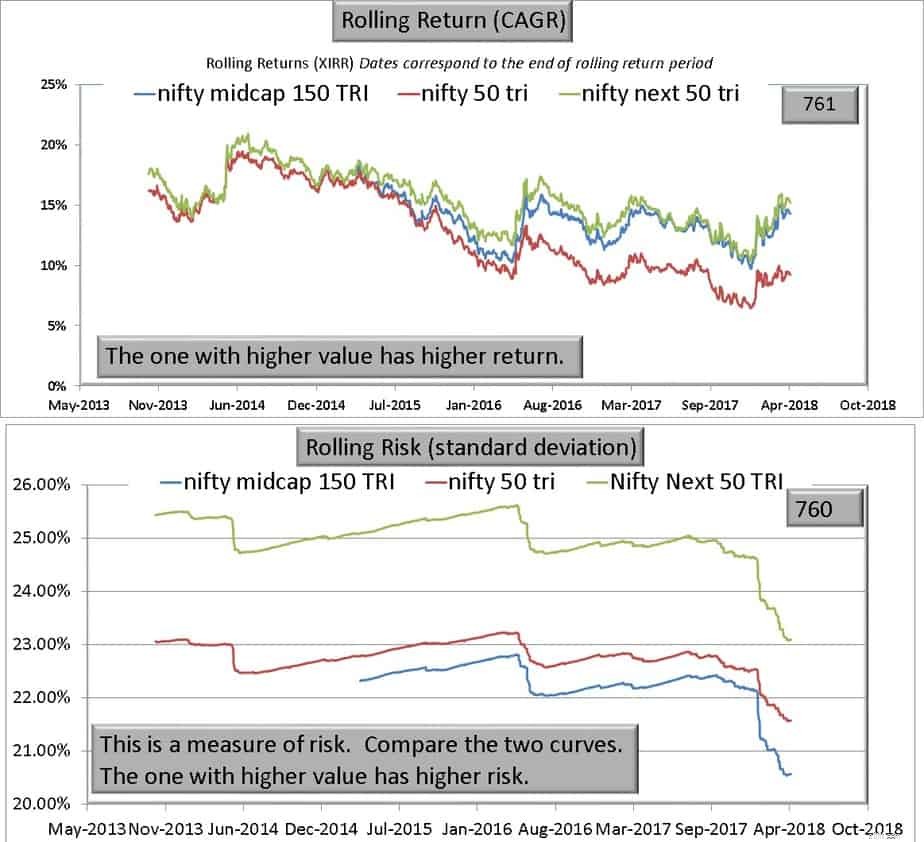

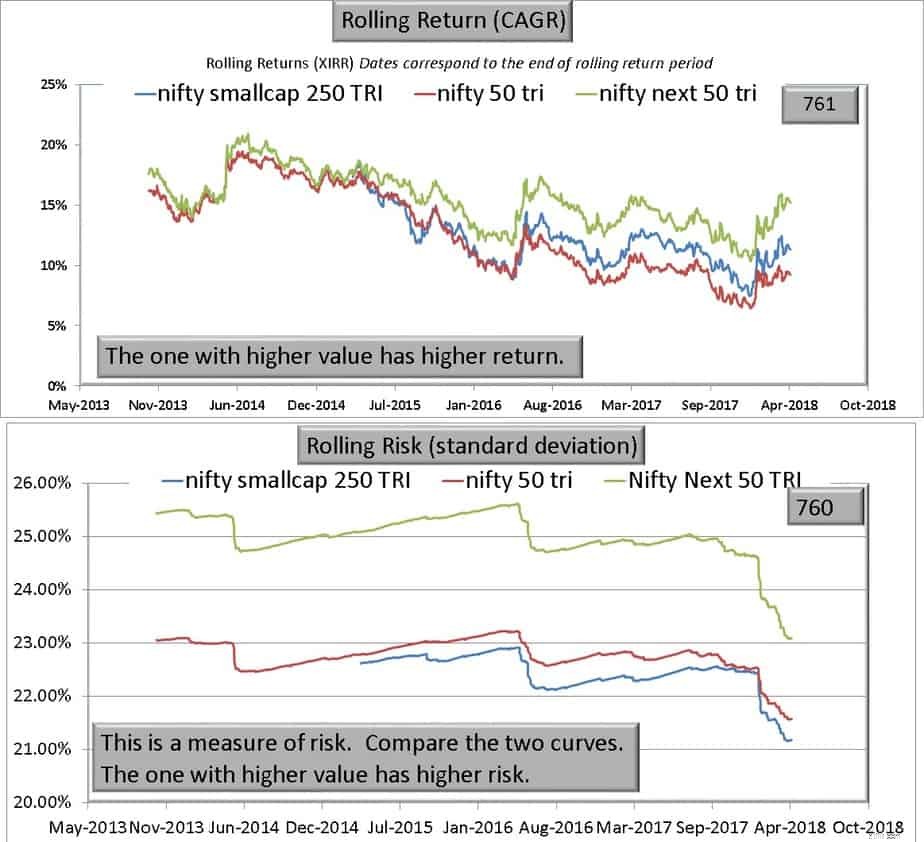

NIFTY Smallcap 250 representerar resten av 250 företag (företag rankade 251-500) från NIFTY 500

Roligt att detta har en risk lika mycket en NN50 men dålig 10Y avkastning!!

Om du har kommit till den här punkten (de flesta som öppnade det här inlägget kommer inte att ha det, annat än att hoppa till slutsatsen), så tack!

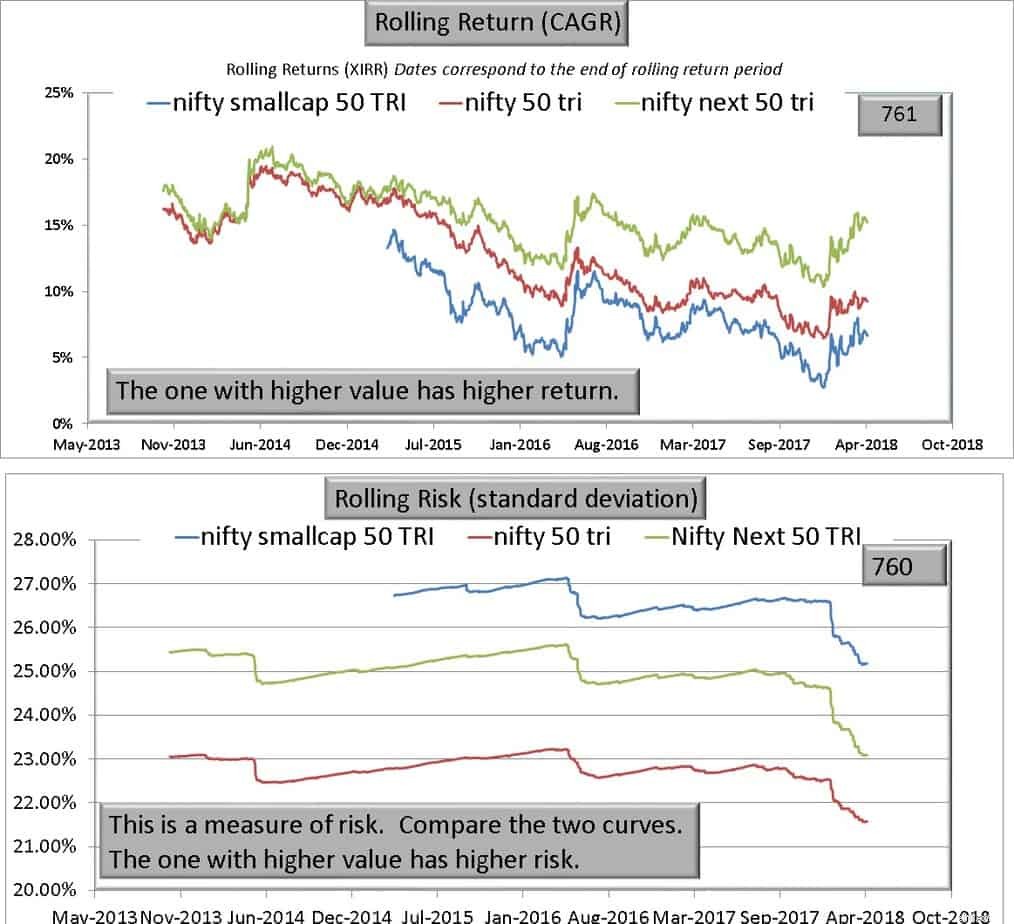

1:NIfty 100 Equal Weight och Nifty MIdcap 150 är imponerande jämfört med Nifty Next 50

2:Nifty Next 50 har en risk som är jämförbar med medelstora och småbolagsindex. Så se upp!

håll ögonen öppna för del 2! I det här inlägget identifierade vi två index som har en avkastning lite mindre än NN50 men med mycket lägre risk. Finns det ett index med högre avkastning än NN50 och låg risk än N50? Fortsättning följer.