Om du sitter och funderar på investeringsidéer utan att bry dig om att kolla hur effektivt det har varit tidigare, verkar många extrema strategier som att bara köpa när marknaden är "låg" eller att köpa oftare är lika med bättre medelvärde som "intuitivt" korrekta. När vi försöker validera dem uppstår intressanta resultat på SIP och engångsbeloppsinvesteringar.

Ett par meddelanden innan vi börjar. (1) Idag fyller freefincal 8 år. Tack vare ditt stöd har webbplatsen vuxit till att betjäna tre lakh plus besökare månad med cirka 4,5-5 lakh månadsvisningar. Youtube-kanalen närmar sig 28 000 prenumeranter. Sajten har nu övergått från en personlig blogg till en reportagenyhetskälla med en forsknings- och produktutvecklingskomponent. Det som började som ett personligt uppdrag drivs nu av samhället. Tack.

(2) Läsare kanske är medvetna om min FIRE-funktion (finansiellt oberoende och förtidspensionering) av Livemint i mars 2019. De följde upp den igår med Kan dina FIRE-drömmar komma förbi COVID-19-effekten? Ta en titt.

Nu tillbaka till denna historia. Denna studie är endast avsedd att vara illustrativ. Ja, en månatlig SIP är bäst lämpad för en avlönad investerare (och AMC och reakillarna) och en kvartals SIP kan fungera för en företagare med osäker inkomst. Detta är inte fokus i den här artikeln.

Anta att du bestämde dig för att börja investera i januari 1999 i Nifty 500 TRI Index. Hur skulle resultatet bli idag om du hade investerat

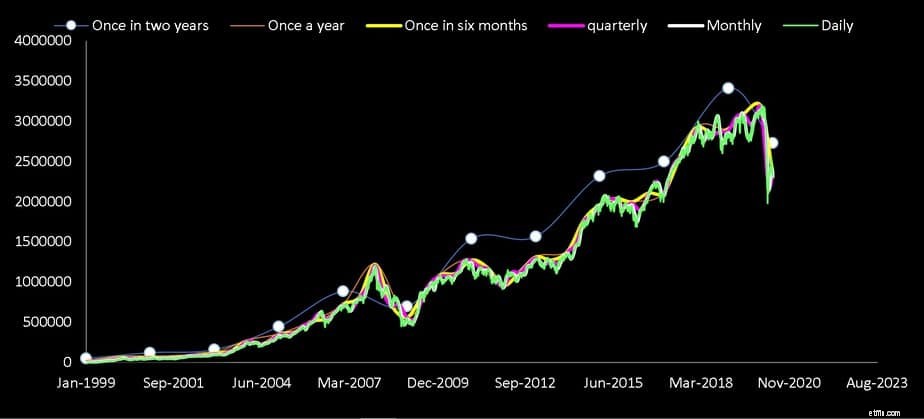

Det totala transaktionsbeloppet under 21,4-årsperioden är detsamma (beloppen som visas ovan är avrundade). Värderingen görs den 18 maj 2020 och skulle vara:

Ja, en gång på två år (biår) är högre. Vi kommer till detta. Dessutom har vi inte rullat över investeringsperioden och har bara övervägt en enda sekvens av avkastning. Eftersom de flesta av alternativen ovan endast är teoretiska, kommer ansträngningen som görs för att rulla över detta inte att mötas av en betydande förändring eller motsvarande belöning för den tid som spenderats IMO. Olika varaktigheter kan hittas i denna tidigare studie som publicerades för sju år sedan:Jämföra SIP-avkastning:Månatlig vs. daglig vs. kvartalsvis SIP

Låt oss först fokusera på resten. Observera att det slutliga värdet och XIRR för dagliga, månatliga, kvartalsvisa, halvårsvisa och till och med årliga SIP:er är i stort sett desamma.

Ruppe eller dollar-kostnadsgenomsnitt hänvisar till hur inköpspriset i en SIP varierar beroende på marknadsrörelser. Ibland får vi fler antal enheter när priset är lågt och ibland mindre när priset är högt och dessa fluktuationer "i genomsnitt ut" över lång sikt.

Även om detta är sant, betyder det inte att risken i SIP minskar som vi har visat gång på gång:15-åriga Nifty SIP returnerar kraschen till 8 % (51 % minskning sedan 2014). Detta syns återigen i den aktuella studien. Ödet för en klumpsumma eller SIP-investering beror på investeringsbeloppet som tillverkaren står inför. Observera i månatliga eller kvartalsvisa eller andra SIP:er med längre varaktighet, det betydligt större beloppet än en daglig SIP investeras i förskott.

Bara för att vara tydlig betyder här i förväg följande:Anta att vi investerar Rs. 100 dagligen. I en månatlig SIP skulle beloppet 30X100 investeras den första i månaden. Anta att vi investerar två gånger om året, beloppet 30x100x6 skulle investeras under årets första månad. Så vi köper fler enheter tidigare när frekvensen av SIP minskar.

Detta visar att åtminstone för långa investeringsperioder spelar en klumpsumma kontra gradvis investering (STP) inte så stor roll. I det här fallet, ett engångsbelopp på Rs. 12372 investeras i one-shot i den halvårsvisa SIP medan i en daglig SIP delas och investeras samma belopp dagligen. Efter 21 år är skillnaderna för små för att oroa sig för.

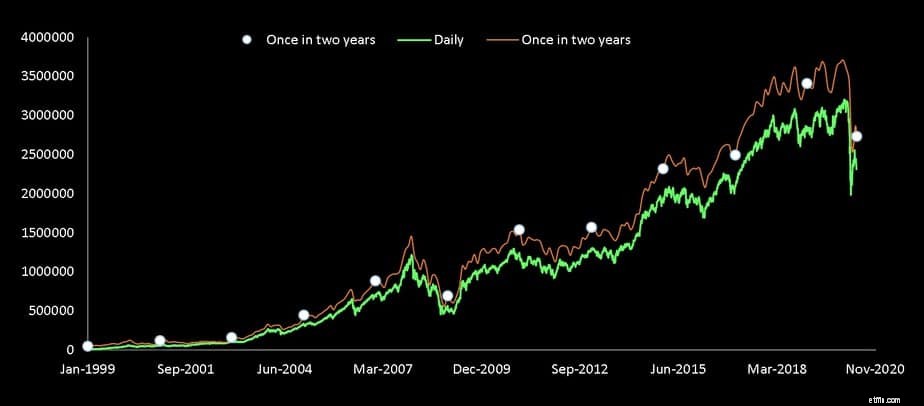

Varför är en gång på två år investering annorlunda? Observera från ovanstående graf, punkten är långt borta från resten. Antalet enheter som köps i förväg är betydligt fler och investeringen svajar mer än de andra investeringarna.

Eftersom marknadsuppgången dominerar i denna avkastningssekvens, går det högre antalet enheter upp i värdering. Om vi provar detta på en björnmarknad kan förlusterna bli fler. Den gamla goda "klumpsumman fungerar bättre i en tjurfart"-logik är i spel här. Kanske i en fullfjädrad rullande SIP-studie skulle SIP en gång på två år underprestera den dagliga SIP för vissa retursekvenser.

Även om vi fortsätter att köpa fler enheter tidigare när frekvensen av SIP fortsätter att minska, är det intressant att upp till nästan ett år, det belopp som investerats i förskott jämfört med en daglig klunk inte verkar göra någon större skillnad!

Så vad är poängen? Det handlar inte om inköpsfrekvensen. Beloppet du investerar och hur snabbt du investerar det gör skillnad för din förmögenhet. Duh!