Direkta fondplaner introducerades från 1 januari 2013. I den här artikeln listar vi avkastningsskillnaden mellan en 8-årig SIP i en direktplan och en vanlig fondfond. Rädd för att det skulle störa försäljningen har SEBI fortfarande inte döpt om "vanliga planer" för vad de verkligen är:"provisionsplaner" - inget "vanligt" om dem.

Men tack vare tekniska framsteg har direktplanerad AUM sakta men stadigt ökat – nära 40 % av industrins totala AUM om vi tittar på Average Assets under Management (AAUM) för kvartalet oktober – december 2020 rapporterat på AMFI (exklusive ETF:er som inga vanliga/direkta planer och inhemska fonder). Därför ropar "direkt AUM är inte klibbig". Cirka 30 % av den totala direkta AUM hålls i likvida medel och över natten fonder (vanligtvis institutionella pengar).

För dem som inte vet hur vanliga planer fungerar:varje dag innan NAV deklareras, värdepappersfonder drar av sina utgifter och säljprovisioner från den vanliga planen AUM. I den direkta planen är det ingen provision involverad bara utgifter.

Nästa gång en säljare stolt deklarerar att "de betalade av AMCs för den service de tillhandahåller investerare", vänligen påminn dem att AMCs bara tar bort provisionerna från investeringarnas nuvarande marknadsvärde.

Även om det är uppenbart att vanliga planer skulle kosta mest och ge mindre avkastning, är den verkliga anledningen till att man undviker vanliga planer den tillhörande intressekonflikten. Om en person som är anställd av dig får betalt av någon annan – från dina pengar och du inte har någon kontroll över villkoren för betalningen, är upplägget, lätt sagt, långt ifrån idealiskt.

Valet före investeraren är ganska enkelt:

Vi övervägde 266 system för denna studie. Den fullständiga datamängden kan erhållas på begäran. Vi presenterar några resultat här.

Den högsta skillnaden i avkastning och investeringsvärde hittades för HDFC Hybrid Equity Fund. Men , det NAV som för närvarande är tillgängligt är bara det justerade NAV som står för systemsammanslagningen 2018. Siffrorna (se nedan) är betydligt högre än resten av paketet och beaktas därför inte. Siffrorna för dess dubbla HDFC Balanced Advantage ser dock bättre ut.

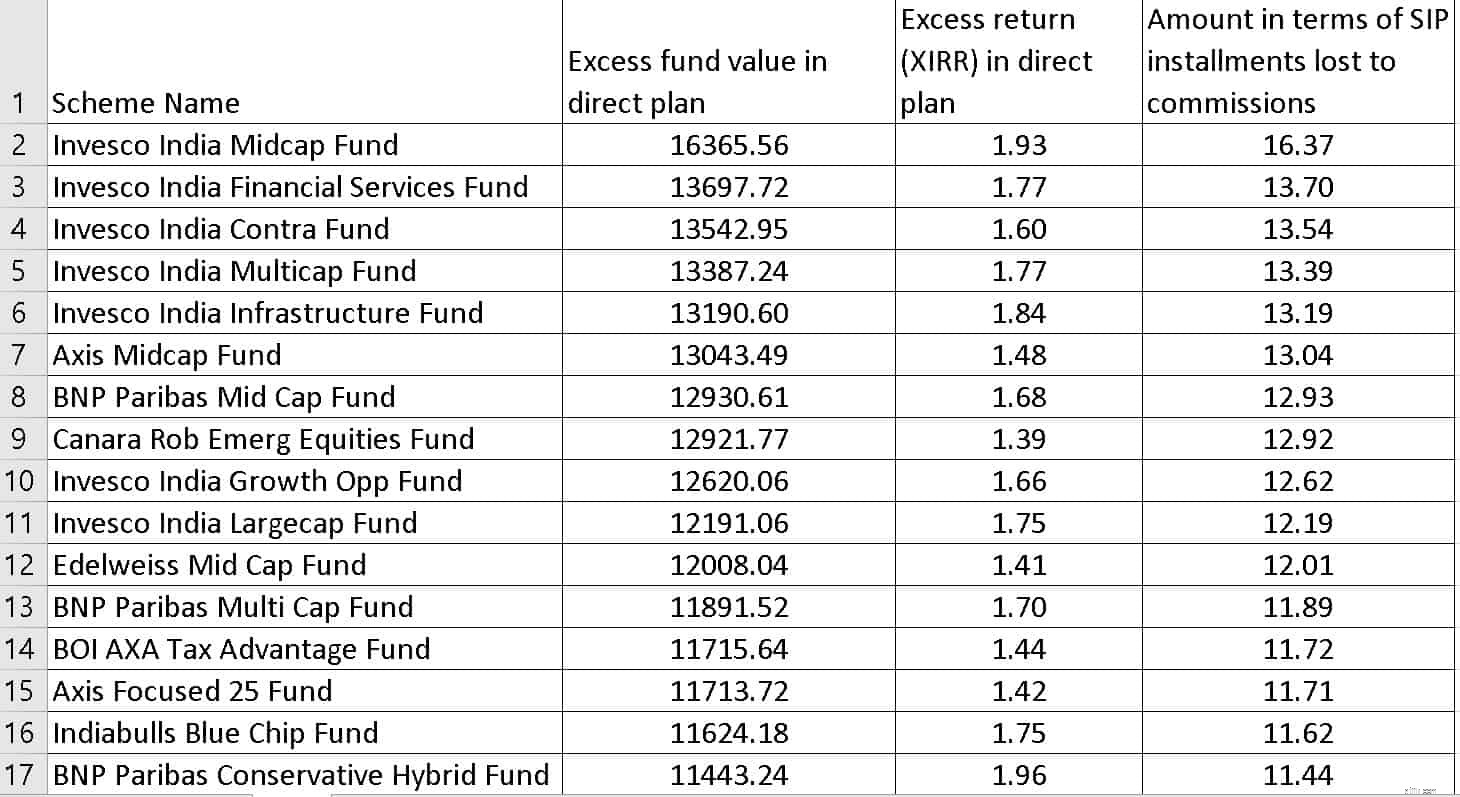

Tabellen nedan visar uppgifter om de 15 bästa fonderna. Om en Rs. 1000 per månad SIP startades den 1 januari 2013, XIRR för den direkta planinvesteringen skulle vara 1,93 % högre än den för den vanliga planinvesteringen (se bilden nedan för avkastningsskillnader).

Detta kanske inte låter så mycket men värdet av den direkta planinvesteringen skulle vara (16,37 x 1000) gånger högre än den vanliga planinvesteringen för Invesco Midcap-fonden (första posten nedan). Det vill säga 16,37 månaders investeringar går förlorade i provisioner.

Scheme Namn Belopp i termer av SIP-avbetalningar förlorade till provisionerInvesco India Midcap Fund16.37Invesco India Financial Services Fund13.70Invesco India Contra Fund13.54Invesco India Multicap Fund13.39Invesco India Infrastructure Fund13.19Axis Midcap Fund13.04BNP Cap Fund13.04BNP Pari2 Cap Fund13.04BNP Pari2 Cap Fund13.04BNP Pari2 Cap-fond ESG2 EMBAS2 EMBAS2 EMBAS13. .92Invesco India Growth Opp Fund12.62Invesco India Largecap Fund12.19Edelweiss Mid Cap Fund12.01BNP Paribas Multi Cap Fund11.89BOI AXA Tax Advantage Fund11.72Axis Focused 25 Fund11.71Indiabulls Blue Chip Fund11.62Bilden nedan inkluderar XIRR-avkastningsskillnaderna och det faktiska värdet också.

Uppgifterna är självförklarande och valet självklart.