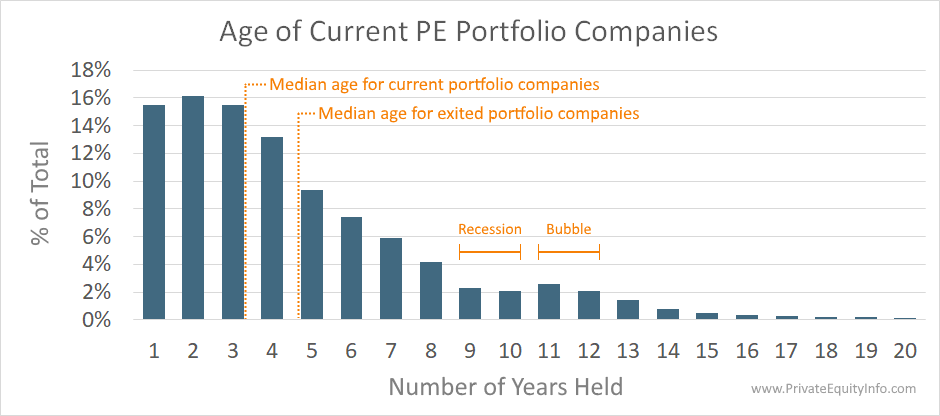

Tidigare skrev jag om medianåldern för private equity-portföljbolag vid exit. Jag visade också spridningen i innehavsperioder för dessa exiterade portföljbolag. I den här studien undersöker jag åldersfördelningen för nuvarande amerikanska portföljbolag.

Det här diagrammet är i själva verket formen av paraden av framtida utträden av PE-portföljbolag.

Som tidigare rapporterats är medianinnehavsdurationen för private equity-portföljbolag 4,9 år vid exit. Medianåldern för nuvarande portföljinnehav är dock 3,3 år. Även om vi förväntar oss att de nuvarande portföljbolagen kommer att ha lägre åldrande jämfört med exiterade bolag, är detta gap (mellan 4,9 och 3,3) tillräckligt stort för att jag tror att vi kommer att se medianåldern för exiterade portföljbolag fortsätta att minska lite mer över tiden. (såvida inte den övergripande industrins dynamik förändras på kort sikt).

Denna trend med minskande innehavsperioder är intuitiv, i och med att private equity-företag ger god avkastning för sina portföljbolag snabbare på en tjurmarknad med växande värderingsmultiplar. Och av allt att döma är värderingarna höga just nu.

Av anmärkningsvärt intresse är att vi fortfarande kan se effekterna av den senaste bubblan (2006 – 2007) och efterföljande lågkonjunktur (2009 – 2010). Detta är uppenbart i den lätta nedgången i stapeldiagrammet för år 9 – 10 (lågkonjunktur) och den lilla uppgången i diagrammet för år 11 – 12 (bubbla).

Lågkonjunktur – Portföljbolag som köptes för 9 – 10 år sedan köptes runt 2009 – 2010. Då var lågkonjunkturen skrämmande och värderingarna låga på grund av den extrema osäkerheten i marknaden och i den allmänna ekonomin. Portföljbolag som köptes under denna tid köptes ofta till gynnsamma värderingar och lyftes snabbt av den ekonomiska återhämtningen som följde och av någon naturlig multipelexpansion när osäkerheten började avta. Följaktligen behövde PE-företagen inte hålla dessa portföljbolag så länge för att ge en tillräcklig avkastning på investeringen. Det är därför vi ser färre nuvarande portföljbolag som är 9 – 10 år gamla.

Bubbla – Omvänt var företagsvärderingarna på en topp strax före lågkonjunkturen – bubbelåren 2006 – 2007 (11 – 12 år sedan). Portföljbolag som köptes under denna tid devalverades sannolikt snabbt när lågkonjunkturen slog till. Sammantaget har dessa portföljbolag hållits längre eftersom PE-företagen krävde mer tid för att återhämta sig från att köpa på toppen och genomgå lågkonjunkturen.