Optioner är kraftfulla verktyg som kan användas av investerare på olika sätt, och det finns en relativt enkel optionsstrategi som kan gynna köpa-och-håll aktieinvesterare. Denna strategi gör det möjligt för dem att behålla sin uppfattning om att en akties pris går högre – och dra nytta av en förväntad ökning – men begränsar deras risk till nedsidan om de har fel.

Denna alternativstrategi kallas aktieersättningssamtalet.

1. Du hittar en aktie (eller ETF) du vill köpa.

2. Istället för att köpa aktier av aktien köper du en köpoption, vilket ger dig rätt att köpa aktien till ett lägre eller lika pris under en viss tidsperiod.

Genom att köpa en call istället för aktier drar du nytta av hävstångseffekten; så att du kan använda mindre pengar för att få positiv exponering för aktiens pris snarare än att använda mer pengar för att köpa aktien direkt.

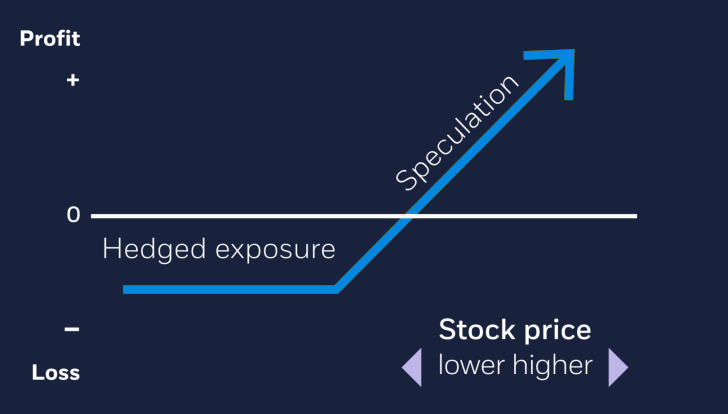

Låt oss ta en titt på de möjliga resultaten av denna strategi. Om aktiekursen sjunker förlorar du premien du betalade för att köpa samtalet. Detta är dock en säkrad strategi, så dina förluster är begränsade till bara vad du betalade för samtalet jämfört med de potentiellt större förlusterna som motsvarar den totala nedgången i aktien om du precis hade köpt aktien direkt.

Om aktiekursen förblir jämn förlorar du en del (eller hela) premien du betalade för samtalet. Sedan kan du bestämma dig för att sälja samtalet med förlust, eller utnyttja din rätt att köpa aktien.

Men om aktiekursen går högre tjänar du på ökningen. Sedan måste du bestämma dig för om du vill utnyttja din rätt att köpa aktien till det lägre priset eller bara sälja samtalet och samla in din vinst.

Låt oss anta att aktien XYZ för närvarande handlas för $145 per aktie. Du skulle vilja köpa 200 aktier XYZ. Du kan köpa 200 aktier för 145 USD/aktie och ha 29 000 USD i risk på marknaden. Eller så kan du köpa 2 XYZ 135-samtal för 12,50 USD och ha en ekonomisk position som mycket liknar att äga själva aktien men gör det med endast 2 500 USD (2 X 12,50 USD X 100 =2 500 USD).

Med hjälp av en vanlig vinst-och-förlust-graf kan du se hur aktieersättningssamtal låter dig spekulera i att priset på en aktie kommer att stiga, men låter dig också säkra om aktiekursen skulle sjunka.

En fråga som många handlare kan ställa är "Hur väljer någon vilket lösenpris de ska köpa?" För att hjälpa handlare att bestämma sig finns det ett matematiskt verktyg tillgängligt för dig som heter delta.

Det finns tre definitioner av delta, som alla är sanna.

Dessa definitioner är dock bara så bra som de modeller som de bygger på och utfallen är föremål för förändringar i marknadsförhållanden och volatilitet.

Särskilt den tredje definitionen är ofta en användbar indikator för att avgöra vilka samtal som ska köpas. Du kan använda optionens delta för att bestämma vilken procentandel av prisrisk du vill ta jämfört med att köpa aktien direkt. Om du köper ett 70 delta-samtal har du 70% av prisrisken jämfört med att äga aktien direkt. Om du vill ha en större prisrisk kan du använda ett högre deltasamtal; om du vill ha mindre risk kan du använda ett lägre deltasamtal.

Alltför ofta köper nya optioner alternativ för att de kostar mindre, de tror att de får en bättre affär och de kan köpa fler samtal till ett billigare pris. Men även om premien kan vara relativt billig, kom ihåg att deras sannolikhet att förfalla in-the-money är mycket låg (enligt den andra definitionen av delta ovan), vilket också betyder att sannolikheten för en framgångsrik handel också är låg.

När du har bestämt dig för vilka samtal du ska köpa, och har köpt dem, måste du övervaka din position. Det är viktigt att notera att du inte behöver vänta tills utgången går ut för att se vad som händer; du kan alltid varva ner, eller stänga, din alternativposition innan utgången. Bara för att det finns ett utgångsdatum kopplat till optionshandeln, betyder det inte att du måste hålla det till det datumet. Om handeln är lönsam och du vill ta dina vinster tidigare än utgången, gör det! Omvänt, om du upplever förluster på handeln och du vill begränsa ytterligare förluster, kan du bara stänga handeln.

Aktieersättningssamtalet är ett sätt att upprätthålla en positiv exponering för en ökning av en akties pris samtidigt som du begränsar din risk på marknaderna och använder mindre pengar för att göra det. Öppna ett konto för att börja handla med alternativ eller uppgradera ditt konto för att dra fördel av mer avancerade alternativhandelsstrategier.