Banker är en integrerad del av kapitalmarknaderna och hjälper till att hålla ekonomin flytande.

Investerare hjälper till att hålla kapitalmarknaderna friska genom att investera i värdepapper, ofta på lång sikt. Men hur är det med kapital som de kan behöva för mer omedelbar användning?

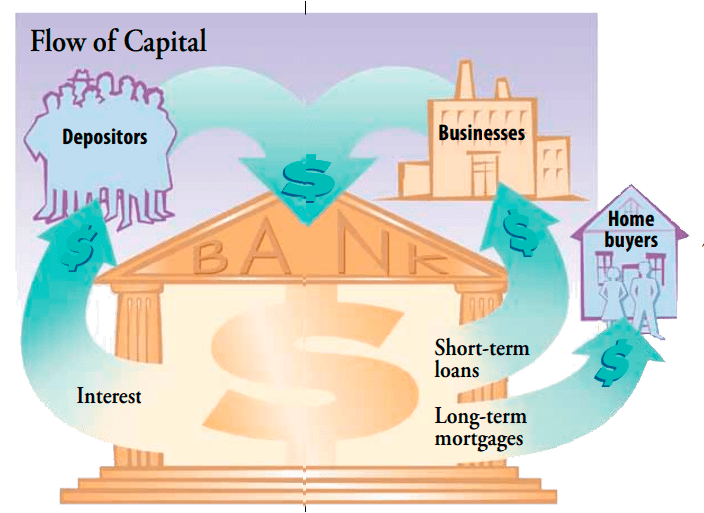

Medan det finns ett antal kortsiktiga investeringsalternativ, kanske människor föredrar att sätta in sina extra pengar på en bank. Det är säkrare än att ha pengar i en låda eller bära runt dem, och det är lättillgängligt. Pengarna som människor och organisationer sätter in på bankkonton är det kapital som banker sätter i arbete.

Innehåll 1 Vad är en bank? 2 Ett dubbelsystem 3 Kontrollera valutan 4 SammanfattningsvisGenom att låna ut pengar till företag för att möta kortsiktiga finansieringsbehov hjälper bankerna till att hålla ekonomin flytande, eller likvid. Och genom att tillhandahålla långfristiga bolån ger banker individer det kapital de söker för att köpa bostäder. Faktum är att banker är en så viktig källa till gemenskapsfinansiering för både företag och privatpersoner att deras utlåningsmetoder ibland har krediterats – eller skyllts – för landets ekonomiska hälsa.

Mellan 1930-talet och 1999 hade olika typer av banker olika funktioner och drev separat. Kommersiella banker accepterade insättningar för transaktions-, efterfråge- och tidskonton från sina privata kunder och företagskunder och gjort lån. Investeringsbanker tecknade företagsskulder och börsintroduktioner av aktier och rådgav företagskunder i fusioner, förvärv och andra finansiella frågor. Försäljningsbanker betjänade företagskunder, ofta med fokus på att anskaffa kapital och hantera internationella transaktioner.

Sedan antagandet av Financial Services Modernization Act från 1999, som avreglerade bank- och finanssektorn, har några av de traditionella skillnaderna mellan affärsbanker, investeringsbanker, mäklarfirmor och försäkringar. företag har suddats ut, även om de inte helt eliminerats, särskilt ur ett regleringsperspektiv. På liknande sätt var sparbanker, sparsamhetsinstitutioner (även kända som spar- och låneföreningar) och kreditföreningar en gång begränsade till att acceptera insättningar och låna ut pengar. Idag erbjuder de många av samma tjänster som affärsbanker.

De flesta utvecklade länder har ett centraliserat banksystem och en enda myndighet som chartrar, reglerar och övervakar alla landets banker. USA är ovanligt med ett dubbelt system.

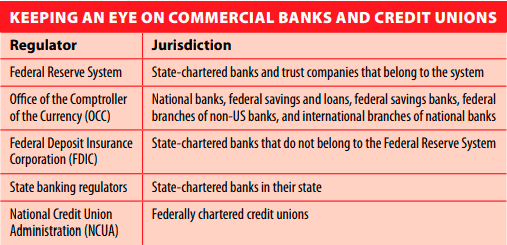

Vissa banker är chartrade av staten där de är verksamma och regleras av antingen Federal Reserve System (Fed) eller Federal Deposit Insurance Corporation (FDIC). Andra banker, kända som nationella banker, är federalt chartrade och reglerade av The Office of the Comptroller of the Currency (OCC). Federalt chartrade kreditföreningar regleras av National Credit Union Administration (NCUA).

I själva verket, även om det ibland finns skillnader om vilka regler som har företräde – lagar som reglerar utlåningsmetoder är ett exempel – federala och statliga lagar tenderar att vara kompatibla. Om de inte är det, har federala regler företräde.

Så varför underhålla två system? För de flesta bankkunder är skillnaderna omärkliga. Men det dubbla banksystemet tillskrivs konkurrens som främjar innovation. Till exempel har statliga banker banat väg för många av branschens bästa idéer, inklusive checkkontot.

OCC stadgar, reglerar och övervakar verksamheten hos nationella banker, deras internationella filialer och amerikanska filialer till banker utanför USA. Bland dess primära uppgifter är tillsyn över utlånings- och investeringspraxis - de sätt på vilka banker sätter kapital i arbete - och de direktörer och tjänstemän som arbetar för bankerna. Målet är att hålla banksystemet säkert och ärligt och att säkerställa att banktjänster är allmänt tillgängliga.

En stor del av en banks kapital kommer från pengarna på dess inlåningskonton. Men eftersom kunderna kan dra på anfordringsinsättningar när de vill, måste banken ha pengar till hands för att möta dessa krav. Så banker lånar faktiskt inte ut alla pengar de tar in från inlåning.

De pengar en bank inte lånar ut kallas dess reserver . Beloppet en bank måste hålla i reserv bestäms av Federal Reserve, som använder reservkrav som ett sätt att kontrollera ekonomins penningflöde. Att öka reserverna är också ett sätt att se till att bankerna kommer att klara av en finanskris.

Allmänhetens förtroende för banksystemet bygger, åtminstone delvis, på FDIC, som försäkrar bankinsättningar upp till $250 000 per insättare. NCUA tillhandahåller liknande försäkringar för de kreditföreningar som den reglerar. Konton som är registrerade på olika sätt, såsom trustkonton eller IRA, är försäkrade som separata konton. Värdepapper är dock inte försäkrade även om du köper dem via en bank eller om de bär bankens namn.

Banksystemets roll på kapitalmarknaderna av Inna Rosputnia