Charlie Munger är ett av de stora namnen inom värdeinvesteringar, förutom Warren Buffett. Som många vet är han också vice ordförande på Berkshire Hathaway och långvarig affärspartner till Warren Buffett. Han sa till CNBC redan 2018 att Kinas bästa företag är billigare än de i USA och att det inte borde vara särskilt svårt att hitta fyra eller fem företag i Kina att investera.

Och han är inte den ende som är optimistisk om Kinas framtid.

Jim Rogers som är medgrundare av Quantum Fund och Soros Fund Management delade optimismen "Jag är intresserad av att köpa kinesiska aktier eftersom de är billigare än USA och de flesta andra aktiemarknader. Kina verkar verkligen ha hanterat viruset mycket bättre än de flesta länder gjorde. Jag ser vad som händer på gatorna och på restaurangerna. Jag ser att folk går till danshallar och gymlektioner och allt annat.”

Ray Dalio, grundare av Bridgewater Associates (för närvarande den största hedgefonden i världen) är också positiv mot Kina.

I sin senaste 13F-anmälan tog Charlie Munger en andel i Alibaba förra kvartalet och tillfogade 165 000 amerikanska depåaktier (ADS) i Alibaba värd $37 miljoner vilket gör detta till hans topp 3 innehav efter Bank of America och Well Fargo.

Denna nya tillägg av Alibaba signalerar Charlie Mungers långsiktiga utsikter för denna aktie och hans närvaro på den kinesiska marknaden.

Både Warren Buffett och Charlie Munger är inte nya på den kinesiska marknaden. I en intervju avslöjade Charlie att hans familj redan hade startat i Kina för 17 år sedan.

Berkshire Hathaway var också en tidig investerare på den kinesiska marknaden. De investerade 500 miljoner dollar i Petrochina Company Limited 2002-2003, vilket har förvandlats till 3,5 miljarder dollar inom 5 år. Kapitalet som Buffett satte i arbete i PetroChina ökade till cirka 55 % årligen mellan 2002 och 2007.

En intervjuare frågade "Hur kom det till din uppmärksamhet? Hur hittar man en aktie som PetroChina?”

Buffett svarade:"Jag satt där på mitt kontor och läste en årsredovisning, som lyckligtvis var på engelska och den beskrev ett mycket bra företag. Den talade om oljereserverna, talade om raffinering och talade om kemikalien och allt annat. Jag satt där och läste den och tänkte för mig själv att det här företaget är värt ungefär 100 miljarder. Nu tittade jag inte på priset först. Jag tittar på verksamheten först och försöker ta reda på vad den är värd för om jag tittar på priset först, kommer jag att påverkas av det. Jag tittar på företaget först. Jag försöker värdera det. Sedan tittar jag på priset och om priset är mycket lägre än vad jag precis har värderat det till kommer jag att köpa det.”

Du kan se hela intervjun här.

En annan imponerande Kina-investering av Berkshire Hathaway var en vinst på 3000 % på en aktie som de köpte år 2008. Det är ingen mindre än det kinesiska elfordonsföretaget BYD. Deras initiala investering på $232 miljoner är nu $7 miljarder och växer. De har till och med en större andel i BYD än i General Motors.

Det är dock inte alltid smidigt. BYD-aktiekursen drabbades av en massförsäljning som sänkte priset från HK$77 till HK$13 2010 till 2011. Jag tror inte att de skulle ha sålt BYD ens genom nedförsäljningen, de måste ha haft en gudsliknande övertygelse om företagets starka fundamentala för att hålla fram till slutet.

Jag tror att om du sa åt någon att investera i Kina, kanske de flesta inte litar på systemet eftersom det fanns många bedrägliga företag i Kina (minns du Luckin Coffee?).

Så, med allt detta som pågår, varför och vad fick Charlie Munger in på den kinesiska marknaden?

Kanske har Charlie Munger redan förutsett den framväxande marknaden som Kina kommer att vara och tillväxtmöjligheterna där ute, eller någon som han känner ger honom ett annat perspektiv eftersom den kinesiska marknaden inte är en marknad som han känner till.

Det är ingen mindre än Li Lu som ger råd om de flesta aktier i Kina.

Li Lu, grundare och ordförande för Himalaya Capital, en kinesisk investeringsfond med huvudkontor i Seattle, som är känt för att vara den enda andra personen som Charlie Munger litar på med sina pengar. Munger och andra kallade också Li Lu för den kinesiska versionen av Warren Buffett.

Vad Charlie Munger gillar med Li Lu är delvis för att han är en kinesisk Warren Buffett och att han fiskar i Kina som inte är en översökt, överbefolkad, mycket konkurrensutsatt amerikansk marknad.

Här är en kort video om Mungers syn på Kina under den senaste Berkshire Hathaway:

Eftersom jag är ett fan av både Warren Buffett och Charlie Munger genom tiderna, är detta också en av anledningarna till att jag är hausse på Kina i det långa loppet. Det finns många förutsägelser om att Kina så småningom kan komma om USA under de kommande åren, men även om det inte gjorde det kommer Kina fortfarande att vara den näst största ekonomin i världen. Det är en marknad som vi inte bör gå miste om.

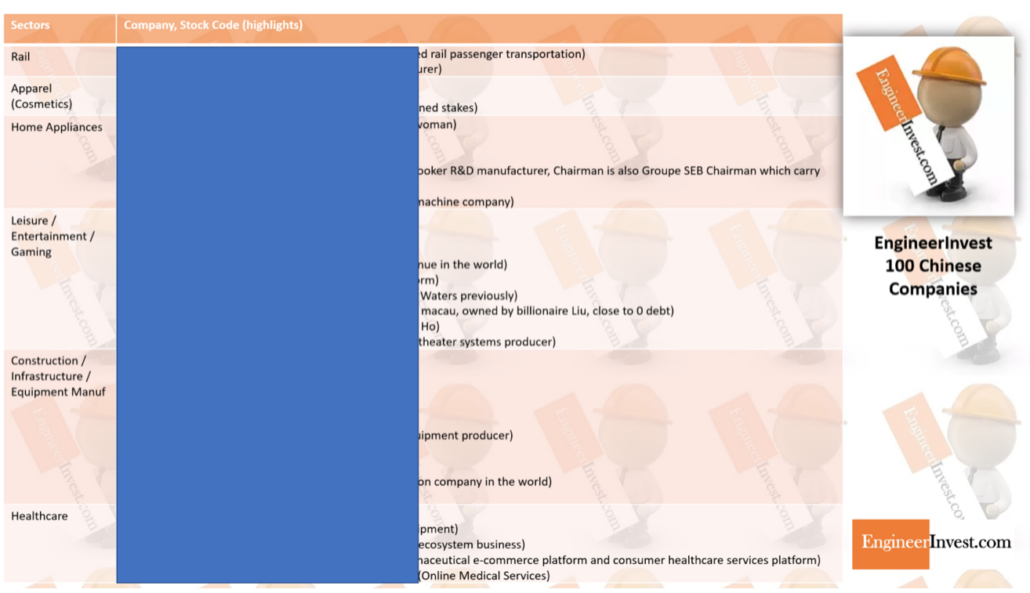

Under årens lopp har jag konsoliderat en lista med 100 kinesiska aktier fördelade på 17 sektorer (skärmdump nedan). Om du är intresserad av kinesiska aktier, gå med mig på mitt livewebinar där jag kommer att dela på:

Registrera dig här