Vem hade trott att Singapore Press Holding (SGX:T39) skulle bli så attraktiv bland andra företag efter att ha trimmat sin medieverksamhet?

Keppel var den första som föreslog att förvärva Singapore Press Holdings (SPH) genom ett privatiseringserbjudande den 2 augusti 2021. Hela uppdelningen av detta avtal finns i Alvins video.

Den 28 oktober 2021 kom Cuscaden Peak, ett Temasek-kopplat konsortium av tre fastighetsföretag från ingenstans och föreslog ett alternativt erbjudande för SPH . Det här är intressant, och om du äger aktier i SPH bör du fortsätta läsa. Tja, även om du inte är det, kan det vara värt att läsa för dig!

Uppdateringar hittills:

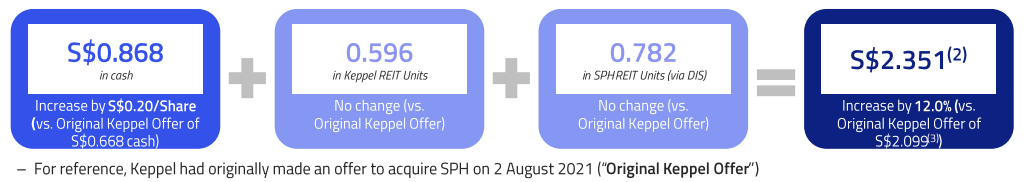

Keppel Corporation Limited har lagt ett reviderat bud på SPH den 9 november 2021. De monetära delarna av köpeskillingen har nu höjts med 0,20 USD per aktie, vilket ger det totala erbjudandet till 2,351 USD per aktie (12 % högre än Keppel Originals och Cuscadens erbjudande Peak's).

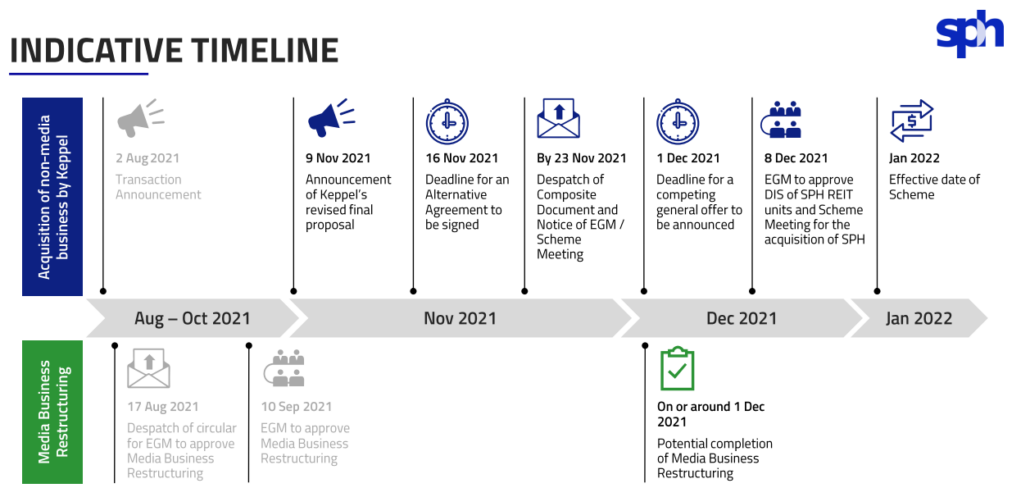

Detta är Keppels slutgiltiga erbjudande och skulle vara det snabbaste sättet för SPH-aktieägare att få sitt övervägande i mitten av januari 2022.

Följande är en grov tidsram för hela processen. Senast den 8 december kommer SPH att hålla ett programmöte för aktieägare att rösta om Keppels plan.

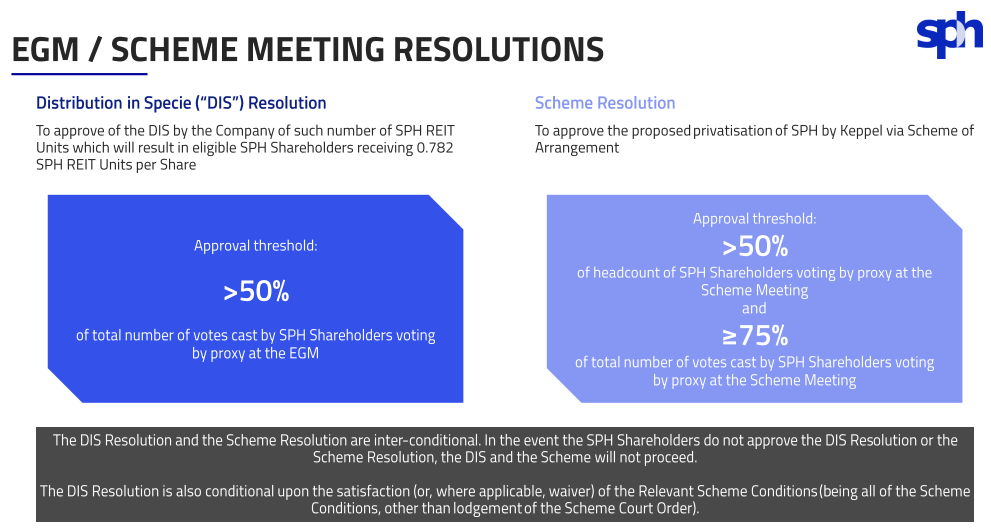

Under den extra bolagsstämman/programmötet måste 50 % av de totala rösterna av SPH:s aktieägare vara för beslutet, och för beslutet om ordningen måste det ha minst 75 % av alla de totala rösterna.

Med detta sagt är det inte förbjudet för SPH att ingå ett juridiskt bindande avtal med en annan aktör som lägger ett konkurrenskraftigt bud, men det måste göras senast den 16 november. Skulle ett Superior Competing-erbjudande träda i kraft, kommer pausavgiften fortfarande att gälla.

Om ett konkurrerande allmänt erbjudande lämnas före den 16 november har SPH rätt att hålla ordningsmötet på eller skjuta upp det till ett datum senast 21 dagar efter kungörandet.

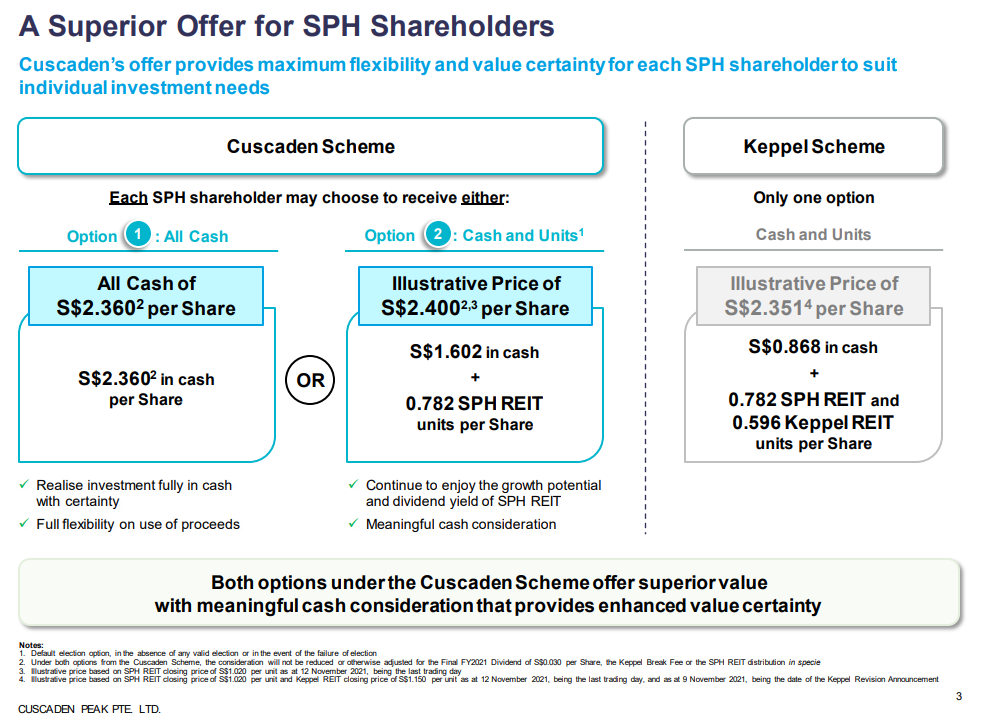

Cuscaden Peak har ökat sitt erbjudande för SPH den 15 november 2021, efter att Keppel höjde sitt förra veckan. Varje aktieägare i SPH kan nu välja det alternativ som bäst motsvarar deras behov under det nya erbjudandet.

Med tanke på att Cuscaden Peaks optioner ger mer värde och pengar än Keppels erbjudande på 2,351 S$ per aktie, har SPH och Cuscaden undertecknat ett implementeringsavtal.

Eftersom Cuscaden inte kräver aktieägarnas godkännande kan denna transaktion mycket väl vara slutförd i februari 2022 om allt går enligt plan. Allt som återstår är att SPHs aktieägare accepterar affären och att alla regulatoriska förfaranden slutförs.

Om det inte dyker upp en ny utmanare tror jag att det är mer eller mindre en färdig affär.

Så, om du är en SPH-aktieägare vad ska du göra nu ? Först och främst, din röst räknas!

För att Cuscaden-schemat ska godkännas måste du göra båda :

Detta är viktigt eftersom transaktionen kommer att falla igenom om aktieägare inte avvisar Keppels erbjudande eller inte accepterar Cuscadens erbjudande.

Så låt din röst räknas!

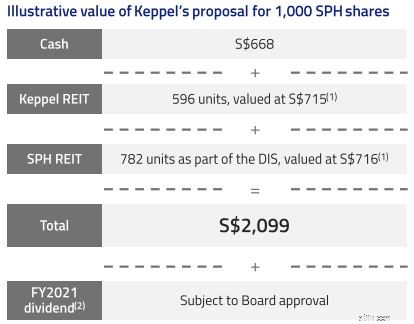

Låt oss börja med en sammanfattning av Keppels förslag:

Som en del av Keppels förslag, för varje enhet av SPH-aktier de äger, kommer SPH-aktieägare att få:

Detta totala vederlag på 2,099 S$ per aktie representerar en premie på 39,9 % jämfört med det senaste marknadspriset på 1,5 S$ per aktie den 30 mars 2021, innan den strategiska översynen publicerades.

Med Keppel REIT och SPH REIT som handlas för 1,13 S$ respektive 0,98 S$, den 28 oktober 2021, är den totala köpeskillingen nu runt 2,108 S$ (En liten ökning på grund av förbättringen av SPH REITs aktiekurs).

För att sätta det beloppet i perspektiv handlas SPH för närvarande för 1,99 S$, eller 5,9 % mindre än det totala vederlaget.

Enligt denna tidslinje från augusti skulle en extra bolagsstämma snart äga rum för att begära aktieägarnas godkännande av förvärvet efter att medieverksamheten lades på hyllan. Och om allt går som det ska, förväntades det vara klart i slutet av året.

Men en ny utmanare har dykt upp...

Jag slår vad om att du inte såg detta komma. Inte jag heller.

När marknaden öppnade den 28 oktober 2021 utfärdade Cuscaden Peak ett tillkännagivande och föreslog ett moterbjudande för SPH. I gengäld för SPH erbjuder konsortiet 2,10 USD per SPH-aktie i CASH . Ja, helt kontant.

Istället för att äga partiella aktier i Keppel REIT och SPH REIT, som kanske eller kanske inte är en anständig REIT (du bestämmer), kan detta vara ett bättre fynd för SPH-innehavare som letar efter en ren exit.

Så vem är Cuscaden Peak och varför är de intresserade av SPH-tillgångar?

Från och med tillkännagivandet är Cuscaden Peak ett Temasek-kopplat konsortium av tre fastighetsföretag, nämligen:

TSPL är ett investeringsholdingbolag som ägs till 70 % av Hotel Property Limited (HPL) och 30 % av Como Holdings Inc, som i slutändan kontrolleras av Ong Beng Seng, ett av Singapores rikaste par med sin fru Christina Ong.

HPL är ett Singapore-baserat företag som specialiserat sig på hotellägande, förvaltning, drift och fastighetsutveckling och investeringsinnehav. HPL-gruppen äger eller driver 39 hotell under framstående hotellvarumärken i 15 länder och dess portfölj av hotell under välkända varumärken. Four Seasons Hotels &Resorts, Hilton International och Marriott International är bland dessa varumärken.

Dessutom har HPL en dokumenterad meritlista när det gäller att bygga högkvalitativa bostads- och kommersiella fastigheter på inhemska och internationella marknader, inklusive Australien, Japan, Thailand, Storbritannien och USA.

CLA Real Estate Holdings Pte Ltd (CLA), en Temasek Holdings-enhet, äger 100 % av APL. CLA äger också 100 % av CapitaLand Limited och fastighetsinnehav i Australien och investeringar i hälsovetenskapssektorn. Det är involverat i fastighetsutveckling och investeringar, och det äger en majoritetsposition i CapitaLand Investment Limited, som är noterat på Singapore-börsen.

För denna transaktions syfte är MFPL en nybildad verksamhet i Singapore. Det är ett indirekt, helägt dotterbolag till Mapletree, som också förvaltas av Temasek Holdings och är involverat i fastighetsutveckling, investeringar, kapitalförvaltning och fastighetsförvaltning. Kontors-, detaljhandels-, logistik-, industri-, datacenter-, bostads- och logifastigheter är bland de tillgångar som det för närvarande äger och förvaltar. Företaget har tillsyn över fyra Singapore-noterade fastighetsinvesteringsfonder och totalt sex private equity-fastighetsfonder.

På ytan verkar detta partnerskap vara en sammanblandning av företag som inte fungerar bra. Det finns dock mer än vad man kan se.

När vi undersöker vad SPH äger och vad vart och ett av dessa företag gör, börjar det bli mer vettigt.

Efter att ha sålt sitt mediebolag äger SPH nu ett antal fastigheter, inklusive köpcentra, studentbostäder och ett privat äldreboende.

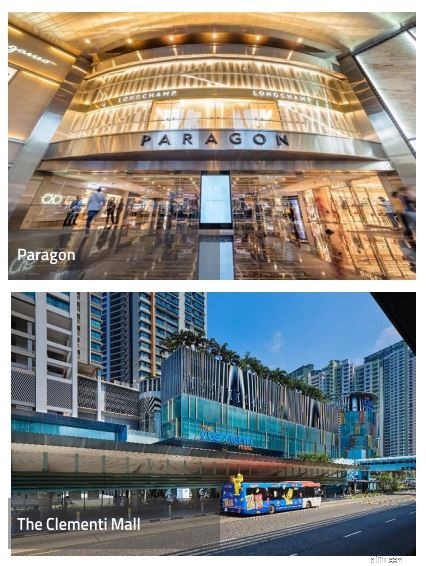

SPH äger också 65,4% av SPH REIT, ett Singapore-baserat REIT som också äger köpcentra. Denna portfölj inkluderar tre Singapore-fastigheter:Paragon, The Clementi Mall och The Rail Mall. I Australien äger SPH REIT en 85%-ig investering i Figtree Grove Shopping Centre och en 50%-andel i Westfield Marion Shopping Centre.

HPL driver tre hotell i Singapore:Hilton, Concorde och Four Seasons, som alla ligger på Orchard Road. Dessutom äger koncernen Forum The Shopping Mall och butiksenheter i Concorde Shopping Malls, som båda ligger längs Orchard Road-sträckan.

Alla dessa HPL-egenskaper är fokuserade inom Orchard, vilket är ett återkommande tema. Med tanke på att SPH äger SPH REIT med Paragon i sin portfölj är det bara naturligt för HPL att söka en del av kakan.

Sedan finns det CapitaLand, som utmärker sig inom integrerad utveckling .

SPH äger The Woodleigh Residences och The Woodleigh Mall, ett integrerat komplex. Andra gallerior som inte ligger på Orchard Road kan också vara intressanta för CapitaLand. Clementi Mall och Seletar Mall kan vara lukrativa förvärv för företaget.

Äntligen finns det Mapletree. MapleTree har också en betydande studentbostadsportfölj . Med tanke på att SPH äger en portfölj av studentbostäder kan detta förvärv bidra till att öka denna storlek. Utöver det äger SPH även datacenter, som Mapletree kanske kan hjälpa till med.

Som du kan se är detta arrangemang vettigt. Även om deras avsikter inte uttalades, och de kommer inte heller att dela upp tillgången i framtiden, gynnar denna affär alla tre företagen.

Om jag var en intressent i SPH skulle jag säkert välja Cuscaden Peaks förslag eftersom det ger mig en ren exit från företaget. Jag kan då välja att omfördela mitt kapital till en annan investering jag vill ha istället för att vara låst till udda partier av SPH REIT och KEPPEL REIT.

Ändå har SPH uttalat i sitt tillkännagivande att Cuscaden Peaks förslag ännu inte är ett fast erbjudande .

Det vill säga, från och med tillkännagivandet finns det inget bindande avtal mellan SPH och Cuscaden Peak. Dessutom förblir SPH skyldig att följa villkoren i implementeringsavtalet som undertecknades med Keppel den 2 augusti 2021 .

Om man tittar på SPH-Keppels gemensamma tillkännagivande finns det ett bytesalternativ i klausulen som specificerar att om ett konkurrerande bud görs kan Keppel påskynda röstningsevenemanget (som var tänkt att ske mellan oktober och november 2021) och söka aktieägarnas godkännande för dess förvärv.

Enligt detta avtal måste Keppel åtminstone motsvara det konkurrerande erbjudandet för att implementera detta bytesalternativ . I det här fallet måste de erbjuda ett pris som är högre än 2,10 S$.

Vi har ännu inte hört Keppels beslut, men i ett uttalande som gjordes samma dag som moterbjudandet, sade det att det skulle granska Cuscaden Peaks erbjudande med kontanter.

Men baserat på tillgänglig information kan tre scenarier inträffa:

I det här fallet kommer Keppel att föreslå en högre köpeskilling och söka aktieägarnas godkännande. Om mer än 75 % av rösterna är för kommer affären att godkännas och Keppel kommer att förvärva SPH. (Med tanke på att avtalets övriga villkor också har uppfyllts.)

I det här fallet kommer Keppel att föreslå en högre köpeskilling och söka aktieägarnas godkännande. Men eftersom arrangemanget fick mindre än 75 % av rösterna för, kommer det att ställas in. När detta inträffar kommer SPH att kunna förhandla om ett nytt avtal med Cuscaden Peak vid ett senare tillfälle.

I det här scenariot avbryter Keppel affären och kontraktet avslutas i praktiken. SPH skulle då kunna etablera ett nytt arrangemang med Cuscaden vid ett senare tillfälle.

Men det är inte allt, om Keppel bestämmer sig för att välja alternativ 2 eller 3, bör SPHs aktieägare vara medvetna om att enligt villkoren i avtalet, SPH kommer att tvingas betala Keppel en "avbrottsavgift" på 34 miljoner S$ stark> (cirka 1 % av det totala priset) om de accepterar ett högre konkurrenskraftigt erbjudande (Cuscaden Peaks erbjudande i detta fall).

Detta gör beslutet för SPHs aktieägare ännu svårare. Ska du välja Keppels affär för ett högre värde men få en blandning av kontanter och aktier eller Cuscaden Peaks affär för ett lägre värde men alla kontanter?

Naturligtvis, vid tidpunkten för publicering, beror allt på Keppels beslut. Vem vet, kanske Keppel kan erbjuda SPHs aktieägare ett bättre fynd.

Jag hade ingen aning om att Singapore-aktier kunde vara så fascinerande. Vi har sett en mängd fusioner och avyttringar de senaste månaderna, vilket gör vår aktiemarknad lite mer livlig.

Cuscaden Peaks moterbjudande är en positiv utveckling för SPH-andelsägarna. Med konkurrerande förslag kan vi vara säkra på att SPHs aktieägare kommer att få ett bättre pris för sin aktie.

Men ingenting är hugget i sten, och vi måste invänta Keppels beslut. Om du äger aktier i SPH, håll utkik efter det!

När kan jag dra ut GTE-pengar?

Vilken erfarenhet behöver du för att bli advokat?

Vi tar itu med alla dina IRA-frågor, från rollovers till konverteringar till bakdörrsbidrag, med Jean Chatzky och IRA-experten Ed Slott.

Vilken är den bästa e-handelsmarknaden:eBay, Etsy eller Amazon?

7 skillnader mellan evigt och periodiskt inventeringssystem