Många människor undrar om swing trading som deltidsjobb är genomförbart. Det kan det verkligen vara om du använder rätt strategier. Se vår video nedan om några av våra favorittekniker.

Så du har bemästrat swing trading och du är redo för nästa steg. Du vill göra det till ett deltidsjobb! Vad är det bästa sättet att få detta att hända?

Det finns flera sätt att närma sig detta, men låt oss fokusera på de bästa sätten att göra detta på. Kom nu ihåg, det här stycket är skrivet av någon som jobbar heltid och swingar på deltid.

Förmånerna är svåra att släppa taget om, och många jobb har tillräckligt med förmåner där du kan balansera swing trading och ditt heltidsjobb.

Låt oss anta att du kan planera din handel genom att rita dina bästa ingångs- och utgångspunkter med god noggrannhet och att du vet hur du kan dra fördel av prisåtgärder.

För många handlare som vill bli swinghandlare på deltid är det naturliga nästa steget alternativhandel. Det finns några saker att tänka på först. Optionshandlare vet att tidsförfall alltid jobbar emot dig.

Också implicit volatilitet som svänger från de lägsta till de höga kan göra inträden i swingaffärer svåra att tajma.

Du vet tillräckligt mycket om handel med optioner för att vara bekväm med att handla med dem, men lönsamheten är överträffad. Tänk om jag sa till dig att det finns ett sätt att svänga handel samtidigt som man drar fördel av tidsförfall och implicita volatilitetssvängningar? Allt medan du jobbar 9 till 5?

Om du har pengarna på ditt konto för att köpa 100 aktier av det aktiekapital du avser att swing trade kan du sälja en kontant täckt put som din ingång.

En säljoption är ett kontrakt som skrivs av säljaren. Detta ger köparen rätten men inte skyldigheten att sälja 100 aktier av ett aktiekapital till ett visst pris på eller före ett specifikt utgångsdatum. Optionskontraktsköparen betalar en premie till optionskontraktsförfattaren för detta privilegium. Detta är bra eftersom du bokstavligen kan få betalt för att vänta på att marknaden kommer till dig till ditt planerade ingångspris samtidigt som du minskar din kostnadsbas.

Här är ett exempel. Låt oss säga att din plan är att köpa XYZ till ett mål på $48. Det är måndag och din analys har gjort att du förväntar dig att priset ska nå ditt mål på fredag, men den nuvarande aktiekursen är 49 USD.

Om du tittar på optionskedjan ser du att 48,50 $ puts som löper ut på fredag handlas till 0,90 $. Om du sålde denna put och du skulle tilldelas din kostnadsbas skulle din kostnadsbas vara 47,60 USD minus eventuella mäklararvoden.

Det här scenariot kan gå på två sätt.

Om klockan är 15:00 på fredag och din korta put ser ut att förfalla i pengarna kan du nu göra ett val. Du kan låta den löpa ut och om det ens är en krona i pengarna vid marknadsstängning kommer du sannolikt att bli tilldelad.

Eller så kan du välja att köpa tillbaka din option för förmodligen runt 0,05 USD, få frukterna av tidens förfall och köpa dina aktier ändå. Detta kommer att spara dig uppdragsavgifter om din mäklare tar ut några och fortfarande minska din kostnadsbas.

Vid det här laget har du gått in i din swinghandel och du har en solid handelsplan att hålla dig till. Du har en bra uppfattning om var din stop loss kommer att vara. Så låt oss säga att ditt exitmål är 55 USD för exempel.

Beroende på tidsramen för din handelsplan kommer du att ha några alternativ. Om du räknar med att lämna din position om en vecka, vill du troligen sälja ditt täckta samtal under den första timmen av handel på måndag morgon.

Underförstådd volatilitet är vanligtvis ganska hög under den första timmen på en måndag, särskilt om det finns lite prisåtgärder.

Sen är det bara att sitta hårt tills fredag. Om du planerar att vara i handeln lite längre kan du överväga att vänta på några dagliga prisåtgärder för att få ut så mycket som möjligt.

Du kan också bara köra din handelsplan fram till ett par dagar innan din utgångspunkt och sälja ett inköpssamtal.

Om ditt täckta samtal vid något tillfälle sjunker till 0,05 USD är det nästan alltid bättre att köpa tillbaka det för att stänga positionen och sedan sälja dina aktier till ditt exitmål.

Strategin för att lämna handeln är nästan densamma som strategin du använde för att komma in i handeln. Du vill undvika uppdragsavgifter när det är tillämpligt. Så stäng affären innan ditt utgångsdatum.

Om aktien bryter ut och blåser över ditt lösenpris är det bättre att bara låta uppdraget ske. Men om du är tvungen att ändra din handelsplan måste en regel tillämpas.

Stäng aldrig ett täckt samtal för en förlust. Du kan dock rulla upp en strejk eller två om det behövs; och bara om du åtminstone kan bryta premien när du stänger det ursprungliga täckta samtalet.

Efter det är exitstrategin fortfarande densamma. En sak att ta hänsyn till är det faktum att ditt täckta samtal också kommer att fungera som en stop loss eftersom din kostnadsbas är lägre än ditt ingångsmål.

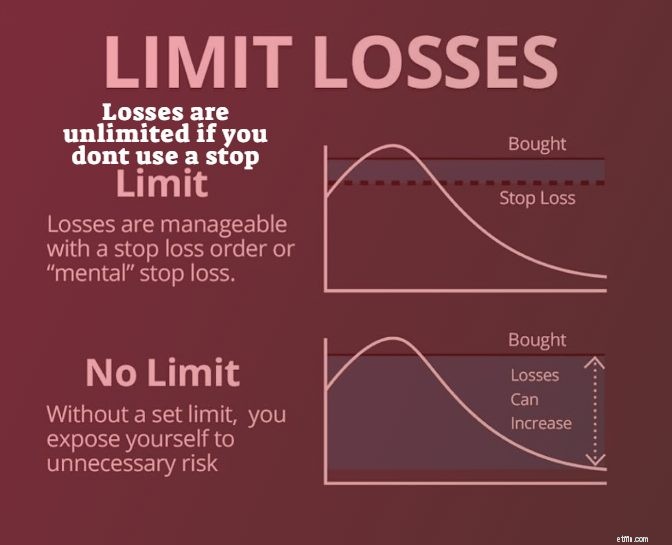

Det betyder inte att du ska riskera vinsten du redan har gjort. Se till att hålla din stop loss över din kostnadsbas. Och var redo att avsluta ditt täckta samtal och din position om handeln skulle gå emot dig.

Regeln är att alltid skydda ditt kapital och vinst är en del av ditt kapital.

Att sälja kontanttäckta säljoptioner innebär en risk. Att sälja en kontanttäckt put har en nedåtrisk från ditt lösenpris minus den mottagna premien ända ner till $0. Så du kanske vill tänka två gånger innan du använder den här strategin på volatila öreaktier.

Att gå lång på en position samtidigt som du säljer ett täckt samtal kommer att begränsa din uppåtvinstpotential till ditt lösenpris plus mottagen premie. Att sälja ett täckt köp på en utdelningsaktie där utdelningens X-datum är nära ditt utgångsdatum kommer att vara mottagligt för tidig överlåtelse.

När aktiekursen plus det förväntade utdelningsbeloppet adderat är lika med eller större än lösenpriset plus premien är det högst troligt att du tilldelas tidigt eller före utgångsdatumet.

Ingen stor sak, du kommer bara inte att få utdelningen. Tidsförfall eller "Theta" är mycket högre på veckoalternativ och ökar snabbt när utgångsdatumet närmar sig. Att sälja två veckor slut ger vanligtvis mycket mer premium än att sälja en vecka ut.

Så att sälja kontanttäckta puts är som att få betalt för att vänta på att marknaden kommer till dig. Att sälja täckta samtal är som att hyra ut en förstklassig fastighet eller strandfastighet. Jag refererar till att sälja alternativ som "pushing premium" .

Precis som att sälja alla andra värdeminskningstillgångar är köparen alltid i underläge oavsett om köparen tjänar på det eller inte. Se det som en förbrukningsprodukt som förbrukar sig själv.

Handlare med kortsiktiga swing tradingoptioner måste övervaka sina positioner noggrant och blir lätt överväldigade när de är i flera positioner. Det är svårare för vissa att göra sitt "jobb" om de är distraherade av ... livet!

Vi alternativswinghandlare har ett val att vara de som säljer alternativ snarare än att köpa dem. På grund av detta har vi fördelen av att vara i en mycket mer passiv position och kan därför lätt vara i många positioner samtidigt.

Detta är extremt fördelaktigt om du arbetar med ett jobb och swing trading. Du kan kontrollera dina positioner när du vill och inte vara i panik för att stänga dem. Så länge du genomför din plan och strategi korrekt.

När du swing trading som ett deltidsjobb är det viktigt att implementera en strategi korrekt så att du kan fokusera på din andra deltidsspelning, eller ditt heltidsjobb. Helst är du inte tvingad att fokusera så hårt på det så att du kan njuta av ditt liv, bli framgångsrik och hantera dina affärer.

Om du letar efter mer utbildning, leta inte längre, vi har dagliga webbseminarier, ett varningssystem för swing trade genom våra lagervarningar och till och med gratiskurser för att ta dig på rätt väg!