Kreditkort finns överallt i USA, och finansiell rådgivningskunder har sannolikt minst ett i plånboken. Och även om många konsumenter kanske känner till belöningarna de tjänar på kreditkorten de har, kanske de inte vara medveten om de möjligheter som maximering av deras belöningar kan erbjuda. Faktum är att genom en kombination av kreditkortsregistreringar och regelbundna utgifter kan individer tjäna tusentals dollar i cashback-belöningar eller reseförmåner varje år. Följaktligen har finansiella rådgivare en möjlighet att ge kunderna betydande fortlöpande värde genom att satsa på att hjälpa kunderna att hitta det eller de bästa korten för att maximera belöningen baserat på deras personliga utgiftsvanor.

Kreditkortsbelöningar finns i tre typer:cashback, resepoäng/mil och överförbara poäng som vanligtvis kan användas för antingen kontanter eller resor. Var och en av dessa kan vara lämpliga för olika typer av klienter. Kunder som till exempel längtar efter enkelhet eller har ett litet intresse för resor kan tycka att cashback-belöningar är mest användbara. Andra kunder som är vana vid flygresor i ekonomiklass och bara drömmer om att flyga i affärs- eller förstaklass kanske vill maximera resekreditkortsbelöningar istället för att få en upplevelse som de inte skulle kunna ha annars!

Belöningar kan tjänas in genom registreringsbonusar och regelbundna utgifter med kortet. Kreditkortsbonusar (som kan vara värda mer än $1 000 i kontanter eller resekostnader per kort) är det snabbaste sättet att tjäna belöningar, och erbjuder vanligtvis en bonus för att spendera en viss summa pengar under en viss tidsperiod. För vanliga utgifter erbjuder kreditkort antingen en fast ränta för utgifterna på kortet (t.ex. 2 % cashback för alla utgiftskategorier) eller en rörlig ränta baserad på den specifika utgiftskategorin (t.ex. 4 % cashback för varje dollar spenderas på resor, eller 3 % kontant tillbaka för varje dollar som spenderas på restauranger).

För rådgivare kan kassaflödesdiskussioner med kunder vara ett bra tillfälle att lansera lämpliga kreditkortsbelöningsprogram. Rådgivare kan diskutera inte bara vad kunder köper, men också hur de betalar för dessa inköp. Detta kan avslöja viktig information för att hjälpa rådgivare att skapa en vettig belöningsstrategi för kunder, inklusive kundens vanliga kreditkortsutgifter (för att mäta deras förmåga att uppfylla utgiftskraven för registreringsbonusar), vilka kategorier av inköp (t.ex. mat, bensin) de gör oftast (för att hitta kort som erbjuder bonusbelöningar i dessa kategorier) och om de planerar några stora engångsutgifter (som kan användas för att möta utgiftskraven för registreringsbonusar själva).

Förutom att förstå en kunds utgiftsmönster är det också viktigt att mäta deras intresse av att hantera kreditkortsbelöningar på en löpande basis. Medan vissa kunder kan vara intresserade av att ansöka om flera nya kort varje år för att bygga upp poäng och miles genom registreringsbonusar, kan andra vara mindre intresserade av att ansöka om kort och istället föredrar att tjäna belöningar på ett enda kort. Båda alternativen kan vara lönsamma för kunden, så det är viktigt att de är bekväma med processen (så att det blir lättare för dem att hålla till strategin i första hand!).

I slutändan är nyckelpoängen att att arbeta med kunder för att utforma en strategi för kreditkortsutgifter som maximerar tillgängliga belöningar kan hjälpa rådgivare att visa pågående värde för att attrahera och behålla kunder. För i slutet av dagen, vad klienten inte skulle vill du arbeta med en rådgivare som kan hjälpa till att skicka dem på en "gratis" semester varje år?

Adam är en Associate Financial Planning Nerd på Kitces.com. Han har tidigare arbetat på ett finansplaneringsföretag i Bethesda, Maryland, och som journalist inom bank- och försäkringsbranschen. Utanför arbetet fungerar han som frivillig finansiell planerare och klassinstruktör för ideella organisationer i Northern Virginia-området. Han har en MA från Johns Hopkins University och en BA från University of Virginia.

Kassaflödesanalys är en grundläggande del av den finansiella planeringsprocessen för rådgivare och deras kunder, så att förstå alla en kunds inkomstkällor och utgifter – och att kunna projicera realistiska förändringar av dessa faktorer i framtiden – är viktiga variabler för att skapa en meningsfull planera och ge rekommendationer. Men medan en del av den ekonomiska planeringen fokuserar på hur mycket kunden spenderar och vad de köper, tar det inte nödvändigtvis hänsyn till hur de gör dessa inköp och om utgiftsvanorna kan bli mer effektiva.

Även om vissa kunder kan använda metoder som ger lite belöningar för sina utgifter, såsom kontanter, ett betalkort utan belöning eller till och med papperscheckar (!), kan kunderna faktiskt tjäna tusentals genom att maximera värdet av kreditkortsbelöningar. av dollar värda kontanter eller resor varje år för sina vanliga utgifter!

Även om maximering av kreditkortsbelöningar kräver en viss ansträngning för att bestämma det eller de bästa kortet för en given individ, kan finansiella rådgivare som hjälper kunder att göra det ändå tillhandahålla betydande kontinuerligt värde till kunderna och öka lojalitet genom att hjälpa dem att optimera sina utgifter med ett kreditkort utgifts- och belöningsstrategi. För trots allt, vilken kund skulle inte vilja arbeta med en rådgivare som hjälper dem tjäna tusentals dollar – eller till och med en gratis resa till Europa eller Hawaii – varje år!?

Det första steget för att hjälpa kunder att optimera sina kreditkortsbelöningar är att förstå de olika typerna av belöningar och hur de kan genereras. Kreditkortsbelöningar kan kategoriseras i tre primära grupper:1) pengar tillbaka; 2) dedikerade resepunkter som kan användas för flygbiljetter eller hotellboenden; och 3) överförbara poäng som kan omvandlas till kontantkrediter, flygbolagsmil, hotellpoäng eller användas för andra belöningar.

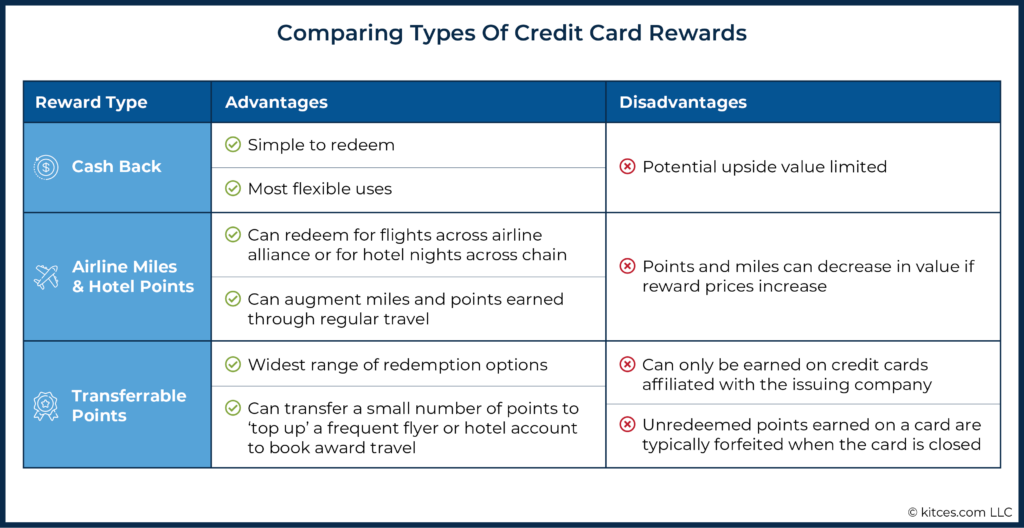

Var och en av de tre typerna av kreditkortsbelöningar har sina fördelar och nackdelar jämfört med de andra, och den bästa typen av belöning för en given individ beror främst på deras preferenser för att antingen tjäna pengar tillbaka eller resa.

Den enklaste typen av kreditkortsbelöning är kontanter tillbaka för köp gjorda på kortet. Ett kort kan till exempel erbjuda 2 % kontant tillbaka på köp som kan lösas in som en kredit på användarens månadsutdrag eller sättas in på deras bankkonto.

Den primära fördelen med cashback-belöningar är deras enkelhet och funktionsduglighet, eftersom användaren vet exakt hur mycket belöningarna kommer att vara värda och kan användas för alla utgiftsbehov. För kunder som vill hålla saker och ting enkelt kan det vara ett bra val att tjäna pengar tillbaka. Å andra sidan är det uppåtriktade värdet av belöningen begränsat till den mottagna cashbacken, medan andra typer av belöningar kan ha betydligt mer värde beroende på hur de löses in.

En annan typ av kreditkortsbelöning är poäng och miles intjänade för ett specifikt flygbolags eller hotellföretags lojalitetsprogram. De flesta reseleverantörer erbjuder lojalitetsprogram, som belönar användare av tjänsten med ofta flygande miles eller poäng som kan lösas in för resor samt uppgraderingar och andra serviceförmåner när de flyger med flygbolaget eller bor på hotellet.

Dessa lojalitetsprogram är extremt lukrativa för reseleverantörerna, men erbjuder också betydande fördelar för resenärerna. Förutom att tjäna miles och poäng från resor, erbjuder många flygbolag och hotell även sammärkta kreditkort som konsumenter kan använda för att tjäna ytterligare miles. Till exempel kan ett flygbolags kreditkort erbjuda en frequent-flyer mile för varje dollar som spenderas på kortet. Att tjäna frequent-flyer miles och hotellpoäng genom kreditkortsutgifter kan vara ett bra sätt att utöka antalet miles eller poäng med ett flygbolag eller hotell som konsumenten redan använder, och inlösen för flyg eller hotellvistelser kan ofta vara värda mycket mer än motsvarande pengar tillbaka som kan genereras på ett annat kort. På nackdelen kan flygbolag och hotell ibland höja priset i miles eller poäng för ett givet flyg eller hotell, vilket gör belöningarna mindre värda.

Den tredje typen av kreditkortsbelöning består av poäng som utfärdas direkt av ett kreditkortsföretag som kan lösas in för en mängd olika användningsområden. Kreditkortsanvändare kan till exempel tjäna Chase Ultimate Rewards, American Express Membership Rewards eller Citi ThankYou Rewards genom att betala för utgifter med kreditkort som utfärdats av vart och ett av dessa företag.

Det som gör dessa poäng unika är att de vanligtvis kan lösas in för en mängd olika användningsområden. Kreditkortsanvändaren kan till exempel välja att få pengar tillbaka som en kredit på sitt kontoutdrag, boka resor med poängen (istället för att betala med dollar) direkt via kortleverantören, eller kan överföra poäng som ska användas som resepunkter/miles med en rad flygbolags- och hotellpartners.

Denna flexibilitet och utbudet av partners gör dessa poäng särskilt värdefulla. Till exempel, medan miles som tjänats in på ett United Airlines co-branded kreditkort kan användas för att boka flyg genom United, kan Chase Ultimate Rewards-poäng inte bara omvandlas till United miles, utan även till miles på Southwest, JetBlue, British Airways och andra flygbolag, samt till hotellpoäng med Hyatt, Marriott och IHG. Dessutom, eftersom poängen kan överföras i steg (vanligtvis 1 000 poäng åt gången), kan de användas för att "fylla på" saldon med själva reseprogrammen.

Även om överförbara poäng kan vara mycket användbara, kan de bara tjänas in på kreditkort som är anslutna till det utfärdande företaget. Individer måste också se till att använda sina poäng innan de avbryter sitt kort eftersom, till skillnad från flygbolagsmil eller hotellpoäng som tjänats in genom kreditkortsutgifter, är dessa poäng vanligtvis förverkade när kortet är stängt (såvida inte personen har ett annat kort som tjänar in dessa poäng).

Precis som det finns många olika typer av kreditkortsbelöningar som kan tjänas in, finns det också många sätt att tjäna dessa belöningar genom vanliga kreditkortsutgifter. Den enklaste belöningsintjänande strukturen erbjuder en fast avkastning för varje spenderad dollar, oavsett utgiftskategori. Till exempel erbjuder Citi Double Cash-kortet 2% kontant tillbaka på alla köp. För en kund som värdesätter enkelhet, prioriterar pengar tillbaka och inte vill tänka på vilket kort som ska användas för en given transaktion, kan denna stil vara attraktiv.

En mer vanlig struktur erbjuder ett basbelopp för belöningar för varje spenderad dollar, med extra poäng som tjänas in i vissa kategorier som förblir fasta under hela året. Till exempel erbjuder Chase Sapphire Preferred-kortet tre Ultimate Rewards-poäng per dollar som spenderas på restauranger, två poäng för utgifter för resor och en poäng för alla andra inköp. Kategorierna varierar mellan de olika korten, men några av de mer populära alternativen inkluderar gas, mat, resor och restauranger. För en kund som spenderar betydande pengar i en eller flera av dessa kategorier kan ett kort med denna struktur vara värdefullt.

En tredje intjäningsstruktur erbjuder ett basbelopp av belöningar för varje spenderad dollar, med ytterligare cashback eller bonuspoäng för köp i vissa kategorier som roterar under året. Till exempel erbjuder Discover It-kortet 5 % kontant tillbaka på upp till 1 500 $ i köp i vissa kategorier varje kvartal och 1 % tillbaka på alla andra köp. Kategorin för ett kvartal kan vara livsmedelsbutiker, medan nästa kvartal kan erbjuda 5% tillbaka på inköp på bensinstationer. Att dra nytta av dessa bonuskategorier i varje kvartal kan leda till bättre belöningar i förhållande till utgifterna för ett kort med fast avkastning, men det kräver att användaren kommer ihåg vilka kategorier som tjänar bonusbelöningar under ett givet kvartal.

Medan konsumenter kan tjäna betydande belöningar genom pågående utgifter för kort under hela året, är det snabbaste sättet att tjäna belöningar genom bonusar från att registrera sig för nya kort. Vissa kort erbjuder en bonus bara för att registrera dig, medan de bästa bonusarna vanligtvis kräver ett lägsta belopp på kortet under en viss tidsperiod.

Till exempel kan ett kreditkort med samma varumärke som ett flygbolag erbjuda 50 000 frequent-flyer miles för att spendera $3 000 på kortet under de första tre månaderna efter att kontot öppnats, och en mile för alla köp som görs på kortet. En person som framgångsrikt spenderar $3 000 på att använda kortet på tre månader skulle få 3 000 miles (tjänas för att spendera $3 000) + 50 000 miles (som en introduktionsbonus) =53 000 miles totalt. Utan bonusen skulle en kortinnehavare behöva spendera 53 000 USD på kortet för att tjäna samma antal poäng!

På grund av den lukrativa karaktären hos registreringsbonusar för kreditkort kan individer frestas att registrera sig för många kort under loppet av ett år. Även om detta är möjligt, inför kreditkortsföretag begränsningar för hur många kort en individ kan ha hos företaget och hur ofta de kan få registreringsbonusar. Dessa begränsningar varierar mellan kortutgivare och förändras över tiden. Till exempel godkänner Chase vanligtvis inte ansökningar om kort när sökande har öppnat fem eller fler kreditkort från någon emittent under de föregående 24 månaderna (kallad "5/24-regeln"), medan Citi hindrar användare från att få ett tecken- upp bonus inom 24 månader efter att du har öppnat eller stängt samma kort.

Ett annat övervägande, särskilt relevant för kunder som förbereder sig för att ansöka om ett större lån (t.ex. ett hypotekslån eller billån), är inverkan av att öppna nya kreditkonton på en individs kreditvärderingsberäkning. Även om öppnandet av ett nytt kreditkortskonto positivt kan bidra till ens kreditpoäng (t.ex. genom att öka den totala tillgängliga krediten och minska deras kreditutnyttjandegrad), resulterar kreditansökningar vanligtvis i en "hård" förfrågan om individens kreditupplysning, vilket kan negativt effektpoäng.

Nya konton kan också minska medelåldern på en individs kreditkonton och åldern på det senast öppnade kontot, vilket är andra faktorer som påverkar ens kreditvärdighet. I slutändan kommer nettoeffekten av att ansöka om ett kreditkort sannolikt att variera från individ till individ, vilket innebär att det kan vara klokt för kunder som är intresserade av registreringsbonusar att börja med att endast öppna ett nytt konto åt gången för att se hur varje konto påverkar deras kreditpoäng innan du ansöker om ytterligare kort.

Viktigt, även om kreditkortsbelöningar kan vara lukrativa, kan rådgivare hjälpa individer att hantera sina utgifter genom att råda dem att betala av sitt saldo i sin helhet i slutet av varje månad, eftersom räntan på återstående saldon sannolikt kommer att förneka mycket (om inte alla) av förmånen från registreringsbonusar.

Individer som registrerar sig för flera kort bör också vara uppmärksamma på de olika förfallodatumen för betalning, eftersom sena betalningar inte bara kommer att medföra räntekostnader och straffavgifter utan också kommer att skapa en negativ markering på individens kreditupplysning!

Även om betydande belöningar kan tjänas helt enkelt genom normala pågående utgifter, är ett av de snabbaste sätten att samla in betydande förmåner genom registreringsbonusar för kreditkort, eftersom en enda kreditkortsbonus kan vara värd tusentals dollar att resa! Men med tanke på det breda utbudet av kreditkortsbelöningar som finns, hur kan rådgivare hjälpa kunder att utveckla en strategi för att maximera deras intjäningspotential?

När allt kommer omkring, vilken kund skulle inte vilja arbeta med en rådgivare som hjälper dem tjäna tusentals dollar – eller till och med en gratis resa till Europa eller Hawaii – varje år!?Klicka för att tweeta

Kreditkortsföretag är ofta aggressiva när det gäller att marknadsföra sina kort (vilket alla som tittar genom sin post eller går genom en flygplats kan intyga). Och även om vissa av dessa erbjudanden kommer med attraktiva registreringsbonusar, finns de bästa vanligtvis online och är ofta bara tillgängliga under en begränsad tid.

Resebloggen Frequent Miler håller en uppdaterad lista över de bästa tillgängliga kreditkortsregistreringserbjudandena för ett brett utbud av kreditkortsutgivare som kan vara en användbar resurs för rådgivare som letar efter rekommendationer för kunder och för att utvärdera bonuserbjudanden som skickas direkt av kreditkortsföretag. Till exempel uppskattar Frequent Miler att det nuvarande bästa kreditkortsregistreringserbjudandet är värt mer än $1 500 under det första året, med flera andra kort som också har bonusar värda mer än $1 000!

Kreditkortsbonusar erbjuds inte bara för personliga kort som är tillgängliga för den breda allmänheten, utan också för "affärs"-kreditkort som är begränsade till företagsägare. Dessa visitkort kan erbjuda bonusar som konkurrerar med eller till och med överstiger dem för personliga kort, så finansiella rådgivare med kunder som är företagare (eller rådgivarna själva!) kan överväga båda typerna av kort. För företagsägare kan registreringsbonusar för kreditkort vara ett bra sätt att tjäna betydande belöningar för pågående utgifter!

Storleken på kontokortsbonusar kan variera mycket, så det är viktigt att inte bara överväga storleken på bonusen, utan även om belöningen är lämplig för individen. Till exempel kan en bonus på 50 000 poäng som en individ kan välja att överföra till en mängd olika reselojalitetsprogram eller att använda mot en cashback-bonus vara mer värdefull än 60 000 frequent flyer miles om individen inte planerar att lösa in belöningar för flygresor .

När du jämför registreringsbonusar kan det vara användbart att använda ett ramverk för "cent per poäng". Detta gör det möjligt för en individ att jämföra det värde de bör förvänta sig att få från olika typer av poäng eller miles. Till exempel, om en individ fick en registreringsbonus på 50 000 hotellpoäng och löste in dessa poäng för en hotellvistelse som kostade 750 USD, skulle de ha fått 750 USD ÷ 50 000 poäng =1,5 cents värde per inlöst poäng.

De cent per poäng en individ får för ett givet flygbolags- eller hotelllojalitetsprogram kommer att variera beroende på det specifika företaget och typen av belöning som löses in. Även om inga två inlösen för ett specifikt flygbolag eller hotell är exakt lika, har Frequent Miler-bloggen uppskattade värden på cent per poäng som individer rimligen kan förvänta sig att få från reseinlösen genom dessa program.

I exemplet ovan, även om Hilton-bonusen var värd fler poäng, kommer Jerry sannolikt att få mer värde från United miles. Ofta kommer det bästa cent-per-point-värdet från inlösen för premiumklassresor, som kan ha en mycket hög kontantkostnad och cent-per-point-värde.

Att bedöma det relativa värdet av belöningspoäng kan också bero på hur poäng kommer att lösas in. I följande exempel erbjuder resor i affärsklass dubbelt så mycket cent per poäng som resor i ekonomiklass.

I slutändan kan det bästa inlösenerbjudandet för en individ bero på deras unika preferenser. Precis som det inte finns något enskilt "rätt" val för alla finansplaneringskunder, finns det inget "rätt" val av miles eller poäng för alla!

Kunder som samlar på sig kreditkortsbelöningar för resor har flera sätt att lösa in dem. Överförbara poäng (t.ex. Chase Ultimate Rewards och American Express Membership Rewards) erbjuder vanligtvis mest värde på grund av deras flexibilitet. De kan användas för att boka resor direkt via kreditkortsföretagets reseportal, och kan också vara extremt användbara för överföring till andra flygbolag och hotell belöningsprogram, särskilt när individen redan har tjänat miles eller poäng (t.ex. från affärsresor) men behöver mer för ett givet flyg eller hotellvistelse.

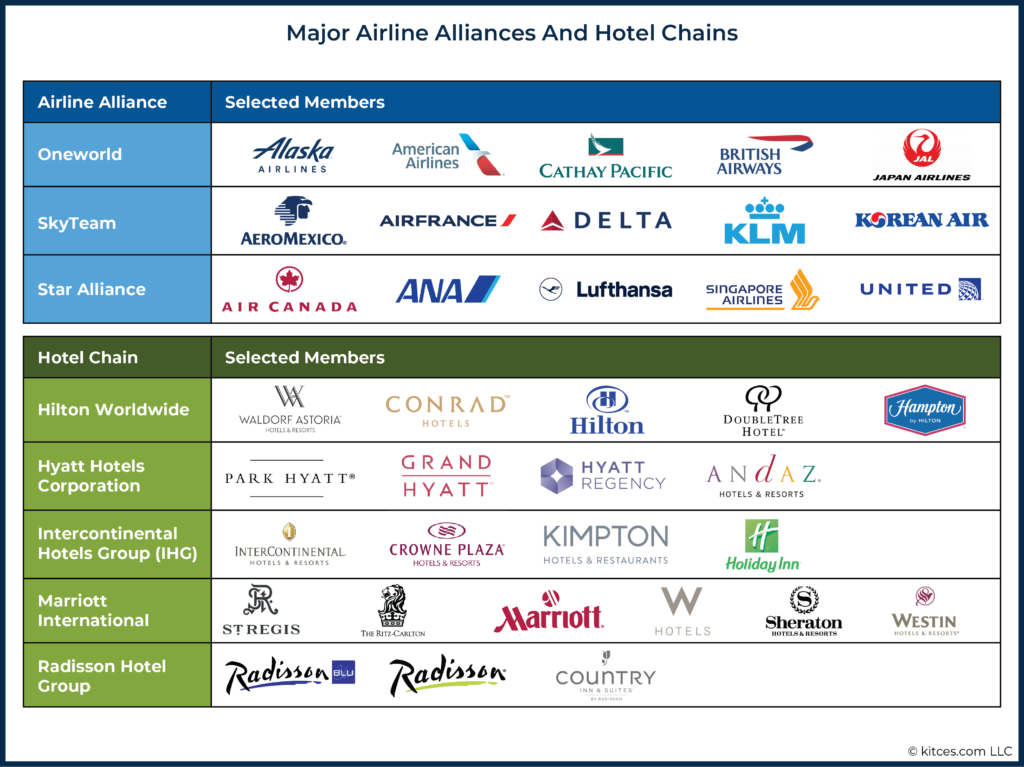

Frequent flyer miles och hotellpoäng är anslutna till lojalitetsprogram som tillhör ett specifikt flygbolag eller hotell (t.ex. American AAdvantage miles eller IHG Rewards Club-poäng). And while airline miles and hotel points are less flexible than transferrable points, they do provide some flexibility for redemptions. Most major airlines are part of alliances (e.g., Star Alliance and one world Alliance) that allow individuals to earn and redeem miles with airlines across participating companies in the alliance.

For example, Delta SkyMiles can be redeemed not only for flights on Delta, but also on other SkyTeam alliance partners, such as Air France and Korean Air. The ability to use miles for flights on other airlines provides more options when booking flights using award points, particularly for international flights.

While there are no similar alliances for using hotel points, these points still offer flexibility in redemptions across a hotel chain’s portfolio of brands. For example, Marriott Bonvoy points can be earned and used at Marriott hotels, but also Ritz-Carlton, W Hotels, Westin, and Courtyard hotels, among others.

While the most valuable component of credit card offers is typically the sign-up bonus (which can consist of points, miles, or cash), many cards also come with additional perks (and expenses) that can also be evaluated when making comparisons.

Some cards affiliated with airlines or hotels offer perks related to that company. For example, airline-affiliated credit cards often offer a free checked bag or priority boarding benefits to their credit cardholders, while hotels might offer access to room upgrades. These perks can vary widely, but they still can be valuable for those who are able to take advantage of them.

Another consideration when evaluating a credit card offer is the annual fee that is associated with the card. Some cards with large bonuses and travel-related perks have large annual fees, so it is important to consider these in the calculation as well. For example, a card with a $95 annual fee offering a 50,000-point bonus is likely to be more valuable than a card with a $495 annual fee and a 60,000-point bonus for the same airline or hotel. At the same time, cards with higher annual fees often come with credits that can defray the cost of the annual fee. For example, while the American Express Platinum Card has a $695 annual fee, it comes with a $200 airline fee credit, $200 in Uber cash, a $200 credit for certain hotels, and a $240 credit for specified digital entertainment providers, among other credits and rebates. For cardholders who are frequent travelers, these perks can more than make up for the annual credit card fee!

Cards with annual fees may not be worth keeping after the first year, but some credit card companies may offer retention bonuses for those who ask to close their account, so it can be worthwhile to call the card company each year to see what might be available.

However, closing a credit card can potentially impact an individual’s credit score by reducing their total amount of credit available or the average age of credit accounts (depending on how old the account is). Therefore, it might not be prudent to close credit cards immediately before applying for a loan.

Finally, those applying for cards should also consider whether a sign-up bonus will be subject to taxation. While the IRS has not provided definitive guidance on the matter, points received for spending money on a credit card (including those received through sign-up bonuses and as rewards for regular spending) are typically treated as a non-taxable ‘rebate’ for purchases made, while sign-up bonuses that do not require spending on the card can be treated as taxable income. Credit card companies will typically issue the cardholder a 1099-MISC form for any taxable bonuses.

Individuals can get significant value from credit card rewards, but creating a realistic strategy for maximizing rewards can take time. Financial advisors who are familiar with the rewards landscape are well-positioned to support clients in deciding whether to apply for new credit cards and which ones to use for ongoing spending.

With the potential for clients to get thousands of dollars of value annually, crafting a credit card reward strategy can be a helpful way for advisors to demonstrate ongoing value to their clients.

Cash flow discussions can be a good opportunity to broach suitable credit card reward programs. Advisors can discuss not only what clients are purchasing with their money, but also how they are doing so. This can uncover important information to help craft a sensible rewards strategy, including how much the client spends with credit cards in total, which categories of expenses (e.g., groceries, gas) they spend the most money on, and whether they are planning any large one-time expenses that can be incorporated into the client’s strategy.

Understanding a client’s spending habits can help the advisor create a range of options for credit card bonuses and ongoing spending. For example, a client who spends $10,000 per month with credit cards will have greater capacity to meet any spending requirements for sign-up bonuses than one that only spends $1,000 per month.

Understanding the categories on which the client spends the most money can also help the advisor to recommend appropriate credit cards that maximize the spending in those areas. For example, a client that spends $20,000 per year on travel could be well-suited for a card that offers multiple points per dollar spent on travel expenses, while a client with a large family that spends $15,000 per year on groceries can consider a card with a points bonus for spending at grocery stores.

Finding out whether a client is expecting to have large one-time expenses can also be useful because a single expense could potentially cover the full amount of required spending for a credit card sign-up bonus.

For example, a client paying expenses for a child’s wedding could leverage sign-up bonuses to give themselves a vacation afterward!

In addition to understanding a client’s spending patterns, it is also important to gauge their interest in certain credit card rewards and their preferences for using them. While some clients might be interested in applying for multiple new cards each year to build up points and miles through sign-up bonuses, others might be less interested in applying for cards and would prefer earning rewards on a single card. Either option can be profitable for the client, but it is important that they are comfortable with the process.

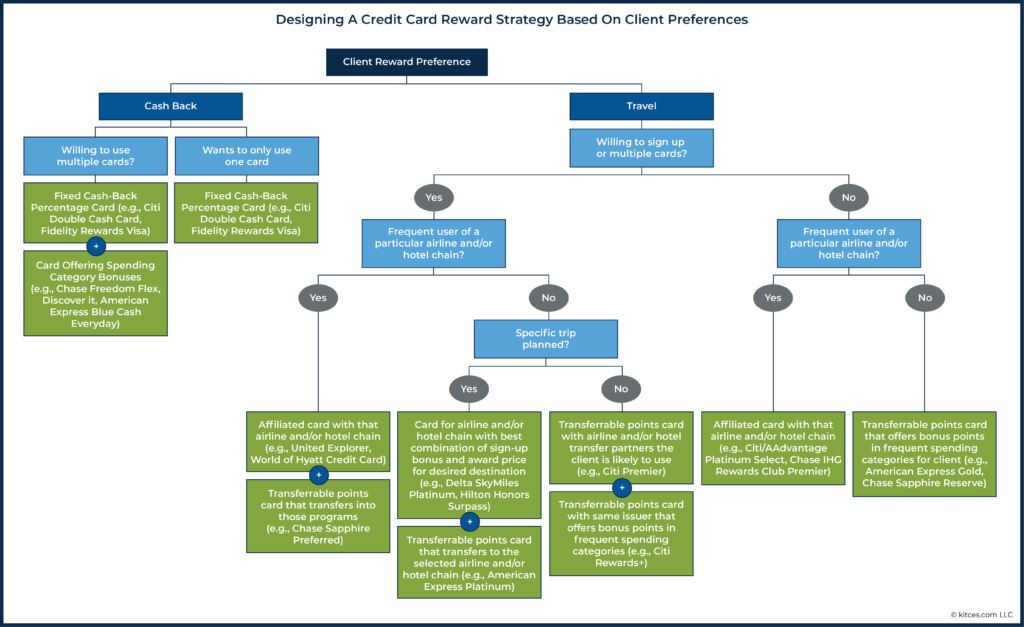

Clients who don’t travel much and who don’t want to manage multiple credit cards would benefit more from the flexibility and convenience of cash back rewards as opposed to point-based reward programs.

Clients who travel and who are willing to sign up for multiple credit cards in a given year can earn significant value from credit cards that offer transferrable points as well as those affiliated with the airlines and hotels they regularly use for travel.

Of course, clients are likely to have a wide range of preferences when it comes to earning and redeeming credit card rewards. The flow chart below shows how an advisor can work through the various credit card reward styles given client preferences to determine the best strategy and to recommend useful credit cards for the client.

To make better credit card recommendations over time, advisors can create a system to track their recommendations and how they are implemented. For example, including a client’s reward preferences (e.g., cash back or travel) and approximate credit card spending in their CRM file would allow the advisor to quickly come up to speed if the client asked for a credit card recommendation outside of the annual meeting.

Further, advisors can create a file to track the cards that clients apply for to ensure that they do not make duplicate recommendations and that their clients do not run afoul of the application limits imposed by the credit card companies.

Combining these steps with quarterly reviews of the Frequent Miler’s Best Offers page would give an advisor an understanding of both client preferences and available credit card options.

In addition to helping clients earn credit card rewards, advisors can also support the overall goal of redeeming points and miles for cash and travel. Cash back rewards are the easiest to redeem and are typically applied as statement credits (which are generally simpler than redeeming via direct deposit or physical check, which are sometimes also available options).

It is important to note that, depending on the card, cash back awards are not always automatically applied to each statement. Sometimes, cardholders may need to request the reward to be issued as a statement credit. Advisors can support this process by confirming with clients not only how much cash back they earned in a given year (which allows them to determine if clients have the best card(s) to maximize their rewards), but also that they actually redeem their rewards!

Redeeming credit card rewards for travel is a trickier process than getting cash back, but advisors can play an important role in helping clients get the travel awards they want if they understand how travel rewards work and the flexibility offered by transferrable points.

For example, some transferrable points can be redeemed for travel booked directly through the credit card issuer’s site at a fixed rate, such as with the Chase Sapphire Reserve card. Cardholders can redeem their Ultimate Rewards points at a rate of 1.5 cents per point for any travel booked through the Ultimate Rewards portal. For example, a cardholder would be able to redeem 20,000 points (earned through a signup bonus or through regular spending) × 0.015 cents per point =$300 toward flight expenses. This shows how transferable points can provide excellent flexibility, as clients can use them to book available flights with any airline, or lodging at any hotel, rather than be limited to flights offered by a certain airline alliance or hotel chain, as is the case with frequent flier miles or hotel loyalty programs.

On the other hand, airline flight rewards are determined either through award charts that set a fixed mile cost for travel between two regions or, increasingly, dynamically based on demand. This means that since a particular company’s miles or points can decline in value if the airline or hotel changes its award chart or pricing (e.g., to require more miles for a given flight or hotel stay), it is typically recommended to earn these travel rewards with a specific use in mind rather than building up a stash for an unspecified trip in the future (that could end up costing more points than it does now).

Hotel chains also publish reward charts that put their hotels in different reward redemption categories. For example, Hyatt’s chart has eight categories for its hotels, ranging from 5,000 points for a standard night at a Category 1 hotel (that typically includes Hyatt’s least expensive hotels in dollar terms) to 40,000 points per night at a Category 8 hotel (that includes some of Hyatt’s most expensive properties). While some clients might prefer to redeem their points for several nights at a lower-cost hotel, others might want to splurge on the luxury redemption.

Advisors can support clients in booking travel using miles and points by first understanding the client’s travel plans, researching approximately how many miles and/or points it will cost (using the companies’ award charts or pricing out the trip on the airline or hotel website), and then suggesting a credit card strategy that can earn them enough rewards to book the trip.

It is important to note that award availability can change, so it helps if clients plan well in advance and if they can be flexible with the dates of their trip. For clients who do not want to go through the process of searching for and booking the award travel on the airline’s or hotel’s website, many award-booking services are available; these can be particularly useful for booking premium-class flights where availability can sometimes be hard to find.

Ultimately, the key point is that clients can be leaving money (or travel opportunities) on the table by not maximizing their credit card rewards, and advisors who help them take advantage of their rewards can demonstrate ongoing value to clients.

Cash flow discussions during client meetings can serve as a starting point for gauging a client’s potential credit card spending and rewards preferences. Advisors can also recommend suitable credit cards for sign-up bonuses and ongoing spending based on a client’s interest, as well as supporting the award redemption process.

With the potential to earn thousands of dollars’ worth of cash or travel rewards annually, incorporating credit card rewards into financial planning discussions can be a major driver of client loyalty!