Att betala av en stor summa kreditkortsskulder kan vara utmanande. Det är särskilt svårt när du har höga hyreskostnader och dystra anställningsutsikter som vissa millennials är. Hur mycket påverkar dessa två faktorer millennials förmåga att hålla sig på toppen av skulden? Vi tittade på dessa och andra mätvärden för att ta reda på var millennials kämpar med att betala av sina kreditkortsskulder.

Håller du kvar många kreditkortsskulder? Ett kreditkort för saldoöverföring kan hjälpa dig att betala av det.

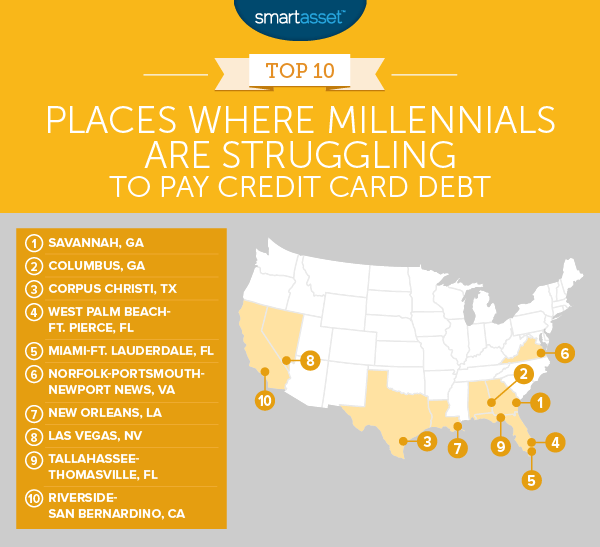

I denna studie definierade vi "millennials" som personer i åldrarna 20 – 34 år 2015. För att hitta de platser där millennials kämpar mest för att betala av sina kreditkortsskulder, jämförde vi 202 storstadsområden. Vi jämförde dem över mätvärden som den genomsnittliga kreditpoängen för millennials, genomsnittlig kreditkortsskuld för millennials, millennials arbetslöshet, medianbruttohyran för en lägenhet med ett sovrum och medianbruttohyran för en enrumslägenhet som en procent av medianindividuell inkomst .

1. Savannah, Georgia

Den äldsta staden i Georgien tar topplatsen för platser där millennials kämpar för att betala sina kreditkortsskulder. Millennials i Savannah har i genomsnitt höga kreditkortsskulder och höga arbetslöshetssiffror. Detta skapar en svår situation där millennials kan vara utan en fast inkomst och samtidigt ha stora kreditkortsräkningar att betala.

Den verkliga kickern är dock medianhyran för ett sovrum i procent av den individuella medianinkomsten. Våra data visar att det skulle kosta 34 % av den genomsnittliga invånarens inkomst att betala för den genomsnittliga lägenheten med ett sovrum. Enligt Department of Housing and Urban Development gör detta den genomsnittliga Savannah-bostaden kostnadsbelagd. Det betyder också att Savannah millennials kan ha mindre pengar att lägga för att betala ner sina kreditkortsskulder efter att ha betalat hyran.

2. Columbus, Georgia

Columbus, Georgia millennials har en av de högsta arbetslöshetssiffrorna i vår studie. För millennials utan jobb kan det vara svårt att betala av kreditkortsskulder.

Ett annat hinder som Columbus millennials står inför är den låga genomsnittliga kreditpoängen. En låg kreditpoäng innebär vanligtvis en högre APR på ditt kreditkort, vilket innebär högre räntebetalningar på långvariga kreditkortsskulder. Våra data visar att Columbus millennials har en genomsnittlig kreditpoäng på 603, vilket anses vara rättvist.

3. Corpus Christi, Texas

När du har många kreditkortsskulder och en låg kreditpoäng är oddsen höga räntekostnader på dina kreditkortsräkningar. Detta är situationen som Corpus Christi millennials står inför. De har den nionde lägsta genomsnittliga kreditpoängen (593), vilket tyder på att de inte har tillgång till de bästa kreditkorten med låg APR. De har också den 15:e högsta genomsnittliga kreditkortsskulden ($3 844).

Kreditkortsbetalningar är inte den enda faktorn som sätter ett hack i Corpus Christi millennials budgetar. Hyran äter upp en stor del av den genomsnittliga invånarnas budget. Enligt uppgifter från Census Bureau är hyran för den genomsnittliga lägenheten med ett sovrum i området lika med 33 % av medianinkomsten.

4. West Palm Beach-Fort Pierce, Florida

Millennials i området West Palm Beach-Fort Pierce har relativt höga kreditpoäng – åtminstone jämfört med resten av topp 10. Millennials där har en genomsnittlig kreditpoäng på 621. Det är den näst högsta kreditpoängen i vår topp 10.

Huvudfrågan för millennials är områdets höga hyror i kombination med stora mängder kreditkortsskulder i genomsnitt. Den genomsnittliga lägenheten med ett sovrum i detta område kostar 937 USD per månad, vilket motsvarar knappt 40 % av den genomsnittliga invånarens årsinkomst. Om du betalar 40 % av din inkomst i hyra kan det betyda att du inte kan hantera höga kreditkortsskulder tillräckligt aggressivt.

5. Miami-Fort Lauderdale, Florida

Millennials i Miami-Fort Lauderdale kämpar för att betala sin kreditkortsskuld av många av samma anledningar som deras grannar i West Palm Beach-Fort Pierce gör. Det vill säga höga hyror och hög genomsnittlig kreditkortsskuld. Bortsett från dessa två faktorer, kämpar millennials i Miami-Fort Lauderdale också med sysselsättning. Enligt uppgifter från U.S. Census Bureau är drygt 9 % av millennierna i området arbetslösa. Utan en stadig inkomst och inför skyhöga hyror kan millennials här tycka att det är svårt att betala av skulder.

6. Norfolk-Portsmouth-Newport News, Virginia

Med $4 303 i genomsnittlig kreditkortsskuld har Norfolk-Portsmouth-Newport News millennials den näst största kreditkortsskulden i studien. Bara Fairbanks, Alaska millennials har mer skuld ($4 925, i genomsnitt).

Tyvärr har Norfolk-Portsmouth-Newport News millennials också en ganska låg genomsnittlig kreditpoäng, vilket betyder att de sannolikt betalar en hög APR. Som vi har förklarat tidigare kan detta leda till en ond cirkel av ökande skulder på grund av höga räntekostnader.

7. New Orleans, Louisiana

The Big Easy tar sjuan för där millennials kämpar för att betala sina kreditkortsskulder. Till att börja med kan hyra i området vara dyrt. Våra uppgifter visar att den genomsnittliga invånaren i New Orleans skulle behöva betala drygt 30 % av inkomsten för att ha råd med den genomsnittliga lägenheten med ett sovrum i området. Utöver höga bostadskostnader, tenderar New Orleans millennials också att ha en hel del kreditkortsskulder. Den genomsnittliga millennialen i New Orleans har över 3 600 USD i kreditkortsskulder.

8. Las Vegas, Nevada

Den genomsnittliga millennialen i Sin City har knappt 3 700 dollar i kreditkortsskulder. Det är den 22:a högsta siffran i vår studie. Precis som millennials i andra städer har millennials i Las Vegas mediokra kreditpoäng. Detta kan leda till en högre genomsnittlig APR, vilket i sin tur gör varje månatlig kreditkortsräkning dyrare och svårare att betala.

9. Tallahassee-Thomasville, Florida

Tallahassee-Thomasville millennials har gjort ett bra jobb med att hålla sina kreditkortsskulder relativt låga. I genomsnitt har millennials här drygt 3 200 $ i kreditkortsskulder. Det är den näst lägsta andelen bland de 10 bästa.

Anledningarna till att millennials kan kämpa för att betala av kreditkortsskulder är de lokala ekonomiska förhållandena i Tallahassee-Thomasville. Millennials står inför en arbetslöshet på 10,23 %. Bostadskostnaderna är också ett hinder för de boendes budget. Våra data visar att den genomsnittliga invånaren som hyr en genomsnittlig lägenhet med ett sovrum skulle behöva spendera cirka 36 % av inkomsten på hyra. Efter att ha betalat för mat och andra förnödenheter lämnar det inte ett ton över för att betala kreditkortsräkningar.

10. Riverside-San Bernardino, Kalifornien

Att bo i södra Kalifornien kan vara dyrt. Så det är något förvånande att se att Riverside-San Bernardino Millennials har samlat minsta mängder kreditkortsskulder i våra topp 10. Utöver den totala kreditkortsskulden finns det dock inte ett ton för Riverside-San Bernardino millennials att le åt. I genomsnitt har millennials i området en kreditpoäng på drygt 590. Detta betyder att de förmodligen har fastnat och betalar höga räntor på sina kreditkortsskulder. Samtidigt har millennials här också en arbetslöshet på över 12%.

Utöver den höga arbetslösheten och de höga ränteproblemen står millennials i Riverside inför budgetförlamande bostadskostnader. Vi uppskattar att den genomsnittliga lägenheten med ett sovrum skulle konsumera över 37 % av den genomsnittliga invånarens inkomst.

För att avgöra var millennials kämpar för att betala kreditkortsskulder tittade vi på data om 202 storstadsområden. Specifikt tittade vi på data om följande fem faktorer:

Först rankade vi varje stad över varje faktor, vilket gav lika vikt till alla faktorer. Sedan hittade vi den genomsnittliga rankingen för varje stad. Vi baserade vårt slutresultat på varje stads genomsnittliga ranking. Staden med den högsta genomsnittliga rankingen fick 100. Staden med den lägsta genomsnittliga rankingen fick 0.

Om du har en stor summa kreditkortsskulder och kämpar för att betala av dem, kanske du vill överväga att använda ett kreditkort för saldoöverföring. Med ett saldoöverföringskort kan du överföra din befintliga kreditkortsskuld till ett annat kort. Anledningen till att detta kan vara en bra idé är att många kort kommer att erbjuda 0 % APR under en viss tidsperiod, till exempel 15 månader. Under den här tiden kan du arbeta med att ta itu med dina kreditkortsskulder, utan att få ytterligare räntor.

Frågor om vår studie? Kontakta oss på press@smartasset.com.

Fotokredit:©iStock.com/antonioguillem

10 Apple-produkter som förändrade allt (och 10 som inte gjorde det)

Hur man hyr ut ett hus för att köpa ett annat hus

Finansiella tjänsteföretag kan tjäna förtroende med ett verkligt engagemang för hållbarhet

Vad finansiell rådgivning endast innebär – och varför det är viktigt

INVESCO INDIA ARBITRAGE FOND ÖVERSYN