Under 2015 hade 73% av amerikanerna kreditkortsskulder, enligt Federal Reserve Bank of New York. Kreditkortsskulder kan smyga sig på dig. En månad är du på toppen av det, gör regelbundna betalningar, och nästa befinner du dig bakom och inte kan komma ikapp. Ibland är det en oväntad nödsituation som sätter dig bakom. Data visar att överlag människor i vissa stater är bättre på att hålla sig på rätt spår med sina kreditkortsbetalningar än i andra stater. Vi tittade på genomsnittliga kreditkortsskuldnivåer i varje delstat och hur de har förändrats från 2006 till 2015.

Kämpar du för att hantera din kreditkortsskuld? Kolla in de bästa kreditkorten för saldoöverföring.

För denna studie tittade vi på mediandata för individuell inkomst och kreditkortsdata. Vi hittade förändringstakten för den genomsnittliga kreditkortsskulden i förhållande till inkomst mellan 2006 och 2015 och mellan 2011 och 2015 för varje stat, plus Washington, DC. Läs avsnittet om data och metod nedan för att se var vi fick våra uppgifter och hur vi sätter ihop det.

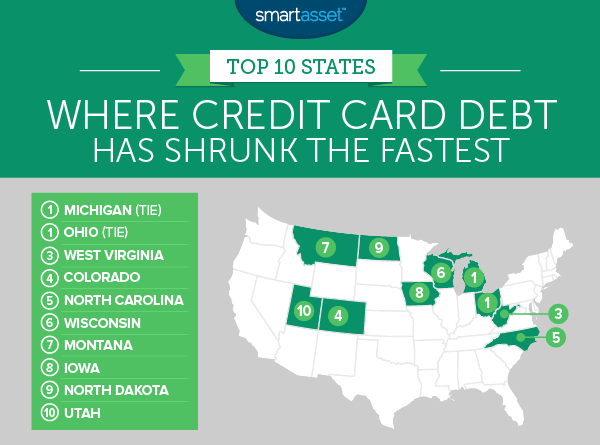

1. (slips) Michigan

Michigan och Ohio är delade på första plats som de stater där kreditkortsskulder har krympt snabbast. Mellan 2006 och 2015 sjönk den genomsnittliga kreditkortsskulden i förhållande till inkomst i Michigan med 32,9 %. År 2006 hade den genomsnittliga invånaren i Michigan kreditkortsskulder motsvarande 13,4% av sin inkomst. Den siffran sjönk till 11,5 % 2011 och slutligen 9 % 2015. Denna ovilja att ta på sig kreditkortsskulder kan delvis bero på oro för den ekonomiska framtiden. Efter att ha drabbats på grund av lågkonjunkturen studsade medianinkomsterna i Michigan tillbaka 2013. Om du är i Michigan och inte är en del av gruppen med krympande kreditkortsskulder, kan ett saldoöverföringskreditkort hjälpa dig att ta kontroll över din kreditkortsskuld .

1. (slips) Ohio

Mellan 2011 och 2015 såg Ohio den snabbaste nedgången i genomsnittlig kreditkortsskuld i förhållande till inkomst i vår studie. År 2011 hade den genomsnittliga invånaren i Ohio kreditkortsskulder motsvarande 12,3% av sin inkomst. År 2015 var den siffran bara 9,3 % – en minskning med 24,5 %. Invånarna i Ohio delade ett liknande öde som invånarna i Michigan, inkomsterna sjönk under lågkonjunkturen men inte lika snabbt som kreditkortsskulden sjönk. Den genomsnittliga invånaren i Ohio hade kreditkortsskulder på totalt 3 560 USD 2008. År 2015 var den siffran bara 2 480 USD.

3. West Virginia

West Virginia är den delstat där den genomsnittliga kreditkortsskulden krympte tredje snabbast. Den genomsnittliga kreditkortsskulden i förhållande till inkomst sjönk med 33 % mellan 2006 och 2015. Det är den fjärde snabbaste räntan i landet. Den trenden avtog inte heller mellan 2011 och 2015. Under den perioden minskade kreditkortsskulden i procent av inkomsten från 10,7 % till 9,7 %. Det är den åttonde största nedgången i landet under den tidsperioden.

4. Colorado

Centennial State kommer på fjärde plats. Colorado gick från att ha en av de största kreditkortsskulderna i förhållande till inkomster i landet till att vara mitt i gruppen. År 2006 hade den genomsnittliga invånaren i Colorado kreditkortsskulder motsvarande 14,3% av inkomsten. En siffra som sjönk till 12,3 % 2011 och till 10,3 % 2015.

5. North Carolina

Kreditkortsskulder krymper ganska snabbt i North Carolina. År 2006 var den genomsnittliga nordkarolinaren skyldig $3 090 i kreditkortsskulder. Den siffran nådde en topp 2008 med den genomsnittliga kreditkortsskulden per capita på 3 490 USD. Sedan 2008 har dock invånare i North Carolina varit smartare med sina kreditkort. Den genomsnittliga kreditkortsskulden låg på 2 600 $ 2015. Under denna period ökade medelinkomsten i North Carolina, vilket bidrog till att sänka kreditkortets skuld i förhållande till inkomst. North Carolina var naturligtvis inte immun mot den stora lågkonjunkturen, men från 2006 till 2015 steg medianinkomsterna med 15 %.

6. Wisconsin

Wisconsiniter har alltid varit några av de mer konservativa kreditkortsanvändarna. År 2006 hade den genomsnittliga Wisconsiniten kreditkortsskulder motsvarande 11,3 % av sin inkomst, den fjärde lägsta räntan i landet. År 2011 hade den siffran sjunkit till 10,2 %. Efter 2011 var det när kreditkortsskulder verkligen började minska för invånare i America's Dairyland. Från 2011 till 2015 sjönk kreditkortets skuld i förhållande till inkomst i Wisconsin med 17,5 %.

7. Montana

Under 2006 var den genomsnittliga invånaren i Montana skyldig cirka 14,5 % av sin inkomst i kreditkortsskulder. År 2015 sjönk den genomsnittliga kreditkortsskulden i förhållande till inkomst i Montana med 30 %, från ovan nämnda 14,5 % till 10,2 %. Detta sätter Montana i paritet med North Carolina när det gäller genomsnittlig kreditkortsskuld i förhållande till inkomst under 2015.

8. Iowa

Till skillnad från andra stater i topp 10, har Iowa sett sin genomsnittliga kreditkortsskuld i förhållande till inkomst sjunka i snabb takt, till stor del på grund av att inkomsten har stigit snabbt. Från 2006 till 2015 ökade medianinkomsterna här med 23 %, från 23 321 USD till 28 871 USD. Jämför det med Michigan där inkomsterna bara steg med 9,8 % under samma period. Absoluta kreditkortsskulder i Iowa sjönk också med cirka 15%, enligt Federal Reserve Bank of New York. Under samma tid sjönk den absoluta kreditkortsskulden med 26 % i Michigan.

9. North Dakota

Kreditkortsskulder i North Dakota ser lite ut som de gör i Iowa. Den totala kreditkortsskulden i North Dakota har inte sjunkit lika mycket som andra stater. Den sjönk med 15 % från 2006 till 2015. Tjugosju delstater hade en snabbare nedgång i kreditkortsskulder under den tidsperioden. I jämförelse föll dess genomsnittliga kreditkortsskuld i förhållande till inkomst snabbast i landet. Den genomsnittliga kreditkortsskulden i förhållande till inkomster sjönk eftersom invånarnas inkomster i North Dakota steg snabbt. Till stor del på grund av oljeboomen ökade medianinkomsterna med nästan 46 % från 2006 till 2015. På grund av den skyhöga inkomsten gick invånarna i North Dakota från att ha 14 % av sin årsinkomst i kreditkortsskulder i genomsnitt till att bara vara skyldiga 8,4 % 2015.

10. Utah

Utah är en annan stat där den totala kreditkortsskulden inte har förändrats mycket. Från 2006 till 2015 gick Utah-invånarna från att ha i genomsnitt 2 840 USD per person i kreditkortsskuld till 2 640 USD 2015. Det är en minskning med cirka 7 %. Men medan den totala kreditkortsskulden inte har sjunkit för mycket, steg inkomsterna. I genomsnitt fick invånarna i Utah en höjning på cirka 21 % från 2006 till 2015, från en medianinkomst på 22 404 USD till 27 136 USD. De snabbt stigande inkomsterna och den långsamt krympande kreditkortsskulden gör att Utah-invånare hade mycket lägre kreditkortsskuld i förhållande till inkomst under 2015.

I vår studie om genomsnittliga kreditkortsskulder tittade vi på data om genomsnittlig kreditkortsskuld och medianinkomster för alla 50 delstater och Washington D.C. Specifikt tittade vi på:

Vi rankade varje stat över två procents förändring i kreditkortsskuld i förhållande till inkomst, vilket gav lika vikt åt båda måtten. Vi tog sedan ett genomsnitt av rankningarna och använde ett poäng baserat på dessa genomsnittliga rankningar. Delstaten med den bästa genomsnittliga rankingen fick en 100 och delstaten med den lägsta genomsnittliga rankingen fick en 0.

Frågor om vår studie? Kontakta press@smartasset.com.

Fotokredit:©iStock.com/mixetto