En nära vän plingade mig om ICICI Pru Assured Savings Insurance Plan och frågade om det var en bra plan att investera.

Låt oss ta reda på det.

Förfalloförmån =garanterad förfalloförmån (GMB) + upplupna garanterade tillägg

Guaranteed Maturity Benefit (GMB) bestäms vid försäkringens början och beror på din inträdesålder, kön, försäkringsperiod, premiebetalningstid och den årliga premien. GMB är känt i förväg . Observera att GMB kan vara lägre än försäkringssumman.

Du kan tänka på Garanterade tillägg som ränta på inbetalda premier. Och räntan beror på försäkringstiden.

För en försäkringsperiod på 10 år är denna ränta (kallad Garanterad Tilläggsränta) 9%. Den garanterade tilläggssatsen gäller på de ackumulerade premierna som betalats fram till datum. Vi ska se senare i inlägget hur garanterade tillägg beräknas.

För en försäkringsperiod på 12 eller 15 år är den garanterade tilläggsräntan 10 %.

Varje år beräknas garanterade tillägg för din försäkring och dessa tillfaller din försäkring.

Dödsersättning =Högst av följande

Guaranteed Maturity Benefit (GMB) och Guaranteed Additions (GA) har samma innebörd/beräkningar som anges i avsnittet "Mognadsförmån".

Förmån (1) säkerställer att förfallointäkterna är befriade från skatt (Dödsfallsersättning>=10 gånger årlig premie). Dödsfallsintäkter från en livförsäkring är alltid befriade från skatt.

Jag tycker om enkla produkter.

Även om detta är lika enkelt som en fast bankinsättning, om du spenderar lite tid vet du vad du ger dig in på. Du vet det exakta löptidsbeloppet i förväg.

Inga negativa överraskningar vid tidpunkten för policyförfall. Exempel:Du visades (vid tidpunkten för försäkringsförsäljningen) att du kommer att få Rs 20 lacs men fick bara tillbaka 16 lacs.

Detta är en icke-deltagande planen. Allt är känt i förväg.

Och om du fullföljer försäkringsperioden låser du också in avkastningen för perioden.

Kom ihåg att felförsäljning kan ske även här. Till exempel. En 45-årig person kan visas förmånsillustrationen för en 35-åring. Inom försäkringar (både ULIP och traditionella planer) påverkar din inträdesålder din avkastning.

I fallet med ICICI Prudential Savings Assurance-plan, där allt annat är detsamma (premie, kön, hälsa, premiebetalningsperiod och försäkringsperiod), kommer den garanterade förfalloförmånen att vara högre för 35-åringar än GMB för en 45-årig- gammal.

För dem som är vana vid att göra det ena självmålet efter det andra på sin förmögenhet, kan sådana produkter garantera disciplin men få låg och stabil avkastning. Men även för sådana investerare kan en enkel blandning av tidsförsäkring och PPF/FD:er vara ett bättre val.

Listan är lång, inklusive men inte begränsad till låg livslängd, bristande flexibilitet, höga utträdeskostnader och naturligtvis låg avkastning.

Hur kommer de att se ut när de kommer tillbaka?

Det som är bra är att du kommer att känna till avkastningen (låg eller hög) i förväg.

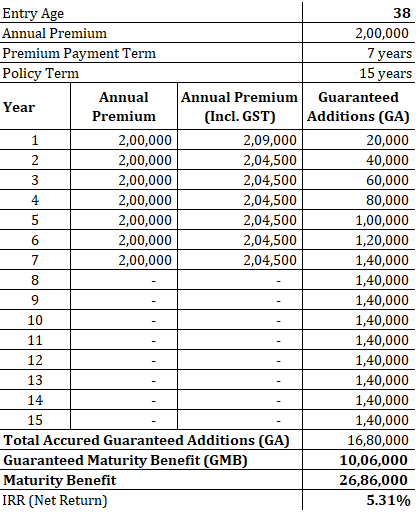

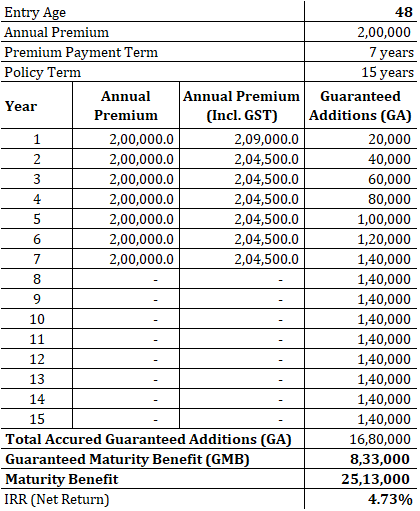

Jag tar två exempel. En för en 38-årig man och en annan för en 48-årig man . Detta kommer också att hjälpa oss att förstå hur inträdesåldern påverkar avkastningen.

Vänligen förstå att jag betraktar exempel för friska individer. Om du har en hälsosjukdom kommer antingen din premie att höjas eller så revideras det garanterade löptidstillägget nedåt. I huvudsak tar försäkringsbolaget i sådana fall något extra för ditt livskydd. Ingen broschyr eller förmånsillustration kommer någonsin att överväga detta.

Som du kan se är beräkningen av garanterade tillägg exakt densamma i båda fallen.

Skillnaden i inträdesålder (38 och 48) påverkar endast Guaranteed Maturity Benefit (GMB). GMB är 10,06 lacs för inträdesåldern 38 och Rs 8,33 lacs för inträdesåldern 48. Och det förklarar hela skillnaden i mognadsförmånen i de två fallen. IRR (nettoavkastning) är 5,31 % p.a. för 38-åring jämfört med 4,73 % p.a. för 48-åring.

För dig att bestämma om 4,5-5,5 % p.a. räcker det för en långsiktig investering?

Dessa dagar erbjuder banker 4,5-5 % (före skatt) på fasta insättningar. Jämfört med bankernas FD:er, 4,5–5,5 % p.a. (efter skatt) på ICICI Prudential Savings Assurance-planen ser ganska bra ut. Denna ICICI-plan är dock en långsiktig produkt med en löptid på 10-15 år. Jag är inte bekväm med att låsa in mina pengar på lång sikt för så låg garanterad avkastning.

Hur är det med dig? Ser du merit i ICICI Prudential Savings Assurance-planen?

Produktsida för ICICI Prudential Website