LIC lanserade en ny livränta LIC Jeevan Shanti i september 2018 .

LIC Jeevan Shanti kommer i både omedelbar livränta och varianter av uppskjuten livränta .

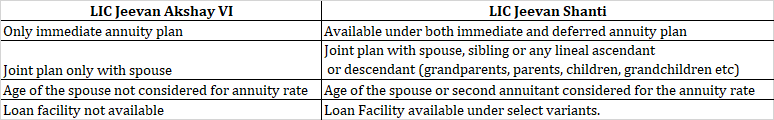

En poäng att notera är att LIC redan har ett mycket populärt erbjudande inom omedelbar livränta (LIC Jeevan Akshay VI). LIC Jeevan Shanti är ganska lik LIC Jeevan Akshay. Den enda stora skillnaden är att LIC Jeevan Shanti också har en uppskjuten annuitetsvariant.

Låt oss ta reda på mer om LIC Jeevan Shanti-planen.

Låt oss försöka se skillnaden mellan en omedelbar livränta och en uppskjuten livränta innan vi går vidare.

Under en omedelbar livränta , du betalar ett engångsbelopp en gång och försäkringsbolaget betalar dig livstidspension. Pensionsutbetalningen börjar omedelbart vid köp. Det spelar ingen roll hur länge du lever. Försäkringsbolaget betalar dig en pension på livstid.

Inte bara det, försäkringsgivaren betalar dig den avtalade räntan för livet (oavsett hur räntorna rör sig i framtiden). Därför tar försäkringsbolaget inte bara livslängdsrisken utan även ränterisken.

En livränta är ett bra sätt att täcka livslängdsrisk. Genom att köpa en livränta kan du garantera dig själv en inkomstström för livet.

LIC Jeevan Akshay VI är en omedelbar livränta.

Under en uppskjuten livränta , betalar du till försäkringsbolaget (i form av engångspremie eller vanlig premie). Pengarna investeras enligt investeringsmandatet för planen. I slutet av uppskovsperioden (uppskovsperioden) används den ackumulerade korpusen för att köpa en omedelbar livränta.

Därför börjar pensionen vid slutet av anståndsperioden . Mängden regelbunden inkomst kommer att bero på avkastningen på dina investeringar, din ålder, uppskovsperiod, annuitetsvariant och den rådande annuitetsräntan

LIC Jeevan Shanti är en variant av uppskjuten livränta. Det är en engångsplan, dvs du måste betala premien bara en gång. Du kan skjuta upp livränta i upp till 20 år. Avkastningen på din investering är garanterad och du är också garanterad annuitetsräntan i slutet av uppskovsperioden. Därför är det ingen osäkerhet inblandad. Du vet på förhand hur du kommer att få varje år efter uppskovsperiodens slut.

Förresten, LIC Jeevan Shanti kommer också i en omedelbar annuitetsvariant. Tja, du kan tänka på en omedelbar livränteplan som en uppskjuten livränta utan en uppskovstid.

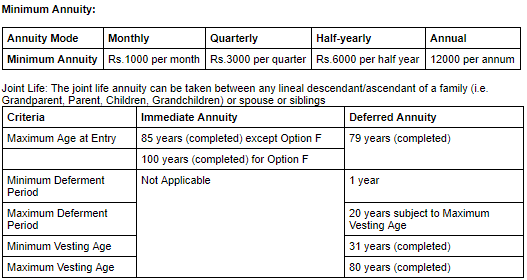

LIC Jeevan Shanti finns i 9 annuitetsvarianter (7 i omedelbar annuitet och 2 i uppskjuten livränta) .

Läs :Pensionsplanering:Häpnadsväckande annuitetsköp kan öka inkomsten och minska risken

Du kan också besöka LIC:s webbplats för mer information.

Läs :HDFC Life Sanchay Plus:Recension

LIC Jeevan Shanti finns i 9 annuitetsvarianter (7 i omedelbar annuitet och 2 i uppskjuten livränta).

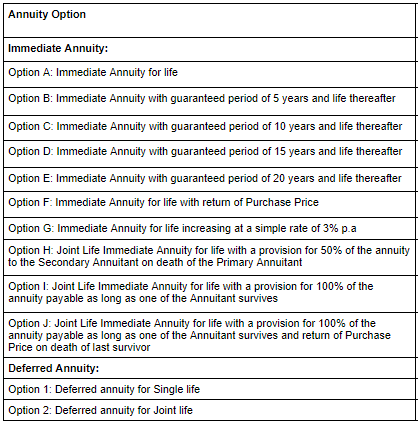

Här är en ögonblicksbild som visar vad olika varianter av LIC Jeevan Shanti erbjuder.

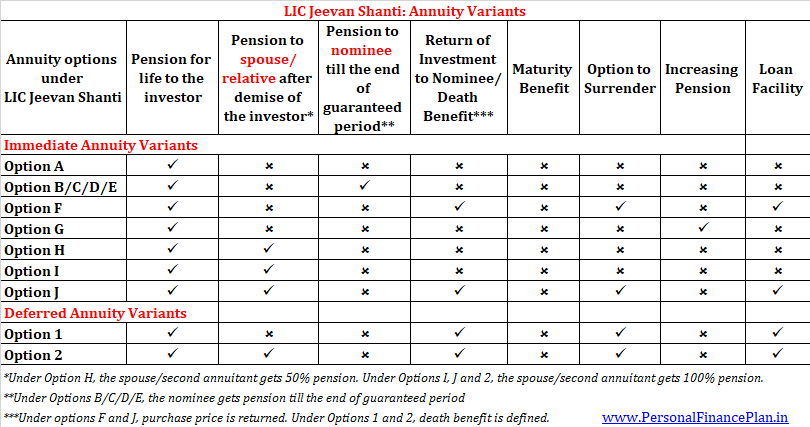

För omedelbara livräntevarianter beror räntan (livräntesatsen) på din ålder och livräntevarianten. När det gäller gemensamma livsplaner (där maken eller någon annan familjemedlem) kommer livräntesatsen också att bero på den andra livräntetagarens ålder.

Annuitetsräntan kommer att öka med investerarens ålder. Försäkringsbolaget betalar en högre taxa när dess ansvar är lägre. En 40-årig person kommer sannolikt att få pension i många år till (jämfört med en 70-åring). Därför blir livräntan lägre för en 40-åring och högre för en 70-åring.

För varianten av uppskjuten livränta, livräntan ska bero på alla ovanstående faktorer. Dessutom ska annuitetsräntan bero på kvantiteten av uppskovsperioden och åldern på den andra livräntan (vid gemensamma livförsäkringar).

Annuitetsräntan kommer att öka med ökningen av uppskovsperioden.

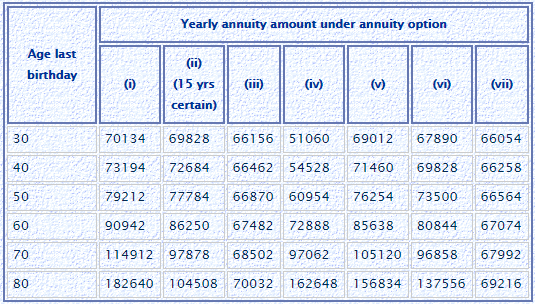

Här är provuppsättningen tillgänglig på LICs webbplats för omedelbar annuitetsvariant av LIC Jeevan Shanti. Priset är för inköpspriset på Rs 10 lacs.

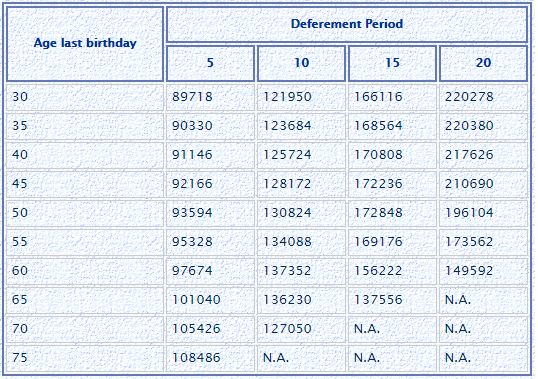

Exempel på livränta för uppskjuten livränta (inköpspris på 10 lacs). Priserna är för singelliv (och inte gemensamma livsplaner).

Låt oss titta på annuitetsvarianter i detalj. Det finns inget att skilja mellan LIC Jeevan Akshay och omedelbara annuitetsvarianter av LIC Jeevan Shanti, utom kanske för annuitetssatserna. LIC Jeevan Akshay har ingen variant av uppskjuten livränta.

Därför kommer jag först att diskutera varianter av uppskjuten livränta av LIC Jeevan Shanti. För kompletteringens skull har jag tillhandahållit illustrationer för omedelbara annuitetsvarianter i slutet av detta inlägg.

Innan vi gräver djupare finns det ett par saker som vi måste förstå för varianter av uppskjuten livränta.

Under uppskjuten annuitetsvariant får du ingenting förrän i slutet av uppskjutningen period. Om livräntetagarens bortgång skulle ske under anståndsperioden, ska förvaltaren därför få åtminstone lite mer än köpeskillingen. Är det vettigt, eller hur?

Därför, under varianterna av uppskjuten livränta, har LIC infört konceptet med garanterade tillägg och dödsfallsersättningen är mer än köpeskillingen (åtminstone till slutet av anståndsperioden).

Garanterade tillägg är endast tillämpliga i varianter av uppskjuten livränta.

Garanterade tillägg används för att beräkna dödsfallsersättningen under anståndsperioden eller efter utgången av anståndsperioden.

Garanterade tillägg tillkommer till slutet av varje försäkringsmånad, till slutet av uppskovsperioden eller dödsfall, beroende på vilket som inträffar först.

Garanterade tillägg per månad =Inköpspris * Månatlig annuitetsränta i tabellform

Månatlig annuitetsränta i tabellform beror på annuitetsräntan och den anståndsperiod som väljs. Månatlig annuitetsränta i tabellform =(årlig livränta * 96%)/12

Dödsfallsersättning =Högre av A och B, där

A =Inköpspris + upplupna garanterade tillägg – Totala annuitetsbetalningar gjorda tills idag

B =110 % av inköpspriset (låt oss ignorera detta tills vidare)

Därför, om dödsfallet skulle inträffa under uppskovsperioden, kommer din förvaltare att få inköpspris + upplupna garanterade tillägg (eftersom inga annuitetsutbetalningar har gjorts ännu).

Sättet som dödsfallsersättningen beräknas medför en hel del komplikationer i planen (se avsnittet:Det konstiga med LIC Jeevan Shanti). Dödsfallsersättningen kommer att stiga under anståndsperioden och börjar sjunka när livränta börjar.

Den nominerade kan få dödsfallsersättning som engångsbelopp eller kan köpa en omedelbar livränta med beloppet (livräntesatsen beror på förvaltarens ålder) eller välja att få ersättning i delbetalning (5, 10 eller 15 år). Dessa alternativ är inte tillgängliga under LIC Jeevan Akshay VI.

Nu tillbaka till alternativ 1 (Uppskjuten livstid för enstaka livränta)

Pensionsförmån :Ingen pension förrän anståndsperiodens slut. Efter utgången av anståndsperioden, t investeraren kommer att få pensionen för livet.

Dödsfallsersättning :Som nämnts ovan (har förklarat senare med hjälp av exempel)

Mognadsförmån :Ej tillämpligt

Surrender Benefit :Tillåtet

Lånealternativ :Tillgänglig

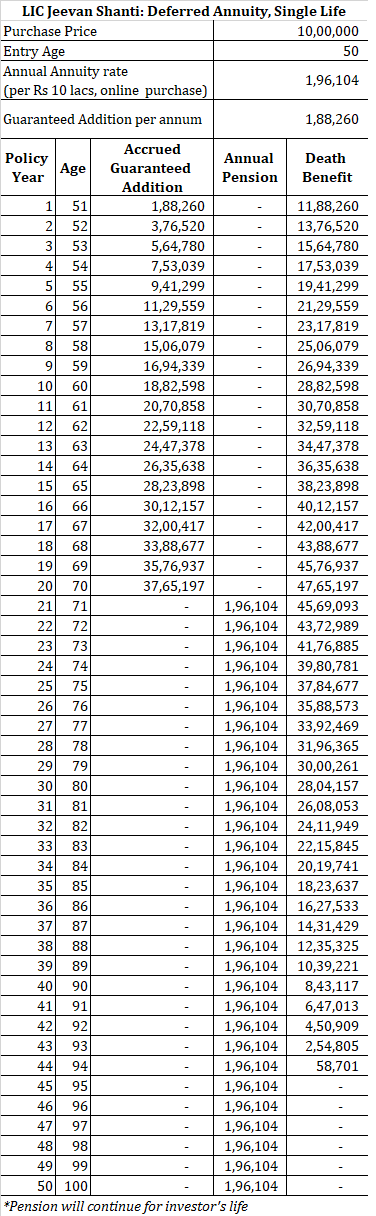

Illustration

En 60-årig person investerar 10 lakh Rs i alternativ 1. Det totala uttaget kommer att vara Rs 10,18 lacs (inklusive moms).

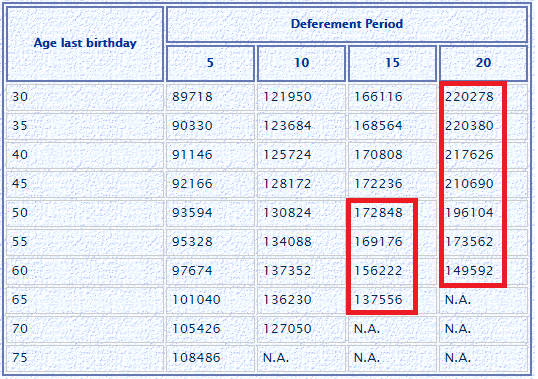

Motsvarande värde i tabellen för 60 års ålder och alternativ 1 (uppskjuten livränta, 20 år) är 149 592.

Du kommer inte att få något under de första 20 åren. Efter utgången av uppskovsperioden (20 år) får du denna pension på 149 592 Rs per år livet ut.

Varje månad till slutet av uppskovsperioden kommer det garanterade tillägget till din försäkring med en kurs av (149 592*96%)/12 =11 967 Rs per månad .

Därför, om dödsfallet inträffar efter 10 år (före slutet av uppskovsperioden), kommer den nominerade att få Rs 10 lacs + 120 månader * 11, 967 =Rs 24,36 lacs.

Om livräntetagaren överlever anståndsperioden, skulle försäkringen ha samlat på sig garanterade tillägg värda 28,72 lacs Rs.

Om investeraren går bort vid 85 års ålder (låt oss säga), skulle investeraren ha fått livränta i 5 år. Vid tidpunkten för bortgången får den nominerade

Rs 10 lacs + Rs 28,72 lacs (upplupna garanterade tillägg) – 5*1,49 lacs (annuitetsbetalningar redan gjorda) =Rs 31,24 lacs. Den nominerade kan välja att få dödsfallsersättningen som engångsbelopp, omedelbar livränta eller avbetalning, enligt hans/hennes val.

Den enda skillnaden mellan alternativ 1 och alternativ 2 är att under alternativ 2 fortsätter pensionen även till den andra livräntetagaren. Och dödsfallsersättning betalas ut först efter att båda livräntetagare har avlidit.

Den andra annuitanten kan vara make/maka, syskon eller någon linjär uppstigning eller ättling (farföräldrar, föräldrar, barn, barnbarn)

Dessutom kommer annuitetsräntan också att ta hänsyn till den andra livräntetagarens ålder.

Pensionsförmån :Ingen pension förrän anståndsperiodens slut. Efter utgången av anståndsperioden, t investeraren kommer att få pension för livet. Efter investerarens bortgång kommer den andra livräntetagaren att få samma pension livet ut. Om den andra livräntetagaren avlider från investeraren, upphör pensionen efter investerarens bortgång.

Dödsfallsersättning :Dödsfallsersättning betalas ut efter att båda livräntetagare har avlidit. Beräkningen av dödsfallsersättning är densamma som under alternativ 1.

Mognadsförmån :Ej tillämpligt

Surrender Benefit :Tillåtet

Lånealternativ :Tillgänglig

Illustration

En 60-årig person investerar 10 lakh Rs i alternativ 2. Det totala uttaget kommer att vara Rs 10,18 lacs (inklusive moms).

Den andra livräntetagarens ålder är 50. Den andra livräntetagarens ålder påverkar också din livränta.

Annuitetsräntan kommer att vara (uppskjuten livränta, 20 år) är 216 036.

Du kommer inte att få något under de första 20 åren. Efter utgången av uppskovsperioden (20 år) får du denna pension på 216 036 Rs per år livet ut.

Efter dig kommer den andra livräntetagaren (make/maka/släkting) att få pension på livstid. Om andra livräntetagare avlider före dig, upphör pensionen efter din bortgång. Förvaltaren får ingen pension.

Varje månad fram till slutet av uppskovsperioden kommer det garanterade tillägget att tillfalla din försäkring med en kurs av (216 036*96%)/12 =17 282 Rs.

I det här fallet ska dödsfallsersättningen betalas ut till den nominerade när båda livräntepensionärerna dör.

Därför, om den sista överlevande livräntetagaren efter 10 år (före slutet av uppskovsperioden), kommer den nominerade att få Rs 10 lacs + 120 månader * 17 282 =Rs 30,73 lacs.

Om någon av livräntetagarna överlever uppskovsperioden, skulle försäkringen ha samlat på sig garanterade tillägg värda 41,47 lacs Rs.

Om den sista överlevande livräntetagaren går bort 5 år efter utgången av anståndsperioden, skulle investeraren ha fått livränta under 5 år. Vid tidpunkten för bortgången kommer den nominerade att få

Rs 10 lacs + Rs 41,47 lacs (upplupna garanterade tillägg) – 5*2,16 lacs (annuitetsbetalningar redan gjorda) =Rs 40,67 lacs

Den nominerade kan välja att få dödsfallsersättningen som engångsbelopp, omedelbar livränta eller avbetalning, enligt hans/hennes val.

Helst, med livränta, skulle du förvänta dig att livräntan skulle öka med åldern.

Men om du tittar på exempeltabellen (Alternativ:1:Uppskjuten livränta, singelliv) är det inte alltid fallet.

Länteräntan har i några få fall sjunkit i takt med att livräntetagarens ålder har stigit. Observera att detta endast händer vid uppskjuten annuitetsvariant (och inte omedelbar annuitetsvariant).

Varför?

Jag tror att detta beror på att det finns dödsfallsersättning inblandad. Dödsfallsförmånen är dynamisk och kommer att vara större än köpeskillingen, åtminstone under uppskovsperioden.

Dödsfallsförmån =Inköpspris + Garanterade tillägg – Livränta redan gjorda.

Garanterade tillägg beror i sin tur på annuitetsräntan.

Därför kommer dödsfallsersättningen initialt att öka med tiden (till slutet av anståndsperioden). Därefter kommer den att sjunka i takt med att livränteutbetalningarna görs.

Om livräntetagaren skulle dö tidigt måste försäkringsgivaren göra en betydande utbetalning (dödsfallsersättning). Uppenbarligen kommer försäkringsbolaget att föredra om utbetalningen inte sker snart.

Om livräntetagaren skulle dö tidigt måste försäkringsgivaren göra en betydande utbetalning (dödsfallsersättning). Uppenbarligen kommer försäkringsbolaget att föredra om utbetalningen inte sker snart.

Och chanserna att en äldre man snart dör är högre. En lägre annuitetsränta för sådana fall är ett bra sätt att sänka dina utgifter (och kanske också bra garantier).

Jag tror att detta är anledningen till att annuitetsräntorna i varianter av uppskjuten livränta kan sjunka med åldern (om din inträdesålder är över en viss tröskel).

Nu kommer den uppskjutna livräntan med gemensamt liv sannolikt att bli ännu svårare. Eftersom dödsfallsersättningen ska betalas ut först efter den andra livräntetagarens död, kommer livränteavgiften (håller den första livräntetagarens ålder konstant) att öka med minskningen av den andra livräntetagarens ålder.

Så många faktorer spelar in.

Förresten kommer livräntesatsen att öka med ökningen av anståndsperioden (för både omedelbar livränta och uppskjuten livränta). Det primära skälet är att betalningen (vid högre anståndsperiod) kommer att försenas. Därför minskar tidsvärdet av pengar försäkringsgivarens ansvar. I ett alternativ med lägre anståndstid kan pensionen börja ganska snart (och därför måste försäkringsgivaren prissätta livränta i enlighet med detta).

Det finns en bra kalkylator för LIC Jeevan Shanti på den här webbplatsen. Även om mina beräkningar inte exakt matchar räknaren, är siffrorna ganska nära för att ge dig en uppfattning om hur det fungerar. Du kan till och med leka med kalkylatorn och se hur blandningen av livräntetagares ålder och uppskovstid ger intressanta siffror.

Investering enligt LIC Jeevan Shanti-planen är berättigad till skatteförmåner enligt Section 80CCC. Förmån enligt Section 80CCC faller under den totala gränsen på Rs 1,5 lacs enligt Section 80C.

Annuitetsinkomsten (pensionsinkomsten) är skattepliktig enligt din inkomstskattesats.

Du kan köpa den här planen genom att gå till LIC-filialen eller med hjälp av en LIC-agent.

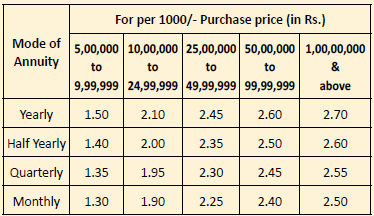

Du kan också köpa LIC Jeevan Shanti-plan online. Du måste gå till LIC-webbplatsen . Som nämnts ovan kommer du att få en bättre livränta om du köper produkten online eller om du köper vid tidpunkten för utträde från NPS.

Ingen lätt fråga att besvara. Låt oss först titta på proffsen.

Det finns en hel del nackdelar också.

Jag har diskuterat dessa aspekter mer i detalj i det här inlägget.

Läs :När ska man köpa en livränta?

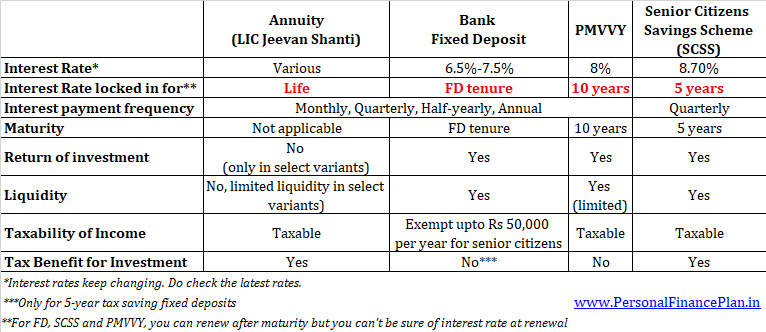

Du måste också titta på alternativ för att generera inkomster under pensioneringen. Du kan investera i fasta insättningar eller skuldfonder. Om du är pensionär har du ytterligare alternativ i Pradhan Mantri Vaya Vandana Yojana (PMVVY) och Senior Citizens Savings Scheme (SCSS).

Du måste titta på avkastning (ränta), skatteplikt och likviditet samtidigt som du gör ett val.

Här är en kort jämförelse mellan LIC Jeevan Shanti, bank FDs, SCSS och PMVVY.

Observera att det inte är en antingen-eller-strategi. En smart pensionsstrategi kan använda en blandning av dessa produkter.

Från en investerares synvinkel är den här produkten lätt att förstå.

Dessutom har den alla fördelar som en livränta har. Jag har täckt sådana förmåner av livränta i ett tidigare avsnitt.

På baksidan, LIC Jeevan Shanti har alla de brister som en livränta har. Dessutom är varianterna av uppskjuten livränta inte särskilt lätta att förstå.

Varianterna under omedelbara annuitetsplaner är desamma för både LIC Jeevan Shanti och LIC Jeevan Akshay planer. Därför, om du har bestämt dig för att köpa en omedelbar livränta från LIC , behöver du helt enkelt jämföra livräntan för den önskade varianten under de två planerna. Gå med planen som ger dig en bättre livränta.

Om du vill köpa uppskjuten annuitetsplan från LIC, är LIC Jeevan Shanti ditt enda alternativ (mellan LIC Jeevan Akshay och LIC Jeevan Shanti).

Låt oss anta att du är 50 år gammal. Du behöver kassaflöde när du går i pension vid 60 års ålder.

Förutsatt att du vill ta livränta för att generera kassaflöden, har du två alternativ.

Under tillvägagångssätt 1 investerar du Rs 10 lacs i LIC Jeevan Shanti-Uppskjuten annuitet-10 år. I slutet av uppskovsperioden får du en inkomst på 130 824 Rs per år.

Under metod 2 investerar du beloppet någonstans och använder intäkterna från försäljningen av investeringen för att köpa en omedelbar livränta efter 10 år.

Förutsatt att de omedelbara annuitetsräntorna förblir konstanta , för att du ska tjäna en pension på 130 824 Rs per år behöver du Rs 14,38 lacs vid slutet av 10 år.

Hur kom jag fram till Rs 14,38 lacs?

130 824/90 942*10 lac =14,38 lac, För ålder 60 och omedelbar livränta utan återbetalning av köpeskillingen (alternativ A), är motsvarande värde 90 942 Rs.

Nu, för att Rs 10 lacs ska växa till Rs 14,38 lacs på 10 år, behöver du en deklaration efter skatt på 3,7 % p.a. Bör vara lätt att uppnå.

Även om du skulle köpa livränta utan återbetalning av köpeskillingen (alternativ F) efter 10 år (och få en årlig pension på 130 824 Rs), skulle du behöva Rs 19,3 lacs .

130,824/67,482* 10 lacs =19.3 lacs

Annuity value for Rs 10 lacs purchase, 60 years, Immediate annuity with return of purchase price =Rs 67,482

To get to Rs 19.3 lacs in 10 years, you need post-tax return of 6.8% p.a. Not very difficult again.

However, the caveat is that the immediate annuity rates may change over the next 10 years. If the annuity rates move lower in the interim, you need a much larger corpus to achieve the same level of income. For a larger corpus, you need higher returns.

Therefore, Approach 1 provides guaranteed pension while Approach 2 carries some risk.

Are you willing to take such a risk?

Assuming you have decided to go with an annuity plan, you still need to select the annuity variant.

The choice between immediate annuity plans is relatively simpler.

It will depend on your requirement.

If you want to leave a legacy for your family, you should consider Option F and J.

If you want to ensure pension for your spouse too, consider Options H, I or J.

If you want your annuity pay-outs to grow gradually, you may opt for Option G.

If you want higher income but want to ensure cashflows to the family for a minimum period, Options B/C/D/E may be the right choice for you.

If you merely want to maximize income (and are not concerned about leaving a legacy), you may like Option A the most.

However, in my opinion, the choice between the deferred annuity variants is quite complex. Since the death benefit is dynamic and the age of the second annuitant also matters, there are so many permutations and combinations I can think of.

For instance, if you are 60 and want to purchase a plan with deferment of 10 years (Option 1, single life) , you will get an annual pension of Rs 1.37 lacs (after the end of deferment period).

However, if you were to add a second annuitant (aged 30) in the same plan (Option 2, joint life), you will get an annual pension of Rs. 1.2 lacs.

So, a higher pension under Option 1.

If the deferment period were to be increased to 20 years, you will get a pension of Rs 1.49 lacs under Option 1 and Rs. 2.19 lacs under Option 2. Now, higher pension under Option 2.

Complicated, isn’t it?

Which variant will you choose?

We have discussed only deferred annuity variants earlier. The immediate annuity variants are explained with illustrations below.

Immediate annuity, single life

Pension Benefit :You will get pension throughout life. Pension will stop after your death.

Death Benefit :Nominee will not get anything after demise of the annuitant. Payment of pension will also stop.

Maturity Benefit :Not applicable

Surrender Benefit :Not allowed. This means that you or your nominee will never get the invested amount back.

The annuity rates are the highest under this option because the insurer has to pay only till the end of purchaser’s life. No payments (lumpsum or annuity) to be made after investor’s demise.

Example

A 60 year old person invests Rs 10 lakh in Option A. The total outgo will be Rs 10.18 lacs (inclusive of GST).

If you look at the corresponding age and option (i) in the table, you will find 90,942.

This means you will get Rs 90,942 per annum.

You will get this pension for life. Pension will stop after your death. No annuity or lump sum will be given to your spouse or nominee .

In case of an early death, your money goes to the sink. For instance, if the investor dies after two years, he would have got pension of only Rs 1.82 lacs (90,942 X 2). Nothing will be given to spouse or nominee after the demise of the investor.

Immediate annuity, single life

Under this variant, you can choose from 4 options for Guaranteed period:5 years, 10 years, 15 years or 20 years

Pension Benefit :

You will get pension for life.

If you pass away before the end of the guaranteed period, the nominee will get the pension till the end of the guaranteed period. The pension to the nominee will stop at the end of the guaranteed period.

If you pass away after the expiry of the guaranteed period, the pension will stop after your demise. Nothing will be paid to your nominee.

As expected, the lower the guaranteed period, the higher the interest rate.

Death Benefit :No lumpsum payout shall be made to the nominee after demise of the investor. As mentioned above, if the purchaser were to die before the end of guaranteed period, the nominee will get the pension till the end of such period.

If the investor passes away after the end of guaranteed period, the nominee gets nothing.

Maturity Benefit :Not applicable

Surrender Benefit :Not permitted

Illustration

A 60 year old person invests Rs 10 lakh in Option D (15 years). The total outgo will be Rs 10.18 lacs (inclusive of GST).

From the table (60 years and option ii), you can check that the corresponding value is Rs 86,250. For an investment of Rs 10 lacs, you will get an annual pension of 86,250 rupees.

You will get this pension for your entire life.

But if you die after 6 years, then your nominee will get pension for the remaining 9 years (15 years – 6 years). Pension to the nominee will stop at the end of guaranteed period.

If the you pass away after 15 years (end of guaranteed period), then the pension will stop after your demise. Your nominee will not get anything.

Immediate annuity, single life

The only difference between Option A and Option F is that, under Option F, the purchase price is returned to the nominee. Since the liability of the insurer is higher under Option F, the annuity rate is also lower (as compared to Option F)

Pension Benefit :You will get pension for life. Pension will stop after your death.

Death Benefit :On the death of the investor, the payment of pension will stop and the investment amount will be returned to the nominee. If you had invested Rs 10 lakh, then 10 lakh rupees will be returned to the nominee. GST charged at the time of will not be returned.

Under Jeevan Shanti, the nominee has the option to get the death benefit as lump sum. Or he can use the death benefit amount to purchase an immediate annuity plan. Or he can choose to receive the benefit in the form of monthly/quarterly/half-yearly/annual investments over 5, 10 or 15 years. LIC Jeevan Akshay provides the option of only lump sum.

Maturity Benefit : Not applicable

Surrender Benefit : You can surrender the policy one year after taking the policy.

Surrender Value will depend on your age at the time of surrender. I am not sure how to calculate this amount.

Illustration

A 60 year old person invests Rs 10 lakh in Option 3. The total outgo will be Rs 10.18 lacs (inclusive of GST).

From the table, you can check that the corresponding value (60 years and Option iii) is Rs 67,482. For an investment of Rs 10 lacs, you will get an annual pension of 67,482 rupees.

You will get the pension for life. Pension will stop after your death.

10 lakhs will be returned to your nominee on the amount of death. Alternatively, the nominee can choose to purchase an immediate annuity with the amount or the receive the benefit in installments.

Immediate annuity, single life

Pension Benefit :You will get pension for life. Your pension will increase by 3% every year.

Death Benefit :On the death of the investor, the pension (annuity payments) will stop. Nominee will not get anything.

Maturity Benefit :Not applicable

Surrender Benefit :Not permitted

Illustration

A 60 year old person invests Rs 10 lakh in Option G. The total outgo will be Rs 10.18 lacs (inclusive of GST).

For an investment of Rs 10 lacs, you will get a pension of Rs 72,888 in the first year.

In the second year, the pension amount will increase by 3% i.e. Rs. 75,074

In the third year, the pension will increase to Rs. 77,261.

Similarly, the pension amount will continue to rise throughout your life.

Pension will stop after your death. Your nominee will not get anything back.

Immediate annuity, Joint Life

Pension Benefit :The investor will get pension for life. After the death of the investor, the spouse will get pension for his/her life. However, the spouse will get only 50% of the pension amount (that was being paid to the investor).

Death Benefit :50% of the pension will be paid to the spouse on the death of the investor.

After the demise of the spouse, the pension will stop and the nominee will not get anything.

If the spouse passes away before (predeceases) the investor, the pension will stop after demise of the investor. Nominee will not get anything.

Maturity Benefit :Not applicable

Surrender Benefit :Not permitted

Illustration

A 60 year old person invests Rs 10 lakh in Option H. The total outgo will be Rs 10.18 lacs (inclusive of GST).

The corresponding value in the table for the age of 60 and Option H is 85,638.

You will get this pension for life. After you, your spouse will get half this amount for life i.e. your wife (or husband) will get an annual pension of 85,638 * 50% =42,819.

After the death of your spouse, pension will stop. Nominee will not get anything.

If your spouse predeceases (passes away before) you, the pension will stop on your demise. Your family or nominee will not get anything.

Immediate annuity, Joint Life

Only a minor difference as compared to option H.

Under Option H, after investor’s demise, the spouse got 50% pension for life.

Under Option I, after investor’s demise, the spouse will get 100% pension for life.

Since the liability of the insurance company is higher under Option 6, the annuity rate for Option 6 is lower as compared to Option 5.

Illustration

A 60 year old person invests Rs 10 lakh in Option 6. The total outgo will be Rs 10.18 lacs (inclusive of GST).

The corresponding value in the table for the age of 60 and Option I (or option vi) is 80,844.

For an investment of Rs 10 lacs, you will get a pension of Rs 80,844 per annum.

You will get this pension for life. After you, the exact same pension will continue to your spouse. Your wife (or husband) will get an annual pension of Rs. 80,844.

After the death of your spouse, pension will stop. Nominee will not get anything.

If your spouse predeceases (passes away before) you, the pension will stop on your demise. Your family or nominee will not get anything.

Immediate annuity, Joint Life

Under Option I, the family gets nothing after the demise of husband and wife.

The difference in option J is that after the death of husband and wife, the investment amount is returned to the nominee.

Pension Benefit :The investor will get pension for life. After the death of the investor, the spouse will get the 100% pension for his/her life.

Death Benefit :100% of the pension will be paid to the spouse on the death of the investor. Under Jeevan Shanti, the nominee has the option to get the death benefit as lump sum. Or he can use the death benefit amount to purchase an immediate annuity plan. Or he can choose to receive the benefit in the form of monthly/quarterly/half-yearly/annual investments over 5, 10 or 15 years. LIC Jeevan Akshay provides the option of only lump sum.

After the demise of the spouse, the pension will stop and the nominee will be given back the investment amount.

If the spouse passes away before (predeceases) the investor, the pension will stop after demise of the investor. The investment amount will be returned to the nominee.

Maturity Benefit :Not applicable

Surrender Benefit :Not permitted

Illustration

A 60 year old person invests Rs 10 lakh in Option J. The total outgo will be Rs 10.18 lacs (inclusive of GST).

The corresponding value in the table for the age of 60 and Option J (or option vii) is 67,074.

For an investment of Rs 10 lacs, you will get a pension of Rs 67,074 per annum.

You will get this pension for life.

After you, the exact same pension will continue to your spouse. Your wife (or husband) will get an annual pension of Rs. 67,074.

After the death of your spouse, pension will stop. Your nominee will get Rs 10 lacs.

If your spouse predeceases (passes away before) you, the pension will stop on your demise. Your nominee will get Rs 10 lacs. Alternatively, the nominee can choose to purchase an immediate annuity with the amount or the receive the benefit in installments over 5/10/15 years.

Bör du avsiktligt skjuta upp din skilsmässa tills ekonomin återhämtar sig?

Vad är ett stört pris i en utmätning?

Hur du hittar aktier du äger

2020 förändrade så mycket när det gäller hur vi spenderar och sparar. Det är dags att strama åt dessa fem områden i din budget när vi kryssar in i ett nytt år.

Bästa affärsmöjligheter för pensionärer