LIC har lanserat en ny uppskjuten livränta, LIC New Jeevan Shanti (Plan 858).

Detta ersätter deras befintliga uppskjutna livränta, LIC Jeevan Shanti (Plan 850).

En kort bakgrund. LIC Jeevan Shanti hade börjat som både omedelbar och uppskjuten annuitetsplan 2018. Dess omedelbara annuitetsvariant drogs tillbaka i augusti 2020 med lanseringen av LIC Jeevan Akshay VII. Nu, med lanseringen av LIC New Jeevan Shanti (Plan 858), kommer även varianten av uppskjuten livränta att fasas ut.

Därför, som investerare, om du funderar på att köpa en livränta från LIC, har du följande alternativ.

I det här inlägget, låt oss ta reda på mer om LIC New Jeevan Shanti-planen.

För att ge en bakgrund om annuitetsprodukter kommer jag att återge några delar från mitt inlägg på LIC Jeevan Shanti i det här inlägget.

Under en omedelbar livränta , du betalar ett engångsbelopp en gång och försäkringsbolaget betalar dig livstidspension. Det spelar ingen roll hur länge du lever. Försäkringsbolaget betalar ut en livstidspension till dig.

Inte bara det, det betalar dig den avtalade räntan för livet (oavsett hur räntorna rör sig i framtiden). Därför tar försäkringsbolaget inte bara livslängdsrisken utan även ränterisken.

En livränta är ett bra sätt att täcka livslängdsrisk. Genom att köpa en livränta kan du garantera dig själv en inkomstström för livet.

LIC Jeevan Akshay VII är en omedelbar livränta.

Under en uppskjuten livränta , betalar du till försäkringsbolaget (i form av engångspremie eller vanlig premie). Pengarna investeras enligt investeringsmandatet för planen. Vid slutet av uppskovsperioden används den ackumulerade korpusen för att köpa en omedelbar livränta.

Därför börjar inkomstströmmen i slutet av uppskovsperioden. Mängden regelbunden inkomst kommer att bero på avkastningen på dina investeringar, din ålder, uppskovsperiod, annuitetsvariant och den rådande annuitetsräntan.

LIC New Jeevan Shanti är en variant av uppskjuten livränta. Det är en enstaka premieplan, dvs du måste betala premie bara en gång. Du kan skjuta upp livränta i upp till 12 år. Avkastningen på din investering är garanterad och du är också garanterad annuitetsräntan vid slutet av uppskovsperioden. Därför är det ingen osäkerhet inblandad. Du vet på förhand hur du kommer att få varje år efter uppskovsperiodens slut.

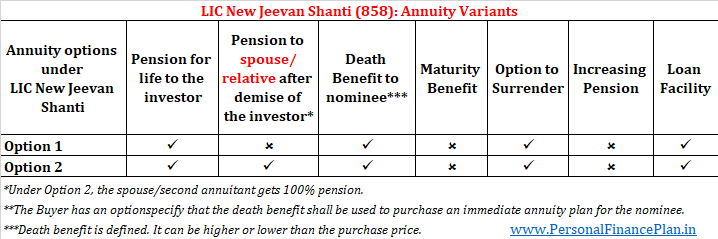

LIC New Jeevan Shanti finns i 2 varianter av uppskjuten livränta.

Du kan besöka LIC:s webbplats för mer information.

Räntan (livränteräntan) beror på din ålder och livräntevarianten. Vid gemensamma livsplaner (där maken eller någon annan familjemedlem) kommer livräntesatsen också att bero på den andra livräntetagarens ålder.

Annuitetsräntan ökar vanligtvis med investerarens inträdesålder. Men detta kanske inte gäller för uppskjutna livränta planer som LIC New Jeevan Shanti. Se avsnittet "Det konstiga med LIC New Jeevan Shanti" längre fram i inlägget.

Annuitetsräntan kommer att öka med ökningen av anståndsperioden.

LIC-webbplatsen har ännu inga samplingshastigheter. Har därför inga datapunkter.

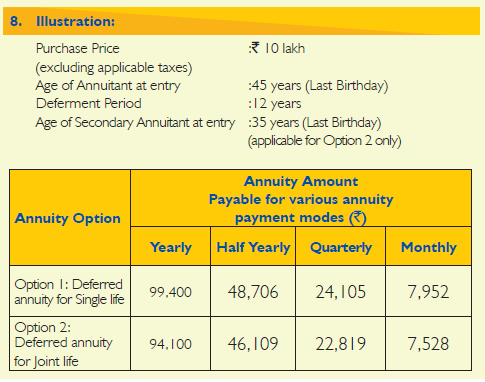

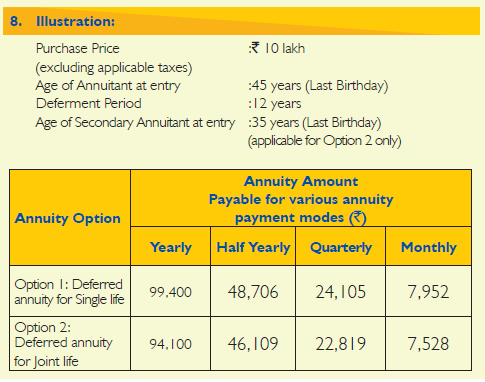

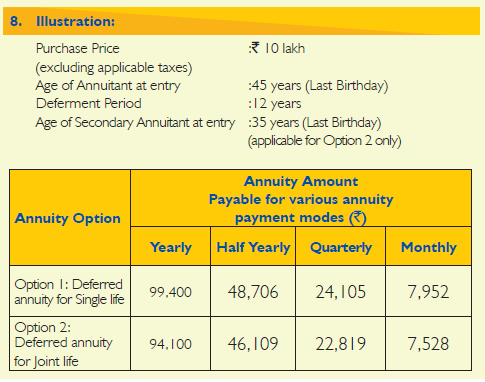

Försäljningsbroschyren har en illustration. Återges nedan.

I omedelbara livränta planer är dödsfall beräkningen enkel.

Om du har köpt varianten UTAN återbetalning av köpeskilling betalas inget vid försäkringstagarens bortgång.

Har du köpt varianten MED retur av köpeskilling får förvaltaren köpeskillingen vid försäkringstagarens bortgång.

Beräkningen av dödsfallsersättningen i den uppskjutna livräntan måste vara något komplicerad.

Varför?

För under den uppskjutna annuitetsvarianten får du inget förrän i slutet av anståndsperioden. Om livräntetagarens bortgång skulle ske under anståndsperioden, ska förvaltaren därför få åtminstone lite mer än köpeskillingen. Är det vettigt, eller hur?

Således beräknar LIC dödsfallsersättningen enligt följande:

Högre av A och B, där

A=Inköpspris + upplupen ytterligare förmån vid dödsfall – Totalt annuitetsbelopp som betalats till dödsdatumet

B=105 % av inköpspriset

När det gäller varianten gemensamt liv, betalas dödsfallsersättningen ut först efter att båda livräntetagare har avlidit.

Ytterligare ersättning vid dödsfall tillfaller i slutet av varje försäkringsmånad, fram till slutet av uppskovsperioden eller dödsfall, beroende på vilket som inträffar tidigare.

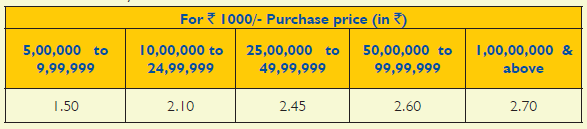

Ytterligare förmån vid dödsfall per månad =Inköpspris * Månatlig livränta i tabellform e

Månatlig tabell för livränta ska bero på den valda varianten, livräntetagares ålder vid tidpunkten för inträde och den anståndsperiod som väljs. Månatlig annuitetsränta i tabellform =(Årlig livränta * 96%)/12.

Därför, om dödsfallet skulle inträffa under anståndsperioden, kommer din förvaltare att få inköpspris + upplupen ytterligare förmån vid dödsfall (eftersom inga livränta har betalats ut ännu).

Dödsfallsersättningen kommer att stiga under anståndsperioden och börjar sjunka när livränta börjar.

Du kan välja att få dödsersättning på följande tre sätt (du kommer att välja, men din nominerade kommer att få):

Pensionsförmån :Ingen pension till slutet av uppskovsperioden. Efter utgången av uppskovsperioden, t investeraren kommer att få pension för livet.

Dödsfallsersättning :Den nominerade kommer att få dödsfallsersättningen. Beräkning enligt ovan

Mognadsförmån :Ej tillämpligt

Genomförmån :Tillåtet

Lånealternativ :Tillgänglig

Illustration

Provannuitetssatserna är inte tillgängliga på LICs webbplats ännu. Därför använder jag data från en illustration som delas i broschyren.

En 45-årig person investerar 10 lakh Rs i alternativ 1. Det totala uttaget kommer att vara Rs 10,18 lacs (inklusive moms). Den valda uppskovstiden är 12 år.

Du får ingenting under de första 12 åren.

Efter utgången av uppskovsperioden (12 år), du kommer att få denna pension på 99 400 Rs per år livet ut . Hade du valt månatlig livränta skulle du ha fått 7 952 Rs per månad för livet (efter utgången av uppskovsperioden).

Varje månad fram till slutet av uppskovsperioden kommer tilläggsförmåner på att tillfalla din försäkring i en takt av (99 400*96%)/12 =7 952 Rs .

Därför, om dödsfallet inträffar efter 10 år (före slutet av uppskovsperioden), kommer den nominerade att få Rs 10 lacs + 120 månader * 7 952 =Rs 19,54 lacs.

Om livräntetagaren överlever anståndsperioden, skulle försäkringen ha samlat på sig ytterligare förmåner vid dödsfall värda 11,45 lacs.

Om investeraren går bort vid 70 års ålder (låt oss säga), skulle investeraren ha fått livränta i 13 år. Vid tidpunkten för livräntetagarens bortgång kommer den nominerade att få

Rs 10 lacs + Rs 11,45 lacs (upplupen ytterligare förmån) – 13*99 400 (annuitetsbetalningar redan gjorda) =Rs 8,52 lacs

Den enda skillnaden mellan alternativ 1 och alternativ 2 är att under alternativ 2 fortsätter pensionen även till den andra livräntetagaren. Och dödsfallsersättning betalas ut först efter att båda livräntetagare har avlidit.

Den andra livräntetagaren kan vara make/maka, syskon eller någon linjär uppåtgående eller ättling (farföräldrar, föräldrar, barn, barnbarn).

Dessutom kommer annuitetsräntan också att ta hänsyn till den andra livräntetagarens ålder.

Pensionsförmån :Ingen pension till slutet av uppskovsperioden. Efter utgången av uppskovsperioden, t investeraren kommer att få pension för livet. Efter investerarens bortgång kommer den andra livräntetagaren att få samma pension livet ut. Om den andra livräntetagaren avlider från investeraren, upphör pensionen efter investerarens bortgång.

Dödsfallsersättning :Dödsfallsersättning betalas ut först efter att båda livräntetagare har avlidit. Beräkningen av dödsfallsersättning är densamma som under alternativ 1.

Mognadsförmån :Ej tillämpligt

Genomförmån :Tillåtet

Lånealternativ :Tillgänglig

Illustration

Jag använder samma illustration som finns i försäljningsbroschyren.

En 45-årig person investerar 10 lakh Rs i alternativ 2. Det totala uttaget kommer att vara Rs 10,18 lacs (inklusive moms). Den valda uppskovstiden är 12 år.

Den andra livräntetagarens ålder är 35. Den andra livräntetagarens ålder påverkar också din livränta.

Livräntan kommer att vara (uppskjuten livränta, 12 år) är 99 400.

Du får ingenting under de första 12 åren. Efter utgången av uppskovsperioden (20 år) får du denna pension på 94 100 Rs per år livet ut.

Efter dig får den andra livräntetagaren (make/maka/anhörig) pension på livstid. Om andra livräntetagare avlider före dig, upphör pensionen efter din bortgång. Förvaltaren får ingen pension.

Varje månad fram till slutet av uppskovsperioden kommer ytterligare ersättning vid dödsfall tillfalla din försäkring i en takt av (94 100*96%)/12 =7 528 Rs.

I det här fallet ska dödsfallsersättningen betalas till förvaltaren när båda livräntepensionärerna dör.

Därför, om den sista överlevande livräntetagaren avlider efter 10 år (före slutet av uppskovsperioden), kommer den nominerade att få Rs 10 lacs + 120 månader * 7 528 =Rs 19,03 lacs.

Om någon av försäkringstagarna överlever anståndsperioden, skulle försäkringen ha samlat på sig en förmån (inklusive köpeskilling) värd 20,84 lacs.

Om den sista överlevande livräntetagaren går bort 13 år efter utgången av uppskovsperioden, skulle investeraren ha fått livränta i 13 år. Vid tidpunkten för bortgången kommer den nominerade att få

20,84 lacs (Inköpspris + upplupen ytterligare förmån vid dödsfall) – 13* 94 100 (annuitetsbetalningar redan gjorda) =Rs 8,6 lacs

Investering under LIC New Jeevan Shanti-planen är berättigad till skatteförmåner enligt Section 80CCC. Förmån enligt Section 80CCC faller under den totala gränsen på Rs 1,5 lacs enligt Section 80C.

Annuitetsinkomsten (pensionsinkomsten) är skattepliktig enligt din inkomstskattesats.

Du kan köpa denna plan genom att gå till LIC-filialen eller med hjälp av en LIC-agent.

Du kan också köpa LIC New Jeevan Shanti plan Online. Du måste gå till LIC:s webbplats.

Helst, med livränta, skulle du förvänta dig att livräntan skulle öka med åldern.

Men det kanske inte är fallet med produkter med uppskjuten livränta.

Varför?

Jag tror att det beror på att det finns en förmån vid dödsfall. Dödsfallsförmånen är dynamisk och kommer att vara större än köpeskillingen, åtminstone under uppskovsperioden.

Dödsfallsförmån =Inköpspris + Upplupen ytterligare förmån vid dödsfall – Livränta redan gjorda.

Ytterligare förmåner vid dödsfall beror i sin tur på annuitetsräntan.

Därför kommer dödsfallsersättningen initialt att öka med tiden (till slutet av uppskovsperioden). Därefter kommer den att sjunka i takt med att livränteutbetalningarna görs.

Om livräntetagaren skulle dö i förtid måste försäkringsgivaren göra en betydande utbetalning (dödsfallsersättning). Uppenbarligen kommer försäkringsbolaget att föredra om utbetalningen inte sker snart.

Och chansen att en äldre man snart dör är högre. En lägre annuitetsränta för sådana fall är ett bra sätt att sänka dina utgifter (och kanske också bra garantier).

Jag tror att detta är anledningen till att annuitetsräntorna i varianter av uppskjutna annuiteter kan sjunka med åldern (om din inträdesålder är över en viss tröskel).

LIC-webbplatsen har ännu inte provet annuitetssatser för att stödja detta argument. Därför får vi se.

En livränta är kanske den enda investeringsprodukten jag gillar från försäkringsbolag. Ja, det finns fördelar och nackdelar med varje produkt. Det kan dock finnas en lucka (eller risk) i din ekonomiska planering som bara en livränta kan fylla.

Ja, det finns fördelar och nackdelar. Följande inlägg täcker sådana aspekter i detalj.

Pensionsplanering:När ska man köpa en livränta?

Därför måste inte alla köpa en livränta. Produktens lämplighet är viktig.

Du måste köpa RÄTT variant vid RÄTT ålder.

Du kan också använda annuitetsstrategier för att öka inkomsten och minska risken.

Pensionsplanering:Hur häpnadsväckande annuitetsköp kan bidra till att öka inkomsten och minska risken?

Nu är LIC New Jeevan Shanti en uppskjuten livränta.

De uppskjutna annuitetsplanerna är lite komplexa. Personligen är jag benägen till omedelbara annuitetsplaner (som LIC Jeevan Akshay VII). Även det utan retur av inköpsprisvariant. Det måste naturligtvis göras i rätt ålder.

Som ett alternativ till en uppskjuten annuitetsplan (som LIC New Jeevan Shanti), kunde du ha investerat i 10 år (eller anståndsperiod vald av dig). Och i slutet av en sådan uppskovsperiod kunde du ha använt intäkterna för att köpa en omedelbar livränta. Och inte bara omedelbar livränta, du behåller en möjlighet att utforska andra pensionsinkomstprodukter som Pradhan Mantri Vaya Vandana Yojana (PMVVY) och Senior Citizens Savings Scheme (SCSS).

Låt oss anta att du är 50 år gammal. Du behöver kassaflöde när du går i pension vid 60 års ålder.

Förutsatt att du vill ta livränta för att generera kassaflöden, har du två alternativ.

Båda tillvägagångssätten bör ha fördelar och nackdelar.

Tillvägagångssätt 1 :LIC New Jeevan Shanti, som namnet antyder, ger dig shanti. Du investerar en gång. Du vet på förhand vad du kommer att få för livet. Ingen osäkerhet.

Tillvägagångssätt 2 :Det ger dig potential för högre inkomst. Samtidigt kan du förstöra dina investeringar totalt under de kommande 10 åren. Livräntan kan komma att gå ner (eller gå upp) under de kommande 10 åren. Därför en hel del osäkerhet.

Beror på vad du är bekväm med.

Jag är benägen att arbeta med Approach 2 (men jag är också partisk). Men mitt svar kan ändras beroende på specifika fall.

Många investerare kan hitta meriter i LIC New Jeevan Shanti på grund av den säkerhet som det erbjuder.

Jag litar på ditt omdöme.

Även om LIC New Jeevan Shanti är en bra produkt, kan felförsäljning även ske i bra produkter.

Till exempel, i illustrationen ovan kan du (45-åring) få veta att du kommer att få 9,94 % p.a. om du investerar. Man kan bortse från att utbetalningen börjar efter 12 år. Fall inte för detta.

Jag täckte denna aspekt för LIC Jeevan Shanti i ett av inläggen.

Om du planerar att investera i LIC New Jeevan Shanti, ha denna aspekt i åtanke.