Om du inte har hört det - skatter är till rea! För att dra fördel av det betyder det att 2018 kan vara året för dig att överväga att konvertera en traditionell IRA till en Roth.

Men först lite bakgrund. Tack vare 2017 års skattesänkningar och jobblag kommer nästan alla amerikaner att dra nytta av sänkta skattesatser och en ökning av inkomstbeloppet som omfattas av de nyligen sänkta skattesatserna, på grund av bredare skatteklasser.

De flesta arbetare kommer att börja se större lönecheckar, eftersom en mindre del hålls inne av Uncle Sam. Många pensionärer kommer också att dra nytta av minskade källinnehåll på pensionskontoutdelningar, lägre uppskattade skattebetalningar eller potentiellt en större återbetalning när de lämnar in sina skattedeklarationer för 2018.

I den här artikeln kommer jag att förklara hur du kan dra nytta av dessa skattesatser och förändringar för att minimera din federala skatteskuld.

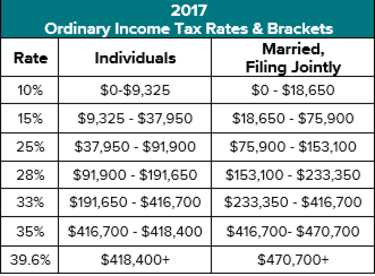

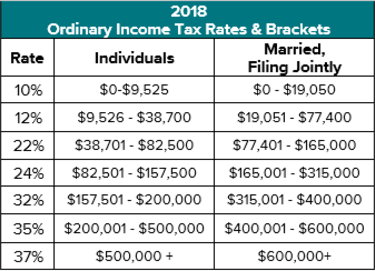

Som tabellerna ovan illustrerar är fördelen med nya skattesatser och parenteser beroende av din ansökningsstatus och totala inkomst. Till exempel kan gifta par i den gamla klassen 15 % dra nytta av en reducerad skattesats ner till 12 %, men skatteklassen utökade bara 1 500 USD för att täcka inkomster upp till 77 400 USD.

Å andra sidan presenteras gifta skattebetalare som var i skatteklassen på 25 % med större potentiella fördelar. Skattesatsen på 25 % sänktes till 22 % och gränsen utökades med nästan 12 000 USD för att täcka inkomster upp till 165 000 USD. Den större möjligheten var dock bytet till den nya skatteklassen på 24 %, som gäller inkomster upp till 315 000 USD. Jämfört med 2017 kunde ett gift par som tidigare var nöjda med att betala skatt på 25 % nu potentiellt realisera över 160 000 USD i extra inkomst som beskattas med den nya lägre skattesatsen på 24 %.

För ensamstående skattebetalare förbättrade liknande skattesänkningar och utökningar av konsolen de gamla 15 % och 25 % parenteserna. Jämfört med 2017 kunde en enskild individ som tidigare var bekväm med att betala skatt på 25 % nu potentiellt realisera att ytterligare 65 600 USD kan realiseras till den nya 24 %-satsen.

Det är dessa nya skatteklasser som ger kraftfulla möjligheter till meningsfull skatteplanering.

Målet med bra skatteplanering är att betala så lite skatt som möjligt under din livstid genom att maximera inkomsten när skattesatserna är låga och minimera inkomsterna när skattesatserna är höga. Om din nuvarande marginalskattesats (den sats som gäller för nästa extra dollar av inkomst) är högre än din förväntade framtida ränta, är det en byte att fylla dina parentes eftersom du skulle betala mer idag än du annars skulle göra i framtiden.

Om din nuvarande marginalskattesats är lägre än din förväntade framtida marginalskattesats, kan det vara fördelaktigt att realisera ytterligare inkomster nu genom att fylla i dina parenteser. Framtida skattesatser ökar ofta för skattebetalare av ett antal skäl, inklusive:

I min praktik tidigare har jag funnit att det ofta har varit fördelaktigt för många skattebetalare att betala skatt med den gamla 15% skattesatsen och för andra upp till den gamla 25% skattesatsen. Att realisera inkomster som överstiger den gamla räntan på 25 % var ofta förvirrande att utvärdera, eftersom den alternativa minimiskatten (AMT) ofta gällde, och den reala marginalräntan var allt från 26 %–35 %.

Enligt de nya skattelagarna är beslutet att realisera ytterligare inkomster enklare och mer fördelaktigt, särskilt eftersom AMT inte längre gäller i de flesta fall. Det, i kombination med lägre priser och utökade parenteser, kan göra skatteplaneringen mer lukrativ.

För många hushåll kommer det att fortsätta att vara en "no-brainer" att fylla upp den nya 12%-klassen, även om beräkningen kan vara komplicerad när man ska fastställa skatteplikten för alla socialförsäkringar och kvalificera sig för den 0% föredragna skattesatsen på kvalificerad utdelning och lång -termiska kapitalvinster. Att fylla upp den nya gränsen på 24 % kan dock ge en betydande möjlighet, särskilt för dem som tidigare var bekväma med att betala 25 %.

För många arbetare och pensionärer är det enklaste sättet att realisera ytterligare inkomster för att fylla upp din skatteklass att använda vad som troligen är en av dina största tillgångar:ditt traditionella IRA-konto med uppskjuten skatt. Utdelningar från denna kontotyp skapar skattepliktiga inkomster, men det finns en smartare lösning som bara tar utdelningarna. Istället kan du konvertera hela eller en del av kontot till en Roth IRA. Att göra det kommer att skapa ytterligare inkomster och en skattesedel, men investeringarna i Roth IRA kommer nu att dra nytta av skattefri tillväxt och ingen skatt när de fördelas på rätt sätt. Roth-konverteringar är i allmänhet fördelaktiga när den resulterande skatten kan betalas från andra tillgångar än ett skatteuppskjutet pensionskonto.

Låt oss ta en titt på ett exempel med Dave och June, båda 65. Under 2017 var de i skatteklassen på 25 % och förutsåg att deras RMD, när de nådde 70,5 års ålder, skulle placera dem i skatteklassen på 33 %. I det här fallet bestämde de sig för och var bekväma med att fylla upp skatteklassen på 25 %, vilket i deras fall krävde en Roth IRA-konvertering på 33 000 USD.

Enligt de nya skattelagarna 2018 har deras situation dock förändrats avsevärt. I det här fallet är de redan i den nya 24%-klassen och räknar med att RMD:er nästan skulle placera dem i 32%-skatteklassen och säkert 35% när den första maken går över. För att undvika att nå de högre skattesatserna bestämmer de sig för att fylla upp skatteklassen på 24 %, vilket innebär att de kan realisera beskattningsbar inkomst upp till 315 000 USD. Som sådana räknar de med att slutföra en Roth IRA-konvertering på 195 000 $:162 000 $ mer än vad som var fördelaktigt 2017.

Försäljning är spännande eftersom de erbjuder "en deal" och varar inte för evigt. Och det är verkligen fallet med de senaste skattelagsändringarna. Enligt gällande lag kommer denna försäljning att avslutas den 31 december 2025, då skattesatserna automatiskt kommer att höjas tillbaka till 2017 års satser om inte en framtida kongress utökar den nuvarande strukturen. Följaktligen har det aldrig funnits en bättre tid att maximera dina gränser och minimera den negativa inverkan som skatter kan spela i strävan efter dina bredare ekonomiska mål.

Denna information är inte avsedd att ersätta specifik individualiserad skatterådgivning. Jag föreslår att du diskuterar skattestrategier med en kvalificerad skatterådgivare för att se om dessa strategier är vettiga för din unika situation och överväger följande frågor: