I denna oberoende granskning tittar jag på om Penfold är det bästa sättet för människor att hantera och konsolidera sina pensionsplaner. Jag förklarar hur tjänsten fungerar, hur mycket den kostar och hur den står i jämförelse med Nest, Moneybox och pensionskonsolideringsspecialisten PensionBee.

I denna oberoende granskning tittar jag på om Penfold är det bästa sättet för människor att hantera och konsolidera sina pensionsplaner. Jag förklarar hur tjänsten fungerar, hur mycket den kostar och hur den står i jämförelse med Nest, Moneybox och pensionskonsolideringsspecialisten PensionBee.

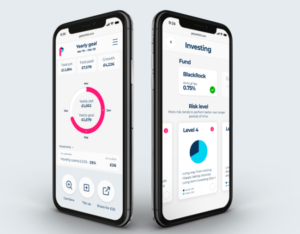

Penfold* beskriver sig själv som en "Digital, flexibel och online-pension för alla - jobbhoppare, egenföretagare, sidostörare - alla!". Den har inget minsta initialt investeringsbelopp, flexibla avgifter och en gratis tjänst för pensionskonsolidering som tillåter kunder att överföra befintliga pensioner. Penfold utlovar en pension som kan ställas in på under 5 minuter och låter dig fylla på, ändra eller pausa dina betalningar när som helst - direkt och online via dess app eller webbplats.

Du kan öppna en pension med Penfold antingen online eller genom att ladda ner dess app. Användare börjar med att ange sin e-postadress och välja ett lösenord, följt av att ange några personliga detaljer. Du är sedan redo att skapa ditt konto och välja en investeringsplan för att bestämma hur ditt sparande kommer att fungera. Att veta hur mycket man ska spara till en pension är en stor sak eftersom ju mer du lägger in, desto större kan din pensionspott bli. Men du kan också behöva de pengarna mer omedelbart, särskilt om din inkomst fluktuerar.

Penfold erbjuder en länk till ett verktyg som kan hjälpa dig att bestämma hur mycket du ska spara. Den frågar efter din ålder och hur mycket du kommer att investera för att beräkna vad din pott kan vara värd vid din statliga pensionsålder. Kalkylatorn kommer också att tala om för dig hur långt borta din portfölj är från en idealisk pott om du antar att du skulle behöva tjäna cirka två tredjedelar av din arbetsinkomst under pensioneringen. Du kan leka med kalkylatorn för att se hur en förändring av bidragen påverkar den slutliga portföljen.

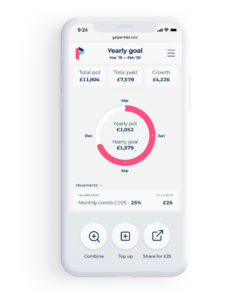

När du är nöjd med hur mycket du ska bidra med kan du välja en av dess tre investeringsplaner; 'Standard', 'Sustainable' eller 'Shariah'. Standardplanen och hållbara investeringsplaner hanteras av Blackrock med hjälp av dess MyMap-fonder som sprider dina pengar över ett brett utbud av BlackRocks iShares passiva spårningsfonder. Dessa fonder motsvarar en blandning av aktier, obligationer och andra alternativa tillgångar som fastigheter över hela världen. Penfold har också en Shariah-kompatibel fond som förvaltas av HSBC.

Att välja rätt investeringsplan kan vara svårt eftersom du måste ta tillräckligt med risk så att din pensionspott växer men du inte vill ta för mycket och riskera att förlora dina besparingar. Penfold erbjuder fyra olika risknivåer i sin standardinvesteringsplan, som var och en ger olika risknivåer. Planerna sträcker sig från nivå 1 som ger den lägsta risken och är designad för dem som är närmare pensionsåldern, upp till nivå 4 som ger den högsta risken och är designad för dem som har minst 20 år tills de går i pension och därför har råd. för att kompensera för eventuella kortsiktiga förluster på vägen. Nivå ett har den lägsta exponeringen mot mer riskfyllda tillgångar som aktier (Stocks &Shares), med nivå 4 som har en mycket högre exponering. När du väljer en plan förklaras den förväntade tillväxten, volatiliteten och lämpligheten för vissa och om du vill veta mer information om fonderna och den underliggande portföljen kan du klicka på informationsknappen på varje plan.

Innan du går med på att lägga pengar i en av planerna finns det en ruta för riskacceptans att läsa och du måste kryssa i för att ange att du förstår och accepterar riskerna. Penfold säger att det finns fyra huvudsakliga saker att vara medveten om och de är:

Varje varning har en rullgardinsmeny med mer förklaring.

Din pension kan sedan upprättas officiellt och du kan göra dina första inbetalningar när du har lämnat några ytterligare juridiska uppgifter, såsom ditt folkförsäkringsnummer, uppgifter om medborgarskap och anställningsstatus. Penfold hjälper till att ordna din pension, som drivs av Gaudi Regulated Services och de underliggande fonderna drivs av Blackrock (eller HSBC för Shariah-kompatibla investeringar). Bidrag är flexibla och kan pausas eller ändras när som helst via appen eller webbplatsen.

Penfold kommer att se till att du automatiskt får skattelättnader på dina avgifter och hur din pension presterar kan övervakas från din egen dedikerade instrumentpanel och du kan ändra din investeringsstrategi när du vill.

Penfold* erbjuder en gratis tjänst för pensionskonsolidering med titeln "Hitta min pension". Så i stället för att behöva gräva fram gamla papper från 20 år sedan kommer Penfold att hantera överföringen åt dig och utföra allt administrativt arbete. Tjänsten är nästan identisk med den som erbjuds av PensionBee, en leverantör som vi nyligen har granskat och vars konsolideringstjänst vi har testat och testat. För att få ut så mycket som möjligt av tjänsten måste du ange några grundläggande uppgifter, såsom pensionsgivaren, datum och arbetsgivarens namn (om du är anställd då). Underlåtenhet att tillhandahålla dessa grundläggande uppgifter kan antingen sakta ner överföringen eller till och med leda till att de inte kan hitta pensionen helt och hållet.

Det finns ingen minimiinvestering för att starta en pension. Du kan stoppa eller pausa bidrag när som helst så att du kan göra engångspåfyllningar eller inte bidra med något alls. Detta ger mer flexibilitet om din inkomst är oförutsägbar och du har bra eller dåliga månader eftersom du kan lägga mer när du mår bra och mindre när det är tuffare.

Penfolds unika försäljningsargument är att den är designad med egenföretagare i åtanke, vilket innebär att frilansare, enskild näringsidkare och aktiebolagsdirektörer alla kan öppna konton. Aktiebolagsdirektörer kan också ge "arbetsgivaravgifter", som vanligtvis räknas som en företagskostnad och skulle därför minska din bolagsskatteräkning.

Penfold tar ut en "allt-in"-avgift som inkluderar dess administrationsavgift och fondförvaltaravgifter. Vi förklarar avgifterna för var och en av dess investeringsplaner nedan.

Penfold regleras av Financial Conduct Authority för att ordna pensioner. Det är en viktig distinktion eftersom experterna på dess kontraktscenter kan svara på frågor och ge vägledning, men de kan inte ge ekonomisk rådgivning. Penfold måste fortfarande följa reglerna för att behandla kunder rättvist och hålla kundernas pengar åtskilda. Kundpengar hålls på ett Lloyds Bank-konto innan de investeras i fonder som förvaltas av Blackrock, som båda regleras av FCA,

Penfold Pension drivs och administreras av Gaudi Regulated Services Limited, som också är reglerat. Om något hände med Penfold skulle din pension fortfarande finnas kvar, och Gaudi skulle höra av sig för att förklara hur du hanterar det i framtiden om Penfolds onlineportal skulle upphöra att existera. Penfold skyddas också av Financial Services Compensation Scheme, så om något hände Penfold, Gaudi och BlackRock garanteras dina pengar av regeringen upp till £85 000.

Penfold är rankad som "Utmärkt på oberoende recensionssajt Trustpilot från nästan 300 recensioner med 4,8 av 5,0. Recensioner nämner hur lätt det är att installera och den höga nivån på kundservice.

| Penfold | PensionBee | MoneyBox | Nest | |

| Minsta initiala investeringsbelopp | 0 £ | N/A (måste flytta in för att öppna en pension) | 0 £ | 0 £ |

| Minsta bidrag | Inga minimum | Inga minimum | Inga minimum | 10 £ |

| Antal planer | 6 | 7 | 3 | 6 |

| Kostnad / Avgifter | 0,45 % till 0,88 % | 0,50% till 0,95% | 0,45 % på saldon upp till 100 000 GBP, 0,15 % på saldon över 100 000 GBP. Plus leverantörskostnader på 0,12 % till 0,30 %. | 1,8 % avgift på bidrag plus 0,30 % årlig förvaltningsavgift |

| ESG Investment | | | | |

| Flexibla bidrag | | | | |

| Konsolideringstjänst | | | | |

| FSCS-skydd | | | | |

| Drawdown | | | | |

*Nest tar ut 1,8 % på bidrag

PensionBees fokus börjar på att hjälpa sparare att hitta och konsolidera alla sina gamla pensioner på ett ställe. Efter detta kan du göra så många eller så få bidrag som du vill till dess system, liknande Penfold. Användare får ett bredare utbud av planer med PensionBee och kan välja mellan sju som drivs av olika fondförvaltare. Dess avgifter varierar från 0,50 % till 0,95 % så det kan vara billigare eller dyrare än Penfold beroende på vilken plan du väljer. PensionBee har även en kalkylator som visar vad din pott kan vara värd baserat på olika nivåer på bidrag. Läs vår oberoende PensionBee recension.

Moneybox är en populär app som avrundar dina utgifter och låter dig spara eller investera "reservväxlingen". Pengar kan sättas in på sparkonton och även en SIPP. Det finns bara tre fonder att välja på och avgifterna för SIPP är 0,45 % för investeringar under £100 000 och 0,15 % för över det. Det finns också en fondleverantörsavgift på 0,12 % till 0,30 %. Moneybox kommer också att hjälpa till att konsolidera gamla pensioner. Read our independent Moneybox review.

Nest is the government-backed National Employment Savings Trust (NEST) that was set up when the government first introduced auto-enrolment to ensure that there was a scheme that all employees could be entered into. NEST also offers a self-employed option that lets you contribute as often as you like at a minimum of £10. NEST charges 1.8% on each contribution and has an annual management charge of 0.3%. Read our independent Nest review.

Penfold* provides a flexible and low-cost way to start a pension. Income can be unpredictable when you are self-employed so Penfold's flexible investing approach, allowing investors to easily adjust how much they contribute is especially useful.

It may be hard to work out how much you should be contributing without the help of an adviser as a pension is just one product. An adviser can take a more holistic look at your finances and provide cashflow tools that estimate how much retirement income you may require as part of a wider financial planning process that looks at all your assets, savings and your goals.

If you have a pot you wish to consolidate, then it would be wise to check out PensionBee, as the costs and features are similar. If you are comfortable setting and monitoring goals yourself and have an idea of how much you are willing to contribute and what you will need when you retire then Penfold could be right for you, especially if you have old pension pots that you could consolidate.

Om en länk har en * bredvid sig betyder det att det är en ansluten länk. Om du går via länken kan Money to the Masses få en liten avgift som hjälper till att hålla Money to the Masses gratis att använda. Men som du tydligt kan se har detta inte på något sätt påverkat denna oberoende och balanserade recension av produkten. The following link can be used if you do not wish to help Money to the Masses or take advantage of any exclusive offers - Penfold