Dagens #TBT kommer att se tillbaka på Glass-Steagall Act från 1933.

Men först...

Chicago Booth/Kellogg School Financial Trust Index är en förtroendemåttstock. Besvarad av cirka tusen deltagare, indexundersökningen berör ämnen som sträcker sig från Federal Reserve till politiska lojaliteter. Dess mål? Att koppla samman förändringar i opinionen med ekonomiska attityder.

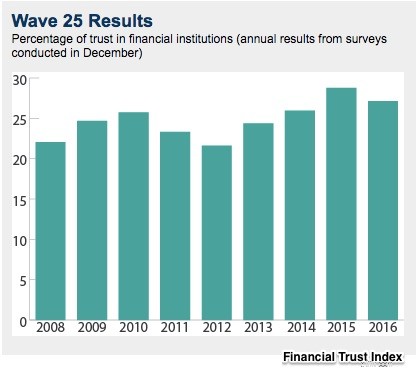

Sedan indexet började har förtroendet varit ganska svårfångat. Genomsnittet (nedan) har bara varit 20 % till 30 %:

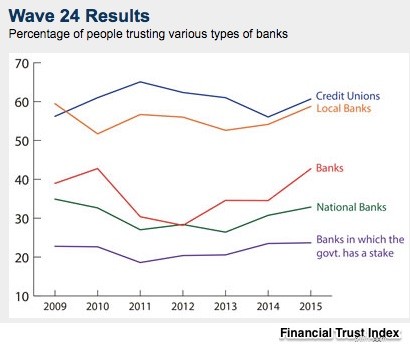

Med 2015 års index publicerade de en uppdelning av banksentimentet. Du kan se att folk hade mycket mer förtroende för lokala banker än nationella institutioner:

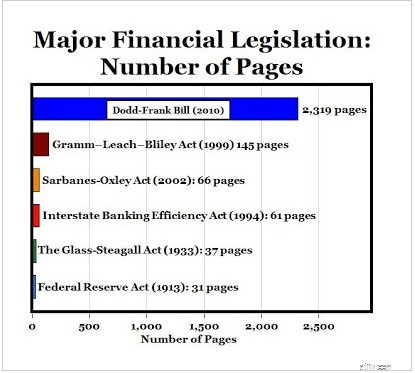

Vi skulle kunna säga att den senaste banklagstiftningen återspeglar vår brist på förtroende. Godkänd efter räddningsaktion blev ett känt ord, 2010 års Dodd-Frank Act var tänkt att avhjälpa "brister". Och nu ska den föreslagna versionen av Financial CHOICE Act åtgärda Dodd Franks "brister."

Men "guldstandarden" för förtroendeskapande finansiell lagstiftning var Glass-Steagall Act på 37 sidor från 1933.

Som svar på bankkörningar och misslyckanden som hotade hela det finansiella systemet, separerade Glass-Steagall investeringar och affärsbanker, gav Federal Reserve mer makt och skapade insättningsförsäkring genom FDIC (Federal Deposit Insurance Corporation). J.P. Morgan visste till exempel att den var tvungen att dela upp sig själv i en affärsbank och en investeringsbank. Två separat ägda företag, Morgan Guaranty, en affärsbank och Morgan Stanley, en investeringsbank blev resultatet.

Med räntetak, avgången från investmentbanking och en ström av begränsningar blev affärsbanker konservatismens bastioner på grund av 1930-talets reglering. Under de 40 åren som följde var ett misslyckande en anomali. Många förutspådde att Glass-Steagalls värld skulle vara för evigt.

Men så kom 1970-talet. Höga räntor, penningmarknadsfonder och globaliserad bankverksamhet gjorde Glass-Steagall inoperabel. Dess bortgång formaliserades av Gramm-Leach-Bliley Act 1999.

Och nu är vi tillbaka där vi började.

Dodd-Frank

Dodd-Frank Wall Street Reform and Consumer Protection Act består av 2 310 sidor och beskriver cirka 398 regelskapande krav. Sedan juli 2010 har tillsynsmyndigheter gjort dessa regler. De är inte riktigt klara.

Överförenklat kan vi säga att de hade två mål...

För fyra grupper:

Lagen om finansiellt VAL

För närvarande behandlas av Representationshuset, Financial CHOICE Act är 600 sidor lång. Också proppfull av regler som måste formuleras, det är tänkt att ersätta Dodd-Frank.

Jag misstänker att om fler människor läser Davis Polk-sammanfattningarna av Dodd-Frank och Financial CHOICE Act, skulle deras förtroende falla.

Mina källor och mer:Kolla in Financial Trust Index för att se detaljerna. Sedan, för Financial CHOICE Act, föreslår jag Cliff Notes 35-sidors sammanfattningsdiagram på Davis Polk. Mer än tre gånger så lång gjorde de också en Dodd-Frank-sammanfattning. Econlife hade dock en mer komprimerad version.