Redan före den nuvarande krisen hade onlinetjänster blivit en integrerad del av bankverksamheten inom detaljhandeln. Effekten av covid-19 har nu förstärkt denna trend som sannolikt kommer att fortsätta när krisen har passerat. Kostnaden är en viktig faktor för bankerna, men kunderna vill också i allt högre grad ha internetbank. Detta är ett av resultaten i en nyligen genomförd Deloitte-undersökning av 1 500 personer i arbetsför ålder som bor i Schweiz. Undersökningen visar att nästan 20 % av alla privatbankskunder har använt minst en onlinetjänst för första gången under krisen, och bara 6 % har inte använt dem alls. Dessutom säger de flesta förstagångsanvändare att de vill fortsätta att använda åtminstone vissa onlinetjänster när krisen har passerat, även om ’konverteringsgraden’ kommer att skilja sig åt mellan tjänsterna. Detaljhandelsbanker har nu en möjlighet att vinna över kunder till fördelarna med internetbanker, men de kommer att behöva ett övertygande mångfacetterat tillvägagångssätt som inkluderar hybridlösningar – särskilt för komplexa banktjänster, såsom bolån och investeringar – om de ska övertyga kunderna över hela linjen.

Även om många bankkunder har använt nätbank under en tid, är det inte alla som använder det ännu, eller inte för alla tjänster. Deloittes 2019 studie "Digital Transformation in Retail Banking" fann att schweiziska kunder var oroade över säkerheten, men mer fundamentalt var de inte övertygade om behovet av onlinebank.

Covid-19-krisen har ändrat uppfattning. Med interna banktransaktioner svåra, för att inte säga omöjliga, har möjligheten att handla online blivit viktigare. Som Deloitte-undersökningen visar, 1 För varje kund som fortsatte att undvika nätbanker under krisen var det cirka tre som provade det för första gången. Och genom att göra en dygd av nödvändighet fann många den tillfredsställande; och användningen av onlinebanktjänster växte stadigt under krisen.

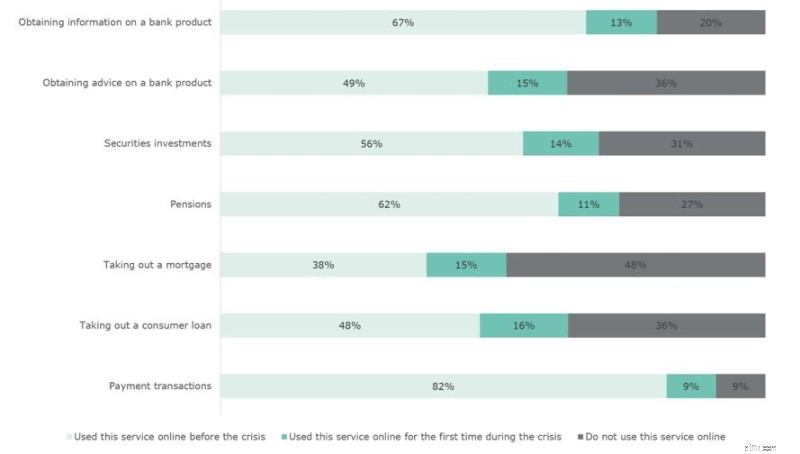

Diagram 1 visar vilka tjänster bankkunder använde online och i bransch före och under krisen.

Användarnas svar på frågan "I vilken utsträckning använder du internet eller mobilbank för att komma åt följande banktjänster?"

Alla onlinetjänster användes i större utsträckning under krisen. Föga överraskande, före krisen använde många bankkunder redan regelbundet enklare kärntjänster, såsom betalningstransaktioner. Under de senaste veckorna har dock användningen av dessa tjänster ökat:9 % av de tillfrågade har gjort onlinebetalningar för första gången under krisen, och endast 9 % har fastnat för icke-digitala betalningsmetoder, inklusive telefonbetalningar. Deloittes undersökning visar också på ett fall i kontantbetalningar, även om den totala mängden kontanter i omlopp faktiskt ökade i mars 2020. En möjlig förklaring till detta är att konsumenterna mot bakgrund av ökande osäkerhet håller större kassareserv än vanligt – inte ovanligt under en kris. Akuta kontantreserver av detta slag hålls normalt i sedlar med hög valör, vilket gör att de större kassareserverna kan överkompensera mer frekventa kontanttransaktioner, som normalt använder sedlar med låga valörer.

Den största ökningen har skett i onlineansökningar om konsumentlån, med 16 % som ansöker online för första gången. Konsumentlån är mindre komplexa än bolån och storleken på det genomsnittliga lånet är lägre:båda faktorerna gör dessa lån lämpliga för digital bearbetning. Många förstagångsanvändare har också ansökt om bolån, som åtminstone delvis kan behandlas online, och fått råd om bankprodukter. Båda är komplexa tjänster och har tillsammans med konsumentlån hittills varit bland de minst använda onlinetjänsterna. Den minsta procentuella ökningen under krisen har skett i värdepapperstransaktioner online.

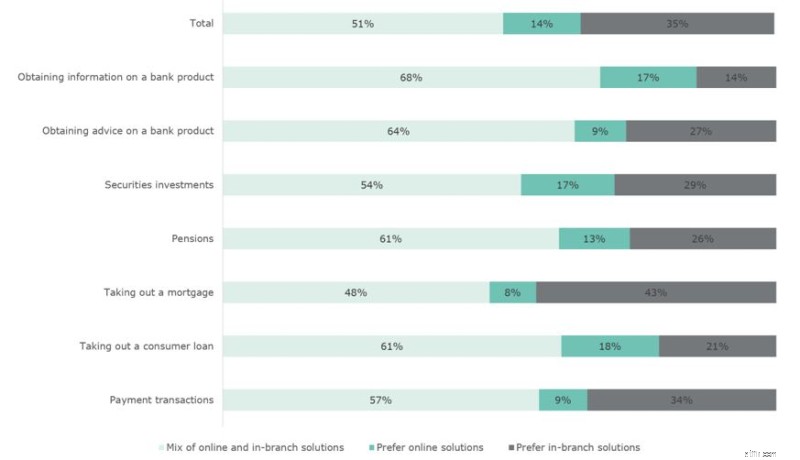

Det verkar som att när kunder har börjat använda onlinebanktjänster kommer de sannolikt att fortsätta att göra det. De flesta respondenter som har använt en eller flera tjänster online för första gången under krisen avser att fortsätta, åtminstone en del av tiden. Drygt hälften av dessa förstagångsanvändare (51 %) avser att använda en blandning av online- och branschtjänster när krisen är över, och 14 % säger att de kommer att byta till nätbank. Detta betyder dock att endast en minoritet av förstagångsanvändarna har vunnits över att uteslutande använda onlinetjänster. Många värdesätter fortfarande personlig kontakt, och detta ger bankerna en möjlighet att sticka ut från de nya utmanarbankerna som bara är online, särskilt bland kunder som inte är övertygade av internetbanker. 35 % av de tillfrågade säger att de kommer att återgå till icke-digital bankverksamhet när detta är möjligt, även om siffrorna för olika typer av banktjänster varierar kraftigt, vilket diagram 2 visar.

Förstagångsanvändares svar på frågan om hur de skulle föredra att använda banktjänster efter krisen:online, internt eller båda metoderna

Konverteringsfrekvensen från bransch- till onlinetjänster är särskilt hög när det gäller att få information om bankprodukter – föga förvånande, med tanke på att en av internets främsta styrkor är att göra det möjligt för användare att få information mer direkt. Onlineansökningar om konsumentlån verkar också vinna kunderna över, med bara en av fem svarande (21 %) som säger att de kommer att återgå till branschlösningar när krisen är över. Inte bara har relativt många människor experimenterat med onlinelösningar för konsumentlån (diagram 1), många ser också ut att fortsätta att göra det.

Bolån, värdepappersinvesteringar och betalningstransaktioner (som banköverföringar) är de tre områden där bankkunder är minst benägna att byta till onlinetjänster. Bolån och investeringar är komplexa och kräver ofta mycket rådgivning. Bolån är sällsynta engångs- och betydande beslut för enskilda, som kräver noggrant övervägande, så – som resultaten visar – lägger många kunder vikt vid personlig rådgivning på detta område.

Fynden i förhållande till betalningstransaktioner är mer överraskande, eftersom betalningar är frekventa och enkla transaktioner. Vissa specifika betalningsformer är dock mer komplexa, såsom valutatransaktioner som involverar mindre vanliga valutor och affärstransaktioner. Oavsett orsaken var en minoritet av kunder som har experimenterat med onlinebetalningar missnöjda med sin upplevelse. Det gör att bankkontor sannolikt även i viss mån kommer att vara relevanta för betalningar, med fokus på specifika kundsegment, som äldre personer, och mer komplexa transaktioner. Trots det uppger två tredjedelar av förstagångsanvändarna av digitala betalningslösningar att de planerar att fortsätta använda dem, åtminstone en del av tiden. Den redan höga nivån av onlinebetalningshantering kommer därför sannolikt att öka ytterligare.

Medan en majoritet av de tillfrågade i undersökningen (84 %) använde nätbankstjänster före krisen, hade hälften inte experimenterat med mer än två av tjänsterna i undersökningen. En av fem (19 %) hade experimenterat med en onlinetjänst för första gången under krisen. Knappt en fjärdedel av denna grupp (4,5 % av alla tillfrågade) hade aldrig använt internetbank före krisen. Och bara en av fyra av alla förstagångsanvändare av en viss tjänst hade tidigare använt tre eller fler andra tjänster online. Dessa "aldrig-användare" och sällsynta användare har därför varit mer benägna än vanliga användare att experimentera med digitala lösningar.

De som experimenterar med minst en onlinetjänst tenderar att vara män (61 %) och är yngre, bättre utbildade och mer benägna att bo i ett stadsområde. De som säger att de, efter att ha experimenterat med onlinelösningar, kommer att fortsätta att använda dem är ännu mer benägna att vara män (68 %), är yngre än genomsnittet och mer benägna att bo i en tätort, men har också en något lägre nivå av utbildning. Det är lika troligt att män och kvinnor inte övertygas av sin erfarenhet av onlinebanker och återgår till branschtjänster; Dessa individer bor sannolikt i ett tätortsområde, är medelålders (mellan 30 och 50) och har en betydligt bättre utbildningsnivå än genomsnittet. En utbildningsnivå över genomsnittet korrelerar med högre inkomst; så individer i denna medelåldersgrupp är mer benägna att behöva komplexa banktransaktioner (t.ex. bolån). Det kan därför mycket väl vara så att de föredrar att använda branschtjänster, som innebär mer personlig rådgivning och är skräddarsydda efter individuella behov. Även om denna grupp endast representerar en minoritet av de tillfrågade bankanvändarna, är de höginkomsttagare och därför en intressant målgrupp för banker.

Winston Churchill påstås ha sagt "Låt aldrig en bra kris gå till spillo" - ett något okänsligt men också sunt råd. Covid-19-krisen har gett detaljbankerna en möjlighet att utveckla sina onlinetjänster, minska kostnaderna och förbättra kundupplevelsen. Med online-endast utmanarbanker och andra banker som blir allt mer innovativa och konkurrenskraftiga, har detaljhandelsbanker en verklig chans att vinna över kunder och förbättra sin digitala räckvidd utanför sin befintliga kundbas. Banker som redan hade investerat tid och resurser i onlinetjänster före covid-19-krisen har kunnat skaffa sig värdefull erfarenhet av att optimera onlineinteraktioner med kunder under de senaste veckorna. De måste nu omvandla den erfarenheten till produktutveckling.

Med en överväldigande majoritet av undersökningsrespondenterna som planerar att fortsätta använda åtminstone några av de onlinetjänster som de har använt för första gången, är de första tecknen på att detaljhandelsbankerna lyckas:en majoritet av deras kunder är nöjda med onlinetjänsterna på erbjuder och vill fortsätta använda dem.

Bankerna behöver dock fortfarande göra mer, särskilt när det gäller mer komplexa tjänster. Detta är det område där kunderna är minst benägna att byta permanent till onlinelösningar. Hybridtjänster – till exempel digital information och administration i kombination med branschrådgivning – skulle här vara en bra lösning.

Den nuvarande krisen erbjuder en möjlighet att göra kostnadsbesparingar i volymaffärer och att tillhandahålla rådgivningsintensiva hybridlösningar för höginkomstsegment av kundbasen. Online- och branschelementen i denna typ av hybridlösning måste integreras sömlöst för att göra det möjligt för detaljhandelsbankerna att sticka ut från utmanarbankerna som endast är online och skapa ett genuint mervärde för höginkomstkunder som kräver mer komplexa eller mer individualiserade banktjänster.

-------------------------------------------------- -------------------------------------------------- --------

1 Representativ undersökning av 1 500 personer i arbetsför ålder som bor i Schweiz genomförd av Deloitte i mitten av april 2020.