Den årliga utvärderingen från Deloittes EMEA Center for Regulatory Strategy utforskar de regulatoriska teman som kommer att forma finansbranschen 2020. Vårt centers förutsägelser kan hjälpa ledare att förutse det regulatoriska landskapet 2020 om ämnen som LIBOR/SARON-övergång, klimatrisk, cybermotståndskraft , förebyggande av ekonomisk brottslighet och marknadstillträde.

Den schweiziska finansmarknadsinspektionens (FINMA) inledande offentliga riskövervakarrapport

1

stöder vår åsikt och citerar dessa ämnen som "kritiska risker" som den schweiziska finansbranschen står inför.

Efter ett decennium av globala reformer definierade av finanskrisen och oredlighetsfrågor förändras nu regleringsmiljön och det internationella samförståndet om reformer fransar sig. Den exakta riktningen för förändringen är ännu inte klar; men den politiska aptiten för globalisering drar sig tillbaka och handelsspänningarna ökar; och tekniska förändringar och sociala frågor, inklusive miljömässig hållbarhet, stiger på tillsynsmyndigheternas agenda. All denna utveckling kommer sannolikt att ha en djupgående inverkan på de reglerande utsikterna på medellång sikt, och även om vi inte förväntar oss att dessa krafter kommer att utspela sig fullt ut 2020, tror vi att finanstjänsteföretag måste förbereda sig för att svara på dem.

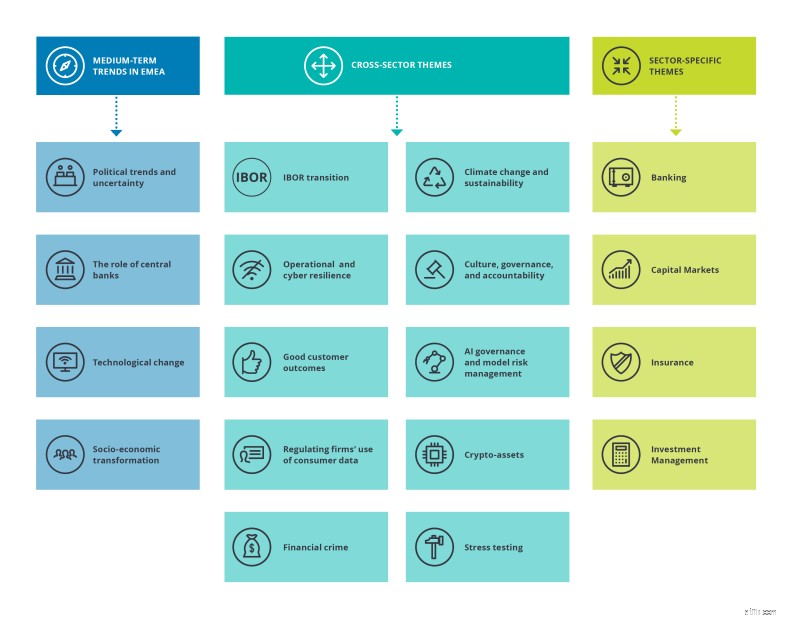

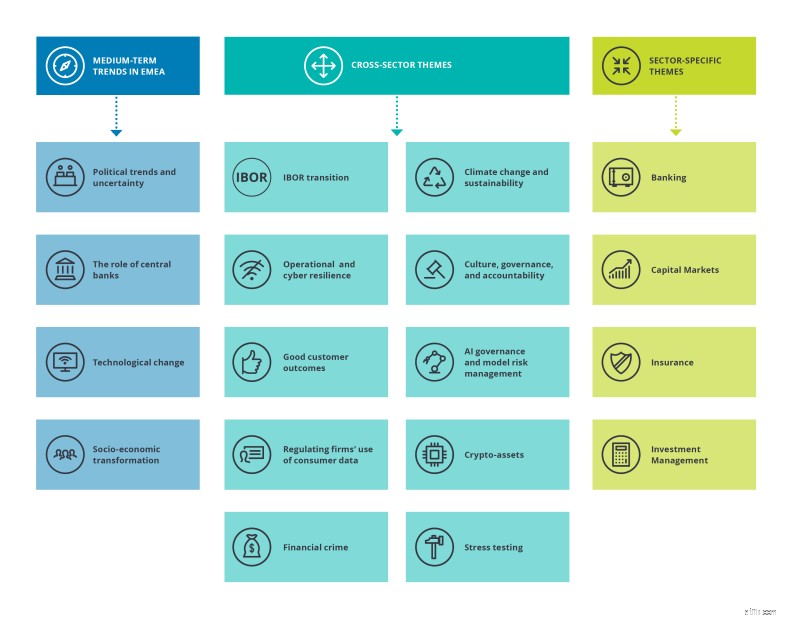

I vår Regulatory Outlook utforskar vi fyra trender på medellång sikt och tio tvärsektoriella teman av strategisk betydelse, samt ett antal ytterligare teman som är specifika för var och en av bank-, kapitalmarknads-, försäkrings- och investeringsförvaltningssektorerna.

För det kommande året ser vi fem strategiskt viktiga regulatoriska trender för alla sektorer av den schweiziska FS-industrin:

- IBOR-övergång - Avvecklingen av LIBOR kommer att få stora återverkningar på grund av de höga transaktionsvolymerna och de omfattande tekniska kopplingarna. Dessa utgör en betydande finansiell stabilitetsrisk. Medan Schweiz redan har föreslagit ett alternativ, i form av SARON (Swiss Average Rate Overnight), är det fortfarande en utmaning att avbryta LIBOR (GBP) benchmarking:många nyckelvalutor, t.ex. GBP, USD och JY har inget alternativ och finansiella produkter refererar fortfarande till LIBOR för fastställande av räntesatser. Självutvärderingar på uppdrag av FINMA visar att majoriteten av bankerna fortfarande ligger långt efter schemat i sina ansträngningar att förbereda sig för att ersätta LIBOR. Dessutom har de långsamma framstegen begränsat antagandet hittills av alternativa referensräntor. Med tanke på graden av risk som uppstår till följd av fortsatt beroende av LIBOR, bör reglerade företag förvänta sig ökad kontroll av sina övergångsinsatser när slutet av 2021 närmar sig.

- Klimatförändringar och hållbarhet – Hållbarhet står på agendan för alla federala institutioner, inklusive det federala finansdepartementet och den schweiziska nationalbanken. Det här ämnet har fått ytterligare ett lyft av det politiska fokuset på klimatförändringar och den gröna liberala rörelsen som fick stöd i det schweiziska nationella valet 2019. Även om den politiska politiska debatten kommer att fortsätta, tror vi inte att tillsynsmyndigheter ännu är i färd med att använda tillsynskapitalregimen uttryckligen för att främja gröna mål. Den snabba uppkomsten av olika och potentiellt motstridiga hållbarhetsstandarder över hela världen kommer att intensifiera ansträngningarna för att uppnå bättre samordning på detta område, förvärrat av investeraraktivism kring klimatriskproblem.

- Operations- och cyberresiliens – När man ser tillbaka på det rättsliga ramverket för MiFID II, som började användas 2018, skadade sen information och ostrukturerad implementering den operativa prestandan. Lagen om finansiella tjänster inklusive FINSA (och på tyska FIDLEG) och FINIG, de schweiziska motsvarigheterna till MiFID II och AIFMD, trädde i kraft i början av 2020, med förlängda övergångsperioder.

2

Företag kommer att behöva hantera sina program effektivt för att upprätthålla operativa prestanda.

Separat förväntar vi oss större granskning av molntjänster när företag närmar sig en digital bankmiljö. En av de schweiziska bankernas största bekymmer på detta område är U.S. Cloud Act. De nyligen publicerade riktlinjerna för Swiss Bankers Association gav en inledande vägledning om slutförandet av en riskbedömning som stöds av molntjänstleverantören. Banker bör överväga dessa icke-bindande rekommendationer när de använder molntjänster.

- Kryptotillgångar - Den 27.11.2019 meddelade förbundsrådet, baserat på en rapport och ett offentligt samråd, att det inte kommer att finnas någon specifik tekniklag. Det schweiziska parlamentet förväntas behandla förslaget för första gången under 2020 Q1. Realistiskt sett kan lagändringar inte förväntas före 2022, men företag kommer att behöva övervaka utvecklingen noggrant under 2020/21, eftersom Schweiz fortsätter att leda på detta område.

- Finansiell brottslighet förebyggande – Som svar på ett antal stora internationella penningtvättsfall de senaste åren med kopplingar till Schweiz utökas försvaret mot penningtvätt och finansiering av terrorism och tillsynsuppmärksamheten intensifieras. De senaste ändringarna av förordningen mot penningtvätt kommer att följas av ytterligare ändringar under 2020.

Så även om vågen av regelförändringar efter finanskrisen kan avta, bör finansiella tjänsteföretag inte förvänta sig att tillsynskontrollen minskar när vi går in i 2020.

Läs hela EMEA Regulatory Outlook-rapporten för att ta reda på vad som väntar för finansinstitutioner. En sammanfattning av de viktigaste trenderna som är mest relevanta för finansiella tjänsteorganisationer med huvudkontor eller verksamhet i Schweiz sammanfattas i vårt schweiziska förord. Du kan besöka vår dedikerade webbplats här.

-------------------------------------------------- -------------------------------------------------- ----------------------------------------------------

1

FINMA Risk Monitor Report 2019, december 2019 - Publicerad av den schweiziska finansmarknadsinspektionen

2

Information om FIDLEG och FINIG, FINMA, 2018, https://www.finma.ch/de/bewilligung/fidleg-und-finig/