Medan aktiekurserna fortsätter att studsa efter att de fallit tidigare i år, är råoljan tillbaka nära nya toppar. Faktum är att, trots aktiemarknadens superpris 2017, överträffade råolja faktiskt aktier från och med juni. Och det fortsätter att göra det här i april 2018.

Det innebär att investerare har ett val under den nuvarande volatila miljön för aktier. Och det betyder inte nödvändigtvis att man spekulerar i råvaror. Energiaktier som representerar företag som utforskar, borrar, producerar och raffinerar olja ser äntligen ut att kunna leda aktiemarknaden uppåt.

Hur kan det vara såhär? I flera år var grunderna för "svart guld" ganska dyra. Det var ganska vanligt att se rubriker som sa:"Världen är översvämmad av olja" eller "råoljelagren stiger igen." Faktum är att USA blev nettoexportör av olja i maj 2011 och den tredje största producenten av råolja 2014, efter Saudiarabien och Ryssland.

Källa:U.S. Energy Information Administration

Inte konstigt att olja var en bortglömd investering.

Men väldigt tyst under de senaste månaderna har oljans grunder förändrats till det bättre. Vi kan kreditera en kombination av uppgången i den globala ekonomin, fasthet som tillskrivs ökad geopolitisk risk i det oljeproducerande Mellanöstern och nedgång i dessa oljelager.

Faktum är att nedgången i mängden olja i lager började i maj förra året, precis innan råoljepriset nådde botten. Det är den första verkligt meningsfulla nedgången sedan 1999-2001.

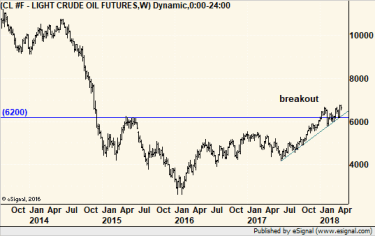

På den tekniska sidan fick råoljepriserna ett genombrott till uppsidan denna månad. Det var kulmen på ett treårigt intervall i sidled, kallat ett basmönster, där tjurar och björnar testar sina strategier. Trots flera ganska betydande kortsiktiga steg högre och lägre, var ingen av parterna säker på sin långsiktiga syn.

Det vill säga fram till i år.

Även om varken den tekniska eller fundamentala sidan signalerar en återgång till oljepriserna på 100 dollar per fat snart, är tonläget på marknaden hausse. Frågan är:Vad ska investerare köpa?

Investerare som inte vill spekulera på terminsmarknaden kan titta på United States Oil Fund (USO, $13,75) som en proxy. Detta är en börshandlad produkt (ETP) som innehar råoljeterminskontrakt för nästan månader och rullar över dem när var och en når förfall. Det är långt ifrån en perfekt matchning till råoljepriserna, men det följer trenderna och är själv på en tjurmarknad vid denna tidpunkt.

Även om investerare kan köpa och sälja USO precis som de gör en aktie, är det fortfarande en investering knuten till terminsmarknaden. Alla är inte bekväma med det. För dessa människor visar många energiaktier också stigande långsiktiga trender och "tekniska" utbrott – plötsliga rörelser kopplade till olika aktiediagrammönster.

Från olje- och gasprospekterings- och produktionsgruppen, Newfield Exploration Company (NFX, $27,91) var en av de sämsta prestationerna under de senaste 17 månaderna då den föll från en högsta av $50 till den lägsta $22,72. Den 21 februari släppte företaget bättre än väntat resultat för fjärde kvartalet, men aktien föll med mer än 10 % den dagen.

I kartläggningsspråk var det kulmen på en baisseartad trend och slutade med ett säljande klimax. Detta är en sista tvätt där de sista tjurarna äntligen kastar in handduken. Den goda nyheten är att det skapar en ganska stark förutsättning för ett rally. Faktum är att köpare började testa vattnet och pengar började strömma tillbaka till aktien kort därefter. Allt som behövdes för att släppa lös denna hausseartade stämning var råoljans övergång till tre års högsta i april.

Den efterföljande 12-månaders pris-till-vinst-kvoten på NFX är ungefär 13, vilket är under sektorns genomsnittliga P/E. Dess forward P/E (baserat på analytikers uppskattningar för det kommande årets resultat) är 8,9, vilket också historiskt sett är i underkant.

Det betyder att marknaden ännu inte har prissatt aktien för de förbättringar som analytikerna förväntar sig.

Tekniskt sett stiger NFX från botten av ett flerårigt handelsintervall med cirka 23 USD per aktie. Toppen av sortimentet är nära 48 USD, så det finns gott om utrymme för aktien att rally innan den hamnar i en överväldigande mängd utbud, eller säljare som är villiga att lasta av aktier till ett historiskt sett dyrt pris.

Newfield ger ingen utdelning, men det finns energiaktier i stigande trender som gör det. Av de stora företagen, Chevron (CVX, 122,31 USD) har många fördelaktiga egenskaper, inklusive en direktavkastning på 3,6 %.

Chevrons kvartalsvinster har mestadels trendat högre sedan början av 2016. Analytiker förväntar sig att den trenden kommer att fortsätta med ett betydande hopp i deras uppskattningar för första kvartalet 2018, som kommer att släppas senare i veckan.

Bolaget höjde sin utdelning den 31 januari, vilket alltid välkomnas av investerare. Och Chevrons aktiekurs reagerar på förändringar i råoljepriset, så råvaran ger ytterligare vind i aktiens segel.

I början av februari, trots att de rapporterade högre resultat än kvartalet innan, förväntade sig analytikerna mer. Aktien föll, sannolikt förvärrad av den plötsliga och branta nedgången på den bredare marknaden när ledande teknologiaktier äntligen drog sig tillbaka. Tekniska indikatorer antydde att reaktionen var överdriven eftersom mycket lite pengar lämnade aktien. I grund och botten gav det en trevlig köpmöjlighet och med rallyt i april är tjurarna tillbaka i ledningen.

En körning på all-time high som sattes 2014 är inte mycket av en sträcka från nuvarande prisnivåer. Om och när den kommer dit får vi se hur den reagerar. Fortsatt styrka på kort sikt skulle vara ett gott tecken på att CVX kan rally under stora delar av resten av året.

Slutligen ger stigande råoljepriser även skifferoljeindustrin ett uppsving. Beroende på källan blir produktionen av skifferolja lönsam när råolja handlas mellan 50 och 60 dollar per fat eller högre. Med nuvarande oljepris på höga $60 och ser starkt ut, vände sig investerarna återigen mot producenter av skifferolja.

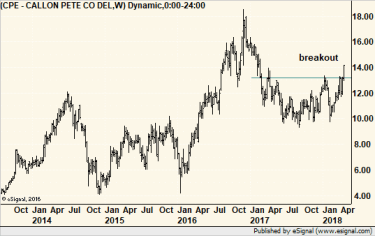

Många av dessa företag orkar fortfarande inte konkurrera. Däremot Callon Petroleum (CPE, $14,17) verkar redo att dra fördel av den starkare energimarknaden. Nio av 10 analytiker som undersökts av MarketWatch har köpbetyg på aktien och som grupp siktar de på en vinst på 38 % under nästa år. Det ger aktien en framåtriktad P/E på drygt 15, vilket är i linje med andra, mer vanliga energiaktier.

Det som är viktigast är att marknaden själv redan har fåttngat upp Callons förbättrade tillstånd. Aktien har stigit kraftigt sedan februari och bröt ut till uppsidan från sitt eget basmönster.

Oljepriserna är fastare och de fundamentala faktorerna stöder dem äntligen. Energiaktier visar också styrka och bra uppåtpotential så här finns något för alla. Dessutom, med råvaror i allmänhet som är redo att prestera bra i år, kommer energin inte att gå ensam heller.