Mirae Asset Emerging Bluechip Fund är ännu en eftertraktad fond av fondinvesterare. Som namnet antyder är det en medelstor fond som de flesta investerare tror att den är. Frågan är om det verkligen är en riktig blå midcap-fond? Det här inlägget tar reda på det.

Låt oss börja med att förstå vad fonden har tänkt göra.

Mirae Asset Emerging Bluechip Fund startades i juli 2010 med mandat att investera i aktier som kan bli "morgondagens vinnare." Med andra ord syftar det till att investera i medelstora företag med potential att växa sina verksamheter och därmed avkastningen till aktieägarna.

I sitt investeringsmål anger fonden:

För att generera intäkter och kapitaltillväxt från en diversifierad portfölj som huvudsakligen investerar i indiska aktier och aktierelaterade värdepapper i företag som inte ingår i de 100 bästa aktierna av börsvärde och har ett börsvärde på minst 100 crores vid investeringstillfället. Från tid till annan kan fondförvaltaren också söka deltagande i andra indiska aktier och aktierelaterade värdepapper för att uppnå optimal portföljkonstruktion.

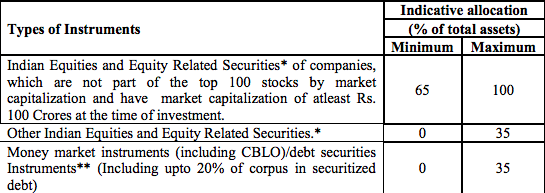

För att förstå detta bättre, låt oss också titta på den definierade tillgångsallokeringsmönstret för denna fond.

Källa :Scheme Information Document

Sammantaget betyder det att Mirae Asset Emerging Bluechip Fund kommer att investera 35 % av sina pengar i de 100 bästa aktierna och de återstående 65 % utanför de 100 bästa.

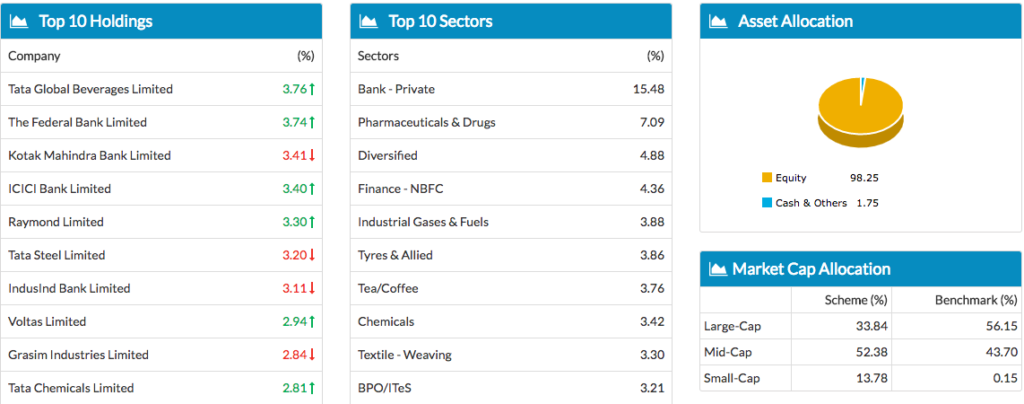

Fonden har hållit sig till detta mandat till sin ära. Även i det senaste faktabladet är allokeringen till de 100 bästa aktierna och andra ungefär i förhållandet 35:65.

Källa :Unovest

Källa :Unovest

Låt oss se hur.

Villkoret att investera minst 65% av sina pengar i topp 100 aktier tar det in i en ganska midcap-zon. De övriga 35 % är investerade i aktier och relaterade värdepapper inklusive skulder. Vanligtvis är dessa 35 % i de stora aktierna.

Kombinationen gör den till en övervägande medelstor fond.

För en äkta blå midcap-fond skulle jag föredra att se en allokering på 80 %+ till midcaps.

Med den här tilldelningen påminner det ganska mycket om HDFC Midcap Opportunities-fonden. Intressant nog är HDFC Midcap Opportunities Fund mer midcap än Mirae Asset Emerging Bluechip Fund. För övrigt ser den sektoriella fördelningen av de två fonderna ganska lika ut.

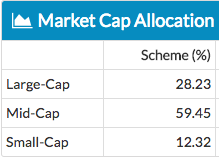

Här är tillgångsallokeringen för HDFC Midcap Opportunities Fund.

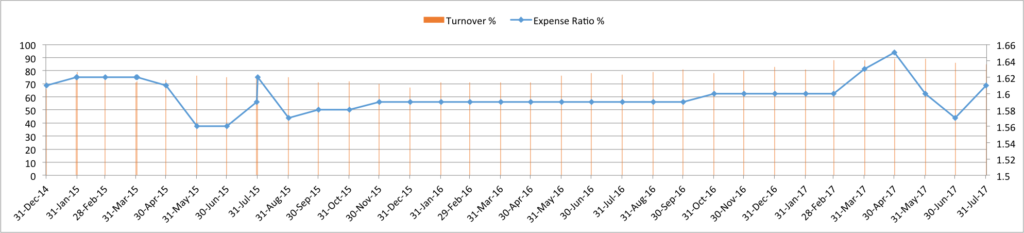

Här är ett trenddiagram över utgifter och omsättning för Mirae Asset Emerging Bluechip Fund.

Källa :Unovest Research, endast direktplan. Siffrorna är från december 2014 till juli 2017.

Som du kan se har kostnadskvoten varit konsekvent i intervallet 1,55% till 1,7%. Jämfört med kategorikamrater är detta förhållande på den högre sidan. Den senast redovisade kostnadskvoten är 1,68 % (per okt 2017).

Siffran som sticker ut är den konsekvent höga omsättningskvoten , närmare 80 %. Den senast rapporterade omsättningsgraden är 78 % (per okt 2017). Med andra ord, en aktie stannar i ungefär ett år i fonden.

Så varför växer fonden?

Fonden har vuxit med nästan 85 % i storlek under det senaste året från cirka Rs. 2600 crores av tillgångar till Rs. 4800 crores nu. Varför?

Svaret är enkelt – returnerar.

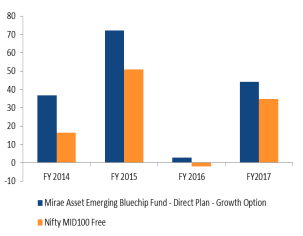

Här är ett diagram över räkenskapsårets resultat.

Källa :Scheme Information Document, Benchmark-data baseras på pris och inkluderar inte totalavkastning.

Med årlig avkastning (punkt till punkt, klumpsummainvestering ) på 25 % under de senaste 3 åren och nära 40 % under bara det senaste året, är det svårt att ignorera fonden.

För sitt uppdrag har fonden levererat mycket bra.

Här är den vanliga varningen. Tidigare resultat kanske inte upprätthålls i framtiden och bör inte användas för att fatta investeringsbeslut.

En annan bra punkt med denna fond är att den inte verkar sugen på AUM. Fonden slutade acceptera engångsinvesteringar från den 25 oktober 2016. Endast SIP, STP med ett tak på Rs. 25 000 per delbetalning är tillåtet. Detta fortsätter med att visa att fonden bryr sig om sina befintliga investerare och inte är girig att växa sina tillgångar.

Uppdatera : W.e.f. Den 15 december 2017 tillåter fonden endast STP/SIP begränsat till Rs. 25 000 per PAN (ej delbetalning). Det kommer bara att finnas ett SIP-datum på en månad – den 10:e. (h/t @invest_mutual)

Fonden har en hel del saker på gång.

Om du letar efter ett mandat för en ganska diversifierad fond med större investeringar i midcaps, som håller fast vid sitt mandat och ändå levererar varorna, verkar Mirae Asset Emerging Bluechip Fund passa.

Steget att minska inflödet till fonden är också positivt.

Det är också ett av få system som redan är i linje med SEBI:s nya riktlinjer för systemkategorisering.

Mirae Asset är inte en del av något finansiellt eller affärskonglomerat och har sina kärnintressen i investeringsförvaltning. Det gör det till ett professionellt fondhus.

Bara för att notera den andra sidan , det är inte en riktig blå midcap-fond, som man tror i folkmun. Omsättningen i fonden är ett frågetecken.

Så gör ditt val.

Upplysning :Jag är inte investerad i den här fonden.

Vad tycker du om Mirae Asset Emerging Bluechip Fund? Kommer du att investera i den som en midcap-fond eller en multicap-fond. Vill gärna läsa din feedback.