En läsare vill veta att efter LTCG-skatten förväntas investeringar i en kombination av stora bolag + skuldfond ge en bättre skattejusterad avkastning jämfört med att investera i en av de balanserade fonderna. Vi får reda på det.

Här är frågan:

Låt oss reda ut det här.

Så vad är nyckelpunkterna här och antagandena?

Men som du förstår använder vi en linjär tillväxttakt för både eget kapital och skulder. I verkligheten vet vi att det inte fungerar så. Aktier är volatil och så är avkastningen. Det finns upp- och nedgångar.

Så för att få några riktiga svar kommer vi att använda faktiska kalenderårsavkastningar för de senaste 10 åren (2008 till 2017) för:

Även om det är tidigare data men hjälper oss att kartlägga det sannolika avkastningsscenariot framöver. Returdata kommer från ValueResearch.

Låt oss titta på hur det fungerar.

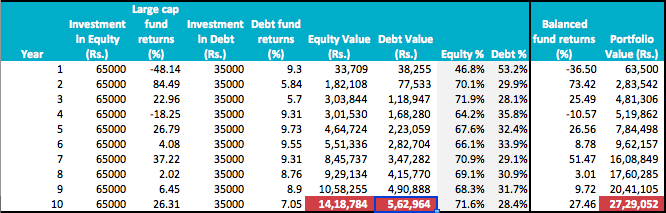

I vårt första arbete kommer vi att skapa 2 separata skuld- och aktieportföljer och även investera i en av de balanserade fonderna. Så här ser siffrorna ut.

I början av varje år, Rs. 1 lakh investering per år delas upp i förhållandet 65:35 och investeras i en aktiefond med stora bolag och en skuldfond.

Aktie- och skuldfondsvärden samt % beräknas i slutet av respektive år.

År 1 i tabellen motsvarar år 2008 och därmed det negativa avkastningstalet för aktie- och balansfonder.

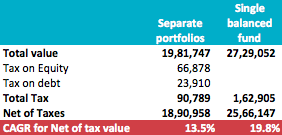

De slutliga värdena visas med den lila bakgrunden. Räknat för skatter är CAGR i de två scenarierna:

Skatterna appliceras på slutvärdena, förutsatt att hela beloppet dras ut i en klumpsumma. Om du skulle göra uttag under flera år och dra nytta av 1 lakh-befrielse varje år, kan skatterna bli lägre.

Som du kan se är det en enorm skillnad mellan de två CAGR:erna. 13,5 % för de separata portföljerna mot 19,8 % för en enda balanserad fond.

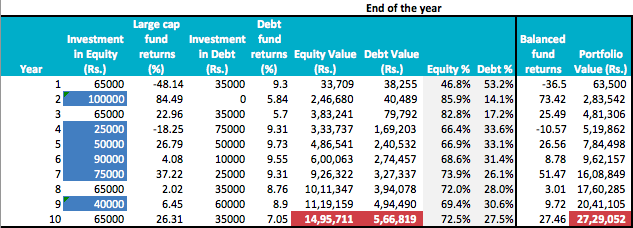

Låt oss nu titta på ett annat scenario och svara på frågan om vi kan förbättra avkastningen för de separata portföljerna genom ombalansering.

Alla andra siffror förblir desamma som ovan förutom ombalanseringsdelen. Så här blir det.

Siffrorna i den blå bakgrunden för "investering i aktier" är de punkter där vi använde våra årliga investeringar för att balansera om portföljen. Vi sålde faktiskt ingenting, använde bara inkrementella kassaflöden. På så sätt undvek vi eventuella interimistiska kapitalvinstskatter.

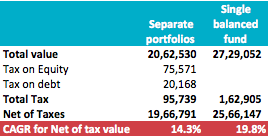

Hur går CAGR i det här fallet?

Skillnaden på grund av ombalansering är 0,8 % i CAGR. Från 13,5 % har den nu flyttat till 14,3 %. Men den är fortfarande lägre än avkastningen på en enda balanserad fondinvestering.

Jag antar att svaret på min läsares fråga är uppenbart. Samlet är att vi kan hålla det enkelt.

OK, jag vet att frågan nämnde en 5-årig horisont. Jag gjorde det i 5 år och skillnaden kvarstår. Om vi tar de senaste 5 åren av samma data som ovan, är CAGR 16,1% / 17,2% för separata portföljer och 26,2% för den aggressiva balanserade fonden.

Vad är din åsikt? Vilka är de andra antagandena på jobbet här? Vad kan gå fel? Dela i kommentarerna.