Vilken avkastning kan jag förvänta mig av en SIP i en aktiefond är en fråga som nya investerare ofta ställer. Det skulle ta dem lite tid och en viss kapitalförlust att förstå att man inte ska förvänta sig avkastning från värdepappersfonder, utan måste göra detta istället! En analys av NIfty TRI (inkluderade utdelningar) från juli 1999 visar att 10 och 15-åriga SIPs kontinuerligt har minskat. En titt på hur investerare bör omdefiniera sina förväntningar och planer.

Observera att denna analys inte handlar om aktiv kontra passiv investering. Om en SIP i NIfty har återvänt mindre och mindre över tiden, skulle ödet för aktiva fonder (med en tillräckligt lång historia) inte vara annorlunda. Se till exempel Franklin India Bluechip Fund har inte slagit Nifty under de senaste 11 åren! Dessutom: Rolling SIP Return Analysis:Franklin India Blue Chip Fund.

Innan vi börjar , som tillkännagavs på Youtube, en videoföreläsningsserie om Målbaserad portföljförvaltning:Tekniker för att minska rädsla, osäkerhet och tvivel kommer att lanseras snart. Detta kommer att diskutera strategier för att använda och hantera rätt tillgångsallokering oavsett marknadsvillkoret. Du kan registrera dig via den här Googe Forms-länken för att få ett meddelande vid lansering. Obs:kursen handlar inte om fonder eller aktier. Det handlar om målbaserade investeringar och tillgångsallokering för gör-det-själv-investerare som är redo att ta det till nästa nivå.

Resultaten som presenteras här kommer från det här verktyget: Mutual Fund SIP Rolling Returns Calculator. Fondbranschen har framgångsrikt skapat illusionen att en värdepappersfond SIP kommer att minska risken, den kommer alltid att förbli lönsam på lång sikt och den kommer att främja disciplin.

Vi har tidigare visat att inget av dessa är sant!

Eftersom det är svårt att beräkna avkastning från SIP med samma varaktighet men som började på olika datum, var det svårt för den privata investeraren att kontrollera branschens (eller åtminstone deras säljare) påståenden om att en långsiktig SIP inte kan misslyckas.

Den enda anledningen till att indiska marknader ger positiv avkastning i ett långsiktigt SIP-backtest är på grund av korta historiska data. Nifty TRI är endast tillgänglig från den 30 juni 1999. Sensex TRI dagliga data är endast tillgänglig för de senaste tio åren efter den amerikanska S&P-webbplatsen. Historiken för våra midcap- och smallcap-index är ännu kortare!

Detta gör det svårt för analytiker eller gör-det-själv att visa upp de verkliga riskerna som är förknippade med SIP. Därav behovet att tillgripa S&P 500: Dollar Cost Averaging aka SIP-analys av S&P 500 och BSE Sensex.

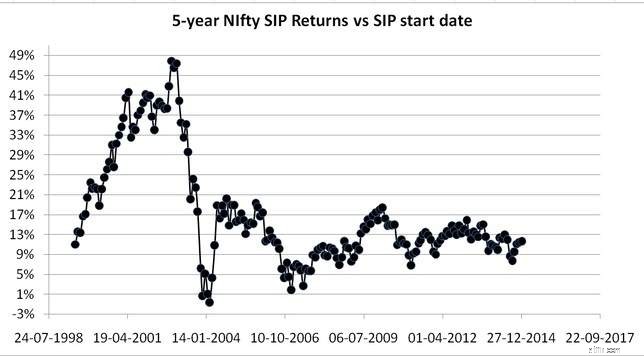

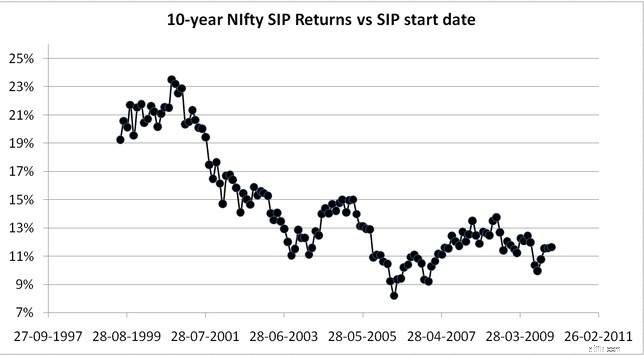

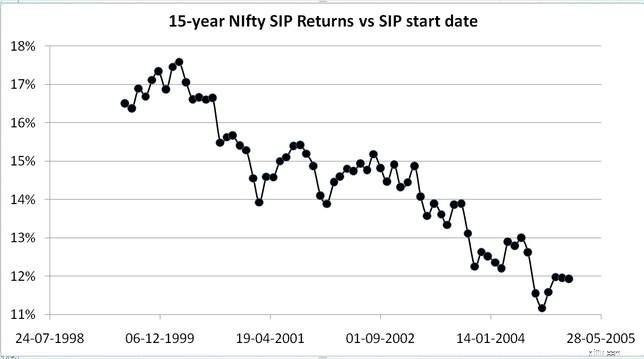

Låt oss nu överväga 5, 10 och 15-åriga rullande SIP-returdata för NIfty 50 TRI från 1 juli 1999 till 1 januari 2020. Detta är ett intervall på bara 247 månader. Detta är ett exempel på en rullande femårig SIP-studie:

Startdatum:1999-07-01 Slutdatum:2004-07-01 XIRR:11,01%

Startdatum:1999-08-02 Slutdatum:2004-08-02 XIRR:13,48%

Startdatum : 1999-09-01 Slutdatum:2004-09-01 XIRR:13,30 %

XIRR här är internräntan eller den årliga avkastningen. Det här är en enkel introduktion för nya investerare: Vad är XIRR:En enkel introduktion. Observera att startdatumet flyttas över med en månad för att beräkna den nya avkastningen. Bara en månads skillnad i startdatum resulterar i en skillnad på 2 % i XIRR! Det finns 187 femåriga Nifty SIP-returer.

Över fem års avkastning är i stort sett allas gissning.

Lägg märke till minskningen av avkastningen från 20%-plus till 10%-plus. Det är en minskning med cirka 50 % från 2009 till 2020.

Nedgången här är cirka 25 % men stadigare!

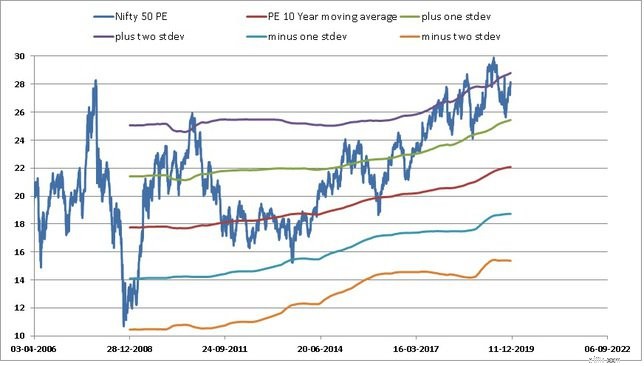

Den ständigt föränderliga marknadsdynamiken är tydligt här. Vi såg detta tidigare när vi analyserade Nifty PE med hjälp av verktyget för marknadsvärdering. Lägg märke till hur det långsiktiga PE-genomsnittet (central linje) har flyttat upp och tvingar oss att omdefiniera en hög och låg PE.

NIfty har och ändrar ständigt karaktär. Argumentet om en kort historia är tillämpligt även på avkastningsfallet. Det vill säga, man skulle kunna hävda att avkastningen från Nifty skulle kunna öka i framtiden. En försiktig investerare skulle dock vara försiktig och anta att en trendvändning inte är möjlig.

När den officiellt rapporterade inflationen minskar, följer räntorna, en minskning av aktiemarknadens avkastning är naturligt och hälsosamt. En lägre förväntning från aktier är generellt sett säkrare för investerare, eftersom de inte behöver ta för mycket risker eller aktivt churna portföljen på grund av underavkastning.

Problemet ligger dock inte i avkastningen, problemet ligger i tillgångsallokeringen. Investerare måste ha minst 60 % i eget kapital för långsiktiga (plus tio) årsmål – åtminstone initialt.

Tyvärr är detta inte fallet för många fond- och aktieinvesterare. Lägre framtida avkastning och lägre vikter är en garanti för en lägre korpus. Investerare bör omarbeta sin tillgångsallokering och målberäkningar med högst 10 % avkastning från sin totala aktieportfölj (före skatt – detta tar bort nästan 1%).