Om du är ny på aktiemarknaderna kan du ha lite obehag med volatilitet. Om du är närmare pensionen eller om du gör en klumpsummainvestering är detta obehag också ganska berättigat. Du kan förlora mycket pengar och utsätta ditt ekonomiska välbefinnande i fara.

Men om du är en ung investerare bör volatiliteten inte oroa dig för mycket. Låt oss försöka förstå varför.

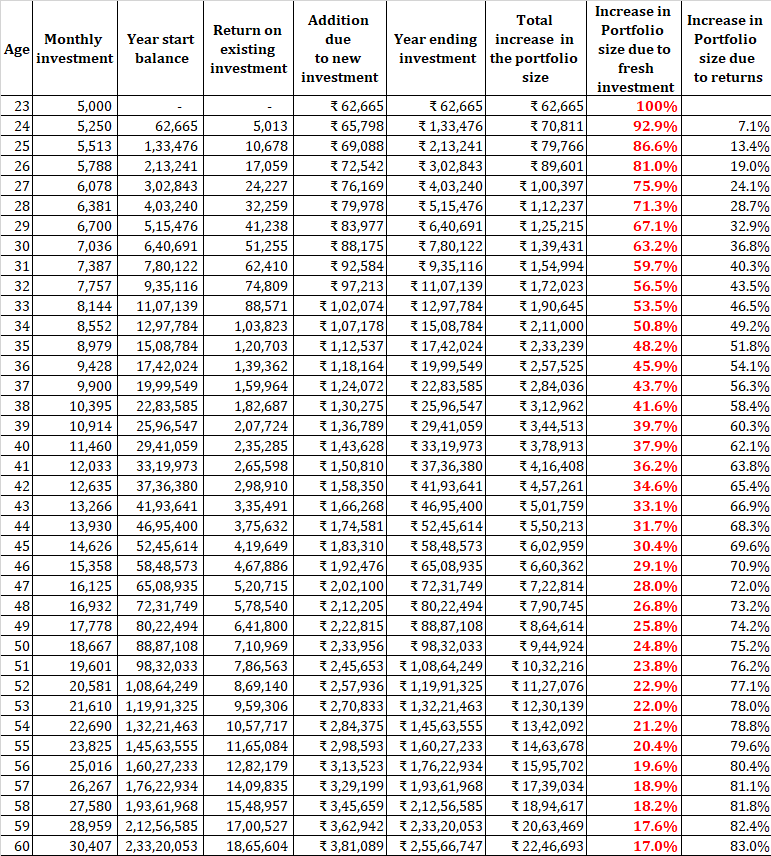

Låt oss säga att du får ditt första jobb vid 23 års ålder och du kan investera 5 000 Rs per månad. Varje år kan du öka beloppet med 5 % varje månad. Förresten, 5 000 Rs från din första lön kanske inte är lika lätt eftersom många icke-diskretionära utgifter kanske inte ger dig mycket. Låt oss anta att du tjänar en konstant avkastning på 8 % på din portfölj.

När du är en ny investerare beror merparten av ökningen i portföljstorlek på nya investeringar. Avkastningen på din portfölj bidrar inte nämnvärt till din portfölj. När du går närmare pensionen blir din portfölj större och nya investeringar är bara en liten del. Vid sådana tillfällen måste du ta större hand om ackumulerade rikedomar.

Det visar att du kan börja smått och fortfarande samla på dig stora rikedomar (åtminstone nominella termer) om du håller fast vid investeringsdisciplinen.

Inget annat.

Vad är det med volatilitet? När allt kommer omkring är den oro som vi försöker ta itu med volatiliteten. Aktieavkastningen är volatil och det är inte rättvist att förvänta sig att aktiemarknaderna ska leverera 8 % år efter år.

Låt oss nu titta på det.

Som du kan se i tabellen kommer en stor del av ökningen av portföljstorleken från de nya investeringar som du gör under året. Om du skulle ha ett nedgångsår kommer dessa procentsatser bara att växa. Som en ung investerare i ackumuleringsfasen bör du inte oroa dig mycket för volatilitet eller ens bärmarknader (lättare sagt än gjort). Volatilitet kan vara din vän under ackumuleringsfasen.

Istället för att bli rädd om marknaderna inte går bra under dina första år av investeringar, bör du vara glad att du får ackumulera enheter (ägande) till ett lägre pris. När de goda tiderna kommer kommer du att få mer för pengarna eftersom du samlar på dig andelar eller aktier till ett lägre pris.

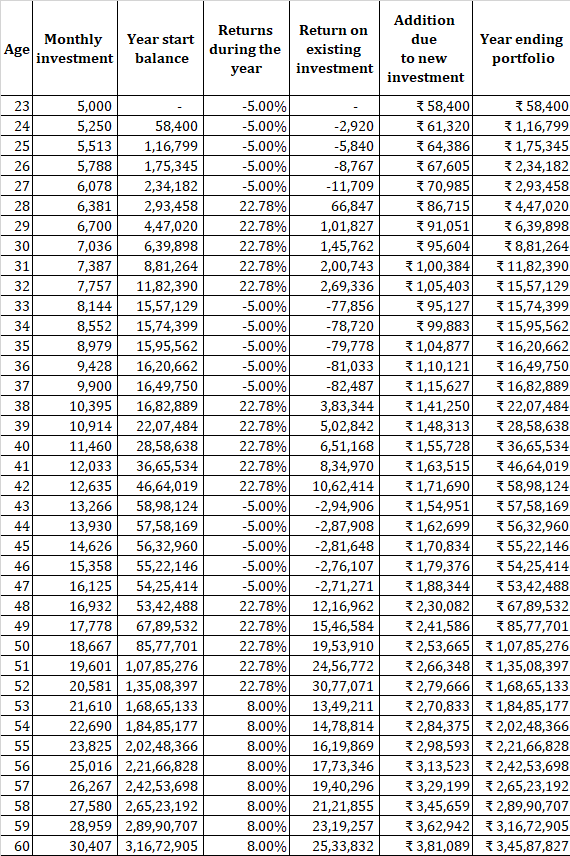

Låt oss titta på en alternativ sekvens av returer. Du har 38 år i arbetslivet i exemplet ovan.

Du tjänar -5 % p.a. för de första åren. Sedan tjänar du 22,78% för de kommande 5. Detta fortsätter under de första 30 åren. De senaste 8 åren tjänar du en avkastning på 8%. Med denna sekvens av avkastning är CAGR 8 % p.a. (som diskuterats i föregående exempel).

Med denna sekvens av avkastning kommer du att gå i pension med en portfölj på 3,45 crores. I exemplet med konstant avkastning (ingen volatilitet) har vi slutat med 2,55 crores.

Jag medger att jag har valt retursekvensen för att passa mitt argument. Med en annan sekvens kan avkastningen bli helt annorlunda. Min avsikt är dock att visa att även när man börjar med en dålig sekvens av avkastning kan man sluta med en högre korpus. I själva verket är det dessa dåliga avkastningar som resulterar i en större korpus. Utgångspunkten är att långsiktig CAGR är intakt på 8 %.

Läs:Vad är skillnaden mellan CAGR och IRR?

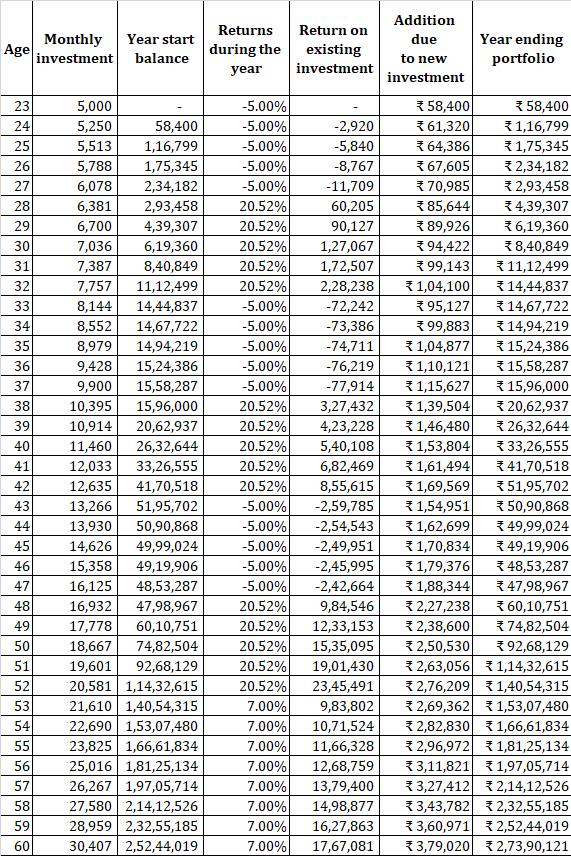

Låt oss nu arbeta med en lägre CAGR på 7%. Du tjänar -5% p.a. för de första åren. Då tjänar du 20,52 % under de kommande 5. Detta fortsätter under de första 30 åren. De senaste 8 åren tjänar du en avkastning på 7%. Med denna sekvens av avkastning är CAGR 7 % p.a. (som diskuterats i föregående exempel).

I det här fallet går du i pension med Rs 2,73 crores (högre än Rs 2,55 crores med konstant avkastning på 8 % p.a.).

Återigen, detta visar hur volatilitet har hjälpt dig.

Det finns beteendeaspekter att oroa sig för.

För en liten portföljstorlek är den absoluta effekten av god eller dålig avkastning också liten. Till exempel, skillnaden mellan årsskiftet för -10 % p.a. och +10 % p.a. på Rs 1 lac är portföljen endast Rs 20 000. Det är Rs 20 lacs för en Rs 1 crore portfölj.

Dessutom, om du investerar Rs 60 000 per år, kommer du fortfarande att sluta året med Rs 1,5 lacs (med den extra fördelen att ackumulera enheter till ett lägre pris). Men samma Rs 60 000 är förändring för Rs 1 crore portfölj. Du kommer fortfarande att avsluta året i rött på Rs 90,4 lacs. Din portfölj kan gå upp eller ner med mer än Rs60 000 (din årliga investering) på en dag.

Dålig avkastning från volatila tillgångar (säg eget kapital) kan vara skadligt när du är på väg att gå i pension eller under de första åren av din pensionering. För att uttrycka det på ett annat sätt, dålig avkastning kan orsaka ett mycket stort problem när du är på väg att gå in i dekumulationsfas eller har gått in i dekumulationsfas (att dra från din portfölj för att täcka utgifter). Förresten, dålig avkastning är skadlig under vilken del av pensioneringen som helst, men skadan är mycket större om din portfölj ser stora uttag under den tidiga delen av pensioneringen. Jag har täckt denna aspekt i detalj i det här inlägget.

Läs:Finansiell planering för pension vs. Ekonomisk planering under pensionering

Läs:Vad oroar du dig mer för? Din befintliga korpus eller din nästa SIP-avbetalning

För dina kortsiktiga mål och nödsituationer, ha pengar i fasta insättningar eller skulder i fonder.

Arbeta med en tillgångsallokeringsmetod för långsiktiga mål som pensionering . Även om det finns många förslag om rätt tillgångsallokering för dig, låter en 50:50 equity:debt allokering som en mycket sund kompromiss. För närvarande går jag inte in på guld, fastigheter eller utländska aktier som en del av tillgångsallokeringen.

Tänk på tillgångsallokering är också viktigt eftersom du inte är säker på din risktolerans till att börja med. Min erfarenhet tyder på att alla är extremt risktoleranta under tjurmarknader. De flesta investerare förstår inte sin verkliga tolerans förrän de går igenom en allvarlig marknadsnedgång. Stora portföljförluster under de första åren kan skrämma dig och hålla dig borta från aktier under en lång period. Detta kommer inte att vara bra och du kommer inte att kunna dra nytta av rupierkostnadsgenomsnittet under ackumuleringsfasen.

Balansera om med jämna mellanrum. Återigen är det "rätt intervall" svårt att komma fram till. Tror du kan ge dig själv ett långt rep. Ha skatteaspekter och utträdespåföljder i åtanke när du balanserar om.

Fokusera på att tjäna mer. Din tid används bättre för att skaffa nya kunskaper än att hitta den bästa fonden för dig. Bättre kompetens kan hjälpa dig att tjäna mer och öka din potential att investera. Att hitta den bästa fonden är en oändlig övning eftersom stafettpinnen fortsätter att passera. Dessutom, eftersom din investeringsportfölj är liten i detta skede, spenderas din energi bättre någon annanstans.

För att göra saker enkelt, plocka upp en indexfond eller en ETF och börja investera regelbundet (genom SIP eller på annat sätt). Om du föredrar aktivt förvaltad, plocka inte upp mer än 2 aktivt förvaltade aktiefonder.

Håll huvudet nere och fortsätt att investera. Oroa dig inte för volatilitet och allvarlig nedgång. Fortsätt bara att investera varje månad. Kom ihåg att under ackumuleringsfasen kan volatilitet vara din vän. Du måste bara bli bekväm med det.

Läs:Fyra faser av pensionsplanering:Tjäna, spara, växa och bevara