En gång företaget som var känt för bra ledning, Nobelpriser och tillverkning av glödlampor, stirrar General Electric (NYSE:GE) ner på en färsk rapport av Harry Markopolos som hävdar att företaget döljer sina ekonomiska problem i flera år och är på väg att kollapsa.

Aktiekursen på GE sjönk så mycket som 14% efter publiceringen av rapporten, som Markopolos påstod att GE begår bedrägerier "större än Enron och Worldcom tillsammans".

Det är svårt att avgöra vem man ska tro på just nu och investerare är fortfarande oklart vad de ska göra med informationen. Därför kommer vi att gå igenom allt du behöver veta om dessa bedrägeripåståenden och konsekvenserna för marknaden om rapporten trots allt är sann.

Att utföra en detaljerad analys av den korta rapporten är opraktiskt både på grund av rapportens djup och omfång, så jag ska försöka sammanfatta det till några punkter för att vi ska få en bättre förståelse.

För två veckor sedan kom den berömde bedrägeriutredaren Harry Markopolos, mannen som hade slagit Bernie Madoff, ut med en rapport som beskriver de bedrägliga aktiviteterna inom detta industrikonglomerat. Efter att ha gått igenom rapporten fann jag att de två huvudfrågorna som Markopolos hävdade är;

Vad är LTC?

Långtidsvårdsförsäkring är en försäkringsprodukt som hjälper till att betala för personlig eller medicinsk vård som behövs när man blir handikappad på grund av ålder eller har negativa hälsoproblem. I Singapore har vi en liknande policy i Eldershield, som kommer att utökas till det nya "Careshield Life"-programmet 2020.

Enligt Markopolos rapport har GE:s LTC-försäkringsarm inte tillräckliga reserver för att kunna betala ut sina fordringar. Han hävdade att dess skulder har underskattats i årtionden genom att underskatta dess framtida utbetalningar för LTC-försäkringar.

Totalt uppskattade han att GE måste ta en US$29 Bil nedskrivningsavgift (icke-kontant) för att balansera ut skillnaden som finns i deras böcker.

Om rapporten från Markopolos är sann, skulle industrikonglomeratet betala ut miljarder dollar mer på sin politik. Även om GE inte behöver hosta ut pengarna omedelbart, kommer det sannolikt att komma över några år. Med GE redan informerat om att det inte kommer att finnas något positivt kassaflöde förrän 2020, verkar deras finansiella situation dyster, och det är scenariot utan lågkonjunktur framför oss.

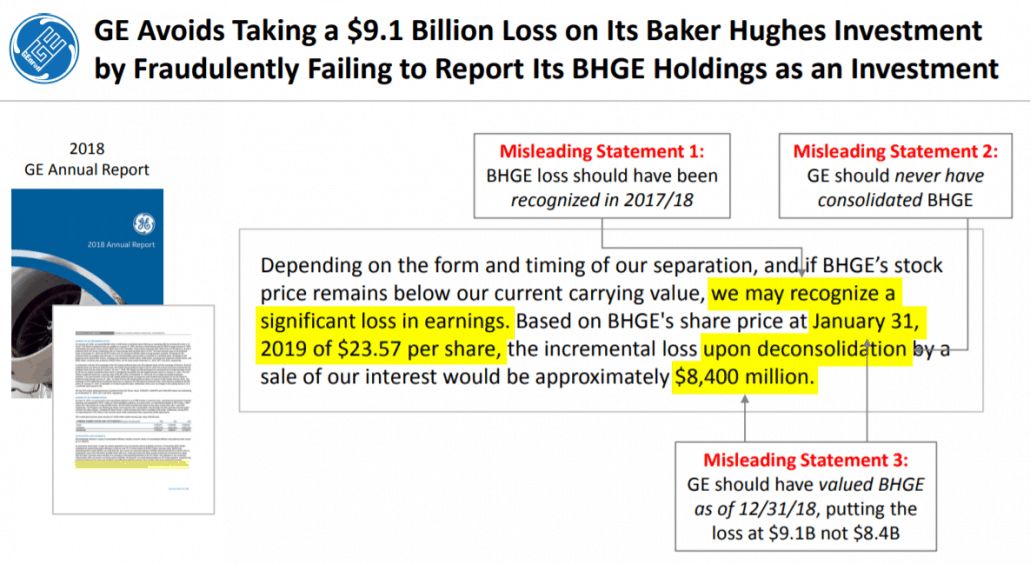

2016 beslutade GE:s ledning att kombinera sitt olje- och gassegment med Baker Hughes i ett försök att skapa en formidabel aktör inom olje- och gasindustrin. Efter slutförandet av transaktionen förvärvade GE aktieägare en andel på 62,5 % i det sammanslagna bolaget Baker Hughes, A GE Company(NYSE:BHGE) medan Baker Hughes aktieägare fick en särskild utdelning och gick därifrån med 37,5 % av BGHEs eget kapital.

Punkten med oenighet är baserad på det faktum att GE konsoliderar BHGE i sin egen ekonomi, vilket Markopolos inte håller med om och hävdade att BHGE borde vara den rapporterande enheten. I GE:s böcker ska BHGE klassificeras som omsättbara värdepapper som innehas för försäljning och redovisas till verkligt värde.

Det värsta fallet som jag kan tänka mig skulle vara att ta en förlust på 9,1 miljarder dollar som tydligt har angivits i deras finansiella rapporter. Jag skulle dock inte klassificera det som bedrägeri. För att anses skyldig till bedrägeri måste GE undanhålla finansiell information från sina aktieägare, men i det här fallet är det mer ett fel i deras finansiella rapportering.

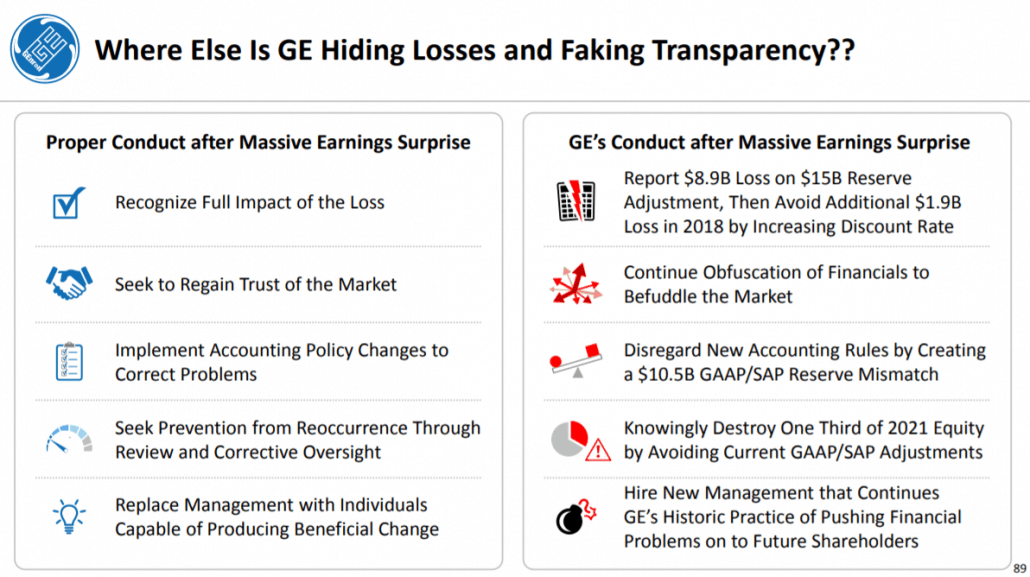

Förutom de två starkaste påståendena som Markopolos gör, är hans anklagelser följande;

GeneralElectrics ledning slösade ingen tid på att kraftfullt förneka Markopolos påståenden. Med VD Larry Culps ord, "Detta är marknadsmanipulation - rent och enkelt."

Det här är de viktiga punkterna i deras tilltal.

Enligt rapporter arbetar Markopolos med en hedgefond som för närvarande shortar GE och om han lyckas kommer han att få en del av intäkterna. Detta kan vara möjligt eftersom det visar att det bara kan vara en utarbetad kort kampanj bara för att tjäna lite pengar. Naturligtvis tycker jag att det är lite överdrivet när han ens köpte domänen www.gefraud.com bara för att göra sin poäng.

Ett motbevisformulär släpps som anger att de har gott om kontanter för att betala sina LTC-försäkringsfordringar och att det inte borde vara ett problem för GE att samla in mer pengar vid behov. GE frågade också om Markopolos redovisningsmetoder som att blanda uppåterförsäkringsavtal och försäkringsavtal i sin undersökning.

Om det inte var tillräckligt för att bevisa sin oskuld, köpte Larry Culp, VD för GE, tillbaka aktier för 2 miljoner USD.

Redaktörens anteckning; Jag läste det här som ett långfinger tillbaka till Markopolos påståenden. Tack för att du gjorde mina aktier billiga för återköp, antar jag?

Investerare måste dock vara medvetna om att VD:ar för stora företag tenderar att hitta miljontals dollar småpengar till skillnad från den genomsnittliga personen på gatan. 2 miljoner dollar är ingenting jämfört med 20 miljoner dollar.

Observera att aktieåterköp när det görs rätt är bra för investerare. Men att köpa aktier till höga priser med värdefulla likvida kontanter är inte alls bra för något företag. Att använda detta som ett stopp för att lyfta aktiekurserna är inte det minsta bra.

Det är fortfarande i början och jag kan inte säga vem som ljuger på den här punkten. Markopolos hade utfärdat en mycket detaljerad rapport om påstådd bedrägeri med bevis på ekonomiska oegentligheter. Samtidigt är jag säker på att GE:s advokater håller på att ta reda på siffrorna just nu för att förneka anspråken och även presentera bevis på sin finansiella styrka.

Istället för att spela gissningsleken är det viktigare för investerare att tänka på de scenarier som skulle utspela sig i varje enskilt fall. Naturligtvis kan investerare också se fram emot sin nästa finansiella rapportering som en uppdatering av GE:s verksamhet.

Om du är intresserad av att ta en titt på Markpolos rapport, här är en länk.

Skål.